Какие документы нужны для возврата 13 процентов с покупки квартиры по ипотеке. Какие документы нужны для возврата процентов от покупки квартиры

Какие документы нужны для возврата процентов по ипотеке

Автор КакПросто!

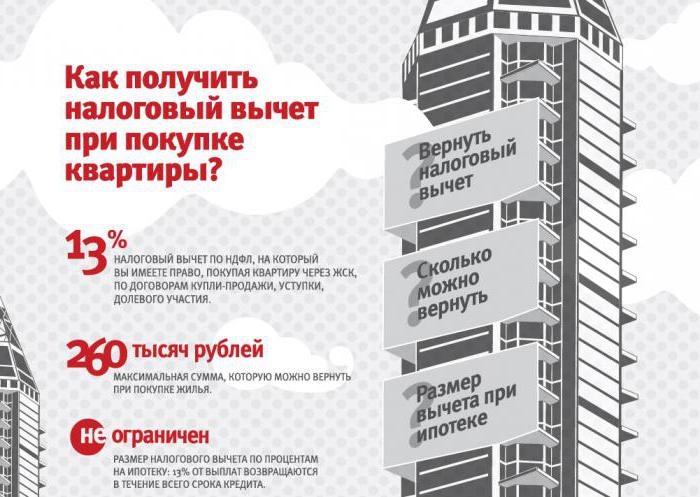

Те, кто приобрел квартиру в ипотеку, могут получить налоговый вычет как по стоимости недвижимости, так и по уплаченным процентам. Для этого необходимо предоставить в налоговую установленный пакет документов.

Статьи по теме:

Инструкция

Получить вычет по ипотечным процентам можно двумя способами - вернув себе сумму переплаты в налоговой, либо получить вычет у работодателя, недоплачивая налог. В любом случае необходимо предоставить в ФНС документы, которые подтверждают право на получение вычета.

В стандартный пакет документов при получении налогового вычета входит налоговая декларация 3-НДФЛ, а также справка 2-НДФЛ. Такие требования обусловлены тем, что получить право на вычет могут только те категории граждан, которые имеют доходы, облагаемые подоходным налогом в 13%. Соответственно, не имеют право на получение вычетов те, кто имеет неофициальный доход, либо ИП на спецрежимах.

В налоговой также потребуется кредитный договор на приобретение квартиры с банком или иной финансовой организацией. В случае если кредитор в указанный период менялся, необходимо также предоставить документы, которые подтверждают переуступку кредитного портфеля.

Предварительно необходимо получить в банке справку об уплаченных процентах за тот период, на который будет оформляться налоговый вычет. Если ипотека является валютной, то также нужно приложить пересчет в рубли по курсу ЦБ РФ на дату погашения. К заявлению на вычет прилагаются документы, которые подтверждают факт оплаты расходов. В их числе могут быть товарные, кассовые чеки, квитанции, и прочие документы.

При приобретении жилья в ипотеку в совместную собственность также необходимо предоставить копию свидетельства о браке. Помимо этого прилагается письменное заявление о договоренности участников сделки о распределении имущественного налогового вычета между супругами. Либо согласие о том, что один из созаемщиков доверяет второму право получения 100% вычета.

Обратите внимание

Сложности в получении вычетов могут возникнуть у созаемщиков. Дело в том, что счет в банке открывается только на одного из них, потому второму налоговая может отказать в компенсации расходов. Ведь ему сложно доказать, что расходы произвел именно он, только если он не переводит деньги со своего личного счета.

Полезный совет

Не стоит забывать, что при покупке квартиры в ипотеку можно рассчитывать на получение вычетов не только по ипотечным процентам, но и по расходам на приобретение жилья, на покупку стройматериалов, на отделку помещения, подключению к энергосетям.

Совет полезен?

Распечатать

Какие документы нужны для возврата процентов по ипотеке

Похожие советы

www.kakprosto.ru

Какие документы нужны для возврата 13 процентов с покупки квартиры

Российское налоговое законодательство предусматривает несколько жизненных ситуаций, при который гражданину полностью возвращается уплаченный им в казну налог на доходы: это расходы на получение им образования, расходы на лечение и т.д. В число таких ситуаций входит и приобретение человеком собственного жилья. Возврат 13-процентного налога на доходы является своеобразной мерой помощи государства в подобных ситуациях, а в случаях, когда доходы гражданина достаточно велики, и все они официально задекларированы, величина вычета может оказаться вполне существенной и стоящей того, чтобы его оформить. Какие документы нужны для возврата 13 процентов с покупки квартиры, куда следует направлять эти документы, чтобы получить вычет.

Какие документы нужны для вычета с покупки квартиры

Сделать обращение за вычетом будет возможно в течение трех следующих после совершения сделки покупки жилья лет. Скажем, в 2017 году еще не поздно получить вычет за квартиру, купленную в 2014 году. Причем существует один интересный нюанс — даже если в тот год, когда вы купили квартиру или строили свой дом, у вас не было доходов, которые облагались НДФЛ, возможно получение вычета за другой год, когда такие доходы появились и были отражены перед налоговой инспекцией.

Самое важное в получении вычета — собрать положенный набор документов. Правила четко описывают, какие документы нужны для возврата 13 процентов с покупки квартиры:

- Паспорт покупателя, претендующего на получение вычета.

- Документ, подтверждающий ваши права владения данным объектом недвижимого имущества. Если сделка регистрировалась до 15 июля 2016 года, таким документом станет соответствующее свидетельство. Для более поздних сделок нужна лишь выписка из реестра.

- Договор о приобретении квартиры, акт ее передачи.

- Все документы, которые могут подтвердить, что вы полностью рассчитались с продавцом квартиры либо подтвердить величину ваших расходов на строительство своего дома.

- Если вы покупали квартиру в ипотеку, то нужен договор с банком и справка об уплаченных процентах по договору.

- Справка о доходах 2-НДФЛ — понадобится исключительно тем, кто хочет получить вычет в налоговых органах.

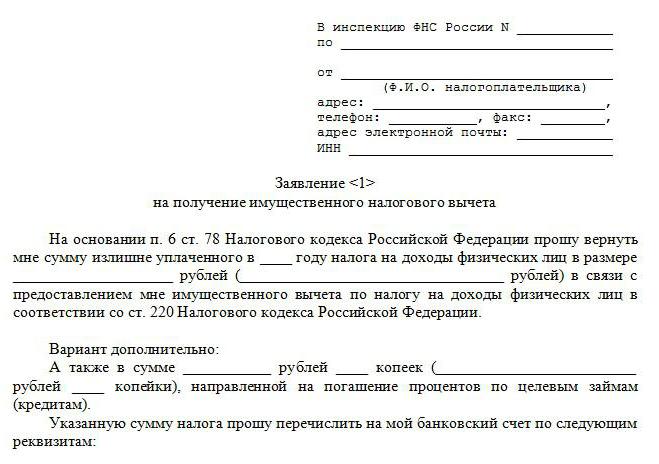

Направлять собранный пакет документов в любом случае следует в налоговую службу, а дальше зависит от того, где именно вам удобнее получать вычет. Если по месту вашей работы, то налоговики направят в вашу бухгалтерию соответствующее уведомление, после чего вам дадут вычет в организации, где вы работаете. Если же вы желаете получить вычет непосредственно в налоговых органах, то нужно будет заполнить декларацию по форме 3-НДФЛ и составить заявление с просьбой о вычете.

В тех случаях, когда все положенные документы собраны корректно, начисление вычета происходит практически в автоматическом режиме и не вызывает никаких сложностей. Если вы получаете вычет в налоговой службе, проверка вашей декларации может занять до трех месяцев, после чего вам придет сообщение о результатах проверки, даже если этим результатом окажется отказ в начислении вычета. Если же проверка дала положительные для вас результаты, то средства вернутся вам в течение еще одного месяца. В тех случаях, когда проверка по правилам не проводится, вычет выдается в течение месяца со дня подачи заявления. Разумеется, вычетом может воспользоваться только тот человек, который является покупателем жилья и его новым собственником по бумагам.

bankiclub.ru

Документы для возврата 13 процентов с покупки квартиры по ипотеке

Сейчас многие люди могут купить квартиру, только используя ипотечное кредитование. Не всем известно, что есть возможность вернуть часть оплаченных банку процентов. Первое с чего необходимо начать в данной ситуации, собрать документы для возврата 13 процентов с покупки квартиры по ипотеке.

Обязательная документация

Существует одинаковый для всех людей список бумаг для возврата части денег с процентов по ипотеке:

Существует одинаковый для всех людей список бумаг для возврата части денег с процентов по ипотеке:

- Заявление на получение вычета установленного образца, заполняется на месте.

- Справка, подтверждающая уплаченный подоходный налог за прошедший год от работодателя. Если заявитель трудится на нескольких предприятиях, с каждого из них придется взять такой документ. Именно в этом документе обозначена сумма, которую можно вернуть из государственного бюджета.

- Декларация 3 – НДФЛ. Допускается самостоятельное заполнение отчета с помощью специальных сервисов либо обратиться за помощью специалистов. Второй вариант потребует небольших финансовых вложений.

- Удостоверение личности.

- ИНН.

Первые три документа предоставляются в инспекцию оригиналами. С остальных документов предварительно рекомендуется снять ксерокопии.

Скачать Образец заполнения 3-НДФЛ для налогового вычета при покупке квартиры

Бумаги на квартиру

Содержание пакета бумаг на приобретение квартиры может быть отлично.

Когда приобретена готовая недвижимость, требуется в инспекцию принести перечень ксерокопий документов:

- Документ о праве владения.

- Договор покупки с обозначением стоимости недвижимости.

- Акт приемки квартиры.

Если покупается жилье на этапе строительства:

- Акт приема-передачи.

- Договор долевого участия.

- Квитанции, свидетельствующие о факте оплаты.

Когда квартира покупается без отделки, дополнительно рекомендуется собирать чеки по оплате отделочных и строительных материалов.

Кредитная документация на возврат 13 процентов

При оформлении ипотеки специалисты банка выдают заемщику пакет кредитной документации. Чтобы оформить налоговый вычет, инспекции необходимо дополнительно предоставить:

- Договор на ипотечный кредит.

- График внесения платежей.

- Справка с банка о фактически уплаченных процентах по ипотеке за год.

- Документация, подтверждающая факт оплаты кредита. Если таких платежных документов нет, рекомендуется запросить у специалистов банка специальную выписку, из которой будут видны оплаченные суммы в счёт кредита.

Дополнительные документы

Иногда при подаче документации на предоставление вычета могут понадобиться дополнительные бумаги. К ним можно отнести:

- Если квартира куплена в совместную собственность с супругом:

- заявление о распределении вычета;

- свидетельство о регистрации брака.

- Если недвижимость приобретена в совместное владение с детьми, свидетельства о рождении.

- Для пенсионеров необходимо дополнительно предоставлять пенсионное удостоверение.

- Если бумаги подает доверенное лицо, его паспорт и нотариально заверенная доверенность.

Подготовка бумаг

Перед сдачей документации специалистам налоговой инспекции для возврата части затраченных средств с покупки, рекомендуется заранее снять ксерокопии. Это поможет сэкономить время при сдаче пакета бумаг.

В оригиналах требуется сдавать все справки, декларацию и заявление.

Копии необходимо заверить должным образом. Обычно, это делает специалист инспекции при приеме документации. Но, если пакет бумаг отправляется почтой, заявителю придется сделать это самостоятельно. Для этого на каждой копии он ставит подпись, расшифровку, дату и фразу «Копия верна».

Видео: Список документов для получения 13% с покупки жилья по ипотечному кредиту

Как вернуть 13 процентов от покупки квартиры? Налоговый вычет при покупке квартиры

Сейчас мы попытаемся разобраться, как вернуть 13 процентов от покупки квартиры. Данная возможность привлекает многих собственников жилья. Ведь 13% от потраченной суммы - это очень хорошая компенсация. Получается, что в России можно не только отдавать государству, но и что-то получать взамен. Возможны варианты как при обычной сделке, так и при ипотечной. Но в любом случае от вас нужны документы. Как вернуть 13 процентов от покупки квартиры? Что для этого требуется? К чему себя готовить?

Не всем

Стоит сразу отметить - подобная возможность касается далеко не всех граждан. Многих, но не абсолютно все население. Вычеты за квартиру (они называются имущественными) может получить каждый налогоплательщик, имеющий доход. То есть тот, кто платит подоходный налог. Под этим понятием принято понимать, как правило, официально трудоустроенного гражданина.

А вот те, у кого нет никакого декларируемого дохода, не имеют прав на получение вычетов. Более того, крупная покупка в виде недвижимости привлечет внимание налоговых органов. А это не всегда хорошо.

Пенсионеры также имеют право вернуть 13 процентов за квартиру. Только для них список всего необходимого для операции несколько расширен. Но это не проблема.

Сроки обращения

В какой период времени советуют заниматься данным вопросом? Согласно современным законам, вычет за квартиру вы можете попросить в течение 3 лет с момента заключения сделки, но не позднее. Только такие нормы устанавливаются налоговыми законами в России.

Но на практике все несколько иначе. Можно ли вернуть 13 процентов за сделку с недвижимостью? Запросто! Только занимайтесь поставленной задачей как можно скорее. Эксперты и граждане рекомендуют уложиться к концу налогового отчетного периода. Ведь какое-то время уходит на рассмотрение вашего дела, а также на перевод денежных средств.

Сколько будет приниматься решение об удовлетворении запроса или об отказе? Примерно 1,5-2 месяца. И дополнительно нужно еще около 60 дней для перечисления вычета. Итог - на все, если не учитывать подготовку документов, уходит порядка 4 месяцев. Так что, если вы задумались, как можно вернуть НДФЛ с покупки квартиры, стоит начать заниматься решением данной задачи скорее.

Идентификация

Разумеется, первый и самый важный документ, который пригодится в нашем деле - это удостоверение личности. Вообще, подойдет любое, но налоговые органы уверяют, что в обязательном порядке вы должны предъявить свой паспорт. Точнее, его обычную копию. Все страницы должны быть отксерокопированы и приложены к основному перечню документов. Без удостоверения личности не получится ответить, как вернуть 13 процентов от покупки квартиры. Вам попросту откажут в данном деле. Паспорт гражданина, пожалуй, - это то, что требуется при любых сделках и операциях в России.

По заявлению

Обратите внимание на еще один очень интересный факт - заявление. Оно в обязательном порядке должно быть составлено и представлено в налоговые органы. Можно сказать, в свободной форме. Согласно современным законам, вернуть НДС с покупки квартиры (13% вычета) можно лишь при наличии запроса покупателя.

В обязательном порядке в нем указывается информация о бывшем собственнике жилья, а также ваши данные, сведения о квартире и ее стоимости. Не забудьте приложить реквизиты счета, на который стоит производить возврат денежных средств. Если этого не сделать, потом придется доносить недостающие бумаги, либо, как это часто случается, вам откажут в вычете - придется подавать заявление с документами в налоговую с самого начала.

Отчетность

Что дальше? Как вернуть 13 процентов от покупки квартиры? В обязательном порядке в налоговые органы предъявляется так называемая налоговая декларация. Она носит название 3-НДФЛ. У вас должен быть только ее оригинал, никаких копий.

Что представляет собой данный отчет? Сведения о ваших доходах. Если вы работаете на себя, самостоятельно придется составлять декларацию. В противном случае за помощью можно обратиться к работодателю. Но на практике как раз 3-НДФЛ заполняет каждый налогоплательщик самостоятельно. На самом деле это не так трудно, как может показаться на первый взгляд.

Доходы

Независимо от того, какая именно форма приобретения жилья имела место быть (ипотека или простая купля-продажа), нужно как-то подтвердить свои доходы. Тут придется предъявить справку формы 2-НДФЛ. Как и в прошлом случае, нужна только оригинальная бумага.

Если работаете на себя, то придется самостоятельно заполнять данную справку. Есть официальный работодатель? Тогда обратитесь в бухгалтерию вашей фирмы, там вам выдадут 2-НДФЛ. С данным документом не возникает никаких проблем, в принципе. Разве что изготовление справки может в некоторых случаях занять некоторое время.

О сделке

Полный перечень всего самого необходимого для возврата потраченных денежных средств почти закончен. В действительности нельзя забывать о самом важном - об информации о заключенной сделке. Без некоторых документов вы никак не сможете получить вычет за приобретение квартиры.

Так что же может пригодиться? В первую очередь это договор купли-продажи. Желательно для вычета подписать дополнительный оригинальный экземпляр. В противном случае достаточно заверенной копии.

Далее от вас потребуется свидетельство о праве собственности на квартиру. Без него нет смысла обращаться за вычетом. Значит, придется подождать какое-то время, пока вы не получите данный документ. Подойдет обычная копия свидетельства, незаверенная. Хотя, как показывает практика, граждане чаще всего перестраховываются и производят заверение.

Квитанции об оплате, расписки о получении средств бывшим собственником - все это тоже в обязательном порядке должно быть приложено к декларации и заявлению. Можно сделать копии. Главное - следите, чтобы во всех документах были ваши инициалы. Если вы покупали квартиру на кого-то, доказать свои права на вычет почти невозможно в России. Все сведения должны указывать на то, что именно вы являетесь покупателем.

Ипотека

Сейчас довольно часто встречается ипотека. Как вернуть 13 процентов в данном случае за покупку? Сделать это не слишком трудно. Ведь придется всего лишь дополнить указанный выше список некоторыми документами. Их всего два.

Первый - ипотечный договор. Как и в случае с куплей-продажей, достаточно или оригинала, или заверенной копии. Без данного документа возврат вычета не будет выполнен.

Второй - квитанция об оплате процентов по ипотеке. При задолженностях в возврате 13% будет отказано до момента погашения. Учтите данную особенность. Никто не делает вычеты должникам. В принципе, это все. Больше никаких документов от вас не потребуется.

Прочее

Хотя бывают исключения. Как вернуть 13 процентов от покупки квартиры? В некоторых случаях у вас могут запросить следующие документы, но они не являются обязательными (желательно подготовить их и предъявить заранее):

Со всеми вышеперечисленными документами можно обращаться в налоговые органы по месту вашего проживания. Можно подать заявление на вычет. Если правильно подготовиться, никаких проблем и отказов не будет.

fb.ru