Виды и основные характеристики ипотечных ценных бумаг. Ипотечные ценные бумаги

Ипотечные ценные бумаги

Ипотечные ценные бумаги – это рефинансируемые долговые бумаги, представляющие финансовую ценность, которые подтверждают обязательства по ипотечным кредитам. Средства, полученные по обеспечивающим кредитам, используются в качестве финансового источника для выплат по таким бумагам.

По своей сути ценные бумаги такого рода являются вторичными. С их помощью проводится рефинансирование вложенных финансовых средств в жилые объекты, что были приобретены на рынке недвижимости с помощью ипотеки.

При ипотечном рефинансирование стабильные кредитные выплаты осуществляются за счет того, что возврат кредитору инвестируемых средств производится быстрее, чем длятся сроки выплаты ипотечных кредитных долгов.

С такими активами в ипотечных операциях можно проводить несколько видов деятельности. Обращение ипотечных ценных бумаг предусматривает такие формы, как эмиссии, выдачи и обращение этих бумаг с выполнением данным по ним кредитным обязательствам. В Российской Федерации любые операции с ипотечной документацией проводятся согласно методам Федерального закона, который вступил в действие в ноябре 2003 года. Исключение составляет лишь категория закладных ипотечных документов, правоотношения между субъектами которых регулируются нормами других законодательных актов.

Роль ипотечных ценных бумаг

Ипотечные ценные бумаги выполняют функцию, которая обеспечивает минимизацию риска задержания выплат по соответственным кредитам. Денежные ресурсы этих кредитов предназначены для инвестирования в сферу строительства новых объектов с задействованием схемы секъюритизации. Данная схема предусматривает проведение процедуры, при которой обязательства по долгам преобразовываются в ценные бумаги с относительно высоким уровнем ликвидности. Реализация этого механизма заключается в выборе одной модели поведения из двух предполагаемых. Либо кредитные инвестиционные организации производят выпуск обеспеченных ценных документов, либо же ипотечные инвесторы продают долговые обязательства ипотечному агентству, коим является коммерческая организация, выполняющая специальные функции, заключающиеся в эмиссии обеспеченных ценных документов.

Операция рефинансирования бумаг по ипотекам подразумевает троякое применение бумаг такого рода. Согласно с законодательством, банки, которые предоставляют ипотечные кредиты, должны выпускать облигации с ипотечным покрытием. Вместе с тем возможен вариант, при котором банковская организация уступает права требований по кредиторам ипотечным агентам. Так же уступить эти права банк может компании, которая реализует процесс управления. В обмен на это компания предоставляет ипотечные сертификаты, подтверждающие участие данного юридического лица в ипотечных операциях.

Чем характерны ипотечные ценные бумаги?

Выпуск ипотечных ценных бумаг может предполагать довольно разнообразные за своей спецификой бумаги, но все же они имеют некоторые общие характерные черты.

1) Практически всегда держатели ипотечных ценных бумаг выплачиваю периодические платежи. Как правило, эти выплаты производятся по месячным периодам, реже – по квартальным.

2) Платежи от объединенных активов, как правило, состоят из двух частей: процентная часть (это выплаты за пользование кредитными средствами) и амортизационная часть (непосредственно погашение взятых кредитных средств). Подобные амортизационные выплаты, как правило, представлены в двух вариациях, приведенных ниже:

3) Плановая амортизация является процессом постепенного погашения кредитных средств, который происходит так, чтобы, когда срок по погашению кредита подходил к концу, то вся сумма была бы уже погашенной. При корпоративных облигациях же наблюдается противоположная тенденция: сам кредит не гасится вплоть до завершения срока по его выплатам, а в период предположительных выплат выплачивается только номинальный купон.

4) Преждевременное погашение предусматривает возможность лица, взявшего долг, погасить его досрочно путем продажи недвижимости, которая была заставлена в качестве залога при оформлении кредита.

ИЦБ имеют и ряд недостатков, среди которых:

- низкий уровень ликвидности;

- существование риска длительного погашения, не позволяющего произвести расчеты доходов и дотацию.

Преимуществами, которые дают ценные документы по ипотекам являются:

- Надежный уровень юридической защиты.

- Прозрачный механизм действия.

- Общая доступность.

- Долговременность.

Понятие ипотечного покрытия

Под этим понятием понимают право требовать возврат долговой суммы и погашения кредита (а так же процентов по нему) федеральных ценных документов и финансовых вложений в случаях, когда такое предусмотрено законодательством. Процедура ипотечного покрытия проводится только методом подачи судебного иска и в порядке разбирательства в суде.

Входящие в ипотечные покрытия требования необходимо документально подтверждать. Следует проводить регистрацию договора на ипотеку, прав на владение недвижимым имуществом (предметом ипотеки), кредитной договоренности. В случае, когда недвижимое имущество предполагает обеспечение права требования, то такое имущество в целях сбережения нужно застраховать. Предмет залога заменить не возможно. Это объясняется тем, что страховать разрешено только конкретно оговоренное имущество.

Понятие ипотечного покрытия выступает в качестве страховки инвесторов от утраты своих активов и используется кредитными учреждениями для проведения расчетов потенциального объема эмиссии ценных документов.

Какие существуют виды ипотечных ценных бумаг?

Данные документы зачастую представлены закладными бумагами, имеющими определенную финансовую ценность, а так же облигациями и сертификатами участия в кредитных ипотечных операциях.

Закладная

Это именная бумага, наличие которой подтверждает право её держателя на то, чтобы он получил выполнение по обязательству, что обеспечено залогом недвижимого имущества. Функция такого документа состоит в том, чтобы ускорить оборот заложенного недвижимого имущества на основе цессии. При наличии такого документа возможна необходимость заключения ипотечной договоренности, но закладная ценная бумага имеет свой приоритет. В случае несовпадения условий контракта, можно исходить из содержания закладной. Так же преимуществом такого вида ценных бумаг является возможность изменения содержания.

Этот вид документа может признаться недействительным в таких случаях:

- Если был нарушен порядок выдачи документа.

- Если документ был утерян, и его держатель имеет дубликат закладной. Для получения дубликата нужно обращаться в органы, где проводилось регистрирование договора ипотеки.

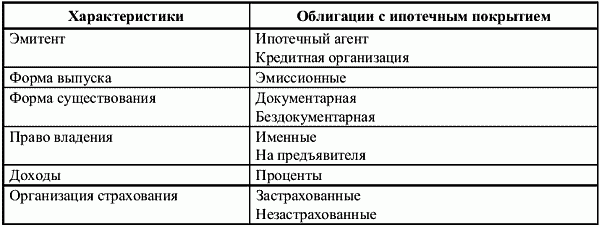

Облигации с ипотечным покрытием

Такими бумагами являются те, которые предоставляют гарантии инвесторам, что их требования будут выполнены. Подобные бумаги могут быть документарными и недокументарными. Отличительной чертой бумаг с ипотечным покрытием есть залог, наличие которого гарантирует исполнение данного обязательства.

Ипотечные сертификаты

Сертификатами такого рода являются именные бумаги, составляющие определенную финансовую ценность, не имеющие номинальной стоимости. Они подтверждают, что их владелец имеет право на проценты от стоимости ипотечного объекта и право требования от организации, которая выдавала ипотечное покрытие, качественного управления, осуществляемого на доверительной основе.

Выдавать подобные документы имеют право лишь организации, функционирующие на коммерческой основе, которые получили лицензию, позволяющую управлять объектами инвестиционных ресурсов.

Ипотечные ценные бумаги в России

На отечественном рынке рассматриваемые бумаги впервые были представлены осенью 2003 года, когда начал действовать закон, регламентирующий деятельность в сфере ипотечного кредитования. Особенности, которые привлекают российских предпринимателей в таких активах, – это надежная правовая защита и ликвидность. Такие бумаги являются интересными для инвесторов, желающих осуществлять инвестирование финансовых ресурсов в недвижимость с целью получения дохода в будущем.

utmagazine.ru

что это, закон и перспективы таких ценных бумаг

Москва

Московская область

Санкт-Петербург

Ленинградская область

Алтайский край

Амурская область

Архангельская область

Астраханская область

Белгородская область

Брянская область

Владимирская область

Волгоградская область

Вологодская область

Воронежская область

Забайкальский край

Ивановская область

Иркутская область

Калининградская область

Калужская область

Камчатский край

Кемеровская область

Кировская область

Костромская область

Краснодарский край

Красноярский край

Курганская область

Курская область

Липецкая область

Магаданская область

Мурманская область

Ненецкий автономный округ

Нижегородская область

Новгородская область

Новосибирская область

Омская область

Оренбургская область

Орловская область

Пензенская область

Пермский край

Приморский край

Псковская область

Республика Адыгея

Республика Алтай

Республика Башкортостан

Республика Бурятия

Республика Дагестан

Республика Ингушетия

Республика Кабардино-Балкария

Республика Калмыкия

Республика Карачаево-Черкессия

Республика Карелия

Республика Коми

Республика Марий Эл

Республика Мордовия

Республика Саха (Якутия)

Республика Северная Осетия (Алания)

Республика Татарстан

Республика Тыва (Тува)

Республика Удмуртия

Республика Хакасия

Республика Чечня

Республика Чувашия

Ростовская область

Рязанская область

Самарская область

Саратовская область

Сахалинская область

Свердловская область

Смоленская область

Ставропольский край

Тамбовская область

Тверская область

Томская область

Тульская область

Тюменская область

Ульяновская область

Хабаровский край

Ханты-Мансийский автономный округ

Челябинская область

Чукотский автономный округ

Ямало-Ненецкий автономный округ

Ярославская область

subsidii.net

Ипотечная ценная бумага

В чем особенность ипотечных ценных бумаг?

Ипотечные ценные бумаги – это название облигаций, в качестве обеспечения которых выступает недвижимость, приобретенная по программам ипотечного кредитования. Они имеют небольшие отличия от других разновидностей ценных бумаг.

- Их номинальная стоимость выплачивается периодическими платежами (месяц или квартал).

- Доходность может со временем меняться, как и периодичность оплаты, все зависит от объемов досрочного погашения ипотечных кредитов.

- Имеется риск неполучения дохода, он связан с уровнем невыплат задолженностей по ипотекам, причем риски повышаются пропорционально срокам.

Несмотря на наличие таких особенностей, инструмент считается достаточно надежным, а имеющиеся риски признаются незначительными (по сравнению с уровнем доходности). Ипотечные ценные бумаги имеют высокий кредитный рейтинг, благодаря обеспечению залогом в виде недвижимости.

Дополнительно инвесторов привлекает льготное налогообложение на доходы, полученные от оборота ипотечных ценных бумаг. Выгодны эти бумаги и банкам, за счет них заметно снижается риск невозврата займов, выданных на приобретение или строительство жилья.

В российских условиях для ипотечных облигаций характерен короткий срок обращения (3-5 лет), несмотря на максимально возможный период в 10-20 лет. Но при этом схема их оборота совершенно не меняется и выглядит таким образом:

- Банк оформляет договор на предоставление ипотечного кредита под залог жилья, он может составляться на физическое лицо или организацию.

- После выдачи эмитируется закладная, выкупаемая ипотечным агентством.

- Деньги, выданные в качестве кредита, возвращаются владельцу.

Рисунок 2. Все стороны оборота ипотечных облигаций остаются в прибыли

Гарантию выплаты причитающейся прибыли, и возврат вложенной суммы предоставляет государство.

Какими бывают ипотечные ценные бумаги?

На российском рынке в обороте встречаются три разновидности ценных бумаг, связанных с ипотечным кредитованием:

- Облигация с ипотечным покрытием – прибыль по этой ценной бумаге покрывается за счет обязательств заемщиков перед банком.

- Ипотечный сертификат участия – позволяет рассчитывать на определенную долю в ипотечном покрытии, сертификат именной.

- Закладная – ценная бумага, предоставляющая право получения прибыли по всем обязательствам, обеспечиваемым залогом недвижимости, бумагу делают именной.

Последний вариант считается наиболее распространенным в России. Впервые о закладной упоминается еще в Федеральном Законе «Об ипотеке» от 1998 года. Остальные появились сразу после принятия ФЗ «Об ипотечных ценных бумагах» от 11.11.2003 г.

Из отличий первого варианта инвестирования можно отметить, что в случае отказа банка выплачивать прибыль по облигациям, инвестор имеет возможность наложить взыскание на сумму, которую будет возвращать заемщик. Для уменьшения рисков придерживаются правила, что банки не могут выпускать облигаций большим объемом, чем на 80% от цены всей залоговой недвижимости.

Для ипотечных сертификатов характерны следующие особенности. Их выдают компании с лицензией на работу с НПФ или ПИФ. Такие бумаги не имеют номинальной стоимости, зато в них точно установлено, какую именно долю в ипотечном покрытии имеет инвестор.

Закладные дают право получать причитающиеся средства (их обеспечение поддерживает залоговая недвижимость).

Какие доходы гарантируют ипотечные ценные бумаги?

Приобретают ипотечные облигации или закладные на фондовых рынках самостоятельно, при помощи управляющих (частных лиц) или брокеров. Правильный выбор посредника в дальнейшем может повлиять и на прибыль, и на гарантию возврата вложенных средств. Рисунок 3. Ипотечные облигации считаются надежными инвестициями

Прибыль по ипотечным активам плавающая, она целиком зависит от процентной ставки на ипотечные кредиты. Например, если она достигает 15%, инвестор может рассчитывать на 9-10% дохода. Остальная сумма выплачивается в качестве вознаграждения различным посредникам (агентам, депозитариям и т.д.).

Стабильные показатели прибыли здесь отсутствуют, т.к. инвестор оказывается зависимым от последующих действий заемщика, тот же может поступить следующим образом:

- Взять кредит в другом банке, под более низкий процент.

- Досрочно погасить задолженность с перерасчетом выплачиваемых процентов.

Еще на результат могут повлиять понижение ставки, изменение курса валюты (при выдаче кредита не в иностранной валюте).

Существуют риски неполучения прибыли и невозврата вложенных средств. Связаны они с тем, что не все заемщики добросовестно исполняют свои обязательства по возврату займа (кто-то в связи с потерей работы или по иной уважительной причине, кто-то намеренно). Частично этот фактор «размазывается» благодаря неплохим усредненным показателям.

В нашей стране для этого вида инвестирования существует масса перспектив. Особенно это связано с активным ростом ипотечного кредитования, стабилизацией цен на жилье и улучшением благосостояния населения страны.

Развитие рынка ипотечных ценных бумаг немного затормаживается из-за отсутствия или плохой проработки законодательной базы, обеспечивающей их оборот. Поэтому инвесторы предпочитают вкладывать средства в проверенные активы, имеющие сходную прибыльность. Так, привлекательны облигации федерального займа (ОФЗ). Для обоих вариантов предлагается один уровень прибыли – в районе 8-8,25%.

Важным моментом является то, что банки не всегда имеют с выпуска облигаций что-то, кроме возврата собственных денег, а без получения прибыли заниматься налаживаем столь громоздкой инфраструктуры, смысла нет. По этим причинам развитие ипотечных ценных бумаг, как средства инвестирования в нашей стране, остается под вопросом.

utmagazine.ru

Ипотечные ценные бумаги - Mortgage Securities

Ипотечные ценные бумаги (Mortgage Securities) — общее название ценных бумаг, обеспеченных ипотечными кредитами. От традиционных долговых инструментов — корпоративных и государственных (казначейских) облигаций, ипотечные ценные бумаги прежде всего отличаются тем, что:

- Остаток основного долга (номинальная стоимость) по ним выплачивается частично на месячной или квартальной основе, а не целиком в конце срока обращения.

- Размер и число регулярных платежей по ним меняется в течение срока обращения в зависимости от скорости досрочных погашений ипотечных кредитов, обеспечивающих ИЦБ.

- Процентная ставка периодического платежа по ним может меняться во времени, в отличие, от фиксированного купона облигации.

Виды ипотечных ценных бумаг

Ипотечная облигация с покрытием (Mortgage Bond, Сovered Вonds) — облигация, обеспеченная в качестве залога ипотечными кредитами или закладными, находящимися на балансе эмитента.

Для защиты инвесторов стоимость залогового обеспечения регулярно проверяется и при необходимости пополняется так, чтобы его хватило для выплаты номинала и текущих процентов по облигации.

По ипотечным облигациям выплачиваются полугодовые процентные платежи, а номинал погашается в конце срока обращения. Даты погашения и выплаты по такой облигации известны заранее.

Сквозные ипотечные ценные бумаги (Mortgage Backed Securities, MBS) — ценные бумаги, платежи по которым совпадают с денежными потоками от пула ипотечных кредитов за вычетом комиссии обслуживания этих ценных бумаг и гарантий по ним.

- Важнейшей особенностью MBS является то факт, что при их выпуске пул ипотечных кредитов «уходит» с баланса эмитента, тогда как при выпуске ипотечных облигаций с покрытием обеспечение остается на балансе эмитента.

Сквозные ипотечные ценные бумаги могут выпускаться:

- Непосредственно банком на основе его портфеля ипотечных кредитов с участием «Джинни Мэй», как государственной организации, предоставляющей гарантии правительства США. В связи с чем бумаги, гарантированные «Джинни Мэй», оцениваются как безрисковые (с точки зрения кредитного риска).

- Специализированным ипотечным фондом на основе ипотечных кредитов, приобретенных у банков-кредиторов, с участием таких организаций, как «Фэнни Мэй» или «Фредди Мак», предоставляющих собственные гарантии по MBS. Бумаги, гарантированные «Фэнни Мэй» и «Фредди Мак», называются агентскими (Agency Pass-Throughs).

Cквозные ипотечные ценные бумаги отличаются от ипотечных облигаций тем, что периодичность и размер выплат, как следствие, точный период до их погашения, заранее неизвестны. Это связано с наличием у заемщика возможности досрочного погашения кредита в любой момент и любыми частями. Таким образом, конечный инвестор берет на себя риск досрочного погашения ипотечных кредитов.

- Риск досрочного погашения (Prepayment Risk) — риск снижения доходности вложений вследствие того, что часть или вся инвестированная сумма будет выплачена раньше установленного срока.

Ипотечный сертификат участия (Mortgage Pass-Through Сertificate) — представляет собой именную ценную бумагу, удостоверяющую долю ее владельца во владении пулом ипотечных кредитов. Ипотечный сертификат участия не имеет номинальной стоимости, доступен для обращения на рынке ценных бумаг и не может использоваться для выпуска производных ценных бумаг.

- В отличие от ипотечных облигаций, по которым номинал погашается в конце срока, по ипотечным сертификатах участия ежемесячно выплачиваются как процентные, так и амортизационные платежи по основному долгу (за вычетом комиссии за обслуживание пула).

Сквозная ипотечная облигация (Mortgage Pay-Through Bond) — облигации, сочетающие в себе свойства ипотечных облигаций и ипотечных сертификатов. С одной стороны, это долговая бумага, обеспеченная пулом ипотечных кредитов, находящихся на балансе эмитента. С другой стороны, платежи по сертификатам зависят от платежей по пулу обеспечения.

Обеспеченные ипотечные обязательства (Collateralized Mortgage Obligation, CMO) — структурированная ценная бумага, состоящая из пулов ипотечных ценных бумаг, сгруппированных по классам в зависимости от типа выплат (только проценты, только основной долг, проценты и основной долг), сроков погашения и уровня риска.

Платежи по каждому классу бумаг начисляются ежемесячно, и распределяются по в соответствии с установленными правилами. Сначала выплаты направляются классу с более высоким рангом, а затем перенаправляются на следующие по рангу классы. То есть сначала гасится класс «А», потом «В» и т.д.

VKontakte

Google+

mindspace.ru

Ипотечные ценные бумаги

Федеральным законом об ипотечных ценных бумагах регулируются отношения, возникающие при выпуске, эмиссии, выдаче и обращении ипотечных ценных бумаг, за исключением закладных, а также при исполнении обязательств по указанным ипотечным ценным бумагам.

Ипотечные ценные бумаги делятся на два вида:

1) облигация с ипотечным покрытием,

2) ипотечный сертификат участия.

Федеральным законом об ипотечных ценных бумагах было впервые введено понятие ипотечного покрытия.

Ипотечное покрытие - это имущество, в том числе требования, на которое обращается взыскание в случае неисполнения или ненадлежащего исполнения обязательств, удостоверенных ипотечной ценной бумагой. К имуществу, составляющему ипотечное покрытие, предъявляются определенные требования.

Ипотечное покрытие могут составлять только обеспеченные ипотекой требования о возврате основной суммы долга и об уплате процентов по кредитным договорам и договорам займа, в том числе удостоверенные закладными, и (или) ипотечные сертификаты участия, удостоверяющие долю их владельцев в праве общей собственности на другое ипотечное покрытие, денежные средства в валюте Российской Федерации или иностранной валюте, а также государственные ценные бумаги и недвижимое имущество, удовлетворяющее требования Федерального закона об ипотечных ценных бумагах.

Одно и то же имущество, в том числе требования по одним и тем же обязательствам, может входить в состав только одного ипотечного покрытия. Ипотечные сертификаты участия не могут входить в состав ипотечного покрытия, долю, в праве общей собственности на которое они удостоверяют. Существуют особенности, предъявляемые ипотечному покрытию того или иного вида ипотечных ценных бумаг. В целях обеспечения интересов владельцев ипотечных ценных бумаг ведется учет требований и иного имущества, составляющего ипотечное покрытие. Учет требований и иного имущества, составляющих ипотечное покрытие, осуществляется путем ведения реестра ипотечного покрытия.

Обращение взыскания на требования и иное имущество, составляющие ипотечное покрытие облигаций, в том числе их реализация, осуществляется в порядке, предусмотренном Федеральным законом от 16 июля 1998 года № 102-ФЗ "Об ипотеке (залоге недвижимости)", с учетом особенностей, установленных ФЗ об ипотечных ценных бумагах. Как проводится обращение взыскание на требование и иное имущество, составляющее ипотечное покрытие ипотечных сертификатов участия, в законе не урегулировано. Однако можно предположить, что правила должны быть установлены общие, с учетом особенностей, предусмотренных в ФЗ об ипотечных ценных бумагах, касающихся ипотечных сертификатов участия.

Облигация с ипотечным покрытием - эмиссионная ценная бумага, исполнение обязательств по которой обеспечивается залогом ипотечного покрытия.

Можно выделить ряд особенностей облигаций с ипотечным покрытием, отличающих данный вид от других ценных бумаг.

Исполнение обязательств по облигациям с ипотечным покрытием обеспечивается залогом ипотечного покрытия с момента возникновения прав на такие облигации у их первого владельца. Облигация с ипотечным покрытием предоставляет ее владельцу все права, возникающие из залога ипотечного покрытия. С переходом прав на облигацию с ипотечным покрытием к новому владельцу (приобретателю) переходят все права, возникшие из залога ипотечного покрытия. Передача прав, возникших из залога ипотечного покрытия, без передачи прав на облигацию с ипотечным покрытием является недействительной.

Данной ценной бумагой удостоверяются права ее владельца на получение от эмитента в установленный срок ее цены (номинальной стоимости), а также процентов по ней, размер которых определен решением о выпуске облигаций с ипотечным покрытием.

Эмиссия облигаций с ипотечным покрытием может осуществляться только ипотечными агентами и кредитными организациями. Предметом деятельности ипотечного агента может быть только приобретение требований по кредитам (займам), обеспеченным ипотекой, и (или) закладным, ипотечный агент не может иметь штат сотрудников, также существует ряд других требований, ограничивающих их деятельность.

Владельцы облигаций с ипотечным покрытием вправе требовать от их эмитента досрочного погашения таких облигаций в случае, если размер обязательств по находящимся в обращении облигациям с ипотечным покрытием превышает размер ипотечного покрытия облигаций; нарушен установленный порядок замены имущества, составляющего ипотечное покрытие; нарушены установленные условия, обеспечивающие полноту и своевременность исполнения обязательств по облигациям с ипотечным покрытием, и (или) эмитент таких облигаций осуществляет предпринимательскую деятельность или совершает не разрешенные ему сделки, а также в иных случаях, предусмотренных решением о выпуске облигаций с ипотечным покрытием.

В случае принятия арбитражным судом решения о признании организации - эмитента облигаций с ипотечным покрытием несостоятельной (банкротом) и об открытии конкурсного производства из имущества указанной организации, составляющего конкурсную массу, исключается имущество, составляющее ипотечное покрытие, залогом которого обеспечивается исполнение обязательств по облигациям с ипотечным покрытием. Требования кредиторов - владельцев облигаций с ипотечным покрытием не включаются в реестр требований кредиторов организации - эмитента указанных облигаций.

Ипотечный сертификат участия - именная не эмиссионная ценная бумага, удостоверяющая долю ее владельца в праве общей собственности на ипотечное покрытие, право требовать от выдавшего ее лица надлежащего доверительного управления ипотечным покрытием, право на получение денежных средств, полученных во исполнение обязательств, требования по которым составляют ипотечное покрытие, а также иные права, предусмотренные Федеральным законом об ипотечных ценных бумагах. В отличие от облигации ипотечный сертификат участия не имеет номинальной стоимости.

Особенности ипотечных сертификатов участия:

- Выдача ипотечных сертификатов участия может осуществляться только коммерческими организациями, имеющими лицензии на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами.

- Выдача ипотечных сертификатов участия осуществляется лицу, которому принадлежат права требования, составляющие ипотечное покрытие. Каждый ипотечный сертификат участия удостоверяет одинаковый объем прав, в том числе одинаковую долю в праве общей собственности на ипотечное покрытие.

- Владельцы ипотечных сертификатов участия несут риск неисполнения или ненадлежащего исполнения обязательств, требования по которым составляют ипотечное покрытие.

- Выдача ипотечных сертификатов участия является основанием для возникновения общей долевой собственности владельцев ипотечных сертификатов участия на ипотечное покрытие, под которое они выдаются, и учреждения доверительного управления таким ипотечным покрытием. Общая долевая собственность на ипотечное покрытие возникает одновременно с учреждением доверительного управления этим ипотечным покрытием.

- Доверительное управление ипотечным покрытием учреждается путем заключения договора доверительного управления ипотечным покрытием. Данный договор является договором присоединения. Присоединение к договору доверительного управления ипотечным покрытием осуществляется путем приобретения ипотечных сертификатов участия, выдаваемых управляющим ипотечным покрытием. Управляющий ипотечным покрытием осуществляет доверительное управление ипотечным покрытием путем получения (приема) платежей по обязательствам, требования по которым составляют ипотечное покрытие, перечисления (выплаты) владельцам ипотечных сертификатов участия денежных средств за счет указанных платежей, обеспечения надлежащего исполнения обязательств, требования по которым составляют ипотечное покрытие, включая обращение взыскания на имущество должника, в том числе заложенное в обеспечение указанных обязательств, при неисполнении или ненадлежащем исполнении таких обязательств, а также путем совершения иных связанных с этим действий, не противоречащих Федеральному закону об ипотечных ценных бумагах и правилам доверительного управления ипотечным покрытием. Управляющий ипотечным покрытием вправе осуществлять выдачу ипотечных сертификатов участия только при условии регистрации федеральным органом исполнительной власти по рынку ценных бумаг правил доверительного управления ипотечным покрытием, долю в праве общей собственности на которое эти сертификаты удостоверяют.

- Доходом владельцев ипотечных сертификатов участия являются денежные платежи, поступающие от заемщиков, за вычетом вознаграждения доверительному управляющему и обслуживающему ипотечные кредиты банку.

- Права, удостоверенные ипотечным сертификатом участия, фиксируются в бездокументарной форме.

- Количество ипотечных сертификатов участия, удостоверяющих долю в праве общей собственности на ипотечное покрытие, указывается в правилах доверительного управления этим ипотечным покрытием.

- Выпуск производных от ипотечных сертификатов участия ценных бумаг не допускается.

- Ипотечные сертификаты участия свободно обращаются, в том числе через организаторов торговли на рынке ценных бумаг.

Учет прав на ипотечные сертификаты участия осуществляется на лицевых счетах в реестре владельцев ипотечных сертификатов участия. Реестр владельцев ипотечных сертификатов участия - система записей об ипотечных сертификатах участия, выданных согласно соответствующим правилам доверительного управления ипотечным покрытием, об общем количестве выданных и погашенных ипотечных сертификатов участия, о владельцах ипотечных сертификатов участия и о количестве принадлежащих им ипотечных сертификатов участия, о номинальных держателях, об иных зарегистрированных лицах и о количестве зарегистрированных на них ипотечных сертификатов участия, а также записей о приобретении, о передаче, об обременении или о погашении ипотечных сертификатов участия. Ведение реестра владельцев ипотечных сертификатов участия вправе осуществлять только юридическое лицо, имеющее лицензию на осуществление профессиональной деятельности на рынке ценных бумаг по ведению реестра владельцев именных ценных бумаг. Залогодержатели данного объекта недвижимости и данные о них, предусмотренные Федеральным законом "О государственной регистрации прав на недвижимое имущество и сделок с ним", устанавливаются на основании данных лицевых счетов владельцев ипотечных сертификатов участия в реестре владельцев ипотечных сертификатов участия и счетов депо владельцев ипотечных сертификатов участия.

- В состав ипотечного покрытия ипотечных сертификатов участия могут входить только требования по обеспеченным ипотекой обязательствам, ипотечные сертификаты участия, удостоверяющие долю в праве общей собственности на другое ипотечное покрытие, и денежные средства, полученные в связи с исполнением обязательств, требования по которым составляют ипотечное покрытие, обращением взыскания по таким требованиям и исполнением обязательств по ипотечным сертификатам участия, составляющим ипотечное покрытие. Замена требований и иного имущества, составляющих ипотечное покрытие ипотечных сертификатов участия, не допускается.

- Требования и иное имущество, составляющие ипотечное покрытие, являются общим имуществом владельцев ипотечных сертификатов участия и принадлежат им на праве общей долевой собственности. Раздел имущества, составляющего ипотечное покрытие, и выдел из него доли в натуре не допускаются. Условием договора доверительного управления ипотечным покрытием является отказ физического или юридического лица от осуществления преимущественного права приобретения доли в праве общей долевой собственности на имущество, составляющее ипотечное покрытие. При этом соответствующее право прекращается.

- Требования и иное имущество, составляющие ипотечное покрытие, обособляются от имущества управляющего ипотечным покрытием, имущества владельцев ипотечных сертификатов участия, имущества, составляющего иные ипотечные покрытия, находящиеся в доверительном управлении указанного управляющего, а также от иного имущества, находящегося в доверительном управлении или по иным основаниям у указанного управляющего. Имущество, составляющее ипотечное покрытие, учитывается управляющим ипотечным покрытием на отдельном балансе, и по нему ведется самостоятельный учет. Для расчетов по операциям, связанным с доверительным управлением ипотечным покрытием, открывается отдельный банковский счет (отдельные банковские счета), а для учета прав на ценные бумаги, составляющие ипотечное покрытие, открываются отдельные счета депо.

- По долгам владельцев ипотечных сертификатов участия, в том числе при их несостоятельности (банкротстве), обращение взыскания на имущество, составляющее ипотечное покрытие, не допускается. По долгам владельцев ипотечных сертификатов участия взыскание обращается на принадлежащие им ипотечные сертификаты участия. В случае несостоятельности (банкротства) владельцев ипотечных сертификатов участия в конкурсную массу включаются принадлежащие им ипотечные сертификаты участия.

В случае, если ипотечные сертификаты участия составляют ипотечное покрытие других ипотечных сертификатов участия и принадлежат их владельцам на праве общей долевой собственности, по долгам таких владельцев взыскание обращается и соответственно в конкурсную массу включаются ипотечные сертификаты участия, удостоверяющие долю в праве общей собственности на такое ипотечное покрытие.

В случае признания управляющего ипотечным покрытием несостоятельным (банкротом) имущество, составляющее ипотечное покрытие, в конкурсную массу не включается. В случае признания управляющего ипотечным покрытием несостоятельным (банкротом) или аннулирования лицензии управляющего ипотечным покрытием имущество, составляющее ипотечное покрытие, подлежит передаче в доверительное управление государственной управляющей компании, определенной в соответствии с законодательством Российской Федерации об инвестировании средств пенсионных накоплений. Указанное доверительное управление учреждается вследствие необходимости постоянного управления ипотечным покрытием в интересах обеспечения прав владельцев ипотечных сертификатов участия. Заключение нового договора доверительного управления ипотечным покрытием при этом не требуется.

Учет и хранение имущества, составляющего ипотечное покрытие, а также контроль за распоряжением этим имуществом осуществляется специализированным депозитарием, если иное не предусмотрено Федеральным законом об ипотечных ценных бумагах. Специализированным депозитарием должна быть коммерческая организация, имеющая лицензию на осуществление деятельности специализированных депозитариев инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов и лицензию на осуществление депозитарной деятельности на рынке ценных бумаг.

Имущество, составляющее ипотечное покрытие, учитывается специализированным депозитарием путем ведения им реестра ипотечного покрытия.

Эмитенты облигаций с ипотечным покрытием обязаны раскрывать и предоставлять информацию об облигациях с ипотечным покрытием в соответствии с Федеральным законом "О рынке ценных бумаг" с учетом требований Федерального закона об ипотечных ценных бумагах.

www.samsebeyurist.ru

Виды и основные характеристики ипотечных ценных бумаг.

Ипотечные ценные бумаги – разновидность ЦБ, которые являются средством рефинансирования инвестиций в жилищные объекты, приобретаемые посредством ипотеки. Возврат средств инвестору осуществляется в меньший срок, по сравнению со сроком погашения суммы ипотечного кредита.

Цель ипотечных ценных бумаг – это сведение к минимуму рисков несвоевременного возврата заемных средств при вложениях в строительство по ипотеке.

Существует три вида ипотечных ценных бумаг:

– облигация с ипотечным покрытием – ценная бумага, исполнение обязательств по которой осуществляется под залог ипотечного покрытия;

– ипотечный сертификат участия – именная ценная бумага, которая удостоверяет долю владельца в праве общей собственности на ипотечное покрытие;

– закладная – именная ценная бумага, которая удостоверяет право владельца на получение исполнения по обязательству, которое обеспечивается залогом недвижимости.

В РФ наиболее распространенным видом ипотечной ценной бумаги является закладная. Сама закладная может быть предметом залога.

Схема рефинансирования банков с помощью выпуска ипотечных бумаг под залог закладных:

– с юр или физ лицами банк заключает кредитный договор под залог недвижимости;

– закладные у банка выкупаются ипотечными агентствами;

– денежные средства, полученные от размещения облигаций на фондовом рынке, возвращаются к кредитору;

– гос-во дает гарантию выплат по ипотечным бумагам.

Ипотечные ценные бумаги характеризуютсянадежностью, прозрачность, долгосрочностью.

Рефинансирование ипотечных кредитов. Секьюритизация ипотечных кредитов.

Основные способы рефинансирования кредитов сводятся либо к полной уступке прав по выданному банком ипотечному кредиту специализированной организации (получается два уровня: банк — специализированная организация), либо к выпуску ценных бумаг самим банком, выдавшим кредит.

Когда права требования по кредитам (закладные) уступаются специализированной организации, она объединяет однообразные закладные в пулы и уже под залог пулов выпускает собственные ценные бумаги.

Рефинансирующие организации -специализированные компании, которые занимаются покупкой пулов ипотечных кредитов или закладных с последующим рефинансированием. Самой крупной рефинансирующей компаний в нашей стране является Агентство по ипотечному жилищному кредитованию.

Классификация ипотечных кредитов по способу рефинансирования:

- Выпуск ипотечных облигаций (Ипотечные банки)

- Предварительные накопления заемщиков, гос субсидии (Стройсберкассы)

- Собственные, привлеченные и заемные средства (Универсальные банки)

- Продажа закладных ипотечному агентству или крупному ипотечному банку (Кредитные учреждения, занимающиеся ипотечным кредитованием и заключившие договор с ипотечным агентством или крупным ипотечным банком)

Секьюритизация– форма привлечения финансирования путем выпуска ценных бумаг, обеспеченных портфелем ипотечных кредитов. Секьюритизация трансформирует неликвидные активы в ликвидные ценные бумаги, преобразует активы банка в ценные бумаги, которые впоследствии покупают инвесторы.

В РФ допускается эмиссия двух основных видов ипотечных ценных бумаг:

1.Облигации с ипотечным покрытием – обеспеченные покрытием эмиссионные ценные бумаги, владелец которых имеет право на получение от эмитента в предусмотренные им сроки номинальной стоимости по этим бумагам с процентами.

2.Ипотечные сертификаты участия – дают право одновременно быть участниками общей собственности на имущество, которое составляет покрытие выпуска сертификатов участия, и учредителями и выгодоприобретателями по договору доверительного управления имуществом, составляющим покрытие.

Проблемы и перспективы развития ипотечного кредитования в РФ.

Ипотека начала набирать обороты в нашей стране довольно недавно.

Ситуация, сложившаяся на рынке недвижимости, свидетельствует о существовании постоянно возрастающей потребности со стороны населения в жилье. Тем самым ипотека приобретает всё большее значение. С другой стороны, она может привести к кризисным явлениям. Яркий пример тому мировой финансовый кризис, начавшийся с ипотечного кредитования.

Общую тенденцию увеличения объемов выдаваемых ипотечных кредитов. Ипотечный шок, который испытал рынок в 2008 году, привел к сокращению объемов жилищного кредитования в 2009 г. Одни банки вовсе отказались выдавать ипотечные кредиты, а другие взвинтили ставки до заоблачных высот – 35,6 % годовых, сделав тем самым кредиты просто недоступными. Исключением стали разве что госбанки, которые постарались удержать ставки на приемлемом уровне – 13–19 %, который, однако, тоже считается слишком высоким. Таким образом, в 2009 г. по сравнению с 2008 г. происходит резкое снижение как объема выданных ипотечных кредитов. Причиной этого стало общее снижение доходов населения и высокие ставки на ипотечные кредиты. В последующие года наблюдается некоторое замедление темпов роста.

2010 год считается годом восстановления и оздоровления рынка ипотечного кредитования.

Сегодня развитие жилищной ипотеки в РФ сдерживается следующими основными факторами:

1.Относительная слабость отечественной банковской системы, ее заинтересованность в работе с населением, отсутствие опыта долгосрочного кредитования

2.Невысокий финансовый потенциал отечественных страховых, риэлтерских и оценочных компаний, отсутствие у них необходимого опыта по страхованию рисков, возникающих в связи с предоставлением ипотечного кредита

3.Несовершенство нормативно-правовой базы

4.Высокая стоимость ссуд при низкой платежеспособности населения

5.Проблема привлечения долгосрочных ресурсов в ипотечную жилищную систему

6.Психологические факторы, нежелания жить в долг

Новые тенденции

Сегодня на ипотечном рынке работают более 20 кредитных организаций. За последний год произошло несколько существенных изменения. Теперь стало реальным получение кредита не только на покупку первичного жилья, но и приобретения гаража, дачи или участка под застройку.

Гос программа по развитию ипотеки

Совершенствование ипотечного кредитования является одной из приоритетных задач внутренней политики. Подтверждением сему факту могут служить значительные денежные средства, выделенные на развитие этого сектора экономики с начала года. Уже не единожды понижалась ставка рефинансирования Банка РФ, АИЖК сейчас предлагает ипотеки на максимально выгодных условиях.

Самая выгодная ипотека

На сегодняшний день самой востребованной является ипотека с первоначальным взносом в 10-20 %, с процентной ставкой не выше 13-15 % годовых и сроком от 15 до 20 лет. При этом очень популярны альтернативные сделки, когда одновременно с покупкой нового жилья происходит реализация старого. Большинство сделок приходится на покупку вторичного жилья или квартир в новостройках.

44.Особенности определения понятий слияний и поглощений в российском и зарубежном законодательстве.

Слияние и поглощение (M&A)— общее наименование сделок, характеризующихся передачей корпоративного контроля в различных формах, включая покупку и обмен активами.

К ним относят слияния (соединение компаний в одну), поглощения, приобретение компаний, LBO, MBO, «takeover», изменение структуры собственности, «обратное слияние» (создание публичной компании без IPO), «spin-off» (выделение и продажа бизнес-единиц).

Международная практика

Слияние—любое объединение хозяйствующих субъектов, в результате которого образуется единая экономическая единица из существовавших ранее двух или более структур. Включает вариант, когда один из субъектов сохраняется, а остальные утрачивают свою самостоятельность и прекращают существование.

Российское законодательство

Слияние— реорганизация юридических лиц, при которой права и обязанности каждого из них переходят ко вновь возникшему юридическому лицу в соответствии с передаточным актом. В российском законодательстве этот случай попадает под термин “присоединение”

Поглощение — взятие одной компанией другой под свой контроль (приобретение абсолютного/частичного права собственности), при этом она продолжает функционировать. Присоединение — соединение компаний, при котором одна компания прекращает свое существование, «растворяясь» в наследующей компании.

infopedia.su

Ипотечные ценные бумаги Википедия

Ипотечные ценные бумаги (англ. Mortgage-Backed Securities - MBS) — долговые ценные бумаги, рефинансируемые с помощью обязательств по одному или нескольким ипотечным кредитам. Процентные выплаты и выплаты по основной сумме долга по таким ценным бумагам производятся из средств, полученных по обеспечивающим кредитам.[1]

Ипотечные ценные бумаги (др.-греч. ὑποϑήκη ― залог, наставление) ― разновидность вторичных ценных бумаг, служащих универсальным инструментом рефинансирования инвестиций в жилищное строительство, то есть средством для краткосрочного восстановления финансовых вливаний в жилые объекты, которые приобретаются на рынке посредством ипотеки. При этом ценные бумаги поддерживают стабильность рефинансирования ипотечного строительства за счет того, что возврат денежных средств инвестору осуществляется в сроки меньшие, нежели сроки погашения суммы ипотечного кредита.

Отношения, возникающие по поводу ипотечных ценных бумаг, различаются на эмиссию, выдачу, обращение таких бумаг и исполнение обязательств по ним. На территории Российской Федерации все перечисленные виды отношений по поводу любых ипотечных ценных бумаг, за исключением закладных, регулируются посредством Федерального закона от 11 ноября 2003 г. № 152-ФЗ «Об ипотечных ценных бумагах».[2]

Назначение ипотечных ценных бумаг[ | код]

Назначение ипотечных ценных бумаг состоит в минимизации рисков несвоевременного возврата заёмных средств при инвестировании в ипотечное строительство, осуществляемой по механизму секъюритизации (от англ. securities ― ценные бумаги). Сущность механизма секьюритизация заключается в процедуре преобразования долговых обязательств, связанных с рефинансированием, в бумаги, обладающие приемлемым обеспечением и сравнительно высокой ликвидностью. Процедурная сторона секъюритизации состоит в реализации одной из двух тактик. В первом случае имеет место выпуск кредитными организациями, осуществляющими ипотечное кредитование, обеспеченных ценных бумаг. Во втором случае имеет место продажа ипотечными инвесторами долговых обязательств ипотечному агенту ― специализированной коммерческой организации, которая в конечном итоге осуществляет эмиссию обеспеченных ценных бумаг, поскольку обладает правом осуществлять эмиссию облигаций с ипотечным покрытием.

Применение ипотечных ценных бумаг в процессе рефинансирования ипотечного капитала осуществляется трояко. Законодательством предусмотрен выпуск банками, предоставляющими ипотечный кредит, облигаций с ипотечным покрытием. Но также возможна и уступка банками ипотечным агентам прав требований по кредитам (займам), обеспеченным ипотекой и/или закладными. И наконец, возможна уступка указанных прав требований управляющей компании в обмен на ипотечные сертификаты участия.

Характеристики ипотечных ценных бумаг[ | код]

Несмотря на различные виды ипотечных ценных бумаг, как правило, большинство ИЦБ обладают следующими общими характеристиками:

1) практически во всех случаях платежи, выплачиваемые держателям ИЦБ, являются периодическими. Чаще период бывает месячным, реже квартальным;

2) платежи от пула активов обычно состоят из двух частей: процентной (плата за пользование кредитами) и амортизационной (погашение кредитов). Амортизационные платежи могут быть плановыми или досрочными, полными или частичными;

3) плановая

ru-wiki.ru