Сбербанк – ипотека по двум документам: условия и процентная ставка. Ипотека по двум документам

ипотека по двум документам, условия предоставления

В Сбербанке ипотека по двум документам является очень распространенной услугой. Тенденцией российского финансового рынка последних лет стало снижение требований кредитных учреждений по отношению к заемщику и перечню предоставляемых документов. Предложение Сбербанка ипотеки по двум документам появилось одним из первых, что во многом объясняется лидирующими позициями банка на российском финансовом рынке.

Содержание статьи:

Кто может взять ипотеку по двум документам

Ипотека Сбербанка дает клиентам возможность воспользоваться упрощенной процедурой оформления займа. На получение кредита вправе рассчитывать только российские граждане.

Основным преимуществом программы является возможность быстро получить кредит, так как участникам зарплатного проекта банка достаточно предоставить только российский паспорт. Такое предложение выгодно гражданам, которые не могут предоставить справку о доходах формы 2-НДФЛ или желают получить кредит в максимально короткие сроки, не обладая запасом времени для сбора большого количества документов.

В отношении заемщика предъявляется ряд обязательных требований. В число основных условий предоставления кредита входит:

- достижение нижней возрастной границы в 21 год;

- возраст на момент выплаты кредита не более 65 лет;

- наличие трудового стажа.

Для возможности получения кредитных средств потенциальный заемщик обязан иметь общий трудовой стаж длительностью 5 лет, на последнем месте работы физическое лицо должно проработать не менее 6 месяцев.

Согласно действующим правилам, в процессе кредитования могут участвовать 3 созаемщика. В этом случае каждый из них должен удовлетворять перечисленным требованиям.

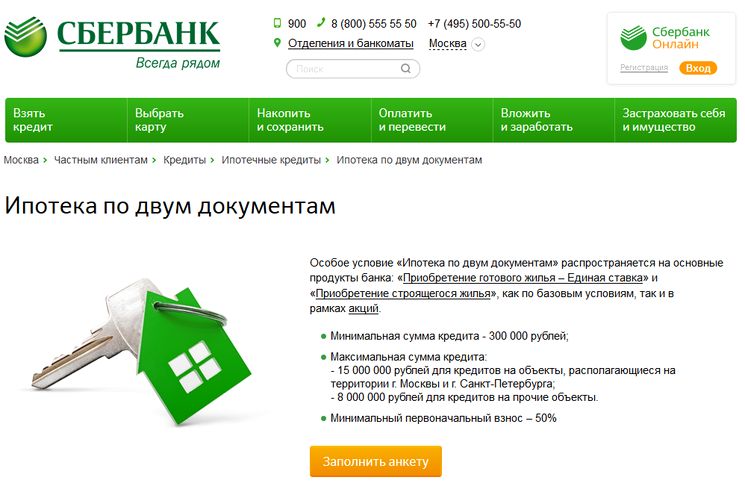

Условия предоставления ипотеки

Предложение ипотеки Сбербанка по 2 документам распространяется на программы кредитования для приобретения готового или строящегося жилья. Воспользоваться преимуществами получения займа по упрощенному варианту можно при кредитовании в рамках акций, проводимых банком или застройщиками.

Содержание, условия, требования программ и акций периодически меняются, поэтому информацию о действующих предложениях по кредиту рекомендуется узнавать у специалистов банка или самостоятельно на официальном сайте Сбербанка. Кредитные средства сегодня выдаются только в российских рублях. Сбербанк ипотеку по 2 документам выдает на срок от 1 года до 30 лет.

Необходимые документы

Правилами ипотеки Сбербанка по 2 документам установлен перечень обязательных бумаг, без предоставления которых оформление кредита на покупку жилой недвижимости невозможно. В Сбербанке в рамках программы клиент обязан предоставить:

- оформленную заявку на получение займа с указанием личных данных и желаемых параметров кредитования;

- российский паспорт с отметкой о месте регистрации;

- документ гражданина, который выступает в качестве дополнительного подтверждения личности заемщика.

В качестве второго документа может использоваться военный билет, права на вождение автотранспортом или СНИЛС. Служащие на контрактной основе могут предоставить удостоверение военнослужащего или сотрудника органов. Согласно существующим требованиям, Сбербанк вправе потребовать дополнительные документы при оформлении займа.

В качестве обеспечения по кредиту может выступать объект недвижимости заемщика, при этом права владения должны быть подтверждены документально. В этом случае в пакет требуется включить документы о предмете залога. После получения одобрения по кредиту у клиента есть в запасе 60 дней. В течение этого срока он должен выбрать недвижимость и предоставить документы в отношении объекта кредитования, а также подтверждение об уплате первоначального взноса. Срок отсчитывается с даты одобрения Сбербанком заявки на получение займа.

Процентные ставки

Программа двух от Сбербанка документов предполагает целевое направление использования кредитных средств. Клиент вправе приобрести жилую недвижимость на первичном или вторичном рынке, от выбора программы будут зависеть условия выдачи займа.

Наиболее выгодные условия кредитования получают клиенты при соблюдении следующих условий:

- имеют статус участника зарплатного проекта;

- воспользовались преимуществами акции «Витрина»;

- использовали при оформлении сервис электронной регистрации;

- заключили договор комплексного страхования.

При соблюдении всех условий клиент вправе рассчитывать на минимальную ставку процента в 10,1% в рамках программы ипотечного кредитования на приобретение готового жилья и в 10,4% на покупку строящегося объекта. К базовому значению применяются надбавки в следующих размерах:

- без обращения к сервису электронной регистрации — 0,1%

- отсутствие статуса зарплатного клиента — 0,5%;

- отказ заключать договор страхования жизни и здоровья — 1%.

Условия кредитования прописываются в заключаемом договоре, поэтому специалисты советуют внимательно изучать все пункты документа перед подписанием.

Первоначальный взнос

Условия кредитования залога ипотеки по двум документам без подтверждения дохода в Сбербанке предусматривают обязательное внесение первоначального взноса. Минимальная сумма для первого взноса составляет 50% и не зависит от того, оформляется кредит для приобретения готового или строящегося жилья.

Калькулятор расчета ипотеки

Инструмент Сбербанка позволяет самостоятельно рассчитать параметры ипотеки по действующим условиям предоставления займа в рамках выбранной ипотечной программы. Расчет выполняется автоматически после ввода желаемых параметров кредитования. Для получения предварительных данных клиенту достаточно выбрать:

- целевое назначение получаемых кредитных средств;

- стоимость приобретаемого объекта недвижимости;

- сумму первого взноса;

- длительность кредитования.

Интерфейс ипотечного калькулятора прост и интуитивно понятен. После ввода основных параметров потребуется отметить галочками пункты, которые дают клиенту возможность получить более выгодные условия кредитования. К таким относятся: участие в зарплатном проекте, согласие заключить комплексное страхование и воспользоваться электронным вариантом оформления. При помощи калькулятора можно получить ответы на следующие вопросы:

- размер максимальной суммы кредита;

- данные о ежемесячных платежах;

- выгодность досрочного погашения.

Клиенту нет необходимости задумываться о размере процентной ставки, искать информацию о действующих условиях. После ввода всех параметров в правой стороне формы отобразятся расчетные данные в виде суммы займа и ежемесячного платежа. Клиент может увидеть установленную ипотечную процентную ставку и сумму дохода, необходимую для возможности одобрения кредита.

При желании клиент может поэкспериментировать путем ввода разных параметров кредита и анализа выгодности того или иного предложения. В любой момент можно распечатать предварительный график платежей для проведения сравнения в дальнейшем нескольких вариантов расчетов. Стоит учесть, что полученные данные являются предварительными; окончательные условия предоставления займа будут установлены только при заключении кредитного договора.

Подача заявки в режиме онлайн

Заявку на ипотеку двумя документами в Сбербанке можно подать не только при личном посещении филиала кредитной организации, но и посредством использования онлайн-сервиса. Такая возможность была предоставлена банком своим клиентам относительно недавно, и с каждым годом инструмент приобретает все большую популярность.

Преимуществами способа удаленной подачи заявки являются следующие моменты:

- Экономия времени, так как не требуется лично посещать отделение банка и ожидать в очереди.

- Большая вероятность одобрения. По статистике, 8 из 10 заявок заканчиваются выдачей положительного решения.

- Мобильность, так как подать заявку можно в любом месте с доступом в интернет.

Заявку онлайн можно подать на программы ипотечного кредитования, рефинансирования и на получение потребительского кредита. Процесс оформления предполагает использование личного кабинета клиента, поэтому предварительно необходимо пройти авторизацию и получить логин и пароль. В процессе подачи клиенту потребуется указать цель и желаемый срок кредитования, прикрепить к заявке бланк анкеты. Длительность рассмотрения заявки в среднем занимает от 2 часов до 2 рабочих дней.

Видео как получить кредит без справки о доходах:

sberbank-site.ru

| от 300000 до 20 млн. |

от 5,5% до 9,49% |

от 1 года до 30 лет | от 20% | 18-65 | Залог приобретаемой недвижимости | Первичный рынок |

Заявка |

||

| до 20 млн. |

от 11,6% |

до 25 лет | от 0% | Залог приобретаемой недвижимости | Первичный рынок |

Заявка |

|||

| от 500000 |

от 10,7% |

от 3 лет до 25 лет | от 40% | 21-65 | Залог имеющейся недвижимости, Залог приобретаемой недвижимости | Первичный рынок / Вторичный рынок / Нецелевой |

Заявка |

||

| от 500000 до 30 млн. |

от 8,6% |

от 3 лет до 25 лет | от 20% | 21-65 | Залог приобретаемой недвижимости | Вторичный рынок |

Заявка |

||

| от 500000 до 20 млн. | от 8,6% |

от 3 лет до 25 лет | от 20% | 21-65 | Залог приобретаемой недвижимости | Первичный рынок |

Заявка |

||

| от 600000 |

от 9,49% до 10,29% |

от 1 года до 30 лет | от 15% | 21-70 | Залог приобретаемой недвижимости | Вторичный рынок | |||

| от 600000 |

от 8,9% до 9,79% |

от 1 года до 30 лет | от 15% | 21-70 | Залог приобретаемой недвижимости | Первичный рынок | |||

|

от 8,9% |

до 30 лет | от 10% | от 21 | Залог приобретаемой недвижимости | Первичный рынок |

Заявка |

|||

|

от 8,8% |

до 30 лет | Залог имеющейся недвижимости | Рефинансирование |

Заявка |

|||||

| от 600000 до 60 млн. |

от 8,9% |

до 30 лет | от 10% | от 21 | Залог приобретаемой недвижимости | Вторичный рынок |

Заявка |

||

| от 300000 до 20 млн. |

от 9,49% до 10,49% |

от 1 года до 30 лет | от 20% | 18-65 | Залог приобретаемой недвижимости | Вторичный рынок |

Заявка |

||

| от 300000 |

от 8,6% до 9,5% |

от 1 года до 30 лет | от 15% | 21-75 | Залог имеющейся недвижимости, Залог приобретаемой недвижимости | Вторичный рынок | |||

| от 100000 до 4 млн. |

от 9,7% до 12,5% |

от 1 года до 25 лет | от 40% | 21-65 | Залог приобретаемой недвижимости | Первичный рынок / Вторичный рынок |

Заявка |

||

| от 300000 до 10 млн. |

от 9% до 9,25% |

от 3 лет до 30 лет | от 20% | 21-65 | Залог приобретаемой недвижимости | Вторичный рынок |

Заявка |

||

| от 300000 до 10 млн. |

от 8,75% до 9% |

от 3 лет до 30 лет | от 20% | 21-65 | Залог приобретаемой недвижимости | Первичный рынок |

Заявка |

||

| от 300000 |

от 6,7% до 9,1% |

от 1 года до 30 лет | от 15% | 21-75 | Залог имеющейся недвижимости, Залог приобретаемой недвижимости | Первичный рынок | |||

| от 300000 до 15 млн. |

13% |

от 3 лет до 25 лет | 18-70 | Залог имеющейся недвижимости | Первичный рынок / Вторичный рынок | ||||

| от 300000 до 20 млн. |

8,9% |

от 3 лет до 30 лет | от 50% | 18-70 | Залог приобретаемой недвижимости | Первичный рынок / Вторичный рынок | |||

| от 300000 до 6 млн. |

от 9,4% до 9,9% |

от 3 лет до 30 лет | от 10% | 18-70 | Залог приобретаемой недвижимости | Первичный рынок | |||

| от 300000 до 20 млн. |

от 10,5% до 10,9% |

от 3 лет до 30 лет | от 20% | 18-70 | Залог приобретаемой недвижимости | Первичный рынок | |||

| от 300000 |

от 9,5% до 9,9% |

от 3 лет до 30 лет | от 10% | 18-70 | Залог приобретаемой недвижимости | Вторичный рынок | |||

| от 300000 до 20 млн. |

9,5% |

от 3 лет до 30 лет | 18-70 |

bankinform.ru

Ипотечный кредит по двум документам — особенности получения ипотеки по паспорту

На правительственном уровне уже долгое время решаются задачи относительно либерализации ипотеки. Финансово-кредитные учреждения вынуждены были прислушаться к пожеланиям государства, и теперь для потребителей доступен такой вид кредитования, как ипотека по двум документам. Если речь идет об ипотечном кредитовании, следует понимать, что паспорт или только два документа – это документы, подаваемые с заявкой на получение кредитных средств.

Это значит, что пакет документов для одобрения кредитной заявки становится меньше, но в любом случае, заемщику необходимо будет сделать оценку имущества и застраховать его. Также необходимо представить документы на право собственности на объект залога.

Вдобавок, для финансово-кредитного учреждения важно знать, что у заемщика имеются средства на первоначальный взнос. Документ, который подтвердит факт наличия у клиента денежных средств, нужно представить не для рассмотрения заявки на выдачу кредита, а в определенный срок после того, как будет принято положительное решение на выдачу денег.

Такими документами могут выступать: жилищный сертификат, выписка с банковского счета о наличии на нем требуемой суммы, свидетельство на получении субсидии и т.п.

Ипотека по двум документам

Многие финансово-кредитные учреждения, которые включены Центробанком в перечень крупнейших, предоставили своим клиентам возможность оформить ипотеку по двум документам. Безусловно, нужен паспорт – он является первым и основным документом. В качестве второго могут быть:

- Загранпаспорт;

- Военный билет;

- СНиЛС;

- Водительское удостоверение;

- Документ, который подтверждает (прямо или косвенно) заявленный клиентом доход. К примеру, в качестве прямого подтверждения может выступить свидетельство о праве собственности на недвижимое имущество. В качестве косвенного подтверждения – загранпаспорт, где имеются отметки о выезде заграницу за последние полгода.

На момент, когда кредит погашается заемщиком в полном объеме, его возраст не должен превышать 65 лет.

Особенности ипотечного кредита по двум документам

Безусловно, кредитные программы имеют более жесткие условия, чем стандартные ипотечные кредиты, где сразу надо представить полный пакет документов, утвержденный банком. Отметим, что в последнее время разработаны кредитные программы, где размер первоначального взноса существенно снижен. А вот в случае оформления кредита «по двум документам» размер первоначального взноса будет составлять не менее 30% от суммы кредита. В некоторых финансово-кредитных учреждениях данный взнос может составлять даже 40%-50%.

Ставка по кредиту тоже будет повышенной. К примеру, Сбербанк оформляет ипотеку по двум документам по ставке на 0,5% больше, чем в стандартном варианте. Другие банки предоставляют заемщикам выбор: если заемщик застраховал все требуемые банком риски, ставка повысится на 0,6%. Если страховка оформлена лишь на повреждение залогового имущества или утрату, то ставка повышается на 1%.

Учитывайте, что средняя ставка на банковском рынке по упрощенным кредитным программам будет выше, чем по стандартной ипотеке – она находится в пределах 13%-15%.

Для заемщика, желающего воспользоваться данной программой, есть положительный момент – срок рассмотрения заявки составляется всего 2-3 дня.

Ипотека по паспорту

Ипотечный кредит при наличии только лишь паспорта является не столь распространенным банковским продуктом, если сравнивать с ипотекой по двум документам. Но обе эти программы имеют практически одинаковые условия выдачи денежных средств.

Желающим воспользоваться программой ипотеки по паспорту, нужно иметь в наличии внушительную сумму на первоначальный взнос – от 30%-50% от стоимости жилья. Следует понимать, что для банка на самом деле самым важным документом является подтверждение источника дохода заемщика.

В какой-то мере, программа получения ипотеки по паспорту является тонким маркетинговым ходом, и заемщику все равно придется подтверждать свое стабильное финансовое состояние. На основании паспорта дается решение кредитного комитета. Необходимые кредитные средства без подтверждения доходов или наличия денег на первоначальный взнос банк не выдаст в любом случае.Отметим, что к бумагам, которые подтверждают уровень дохода, кредитные программы «кредит по паспорту» не предъявляют жестких требований. Принимаются не только лишь 2-НДФЛ, но и другие бумаги, доказывающие уровень дохода.

Кто может получить ипотеку по паспорту или по двум документам

Рассмотренные выше ипотечные программы подойдут следующим категориям граждан:

1. Гражданам, имеющим высокий уровень дохода, которые обладают денежными средствами на внушительный первоначальный взнос, но не имеющим возможность представить большой пакет документов, как при стандартном ипотечном кредите.

2. Лицам, проводящим сложную сделку со множеством этапов, которым необходимо получить кредитные средства в срочном порядке.

3. Гражданам, использующим средства материнского капитала, субсидию от государства (выдача документов, которые подтверждают факт получения средств, да и самих денег, во многих случаях задерживается по вине администраций. По этой причине отсрочка в предоставлении данных бумаг придется кстати).

www.papabankir.ru

условия, процентная ставка и калькулятор

Ипотечное кредитование очень популярно в последние годы, так как именно такой подход позволяет приобрести собственное жилье. Но всем известно, что сбор документов для оформления жилищного займа занимает много времени и тратит много нервов. Кроме того, не все могут собрать весь список требующихся бумаг. Поэтому ипотека по двум документам от Сбербанка, условия которой не требуют полного пакета, становится все более востребованной. Разберёмся кому и на каких условиях предоставляются такие займы.

Ипотечный кредит по двум документам без справок о доходах

Кредитная организация предлагает немало ипотечных продуктов, но один из самых интересных предложений, которые делает Сбербанк — ипотека по двум документам. Этот продукт доступен корпоративным или зарплатным клиентам финансовой организации, а также людям, которые не могут документально уверить банк в своё платёжеспособности, но на особенных условиях.

Читайте так же: Документы для ипотеки в Сбербанке в 2018 году

С зарплатными клиентами все понятно, банк и без предоставления справок знает в какой организации и как долго работает клиент, а также размер его заработной платы, так как все операции происходят на внутрибанковских счетах. Поэтому заявителю предлагается возможность упрощённого оформления продукта. Единственное отступление может быть в случае, если заявитель желает дополнить свою доходную часть дополнительными бумагами. Это позволит немного снизить процентную ставку. В остальном оформление потребует только паспорт, заявление и документы на недвижимость.

С клиентами неспособными подтвердить платёжеспособность ситуация другая. Так как банк берёт на себя серьёзные риски, то и условия будут более жёсткими. В первую очередь эта ипотека имеет наибольшую процентную ставку в сравнении с остальными. Во вторую сумма первоначального взноса начинается от 50% стоимости приобретаемого имущества.

Читайте так же: Ипотека в Сбербанке условия в 2018 году – процентная ставка

В остальном условия в 2018 году общие: сумма кредита не менее 300 тысяч и не более 80% от стоимости жилья для зарплатных клиентов и 50% для остальных; срок кредитования до 30 лет, с условием, что к окончанию срока выплаты клиент не достигнет возраста 65 лет.

Процентная ставка

Стоит отметить, что процентная ставка в обоих случаях устанавливается в индивидуальном порядке. Отзывы о продукте иногда содержат информацию о том, что итоговая ставка не соответствует заявленной на сайте кредитора. Это связано с тем, что официальный сайт указывает только базовую ставку по конкретному продукту. Доступна она, как правило, только отдельным категориям граждан по специальной программе. Конечная ставка по кредиту рассчитывается, учитывая все обстоятельства конкретного случая кредитования.

На сегодняшний день Сбербанк устанавливает базовую ставку в размере – 9% для заёмщиков из категории молодой семьи и 10% для всех остальных. При этом наличие дополнительных справок может понизить ставку, а их отсутствие, наоборот, увеличить. При этом отказ от страхования жизни и здоровья гарантированно повысить процент на 1 пункт.

Кто может получить жилищный кредит по двум документам

Как уже было указано выше возможность получения кредита предоставляется зарплатным и корпоративным клиентам банка. А также другим гражданам неспособным подтвердить свои доходы. Основные критерии, которым должен соответствовать заявитель:

- гражданство РФ;

- постоянная регистрация на территории присутствия банка;

- возраст от 21 до 65, при этом на момент полной уплаты займа возраст не должен превышать верхней границы;

- срок непрерывной работы на последнем месте не менее полугода.

Кроме основных требований, заёмщик должен быть добропорядочным гражданином без наличия судимостей в прошлом. А также предпочтительно иметь положительную кредитную историю, так как злостному неплательщику маловероятно, что банк одобрит кредит даже с условием большого взноса и залога.

После того как банк примет положительное решение по заявке заёмщик обязан предоставить подтверждение наличия средств на первый взнос до того, как произойдёт открытие счёта.

Как рассчитать ипотеку?

Прежде чем отправиться в банк и подать на рассмотрение заявку можно воспользоваться специальным сервисом, реализованным на официальном сайте кредитной организации. Продукт от Сбербанка ипотека по 2 документам калькулятор рассчитает быстро. Достаточно внести все нужные данные в форму.

Для того чтобы отчёт был наиболее точным следует вносить все данные наиболее точно, не приукрашивая действительность и не учитывая возможный доход в будущем. Такой подход поможет реально оценить возможности и выяснить долю нагрузки, которая упадёт на семейный бюджет после покупки жилья в ипотеку.

Калькулятор даёт возможность рассчитать ежемесячный платёж, сумму переплаты по ипотеке, налоговый вычет, который можно получить. Также он предоставит предварительный график погашения займа. Но стоит помнить, что все данные носят предварительный характер и не являются официальным документом. Сервис предназначен только для предварительных расчётов и оценки своих возможностей.

Воспользуйтесь услугами Сбербанка и попробуйте оформить ипотеку даже без возможности подтверждения трудоустройства и платёжеспособности. Но предварительно взвесьте все за и против. Предоставление нужных документов способно смягчить условия по жилищному кредиту в большой степени.

sbank.online

Какие банки дают ипотеку по 2 документам в 2017 (без подтверждения доходов)

Абсолютно каждый человек нуждается в жилье. Но купить квартиру в настоящее время под силу не каждому. Цены на недвижимость весьма высокие. А ведь у каждого вырастают свои дети, заводят семьи, рождают детей. Как быть в таком случае? Где жить? Арендовать апартаменты совершенно не выгодно, да и нет уверенности в том, что на следующий день хозяйка не выгонит из квартиры. Именно поэтому многие предпочитают брать квартиру в кредит. Оформление ипотеки пользуется огромной популярностью, так как это наиболее реальный вариант получить во владение собственные апартаменты. Но многих пугает тот факт, что необходимо будет собрать огромный пакет документации для оформления кредитного договора. У многих возникает вопрос о том, какие банки дают ипотеку по двум документам.

Абсолютно каждый человек нуждается в жилье. Но купить квартиру в настоящее время под силу не каждому. Цены на недвижимость весьма высокие. А ведь у каждого вырастают свои дети, заводят семьи, рождают детей. Как быть в таком случае? Где жить? Арендовать апартаменты совершенно не выгодно, да и нет уверенности в том, что на следующий день хозяйка не выгонит из квартиры. Именно поэтому многие предпочитают брать квартиру в кредит. Оформление ипотеки пользуется огромной популярностью, так как это наиболее реальный вариант получить во владение собственные апартаменты. Но многих пугает тот факт, что необходимо будет собрать огромный пакет документации для оформления кредитного договора. У многих возникает вопрос о том, какие банки дают ипотеку по двум документам.

Какие банки дают ипотеку по двум документам?

На сегодняшний день получить кредитное решение можно буквально в течение 24 часов. Но к процессу подписания кредитного договора необходимо подойти со всей внимательностью. Покупка квартиры в кредит – это очень ответственно, поэтому нужно заранее продумать все за и против. Не каждый банк готов сотрудничать с клиентами, которые предоставляют минимальный пакет документов, так как не хотят рисковать. Но все же есть финансовые организации, которые дают ипотеку по 2 документам. Итак, какие банки дают ипотеку по 2 документам? К ним можно отнести:

- Сбербанк России;

- ВТБ 24;

- Банк Москвы;

- Россельхозбанк.

Особенности ипотеки:

- Это тот вид займа, который оформляется под залог приобретаемой недвижимости. Получатели ипотеки могут только проживать в апартаментах до момента полного погашения ссуды;

- Так как стоимость залога слишком высока и есть вероятность того, что стоимость недвижимости может начать колебаться, залог необходимо будет в обязательном порядке застраховать;

- Переход апартаментов в залог учреждению обязательно должно сопровождаться нотариальным заверением.

Ипотека в Сбербанк России

В Сбербанке оформить квартиру в ипотеку можно как уже готовую, так и еще строящуюся. Оформить кредитный договор можно как на базовых условиях, так и в рамках акции. Как взять ипотеку? Какая бы квартира ни приобреталась для ее получения нужно:

В Сбербанке оформить квартиру в ипотеку можно как уже готовую, так и еще строящуюся. Оформить кредитный договор можно как на базовых условиях, так и в рамках акции. Как взять ипотеку? Какая бы квартира ни приобреталась для ее получения нужно:

- Заполнить заявление-анкету клиента и собрать необходимые документы;

- Пойти в ближайшее отделение организации;

- Подождать решение учреждения;

- Собрать документы по интересующим апартаментам;

- Оформить договор займа;

- Застраховать недвижимость;

- Взять ипотеку по 2 бумагам и стать собственником квартиры.

Покупка готовых апартаментов

Данная ссуда в этом случае выдается на покупку квартиры, дома или другого жилого помещения на вторичном рынке. Ипотечный займ выдается на следующих условиях:

- Оформляется только в рублевой валюте;

- Минимум 300 000;

- Максимум не должен быть более 80% оценочной стоимости;

- Займ оформляется максимум на 30 лет;

- Обязательный первый взнос от 20%;

- Нет оплаты за оформление документов и выдачу средств;

- Необходим залог, которым является приобретаемое жилье;

- Обязательная страховка недвижимости.

При оформлении банковского займа с первоначальным взносом от 50% сроком до 10 лет ставка будет 11,5%. В случае оформления договора на период от 10 до 20 лет ставка будет 11,75%. Если заключен договор на срок до 30 лет, то ставка процента будет 12%.

Все заемщики должны выполнять требования банка:

- Возраст строго от 21 до 75 лет;

- Опыт работы не меньше полугода и не меньше года за последние 5 лет;

- Можно привлекать созаемщиков, но не более 3 человек.

Необходимая документация

Каждый желающий оформить ипотеку должен предоставить:

- Заявление-анкету;

- Паспорт гражданина РФ с пропиской;

- Документ, который будет подтверждать платежеспособность.

Если кредит оформляется под залог недвижимости, то нужны бумаги на залог. В случае получения положительного ответа надо предоставить документы на кредитуемое жилище и документ, подтверждающий оплату первого взноса.

Обслуживание ссуды

Ипотека выдается по месту регистрации обратившегося клиента. Рассматриваться заявка может до 5 рабочих дней. Деньги выдаются только единовременно. Погашать кредит нужно ежемесячно равными платежами по графику, который составляет организация. Погасить задолженность можно заблаговременно, но для этого надо написать заявление в отделении. В случае просрочки клиенту будет начисляться пеня в размере 20%.

Покупка строящихся апартаментов

Условия кредитования в этом случае те же самые, но только отличаются процентные ставки. При оплате первоначального взноса от 50% ставка будет 13% при сроке до 10 лет. Если период от 10 до 20, то переплата в размере 13,25%. При максимальном периоде переплата увеличивается до 13,5% годовых.

Условия кредитования в этом случае те же самые, но только отличаются процентные ставки. При оплате первоначального взноса от 50% ставка будет 13% при сроке до 10 лет. Если период от 10 до 20, то переплата в размере 13,25%. При максимальном периоде переплата увеличивается до 13,5% годовых.

Оформление договора в ВТБ 24

Менеджерам учреждения надо предоставить всего лишь два обязательных документа. Приобретать апартаменты можно как на вторичном рынке, так и в новострое. Можно взять кредит на следующих условиях:

- От 600 000 до 30 000 000;

- Ставка от 12,6%;

- Максимум оформляется на 20 лет;

- Первый взнос должен быть не меньше 40%;

- Обязательными документами являются паспорт гражданина РФ и страховое свидетельство;

- Комплексное страхование.

Стоит отметить, что максимальная сумма в размере 30 000 000 выдается только в Москве, Московской области и Санкт-Петербурге. В других регионах максимум – 15 000 000.

Возраст заемщиков должен быть не менее 21 года и не более 60 лет для женщин и 65 для мужчин. После того как клиент заполняет онлайн-заявку он получает ответ в течение суток. Само решение действительно 4 месяца. Далее надо просто выбрать апартаменты и передать все бумаги для оформления сделки.

Погашение займа

Погасить свою задолженность каждый человек может любым удобным для него способом:

- Через ВТБ24-Online;

- Через банкоматы ВТБ 24;

- В кассе любого отделения банка;

- При помощи перевода из любого другого банка;

- Благодаря отделениям Почты России.

Кредит всегда можно погасить досрочно без штрафных санкций. С клиента не будут взиматься комиссии и нет никаких ограничений по сумме.

Оформление ипотеки в Банке Москвы

Очень легко можно получить квартиру в кредит при обращении в Банк Москвы. Этот вариант подойдет тем, кто попросту не располагает временем для того, чтобы собрать полный пакет бумаг. В организации можно оформить простую ипотеку по двум документам без подтверждения доходов. Единственным условием банка является обязательное внесение первого взноса в размере не менее 40% от стоимости приобретаемой недвижимости. При оформлении этого договора материнского капитала не используется. Оформить ипотеку можно на следующих условиях:

Очень легко можно получить квартиру в кредит при обращении в Банк Москвы. Этот вариант подойдет тем, кто попросту не располагает временем для того, чтобы собрать полный пакет бумаг. В организации можно оформить простую ипотеку по двум документам без подтверждения доходов. Единственным условием банка является обязательное внесение первого взноса в размере не менее 40% от стоимости приобретаемой недвижимости. При оформлении этого договора материнского капитала не используется. Оформить ипотеку можно на следующих условиях:

- Возраст обратившегося клиента должен быть от 25 до 65 лет. На момент окончания кредитного договора возраст не должен превышать 60 лет для женщин и 65 лет для мужчин;

- Период кредитования до 30 лет;

- 3 000 000;

- Ставка от 11,15%

- Обязательными документами являются только паспорт гражданина РФ с пропиской и страховое свидетельство.

Обязательным условием банка является страхование приобретаемого жилья.

Ипотека в Россельхозбанке

На сегодняшний день в Россельхозбанке также можно оформить ипотеку всего лишь по двум документам. Приобрести можно не только квартиру, но и дом, таунхаус с земельным участком, а также недвижимость на первичном рынке. Банк может давать кредит на следующих условиях:

- Только рублевая валюта;

- Минимум 100 000;

- Максимум 4 000 000 и 8 000 000 для Москвы и области, Санкт-Петербурга. Также максимум не может быть более 50% от стоимости жилья в многоквартирном доме и не более 60% при покупке дома;

- Кредитование до 25 лет;

- Первая оплата не меньше 40% при покупке квартиры и не менее 50% при покупке дома с земельным участком;

- Нет оплаты за подписание договора и получение средств;

- Залогом является приобретаемое жилье;

- Обязательное страхование имущества;

- Рассмотрение заявки до 10 дней;

- Выдается ссуда единовременно удобным для клиента способом.

Процентные ставки колеблются от 12% до 16%. Размер переплаты зависит от суммы первой оплаты, от периода кредитования, а также от того, является клиент зарплатным или же нет.

Требования к клиенту

- Возраст заемщика от 21 до 65 лет;

- Гражданство РФ;

- Опыт работы не менее полугода на последнем месте и не менее года за последние 60 месяцев;

- Регистрация должна быть только на территории РФ.

Требуемые документы

Клиент обязательно должен предоставить подписанное заявление и паспорт гражданина РФ. Второй документ уже выбирается на усмотрение заемщика:

- Водительские права;

- Удостоверение сотрудника федеральных органов;

- Заграничный паспорт.

Все мужчины возрастом до 27 обязаны предоставить военный билет. Также каждый заемщик должен иметь документы на кредитуемую недвижимость.

Похожие записи

odengah.com

В каких банках можно взять ипотеку по двум документам?

Наверняка, ипотека по двум документам заинтересовывает многих потенциальных заемщиков. Они отлично понимают, что собрать колоссальный пакет бумаг практически невозможно, поэтому с радостью обращаются в банки, упрощающие собственные условия. При этом существуют и плюсы, и минусы, которые нужно точно знать всем людям, впервые обращающимся в финансовую организацию. Только в этом случае человек никогда не совершит ошибки, а переедет в новую квартиру без каких-либо серьезных неприятностей. Какие банки предоставляют ипотеку по двум документам?

Содержание страницы

По двум документам лишь в нескольких банках

Сначала нужно заметить, что банки неохотно предлагают такую ипотеку. Их специалисты быстро просчитали все риски, показав, какую потенциальную опасность скрывает под собой отсутствие тщательной проверки платежеспособности каждого клиента. Вследствие этого взять заем на лучших условиях удается только в паре банков, где наиболее популярным считается ВТБ24. Именно сюда приходят люди, предпочитающие упрощать собственный поиск документов.

Сегодня отзывы клиентов подсказывают, что банки все же идут навстречу посетителям. В них удается отыскать редкие предложения, которые помогают получить собственную квартиру с минимальными потерями времени. Тем не менее, подобная ипотека по многим показателям остается недоступной населению. Подтвердить этот факт можно исключительно на основании всех пунктов договора, мгновенно подсказывающих человеку, как именно поступить.

Минусы ипотеки по двум документам

Каждый потенциальный заемщик должен точно знать, что ипотека по двум документам обладает несколькими важными минусами. Каждый из них заставляет задуматься о собственном выборе, поэтому необходимо потратить время на оценку очередного предложения финансовой организации. О каких условиях чаще всего появляются недовольные отзывы?

- Первоначальный взнос;

- Процентная ставка;

- Штрафные санкции.

На самом деле банки всегда действуют в пределах пунктов подписанного договора. Из-за этого слова новоявленных владельцев квартир, которые утверждают, что с них требуют деньги, ошибочны. Если правильно оценить описанные выше тонкости, удастся не просто взять ипотеку, а правильно подобрать лучший вариант на кредитном рынке страны.

Первоначальный взнос

Казалось бы, никаких сложностей в объяснении появиться не должно, но все-таки будущим клиентам финансовой организации следует остановиться и поинтересоваться суммами у представителя банка. Дело в том, что на ипотеку без пакета основных документов первоначальный взнос становится значительным. Он достигает 35% от стоимости приобретаемого жилья, поэтому человеку приходится заранее подготовиться к такой сделке.

Действительно, практика показывает, что в крупных городах суммы, которые требуются для подписания договора, превосходят все мыслимые границы. По этой причине банки часто получают нелестные отзывы. На первый взгляд, они предлагают взять заем, но при этом ужесточают условия, делая их недостижимыми для человека. Причем некоторые семьи совершают главную ошибку — они берут несколько кредитов. Для внесения первоначальной суммы им приходится обращаться в какую-нибудь другую финансовую организацию, а потом годами не могут регулярно выплачивать даже проценты.

Процентная ставка

Кроме того, отсутствие серьезной проверки платежеспособности клиента заставляет кредитную комиссию соразмерять все риски. В результате этого ипотека сильно дорожает, так как приходится уравновешивать возможные финансовые потери из-за невозвращения денежных средств. Действительно, процентные ставки по займам на приобретение квартир с минимальной проверкой документов достигают 19%, что из-за длительных сроков выплат становится немыслимым шагом.

Понять причины таких процентных ставок несложно, но все равно ипотека остается проблемой для человека. Ему хочется получить жилье, собрать необходимые документы для ее оформления ему не удается, однако их отсутствие приводит к серьезной переплате. Разница в процентных ставках составляет 5−7%, поэтому сумма дополнительных выплат превращается в баснословные деньги. Плюсы и минусы ипотеки по двум документам

Штрафные санкции

Также важным моментом являются штрафные санкции, которые прописаны в условиях договора. Из-за отсутствия полной уверенности в платежеспособности клиента, банку приходится действовать жестко, наказывая его даже за пару дней просрочки. О таких ситуациях отзывы в интернете появляются постоянно, но их стоит считать лишь гневными словами, так как требования точно указываются заранее.

Оформляя ипотеку, нужно обязательно просмотреть каждый пункт договора. В этом случае удастся обсудить подробности с представителем банка. Возможно, некоторые штрафные санкции не устроят человека, тогда у него будет шанс отказаться от сделки. Если же понимание этого произойдет в будущем, уже не получится ничего изменить. Следовательно, придется мириться со всеми неприятностями, появляющимися регулярно.

Плюсы ипотеки по двум документам

Удобная ипотека должна быть комфортной по всем показателям, если же хочется отказаться от подготовки обширного пакета документов, появится лишь несколько плюсов. Тем не менее, они также сильно заинтересуют заемщиков, поэтому забывать о них не следует. Лучше сначала перечислить, а потом обсудить каждый из них.

- Минимальные затраты времени на оформление;

- Сокращение расходов на подписание договора.

Часто семьи полагают, что ипотека требует огромные затраты времени на подготовку, поэтому предпочитают обращаться к кредитным брокерам. Именно этот шаг подсказывает, какие плюсы могут появиться, если банки не станут требовать дополнительные документы для подтверждения собственной платежеспособности. Хотя суть каждого из понятий все-таки требует подробного рассмотрения.

Минимальные затраты времени на оформление

Минимальные затраты времени понятны каждому заемщику. Действительно, сбор необходимых документов всегда занимают дни, а то недели. Финансовой организации для проверки платежеспособности потребуются различные справки, которые позволят службе безопасности убедиться в стабильности заработка. Причем на их рассмотрение также уйдет несколько недель, заставляя клиента постоянно откладывать собственный переезд в новую квартиру.

Быть может, некоторым семьям полезнее потратить чуточку времени, чем в будущем оплачивать дорогостоящую ипотеку. На этот вопрос стараются отыскать вопрос многие потенциальные заемщики, которые приходят в банки и узнают о «драконовских» условиях. Вследствие этого сразу принимать этот плюс в качестве приятного подарка не следует.

Сокращение расходов на подписание договора

Теперь пора вспомнить об услугах кредитных брокерах, которые повсеместно предлагаются населению. Действительно, ипотека при помощи специалистов оформляется быстро и почти без препятствий. По этой причине мужчины и женщины регулярно обращаются к ним. Причем им приходится отдавать приличные денежные средства, хотя их никто в расчет не берет. На практике эти же суммы можно было потратить на ремонт или первоначальный взнос.

Вот явный плюс малого пакета документов, так как никому уже не хочется тратиться впустую. В таких ситуациях людям следует избавляться от посторонней помощи, ведь пара бумаг собирается самостоятельно. Следовательно, никакие дорогостоящие услуги человеку не потребуются для подачи заявки в банк.

На практике простое сравнение подсказывает, что отсутствие длительной проверки документов подойдет лишь некоторым заемщикам. Им приходится пользоваться такими программами, так как отсутствует возможность предоставления соответствующих справок. Если же существуют иные варианты, лучше поинтересоваться ими, оградив себя от массы минусов.

Оценка статьи:

Загрузка...

Загрузка... moezhile.ru