Насколько выгодна для заёмщиков краткосрочная ипотека? Краткосрочная ипотека

Стоит ли оформлять ипотеку на короткий срок?

Каждый российский гражданин, который планирует или уже оформил ипотечный заем прекрасно знает, что итоговая годовая стоимость данного кредитного продукта несколько ниже, нежели у многих других классических программ потребительского заимствования.

Каждый российский гражданин, который планирует или уже оформил ипотечный заем прекрасно знает, что итоговая годовая стоимость данного кредитного продукта несколько ниже, нежели у многих других классических программ потребительского заимствования.

Тем не менее, даже если учесть тот факт, что заемщик за год пользования данным кредитом переплачивает финансовому учреждению по 12-14 процентов от общей суммы займа, то, как правило, в конечном счете, за весь срок погашения долга заёмщик в качестве переплаты отдаст кредитору денежные средства, которых хватит на покупку ещё одной квартиры, такой же стоимости.

Именно поэтому большинство банковских клиентов, оформивших ипотеку, желая сэкономить, стараются оформить данный кредитный продукт по возможности на более короткий срок.

Необходимо отметить, что в таком случае помимо экономии подобный вид заимствования может принести заёмщику немало других, как правило, крайне неприятных впечатлений, которые часто встречаются при краткосрочном кредитовании ипотеки.

Какова специфика краткосрочной ипотеки?

Специфика краткосрочных ипотечных займов предполагает договор кредитования, в котором срок погашения не превышает пяти лет. Разумеется, если учитывать тот факт, что суммы при ипотечном заимствовании огромные, то ежемесячные взносы, естественно при оформлении краткосрочной ипотеки будут тоже весьма внушительными.

Впрочем, следует отметить, что при таких программах заимствования процентная ставка будет несколько ниже, нежели у простых ипотечных кредитных продуктов, которые оформляются 20 или 25 лет.

Связано подобное понижение ставки по займу с тем, что предоставляя краткосрочную ипотеку финансовое учреждение рискует гораздо меньше, чем при кредитовании на более продолжительный период времени.

Зато в данном случае существует другой вид рисков – заемщик из-за возникновения определенных обстоятельств не сможет исправно выполнять возложенные на себя кредитные обязательства в связи с большой финансовой нагрузкой.

Поэтому банковские структуры крайне строго проводят изучение соискателей претендующих на получение краткосрочного ипотечного займа.

Таким образом, если ежемесячные платежи по ипотеке будут забирать у потенциального заёмщика больше половины от его бюджета, то, вероятнее всего, банковская организация вряд ли захочет связываться с подобным соискателем и предпочтёт отказать ему в предоставлении кредитных средств.

Не оставит финансовое учреждение без внимания и кредитную историю потенциального заемщика, а так же его недвижимость, выступающую в качестве залогового обеспечения. Как показывает практика, ипотека на короткий срок рискованна не только для банков, но и для заёмщиков, так как финансовая структура получает залоговое обеспечение.

Таким образом, в случае возникновения каких-либо финансовых проблем должник останется без своего жилья. К тому же, выплачивая такой крупный кредит за очень короткий промежуток времени у заёмщика не будет возможности в случае необходимости оформить ещё один заем.

Более того, оформляя такого рода кредитные продукты, заёмщик, как правило, вынужден будет отказывать себе даже в маленьких радостях, таких как интересный поход в ресторан или загородная поездка на выходных, потому что количество свободных средств в данный момент значительно уменьшится.

Можно выплачивать и дольше

Безусловно, стандартный ипотечный кредит сроком на 15-20 лет крайне тяжкое бремя для среднестатистического российского гражданина, ведь попадание в столь длительную финансовую зависимость от банковской структуры при современной нестабильности экономики способна кого угодно сбить с толку.

Безусловно, стандартный ипотечный кредит сроком на 15-20 лет крайне тяжкое бремя для среднестатистического российского гражданина, ведь попадание в столь длительную финансовую зависимость от банковской структуры при современной нестабильности экономики способна кого угодно сбить с толку.

Тем не менее у долгосрочных ипотечных ссуд существуют и собственные достоинства. Так, например, к таким преимуществам относится размер ежемесячных выплат, так как они будут гораздо ниже, соответственно, заёмщик сможет хоть и не спеша, но покупать в свою квартиру новую мебель, сделать ремонт и даже позволить себе поездки на отдых.

Иначе говоря, в полной мере испытывать все радости жизни и чувствовать себя полноценным человеком. Помимо этого, обязательно нужно учитывать, что за 15 лет, на протяжении которых заёмщик станет переплачивать банковской организации, например, три миллиона за счёт довольно высокого темпа инфляции, которое имеет место быть в нашей стране, стоимость денежных средств в реальности будет совсем не такой, как в настоящий момент.

Более того, необходимо помнить, что в российском законодательстве нет запретов на досрочное погашение ипотечного займа, так что оформив ипотечный кредит на 20 лет заемщик сможет погасить его через 7-12 лет, если такая возможность представится.

В любом случае выбор остается за заемщиком, тем не менее, прежде чем принимать столь серьезное решение, нужно тщательно все обдумать, так как ипотечное заимствование является крайне серьезным шагом, получив данный кредитный продукт человек берет на себя серьезные обязательства, поэтому нужно быть очень осторожным.

По материалам сайта http://pr-credit.ru

(Visited 358 time, 4 visit today)

Поделись с друзьями!

pr-credit.ru

Краткосрочная ипотека | Вся недвижимость

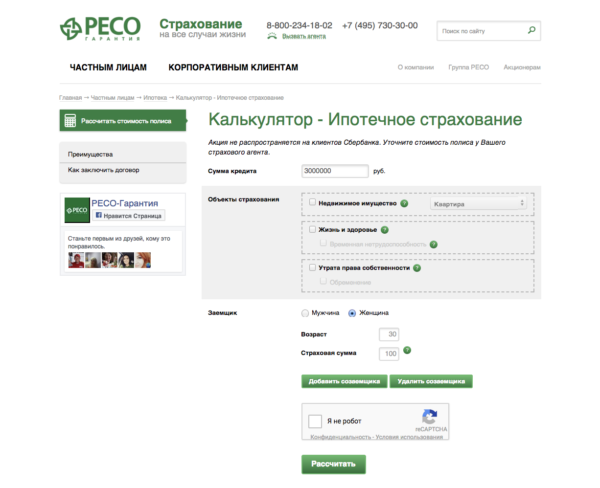

Ипотека – одна из форм кредитования, которая позволяет каждому желающему обзавестись собственным недвижимым имуществом. То есть это тот же кредит, но используется он исключительно для приобретения жилья. Сама ипотека тоже подразделяется на виды, и одним из них является краткосрочная. Компания "ИРСАкредит" выдает ипотеку под залог квартиры без посредников, комиссий и справок о доходах, оформляет кредит с плохой кредитной историей и просрочками.

Понятие краткосрочной ипотеки

Это ипотека, деньги в которой предоставляются на срок не более пяти лет. Основным преимуществом такого вида кредита является то, что процентная ставка здесь намного ниже, нежели для долговременной ипотеки. Лучше всего брать недвижимость под ипотеку такого рода, когда есть возможность заплатить большой первоначальный взнос.

Прежде чем предоставить краткосрочную ипотеку, банк тщательно будет проверять всю документальную базу заемщика, дабы убедиться в том, что он в действительности имеет солидные ежемесячные доходы, которые дадут возможность кредитоваться на желаемых условиях.

Это в свою очередь, наталкивает на мысль, что стоит очень хорошо подумать, прежде чем решиться подобный кредит. Ведь даже если сегодня вы уверены, что на протяжении установленного периода сможете выплатить всю суму, бывают и форс-мажорные ситуации. Лучше заранее перестраховаться. Это в свою очередь позволит вам себя обезопасить от больших ежемесячных выплат. К тому же учтите, что сейчас банки не вправе накладывать на заемщика санкции за преждевременную выплату кредита.

Требования к заемщику

Как и в большинстве случаев, заемщиком может быть только лицо, которому исполнилось 18 лет. Некоторые банки поднимают эту планку до 21 или 23 лет. Если вы находитесь в браке, от вашего партнера обязательно должно быть письменное разрешение.

Риски сторон при использовании такой ипотеки

На пути заемщика может возникнуть масса непредвиденных проблем, которые влекут за собой невозможность своевременно выплачивать краткосрочную ипотеку. Это в свою очередь создает риски для кредитора и приводит к тому, что в банке намного сложнее получить краткосрочную ипотеку, нежели привычную долгосрочную.

Помните, что в краткосрочном кредитовании есть правило, в соответствии с которым рассчитывают шанс получения ипотеки такого рода. Если после проверки ваших ежемесячных доходов банк выясняет, что на платеж у вас будет уходить более 40 процентов семейного бюджета, в краткосрочной ипотеке вам точно будет отказано. Тем самым банк избавляет себя от возможных рисков.

Также помните о том, что для перестраховки банк оформляет приобретаемое вами недвижимое имущество как залог, и в случае неуплаты оно просто перейдет в его собственность. Здесь риски для заемщика намного больше, так как есть вероятность того, что он потеряет как приобретаемый объект, так и средства, которые он за него уже выплатил.

Если у вас есть сомнения, что вы сможете своевременно выплатить кредит, то лучше от краткосрочной ипотеки сразу отказаться.

Решение проблемы

Наиболее правильным решением будет использование совместной ипотеки, которая позволит более гибко производить выплаты. Данный способ кредитования представляет собой инструмент, в котором участвует не один заемщик, а несколько. Особо удачным такое решение будет для семейной пары. При рассмотрении заявки на получение такого рода ипотеки банк будет брать во внимание доходы обоих заемщиков. Необходимо отметить, что наиболее охотно такой кредит выдадут той паре, которая находится в официальном браке.

2017/01/20

v-nedv.ru

В чем заключается специфика краткосрочной ипотеки?

По этой причине большинство пытается оформить ипотечный заём на максимально короткий срок, что позволит сэкономить определённую сумму денег.

краткосрочная ипотека

Какие нюансы следует учитывать при оформлении кратковременного ипотечного займа?

Данный вид займа подразумевает полную выплату в течение пяти лет, в то время как срок выплаты обычного ипотечного кредита составляет в среднем 15-20 лет. Так как в первом случае количество лет меньше, соответственно, в разы увеличиваются ежемесячные выплаты.

В случае оформления краткосрочной ипотеки рискуют обе стороны – как финансовое учреждение, так и заёмщик.

Столь ограниченное время выплаты подразумевает опредёлённую финансовую нагрузку для заёмщика, с которой он может не справиться в силу каких-либо непредвиденных обстоятельств.

Также это исключает возможность приобретения дополнительного займа для других нужд, если вдруг возникнет такая необходимость. Клиенту также придётся во многом ограничить свои денежные затраты, отказавшись от привычного образа жизни и расточительности.

Чем рискуют обе стороны при оформлении краткосрочной ипотеки?

Учитывая сложности, которые возникают перед заёмщиком, становится очевиден риск финансового учреждения. В любой момент может возникнуть форс-мажорная ситуация, и регулярные ежемесячные платежи перестанут поступать.

Поэтому банковские учреждения очень внимательно подходят к вопросу изучения кредитной истории клиента, желающего оформить краткосрочный ипотечный заём. В случае, если сумма ежемесячных выплат составляет более 40% от общего месячного дохода семьи, в краткосрочной ипотеке будет отказано.

Таким образом финансирующая сторона минимизирует свой риск. Хотя в данной ситуации заёмщик находится в более опасном положении, так как при условии невозможности совершения регулярных платежей он остаётся без жилья.

Финансовое учреждение имеет недвижимость в качестве залога исправной и своевременной оплаты. Поэтому стоит очень ответственно отнестись к принятию решения и тщательно всё обдумать, прежде чем рискнуть оформить краткосрочную ипотеку.

Разумеется, если месячный ипотечный взнос составляет около 15-20 процентов ежемесячного семейного дохода, можно не волноваться о платежеспособности заёмщика. А сам клиент, в свою очередь, будет уверен в возможности выплаты указанной суммы даже при возникновении непредвиденных и незапланированных обстоятельств.

Преимущества традиционной ипотеки

Первый и, пожалуй, самый важный плюс – это меньшая сумма обязательного месячного взноса. Оформив кредит на 15 или 20 лет, можно вздохнуть свободнее и выделить часть денег на меблировку квартиры и приобретение другой необходимой бытовой техники.

На протяжении этого времени можно полностью наладить быт, оформить дополнительный кредит на приобретение, скажем, автомобиля, и при этом позволить себе куда-нибудь поехать в отпуск. Таким образом, можно выделить несколько плюсов долгосрочной ипотеки:

— возможность обставить квартиру к моменту её выкупа;— наличие финансовой возможности путешествовать в отпуске;— возможность параллельно приобрести транспортное средство;— финансовая стабильность в условиях неустойчивой экономики в стране.

Помимо вышеперечисленных пунктов, не стоит забывать, что долгосрочный кредит можно также погасить за 5 или 10 лет, если представится такая возможность.

-----------------------------

Понравилась статья? Поделитесь пожалуйста с другими! Спасибо :)

Автор: Webmoneycredit.org

webmoneycredit.org

Плюсы и минусы краткосрочной ипотеки

Общеизвестно, что ставки по ипотечным кредитам в России довольно высоки. Поэтому заемщик, оформляя ипотеку под 13-15 процентов годовых, переплачивает впоследствии банку стоимость еще одной квартиры. Причем, чем больше срок договора, тем масштабнее переплата. Многие думают, что выбрав краткосрочную программу кредитования, можно получить существенную экономию. Так ли это на самом деле?

Краткосрочная ипотека обычно подразумевает договор на 3-5 лет, в течение которых необходимо вернуть банку всю сумму долга с процентами. Поскольку суммы при ипотечном кредитовании, как правило, большие, на заемщика ложится недюжинная финансовая нагрузка.

Безусловно, при краткосрочной ипотеке проценты по кредиту ниже, чем при долгосрочной. Однако это преимущество практически незаметно на фоне тех огромных сумм, которые заемщик должен ежемесячно изымать из бюджета семьи и направлять в погашение своих обязательств. В определенный момент может получиться так, что отдавать банку долг станет невозможно. И тогда заемщики с сокрушением вспоминают о том, что у них была возможность растянуть выплаты на 15-20 лет, но они ею не воспользовались. Сегодня, когда брокеры предлагают реальную помощь в получении кредита, лучше с самого начала подобрать программу с оптимальным сроком и удобным графиком платежей.

В свою очередь, банки не предоставляют краткосрочные ипотечные кредиты всем подряд. Информация о потенциальных заемщиках внимательно ими изучается, и одобрение заявки получают лишь самые стабильные с точки зрения доходов; банкиры не желают рисковать.

Заемщик, не сумевший справиться с бременем краткосрочной ипотеки, рискует залоговым обеспечением. Если в качестве залога оформлена его нынешняя квартира, она может быть продана банком, а вырученные средства направлены на погашение кредита. На протяжении этих трех-пяти лет, пока идет возврат ипотечного долга, семья заемщика вынуждена будет во всем себе отказывать. О свободных деньгах придется на время забыть.

Долгосрочный ипотечный договор, рассчитанный на 15-20 лет, многие тоже называют «кабалой», «долговой ямой», но все же в данном случае ежемесячные выплаты гораздо менее обременительны. Они позволяют некоторым делать ремонт, сменить обстановку в жилище, отправиться в отпуск, рожать и воспитывать детей. Не стоит забывать и об инфляции, которая при долгосрочном кредитовании явно «работает» на заемщика.

В принципе, любой ипотечный кредит, даже долгосрочный, можно погасить досрочно. Если у заемщика имеется такая финансовая возможность, и при этом ему невыносима мысль о финансовой кабале, он может вернуть банку займ до истечения срока договора, оплатив при этом некоторую сумму в качестве штрафа.

banki-vrn.ru

Стоит ли оформлять ипотеку на короткий срок?

Обновлено: 24.09.2014 Создано: 24.09.2014 Автор: Сергей К Просмотров: 4508

Разумеется, каждый человек при оформлении займа испытывает некий дискомфорт, вызванный во многом зависимостью от банка, ведь, подписывая кредитный договор, заемщик обрекает себя на обязанность ежемесячно вносить на счет кредитора определенную сумму денежных средств, независимо от своего материального положения, которое в любой момент может измениться в худшую сторону.

Особенно это актуально, когда речь идет об оформлении ипотечного займа, ведь погашать такой кредит можно до 30 лет, а это, согласитесь, более чем внушительный срок, и не вызывать тревоги этот момент попросту не может.

В связи с этим немало соискателей жилищного займа все чаще задумается над тем, чтобы оформить ипотеку на короткий срок. Однако данный вид заимствования является одним из самых серьезных, и подходить к нему необходимо с особой внимательностью, что касается и срока погашения долга. В сегодняшней статье мы поговорим о краткосрочной ипотеке, выявив ее положительные и отрицательные качества.

Чем привлекает небольшой срок погашения ипотеки?

Безусловно, оформление ипотеки на короткий срок дает заемщику ряд несомненных преимуществ и отрицать этот факт будет глупо. Ни для кого уже не является секретом, что чем быстрее заемщик рассчитается с кредитором полностью погасив кредит, тем меньше ему придется переплатить в конечном счете. Несложно подсчитать, что, если ипотечный заем будет выплачиваться на протяжении 20 лет, то сумма итоговой переплаты за пользование заемными деньгами получится такой, что хватило бы на покупку еще одной квартиры с аналогичной стоимостью.

Согласитесь, переплата получается весьма впечатляющая и желание соискателя сэкономить в данном случае вполне объяснимо. К тому же, краткосрочная ипотека характерна еще и тем, что предполагает более низкую процентную ставку. Конечно же, на первый взгляд эта самая разница кажется незначительной и вряд ли будет превышать одного процента, однако если взять во внимание тот факт, что выплачивать кредит придется на протяжении 20 лет, причем в данном случае помимо срока погашения ипотеки следует взять во внимание и сумму, которая как известно может составлять не один миллион, то экономия становится очевидной, причем вполне существенной.

Отрицательные стороны краткосрочной ипотеки

Из вышеперечисленного многие могут сделать поспешный вывод, что ипотека на короткий срок является оптимальным и самым выгодным вариантом. Безусловно, преимущества при таком заимствовании очевидны, однако не обошлось здесь и без недостатков, которые также непременно следует учитывать. Прежде всего, если вы решили выбрать короткий срок погашения ипотеки, то стоит быть готовым к тому, что размер обязательных кредитных платежей окажется весьма внушительным. И в этом нет ничего удивительного, ведь жилищный заем предполагает довольно солидную сумму денег. Однако когда она разбивается на 15-20 ежемесячные платежи становятся не столь ощутимыми, нежели при краткосрочной ипотеке, продолжительность которой может составлять и пять лет.

Разумеется, на протяжении этой пятилетки заемщику придется отказывать себе во всем самом необходимом до тех пор, пока не будет погашен долг. Кроме того, если в течение этого времени возникнет необходимость оформить еще один кредит, даже совсем небольшой, то сделать это вряд ли удастся. Если же срок погашения ипотеки стандартный, то заемщик не будет испытывать столь серьезной финансовой нагрузки на семейный бюджет, кроме того, у него будут оставаться свободные суммы, благодаря чему можно приобрести что-то и в квартиру.

К тому же, прося краткосрочную ипотеку соискатель должен быть материально готов к ее погашению. Причем финансовое учреждение в любом случае осуществит тщательную и строгую проверку этой готовности. Для начала кредитор сопоставит предстоящие потенциальному заемщику расходы по кредиту с его зарплатой. Если выяснится, что ежемесячный платеж по ипотеке отнимает более 40% от доходов соискателя, то в кредитовании будет попросту отказано.

Брать ипотеку на короткий срок необходимо с осторожностью

В целом, если вы все-таки решились на оформление краткосрочной ипотеки, то необходимо быть крайне осторожным. Нередко данный вид заимствования предполагает выдачу кредитных средств на покупку жилья в еще строящихся домах, с той целью, чтобы переехав туда, реализовать старую квартиру и тем самым полностью погасить долг. В то же время, нельзя гарантировать, что застройщик успеет сдать объект в положенное время, следовательно, с продажей старого жилья в таком случае тоже придется подождать. Также следует учесть и то, что выбрав большой срок погашения ипотеки заемщик может прилично сэкономить на инфляции, потому как за столь продолжительный промежуток времени реальная стоимость одной и той же суммы денежных средств с большой вероятностью будет различаться. Поэтому если у вас появилось желание оформить ипотеку на короткий срок, предварительно необходимо все хорошо обдумать и подобрать для себя оптимальные условия заимствования, которые позволят выплачивать кредит без излишней натуги.

rfinansist.ru

Насколько выгодна для заёмщиков краткосрочная ипотека.

Не секрет что годовая стоимость ипотечного займа несколько ниже, чем у многих других программ потребительского кредитования. Однако даже если иметь в виду тот факт, что за год заемщик переплачивает по 13-15 процентов от общей суммы долга, то, как правило, за весь срок погашения ипотечного займа заёмщик в качестве переплаты заплатит финансовому учреждению стоимость ещё одной квартиры. Именно поэтому многие банковские клиенты, оформившие ипотеку, желая сэкономить собственные денежные средства, стараются оформить ипотечный заём на как можно более меньший срок. Впрочем, необходимо отметить тот факт, что помимо экономии такой вид кредитования может принести заёмщику и множество других, как правило, не очень приятных впечатлений.

Какова специфика краткосрочных ипотечных займов?

По своей специфике краткосрочные ипотечные займы предполагают договором кредитования срок погашения не превышающий пяти лет. Естественно, если учитывать что суммы при получении ипотечных займов огромные, то и само собой ежемесячные взносы при получении краткосрочной ипотеки будут тоже крупными. Правда необходимо отметить тот факт, что процентная ставка при таких программах кредитования несколько ниже, чем у простых ипотечных программ кредитования, которые оформляются на 15 или 20 лет. Связано такое понижение процентной ставки с тем, что при выдаче краткосрочной ипотеки финансовое учреждение менее рискует, чем в том случае, если предоставляет ипотеку на более долгий срок. Зато в этом случае возрастает другой вид рисков – клиент из-за возникновения каких-то обстоятельств не сможет выполнить возложенные на себя обязательства в виду большой финансовой нагрузки. Поэтому финансовые учреждения очень строго проводят изучение потенциальных заёмщиков претендующих на получение краткосрочных ипотечных займов. И в том случае если ежемесячные платежи по ипотечному займу будут отнимать у потенциального заёмщика более 40 процентов от общего семейного бюджета, то, скорее всего, финансовое учреждение решит не связываться с подобным заёмщиком и предпочтёт отказать в предоставлении займа. Не оставит банковская организация без внимания и кредитное досье потенциального клиента, а так же недвижимость, которая будет выступать в качестве залогового обеспечения. При этом, как показывает практика, краткосрочная ипотека рискованна не только для финансовых учреждений, но и для заёмщиков, потому как финансовое учреждение получает залоговое обеспечение. А вот в случае возникновения финансовых проблем заёмщик останется без крыши над головой. К тому же погашая такой крупный заём за очень короткий временной отрезок у заёмщика будет отсутствовать возможность оформить ещё один займ, если в таковом вдруг возникнет необходимость. Более того, оформляя подобные займы, заёмщик в большинстве случаев вынужден будет отказаться даже от маленьких радостей, таких как интересный уикенд или поход в кафе, так как количество свободных денежных средств в этот момент существенно снизится.

Можно гасить и дольше.

Конечно, стандартный 15 летний ипотечный кредит весьма тяжкое бремя для любого российского человека, ведь попадание в такую длительную финансовую зависимость от банка при нынешней нестабильности экономики может кого угодно сбить с толку. Однако у долгосрочных ипотечных займов существуют и собственные преимущества. Так, например, одним из таких преимуществ является размер ежемесячных выплат, ведь они будут намного ниже, а значит, заёмщик сможет хоть и медленно, но покупать в собственное жильё новую мебель, делать ремонтные работы и даже ездить на отдых. В общем, в полной мере чувствовать себя нормальным человеком, а не механизмом для зарабатывания денежных средств. Так же необходимо учитывать и тот факт, что за 15 лет, в течение которых заёмщик будет переплачивать финансовому учреждению 5 миллионов за счёт высокого темпа инфляции присутствующего в нашей стране, реальная стоимость денежных средств будет совсем не такой как на сегодняшний день. Более того, не стоит забывать и о том, что российское законодательство не запрещает досрочного погашения ипотечных займов, так что оформив ипотеку на 20 лет её можно досрочно погасить через 5-10 лет, если данная возможность представится.

Алгайкина ИринаПресс служба CreditProsto.ru

creditprosto.ru

Что предпочесть — краткосрочную или долгосрочную ипотеку?

Те граждане, которые несут бремя выплаты ипотечного кредита или планируют его оформление, знают, что итоговая стоимость данной кредитной программы ниже, чем у других программ потребительского кредитования.

Тем не менее, несмотря на более низкий процент, который находится в среднем в пределах 12–14% годовых от общей суммы заимствования, заемщику ипотечного кредита за весь срок погашения долга придется переплатить банковской организации столько, что могло бы хватить на покупку еще одной квартиры.

Именно поэтому многие ипотечные клиенты, не желая сильно переплачивать, стараются взять жилищный кредит на более короткий срок, что сопряжено с высокими рисками.

В чем состоит специфика краткосрочного ипотечного заимствования?

Главная особенность краткосрочного ипотечного кредитования состоит в том, что оно предполагает заключение договора на срок не более пяти лет. Чем «грозит» столь короткий период заимствования заемщику? Тем, что ежемесячные взносы по кредитным обязательствам будут весьма внушительными. А что хорошее сулит такой срок? Это более низкие процентные ставки по сравнению с кредитованием на длительный период, стандарт которого приходится на 15–20 лет.

Предоставление более лояльных ставок при краткосрочном кредитовании жилья объясняется тем, что банковская организация подвергает себя меньшему риску по сравнению с классическими сроками.

Однако для самого заемщика такой вид кредитования подразумевает достаточно рискованное предприятие – колебание финансовых поступлений в меньшую сторону могут вызвать сильное осложнение в плане выплаты ежемесячных взносов, поскольку денежная нагрузка станет довольно ощутимой. Поэтому банки, прежде чем предоставить потенциальному заемщику краткосрочную ипотеку, проведут тщательную проверку его платежеспособности.

Вывод: если ежемесячные платежи по ипотечному заимствованию будут составлять более половины дохода от бюджета, то, вероятность того, что банк откажет в предоставлении краткосрочного кредита на жилье будет высока.

При коротком периоде кредитования банковская организация в обязательном порядке с «пристрастием» проверит финансовое досье потенциального клиента. Кроме этого, попросит предоставить высоколиквидную недвижимость в качестве залога. Все это говорит о том, что краткосрочная ипотека является программой повышенного риска не только для финансового учреждения, предоставляющего данный заем, но и для самого заемщика, который в случае финансового форс-мажора может остаться без залоговой недвижимости.

Может потенциальному заемщику отдать предпочтение долгосрочной ипотеке?

Потребительский кредит

Нельзя отрицать то, что ипотека, оформляемая на продолжительный срок – 15–20 лет, дело обременительное, поскольку заемщик попадает в длительную «финансовую кабалу». Долговременная зависимость от банка может по-разному сказаться на человеке. Ведь длительный период повышает вероятность возникновения каких-либо жизненных катаклизмов – потеря работы, болезнь. К тому же нестабильность экономики кого угодно может выбить из «седла».

И все же ипотечные кредиты долгосрочного характера имеют свои достоинства. Заемщику, не придется сильно «напрягаться», так как ежемесячные взносы по займу будут достаточно комфортные по сравнению с краткосрочной ипотекой – они будут ниже. Это позволит заемщику при необходимости сделать ремонт квартиры, приобрести новую мебель, отдохнуть на море. В общем, жить полноценной жизнью.

Кроме этого, за долгие 15 лет, которые отведены банком на возврат кредитных средств, за счет инфляции оформленная ипотечная сумма станет не такой уж и огромной. Ну а если заемщик решит погасить досрочно заем, то «всегда, пожалуйста», поскольку в соответствии с российским законодательством нет запрета по этому пункту. Так что если банковский клиент в состоянии будет погасить ссуду, например, через 5–7 лет, то кредитное учреждение не сможет воспрепятствовать этому.

Вывод: право выбора всегда остается за заемщиком – долгосрочная или краткосрочная ипотека. Кредитная программа данного направления носит серьезный характер, поэтому, прежде чем принять окончательное решение, надо тщательно взвесить все за и против.

finardi.ru