Как получить ипотечный кредит в Казахстане, не подтверждая доход. Жилье в кредит в казахстане

Ипотека в Казахстане в 2018 году

Ипотечное кредитование в Казахстане становится все популярнее. По сравнению с 2014 годом, объемы увеличились в 5 раз, и это в условиях мирового экономического кризиса. Стоит выяснить, действительно ли так выгодно оформлять ипотеку в РК и возможна ли эта услуга для граждан России.

Особенности ипотеки в Казахстане

Вид на жительство

Ипотечное кредитование в Казахстане позволяет приобрести достойный объект недвижимости, расположенный в этой Республике. На сегодня, это доступно не только гражданам этой страны, но и для иностранцев.

В частности, для людей, которые зарегистрированы в России для граждан Республики Беларусь и прочих стран. Необходимо лишь подтвердить, что Вы постоянно проживаете именно в РК.

Однако это доступно лишь в том случае, если человек имеет вид на жительство в Казахстане.

В этом случае, человек, желающий оформить ипотеку в одном из казахстанских банков, может получить доступ к приобретению любой недвижимости, на условиях выбранного кредитора. Однако прежде, необходимо понять, подходите ли Вы всем требованиям, выгодны ли для Вас условия ипотечного кредитования и нравятся ли Вам варианты доступной ипотечной недвижимости.

Будет полезно просмотреть:

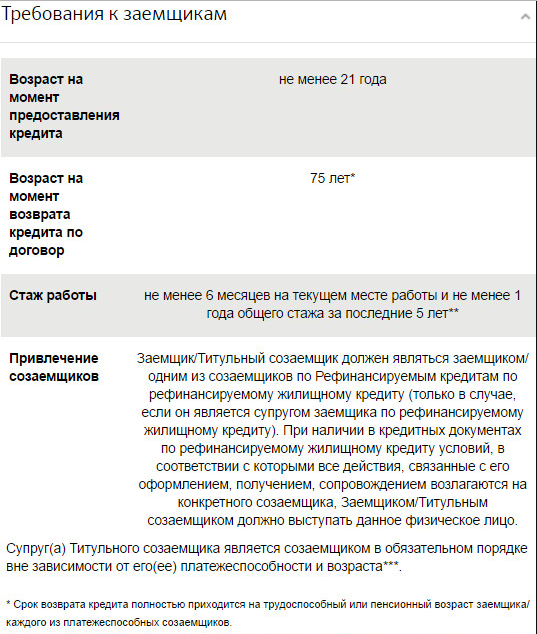

к содержанию ↑Требования банков к заемщикам

В первую очередь, стоит обратить внимания на требования, которые банк выдвигает к своим заемщикам. Разумеется, каждый кредитор может устанавливать собственные параметры, однако изначально необходимо ориентироваться на базовые, которые применяются в большинстве банков Республики Казахстан.

А именно:

- Заемщик должен быть гражданином Казахстана;

- Если клиент является гражданином другой страны, то он должен обязательно подтвердить факт постоянного проживания в РК и получить вид на жительство;

- Идеальный заемщик должен быть не младше 21 года, но наряду с этим не старше 48. В определенных случаях, клиент может быть и старше, однако обязательное условие – внести последний взнос по ипотеке до наступления пенсионного возраста. Если заемщик младше 21 года, то к ипотеке привлекаются его родители в качестве поручителей или созаемщиков;

- Не меньше 6 месяцев работы на последнем месте трудоустройства;

- Клиент должен иметь достаточный доход. Заработная плата идеального заемщика должна быть не меньше 100 000-150 000 тенге в месяц;

- Положительная кредитная история.

Обратите внимание! Разные банки могут устанавливать разный возрастной порог. Помимо того, заработок клиента может быть и меньше, в зависимости от срока кредитования и суммы займа. Главное, чтобы Вы могли вносить ежемесячные платежи, без существенного ущерба для своего бюджета.

к содержанию ↑Условия получения ипотеки

Кредитные организации ставят свои условия для участия в ипотечном кредитовании.

Кредитные организации ставят свои условия для участия в ипотечном кредитовании.

Однако потенциальному заемщику сразу необходимо обратить внимание на следующие пункты:

- Валюта, в которой можно взять кредит;

- Стоимость и существующие виды комиссии;

- Способ погашения;

- Варианты приобретаемой недвижимости;

- Процентная ставка.

Валюта

В 2017 году кредитные организации Казахстана не слишком охотно оформляют ипотеку и крупные займы в тенге. Однако, несмотря на это, некоторые банки все же поддерживают национальную валюту, правда условия такого кредитования будут не слишком выгодными для заемщика.

В основном, можно взять ипотеку в таких валютах:

- Тенге;

- Евро;

- Доллары.

Рекомендуем к просмотру:

к содержанию ↑Комиссия

Разные кредитные организации могут поддерживать разные виды комиссий. Вместе с этим и их стоимость будет разной, в зависимости от вида и кредитора.

Всего их может быть три:

- За прием и рассмотрение заявления;

- За оформление ипотеки;

- За выдачу ипотеки.

Обратите внимание! Чаще, кредиторы поддерживают два из трех вышеперечисленных видов комиссии.

к содержанию ↑Переплата и досрочное погашение

В казахстанском банке, Вы можете выбрать либо аннуитетный, либо дифференцированный способ внесения платежей.

Первый вариант предусматривает, что заемщик вносит ежемесячные платежи, сумма которых не изменяется на протяжении всего срока кредитования. Дифференцированный же предусматривает оплату ипотеки равными долями.

к содержанию ↑Варианты приобретаемой недвижимости

В Казахстане, заемщик может оформить ипотеку либо на жилье, либо на земельный участок. Наряду с этим иностранец, постоянно проживающий в Республике, имеет права на те же виды недвижимости, что и гражданин.

В Казахстане, заемщик может оформить ипотеку либо на жилье, либо на земельный участок. Наряду с этим иностранец, постоянно проживающий в Республике, имеет права на те же виды недвижимости, что и гражданин.

Однако если Вы хотите приобрести земельный участок, то сложностей будет больше.

Для иностранцев, людей без гражданства или негосударственных юридических лиц, можно взять ипотеку на земельный участок лишь в таких целях:

- Для застройки участка производственными или непроизводственными (жилыми, в том числе) сооружениями;

- Для обслуживания сооружений, в соответствии с их предназначением.

Это указано в 23 статье ЗК РК. Также, в ней сказано, что иностранцы, люди без гражданства и негосударственные юридические лица не имеют права на покупку участков, для ведения сельскохозяйственной и лесоразведенческой деятельностью. Такие участки можно получить лишь в аренду, да и то всего на 10 лет. Последнее оговаривается в 10 статье ЗК РК.

Обратите внимание! Из вышеперечисленного исходит, что иностранец может приобрести квартиру, дом и земельный участок для постройки дома в ипотеку. Но для граждан РК нет таких ограничений.

Вместе с этим некоторые банки требуют, чтобы заемщик покупал недвижимость в регионе своего расположения. То есть, если кредитор находится в Петропавловске, то Вы уже не сможете переехать в Алматы.

к содержанию ↑Банки и процентные ставки по ипотеке

Чтобы лучше ориентироваться в том, насколько ипотека в Казахстане выгодная, необходимо ознакомиться с предложениями наиболее популярных в РК кредитных организаций. Также, стоит выяснить, какие банки устанавливают приятые процентные ставки, какие дополнительные условия они ставят и чем отличаются от прочих кредиторов.

| Сбербанк | 10 лет | От 14,6% | 30% | Ипотека Сбербанка предлагает низкие процентные ставки и государственные программы для льготников. Поддерживается программа «Молодая семья». |

| Altyn Bank | 10 лет | 18% | 40% | Низкая стоимость комиссии. Для участников зарплатного проекта ставка снижается на 1%. |

| ЦентрКредит | 10 лет | От 16,5% | 30% | Можно взять ипотеку без подтверждения дохода. |

| Народный банк Казахстана | 30 лет | От 17,5% | 20% | Самый длительный срок кредитования и низкая стоимость первого взноса. |

| RBK | 10 лет | От 19% | От 30% | Возможность взять кредит на очень крупную сумму. |

| Qazaq | 15 лет | От 19% | От 20% | Возможен займ на небольшую сумму. |

| ForteBank | 10-15 лет | От 21,49% | От 15% | Низкая стоимость первого взноса. |

| Цеснабанк | 10 лет | От 20,5% | От 40% | Возможность кредитования без первого взноса. |

| Евразийский банк | До 20 лет | От 12,5% | От 30% | Возможность кредитования без первого взноса. |

| Альфа-Банк | 10 лет | 23% | От 30% | Возможность кредитования без первого взноса. |

Обратите внимание! Однако наиболее выгодной ипотекой является предложение от Жилстройсбербанка. Жилстройсбербанк Казахстана без первоначального взноса позволяет взять ипотеку. Это лучший вариант, если у Вас уже есть 50% от стоимости выбранной недвижимости. Ежемесячно придется платить по 150 000 тенге, если недвижимость стоит 12 миллионов. Наряду с этим срок кредитования будет небольшим – Вам удастся выплатить ипотеку всего за 3 года.

к содержанию ↑Порядок оформления ипотеки

При оформлении ипотечного займа, Вам предстоит совершить следующие шаги:

- Прикрепить к нему паспорт, справку о своем месте проживания, заработной плате и свидетельство из ПФ;

- Подождать, пока рассмотрят заявку и проверят Ваши документы;

- Далее, рассчитывается стоимость платежей;

- Взять у продавца заверенные копии документов на квартиру и предоставить их в банк;

- После проверки, передайте продавцу письмо от кредитора;

- Заключение соглашений купли-продажи и ипотеки;

- Внесение первого взноса;

- Получение займа и передача денег продавцу.

Ипотека в Казахстане не слишком отличается от российской. Вы можете стать заемщиком даже не будучи гражданином РК, главное лишь чтобы Вы постоянно проживали в этой стране. Для Вас доступен любой способ внесения платежей и вид ипотеки. Касательно взносов, то для расчета их стоимости можно использовать калькулятор, находящийся прямо на сайте банка.

ob-ipoteke.info

Самые выгодные условия кредита на жилье в Казахстане — у нас!

Если вы хотите приобрести квартиру, то у вас есть возможность взять кредит на жилье в Казахстане. Программы ипотечного кредитования, существующие на сегодняшний день, позволяют людям приобретать жилье на выгодных условиях, возвращая банку кредит по минимальной процентной ставке. Самостоятельно накопить и заработать на квартиру очень сложно, особенно молодым семьям, где есть дети. Снимать жилье в городе — не только затратно, но и нецелесообразно. В чужой квартире не захочется делать ремонт, к тому же её могут просто пересдать сдавать по истечение срока аренды. Гораздо выгоднее — оформить ипотеку и выплачивать банку ежемесячный платеж по кредиту, чем отдавать деньги за чужое жилье, которое никогда не будет принадлежать вам.

Хотите оформить ипотеку? Кредит на квартиру —лучшие предложения здесь!

Кредиты по ипотеке подразумевают низкие процентные ставки. Оформить ипотеку можно на срок, наиболее оптимальный для вас, для того, чтобы у вас не возникало сложностей с внесением обязательного платежа. Получить ипотеку стало доступно для многих молодых семей в городе. На нашем сайте мы подобрали лучшие предложения по ипотеке от надежных банков.

В связи с тем, что ипотечное кредитование очень востребовано в городе, банки постоянно совершенствуют процедуру выдачи займов по ипотеке. Помимо упрощения требований к заёмщикам, банки стараются предложить своим клиентам выгодные ипотечные программы в Казахстане. Взять ипотеку на сегодняшний день получается выгоднее, чем снимать жильё. Разумно рассчитав свои расходы, вы сможете возвращать долг по кредиту без ущерба для семейного бюджета. Мы предлагаем вам ознакомиться с некоторыми программами ипотечного кредитования в Казахстане, с помощью которых вы сможете уже в скором будущем приобрести собственное жилье. Это будет не съемная, а ваша квартира, где вам захочется сделать ремонт, создать уют и жить в ней счастливо, не опасаясь, что кто-то попросит вас искать другое жилье, расторгнув договор аренды.

kz.kredit-dam.ru

Ипотека в 2017 году в Казахстане: топ предложений коммерческих банков: газета Недвижимость

Ипотека в Казахстане продолжает оставаться наименее популярным способом решения жилищного вопроса. Банки в нынешней ситуации не заинтересованы в выдаче ипотечных займов из-за дефицита тенговой ликвидности, длительных сроков кредитования и низкой прибыли.

Между тем в ходе заседания технического комитета по денежно-кредитной политике при Национальном банке глава регулятора Данияр Акишев отметил, что результаты дедолларизации в стране можно назвать беспрецедентными. За 2016 год она показала снижение на 15,2 процентных пункта. Росту доверия казахстанцев к национальной валюте способствуют меры по повышению привлекательности тенговых вкладов, а также стабилизация ситуации на валютном рынке.

Тем не менее, несмотря на рост тенговой массы, банки продолжают политику сдерживания интереса населения к ипотечным займам путем ужесточения требований к заемщикам — это высокий уровень официального стабильного дохода, первоначальный взнос в среднем порядка 30-40% и т.д.

Несмотря на это для определенной части населения ипотека — единственный выход для финансирования покупки недвижимости. Портал о недвижимости kn.kz продолжает следить за ипотечными предложениями от банков, для того чтобы выбор программы был для потенциального заемщика наиболее выгодным.

Как расторгнуть ипотечный договор? >>>

Условия для расчёта выплат по ипотеке в 2017 году

Итак, какая ситуация сложилась в январе 2017 года? По состоянию на 27 января ипотеку предлагают только 12 банков: Народный банк Казахстана, Банк ЦентрКредит, Евразийский банк, Сбербанк, Цеснабанк, Жилстройсбербанк Казахстана, Альфа-банк, ForteBank, BankRBK, Qazaq банк и Altyn Bank. Возобновил залоговые займы на покупку недвижимости Банк ВТБ (Казахстан). О приостановлении выдачи ипотечных займов отвечают в колл-центрах Нурбанка, Эксимбанка, КЗИ Банка, Банка Астаны, Банка Kassa Nova, Tengri Bank. Другие предоставляют ипотеку лишь участникам зарплатных проектов или на определенный жилой комплекс. Так, например, АзияКредит Банк выдает ипотеку только на один ЖК в Астане. QAZKOM выдает только ипотеку на залоговую недвижимость банка.

Мы обратились в банки с просьбой сделать расчет для покупки квартиры ценой 12 миллионов тенге. Для тех, кто по-прежнему мыслит долларовыми ценами это порядка 36 тысяч долларов. Для того чтобы получить возможность получить ипотеку, нам нужно иметь первоначальный взнос, условимся, что это будет 40% — 4 800 000 тенге. Заем рассчитаем на 10 лет.

Стоит отметить, что представленные расчеты примерные, так как на построение точного графика погашения кредита влияют индивидуальные параметры заемщика. Рейтинг программ выстроен по итоговой переплате, куда не включены тарифы за страхование и комиссия за рассмотрение заявки. Согласно Закону РК «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам неработающих кредитов и активов банков второго уровня, оказания финансовых услуг и деятельности финансовых организаций и Национального Банка Республики Казахстан» от 24 ноября 2015 года банки обязаны предоставить клиенту право выбора займа либо с комиссиями, либо без них. В топе рассмотрим займы с комиссией за предоставление займа. Цифры представлены для клиентов, которые не являются получателями зарплаты в данных банках.

«Нурлы жер» в 2017 году: условия и цены новой жилищной программы >>>

1. Сбербанк

Клиенты могут оформить ипотеку в данном банке сроком до 20 лет. Первоначальный взнос — от 30% или 0% — при предоставлении дополнительного обеспечения в виде банковского вклада или недвижимости. Штрафы за досрочное погашение отсутствуют. Данный фининститут предлагает займы, как с подтверждением дохода, так и без, с так называемым упрощенным финансовым анализом, но при наличии 50-процентного первоначального взноса. При этом ставка составит от 15,4%. Оформить заявку на ипотеку онлайн можно через kn.kz.

Расчет по ипотеке в Сбербанке

|

Срок займа |

10 лет |

|

Базовая ставка |

от 14,6% |

|

Первоначальный взнос (40%) |

4 800 000 |

|

Сумма кредита |

7 200 000 |

|

Ежемесячный взнос (аннуитет) |

116 600 |

|

Комиссии |

2,7% за организацию займа и зачисление на счет |

* ГЭСВ – от 16,0%

Общие выплаты по кредиту: 116 600 (ежемесячный платеж) х 120 (количество месяцев) = 13 992 000.

Переплата: 13 992 000 (общие выплаты по кредиту) – 7 200 000 (сумма кредита) = 6 722 000.

Комиссии: 7 200 000 х 2,7% = 194 400.

Итоговая стоимость квартиры: 13 922 000 (общие выплаты) + 194 400 (комиссии) + 4 800 000 (первоначальный взнос) = 18 986 400 тенге.

Купить квартиру в 2017 году: оформление недвижимости, налоги, госпрограммы >>>

2. Altyn Bank

Этот банк выдает ипотечные займы только в городах Алматы, Астана, Атырау и Актау. Банк требует обязательного подтверждения дохода. Первоначальный взнос — от 40%. Банк может выдать от 3 млн до 100 млн тенге, но не выше 47 месячных зарплат клиента.

Расчет по ипотеке в Altyn Bank:

|

Срок займа |

10 лет |

|

Базовая ставка |

17% |

|

Первоначальный взнос (40%) |

4 800 000 |

|

Сумма кредита |

7 200 000 |

|

Ежемесячный взнос (аннуитет) |

125 135 |

|

Комиссии |

за организацию займа — 0,5% от суммы |

*Для тех, кто не участвует в зарплатном проекте ГЭСВ – от 18%

Общие выплаты по кредиту: 125 135 (ежемесячный платеж) х 120 (количество месяцев) = 15 016 200.

Переплата: 15 016 200 (общие выплаты по кредиту) – 7 200 000 (сумма кредита) = 7 816 200.

Комиссии: 7 200 000 х 0,5% = 36 000.

Итоговая стоимость квартиры: 15 016 200 (общие выплаты) + 36 000 (комиссии) + 4 800 000 (первоначальный взнос) = 19 852 200 тенге.

Ипотечное кредитование в Казахстане — плюсы и минусы >>>

3. Банк ЦентрКредит

Данный фининститут предлагает несколько ипотечных продуктов. Например, ипотеку «Молодая семья» для супругов в возрасте до 35 лет включительно по ставке от 15,5%. Здесь первоначальный взнос должен составлять от 30%, срок кредита — до 20 лет. По ипотеке «Стандарт» первоначальный взнос — не менее 40%, срок кредита до 15 лет. Ставка — от 16,5% (ГЭСВ — от 17,5%). Ипотека выдается как с анализом, так и без анализа платежеспособности.

Расчет по ипотеке «Стандарт» в Банке ЦентрКредит

|

Срок займа |

10 лет |

|

Базовая ставка |

от 16,5% |

|

Первоначальный взнос (40%) |

4 800 000 |

|

Сумма кредита |

7 200 000 |

|

Ежемесячный платеж (аннуитет) |

122 862 |

|

Комиссии |

1% от суммы займа за организацию кредита |

* ГЭСВ – от 22,8%

Общие выплаты по кредиту: 122 862 (ежемесячный платеж) х 120 (количество месяцев) = 14 743 440.

Переплата: 14 743 440 (общие выплаты по кредиту) – 7 200 000 (сумма кредита) = 7 543 440.

Расходы на комиссии: 7 200 000 х 1% = 72 000 тенге.

Итоговая стоимость квартиры: 14 743 440 (общие выплаты) + 72 000 (комиссии) + 4 800 000 (первоначальный взнос) = 19 615 440 тенге.

Из «однушки» в «трешку»: 3 способа купить квартиру большей площади для молодой семьи >>>

4. Народный банк Казахстана

Данный банк предоставляет самый длительный срок по ипотеке — 30 лет. Минимальный первоначальный взнос — 20%, при предоставлении дополнительного залога — 0%. Банк требует официального подтверждения дохода, но готов рассмотреть заявку от заемщика, чья заработная плата отличается от пенсионных взносов. При покупке квартиры за 12 миллионов нужно показать зарплату порядка 300 000 тенге. Но это при отсутствии других денежных обязательств клиента (алименты, другие кредиты и т.д.).

Расчет по ипотеке в Народном банке:

|

Срок займа |

10 лет |

|

Базовая ставка |

от 17,5% |

|

Первоначальный взнос (40%) |

4 800 000 |

|

Сумма займа |

7 200 000 |

|

Ежемесячный взнос (аннуитет) |

125 000 |

|

Комиссии |

1% за зачисление на счет |

*Для тех, кто не участвует в зарплатном проекте ГЭСВ – от 19,3%

Общие выплаты по кредиту: 125 000 (ежемесячный платеж) х 120 (количество месяцев) = 15 000 000.

Переплата: 15 000 000 (общие выплаты по кредиту) – 7 200 000 (сумма кредита) = 7 800 000.

Комиссии: 7 200 000 х 1% = 72 000.

Итоговая стоимость квартиры: 15 000 000 (общие выплаты) + 72 000 (комиссии) + 4 800 000 (первоначальный взнос) = 19 872 000 тенге.

Советы ипотечному заемщику >>>

5. Bank RBK

Первоначальный взнос — от 30%, при его отсутствии можно предоставить дополнительный залог. Сумма займа — от 2 млн до 50 млн тенге. Срок — до 10 лет.

Расчет по ипотеке в Bank RBK

|

Срок займа |

10 лет |

|

Процентная ставка |

от 19% |

|

Первоначальный взнос (40%) |

4 800 000 |

|

Сумма кредита |

7 200 000 |

|

Ежемесячный платеж (аннуитет) |

134 404 |

|

Комиссии |

3% |

* ГЭСВ – от 21,8%

Общие выплаты по кредиту: 134 404 (ежемесячный платеж) х 120 (количество месяцев) = 16 128 480.

Переплата: 16 128 480 (общие выплаты по кредиту) – 7 200 000 (сумма кредита) = 8 928 480.

Комиссии: 7 200 000 х 3% = 216 000

Итоговая стоимость квартиры: 16 128 480 (общие выплаты) + 4 800 000 (первоначальный взнос) + 216 000 (комиссия) = 21 144 480 тенге.

Покупка квартиры. Как не стать жертвой мошенников >>>

6. Qazaq банк

Первоначальный взнос — не менее 20%, срок кредита до 15 лет. Моратория за досрочное погашение нет. Заем выдается от 500 000 тенге. Ставка — от 19%. Допускается косвенное подтверждение дохода, срок займа при этом составит не более 10 лет.

Расчет по ипотеке в Qazaq банк

|

Срок займа |

10 лет |

|

Базовая ставка |

от 20% |

|

Первоначальный взнос (40%) |

4 800 000 тенге |

|

Сумма кредита |

7 200 000тенге |

|

Ежемесячный платеж (аннуитет) |

139 144 тенге |

|

Комиссии |

2% от суммы — за организацию займа |

* ГЭСВ – от 21,3%

Общие выплаты по кредиту: 139 144 тенге (ежемесячный платеж) х 120 (количество месяцев) = 16 697 280 тенге.

Переплата: 16 697 280 (общие выплаты по кредиту) – 7 200 000 (сумма кредита) = 9 497 280.

Комиссии: 7 200 000 х 2% = 144 000 тенге.

Итоговая стоимость квартиры: 16 697 280 (общие выплаты) + 144 000 (комиссии) + 4 800 000 (первоначальный взнос) = 21 641 280 тенге.

Аренда с выкупом от КИК: как получить жильё по госпрограмме в Астане и регионах >>>

7. ForteBank

Здесь при полном подтверждении доходов допускается первоначальный взнос 15%. Срок займа — 15 лет, при частичном — до 10 лет. Штрафов за досрочное погашение нет.

Расчет по ипотеке в ForteBank

|

Срок займа |

10 лет |

|

Процентная ставка |

от 21,49% |

|

Первоначальный взнос (40%) |

4 800 000 |

|

Сумма кредита |

7 200 000 |

|

Ежемесячный платеж (аннуитет) |

146 329 |

|

Комиссии |

за организацию займа — 1,99% от суммы |

* ГЭСВ – от 23,5%

Общие выплаты по кредиту: 146 329 (ежемесячный платеж) х 120 (количество месяцев) = 17 559 480.

Переплата: 17 559 480 (общие выплаты по кредиту) – 7 200 000 (сумма кредита) = 10 359 480.

Комиссии: 7 200 000 х 1,99% = 143 280.

Итоговая стоимость квартиры: 17 559 480 (общие выплаты) + 143 280 (комиссии) + 4 800 000 (первоначальный взнос) = 22 502 760 тенге.

8. Цеснабанк

Данный банк предлагает купить недвижимость с первоначальным взносом от 40%. Возможно приобрести жилье без первоначального взноса при условии предоставления дополнительного залога в виде недвижимого имущества. Максимальный срок займа — 10 лет. Нет штрафов за досрочное погашение.

Расчет по ипотеке в Цеснабанке

|

Срок займа |

10 лет |

|

Процентная ставка |

от 20,5% |

|

Первоначальный взнос (40%) |

4 800 000 |

|

Сумма кредита |

7 200 000 |

|

Ежемесячный платеж (аннуитет) |

151 200 |

|

Комиссии |

за организацию займа — 2,6% от суммы |

* ГЭСВ – от 24,4%

Общие выплаты по кредиту: 151 200 (ежемесячный платеж) х 120 (количество месяцев) = 18 144 000.

Переплата: 18 144 000 (общие выплаты по кредиту) – 7 200 000тенге (сумма кредита) = 10 944 000.

Комиссии: 7 200 000 х 2,6% = 187 200.

Итоговая стоимость квартиры: 18 144 000 (общие выплаты) + 187 200 (комиссии) + 4 800 000 (первоначальный взнос) = 23 131 200 тенге.

9. Евразийский банк

Первоначальный взнос требуется в размере от 30% с подтверждением доходов. При отсутствии первоначального взноса допускается предоставить дополнительный залог в виде недвижимости. Кредит выдается сроком до 20 лет. На первичную недвижимость от определенных застройщиков банк предлагает ипотеку по базовой ставке — от 12,5%.

Расчет по ипотеке в Евразийском банке

|

Срок займа |

10 лет |

|

Ставка вознаграждения |

26% |

|

Первоначальный взнос (40%) |

4 800 000 |

|

Сумма кредита |

7 200 000 |

|

Ежемесячный платеж (аннуитет) |

168 897 |

|

Комиссии |

за предоставление займа — 1,25% от суммы |

Общие выплаты по кредиту: 168 897 (ежемесячный платеж) х 120 (количество месяцев) = 20 267 640.

Переплата: 20 267 640 (общие выплаты по кредиту) – 7 200 000 (сумма кредита) = 13 067 640.

Комиссии: 7 200 000 х 1,25% = 90 000 тенге.

Итоговые затраты на приобретение квартиры: 20 267 640 (общие выплаты) + 90 000 (комиссии) + 4 800 000 (первоначальный взнос) = 25 157 640 тенге.

10. Альфа-Банк

Первоначальный взнос — от 30%. Можно предоставить дополнительный залог в виде недвижимости при отсутствии первоначального взноса. Подтверждение доходов обязательно. Кредит выдается сроком до 10 лет.

Расчет по ипотеке в Альфа-Банке

|

Срок займа |

10 лет |

|

Ставка вознаграждения |

23% |

|

Первоначальный взнос (40%) |

4 800 000 |

|

Сумма кредита |

7 200 000 |

|

Ежемесячный платеж (аннуитет) |

182 500 |

|

Комиссии |

за предоставление займа — 4% от суммы |

Общие выплаты по кредиту: 182 500 (ежемесячный платеж) х 120 (количество месяцев) = 21 900 000.

Переплата: 21 900 000 (общие выплаты по кредиту) – 7 200 000 (сумма кредита) = 14 700 000.

Комиссии: 7 200 000 х 4% = 288 000 тенге.

Итоговые затраты на приобретение квартиры: 21 900 000 (общие выплаты) + 288 000 (комиссии) + 4 800 000 (первоначальный взнос) = 26 988 000 тенге.

В каком банке самая выгодная ипотека

При наличии 50% от цены квартиры самой выгодной была бы ипотека от Жилстройсбербанка (не относится к очередникам акиматов, которые получают жилье по госпрограмме). И минимальна будет переплата только в рамках направления под названием жилищный заем. Но при соблюдении определенных условий: срок накопления (3 года 3 месяца), сумма накопления (50% от стоимости квартиры), регулярность взносов (150 000 тенге при стоимости квартиры в 12 000 000 тг в первые 3,3 года). Переплата за недвижимость за 6 лет составит лишь 912 000 тенге. Подробности здесь.

Карима Апенова, информационная служба kn.kz

www.kn.kz

Ипотека от Сбербанка. Жилищный кредит

Возможность оформления займов с частичным подтверждением доходов.

Окончательный расчет всех условий ипотечного кредита будет произведен с учетом Вашей платежеспособности в момент консультации в Банке.

Допускается оформление сертификата – именной документ, подтверждающий предварительное решение о предоставлении кредита, дополнительную информацию можете уточнить при контакте с менеджером.

Объект, принимаемый в качестве залога:

- Квартира в многоквартирном жилом доме,

- Жилой дом с земельным участком,

- Коммерческая недвижимость (помещения в части зданий)

Объекты, принимаемые в качестве залога, должны быть расположены в населенных пунктах РК, на территории которых функционируют филиалы Банка, либо в населенных пунктах, расположенных на расстоянии не более 30 (тридцати) километров от черты города Алматы или не более 20 (двадцати) километров от черты города других городов/населенных пунктов, в которых расположен Филиал Банка.

Ипотека Сбербанка Казахстан

В Сбербанке Казахстан можно получить жилищный кредит на покупку дома или квартиры на территории Казахстана. Срок предоставления кредита — до 20 лет.

Кредитование предполагает первоначальный взнос от 30%, а максимальная сумма кредита может составлять 70% от стоимости покупаемого жилья.

Наш онлайн калькулятор позволит сделать расчет ипотеки: покажет процентную ставку, сумму ежемесячного платежа.

Ипотека с подтверждением и без подтверждения дохода

Если клиент подаёт заявку на кредит без подтверждения дохода, то в список документов не входит справка о доходах и выписка с пенсионного фонда за последние 6 месяцев. Сотрудник банка просто позвонит на вашу работу, чтобы подтвердить занятость своего потенциального клиента.

Кредит с подтверждением дохода предполагает, что вы предоставите в банк выписку о пенсионных отчислениях за последние полгода и справку с места работы.

Плюс ипотеки с подтверждением дохода в том, что у нее будут более мягкие условия — ниже ставка, больше сумма кредита и т.д. Без подтверждения дохода купить жилье в ипотеку через Сбербанк можно, если внести первоначальный взнос от 50%.

Требования к заемщику

Заемщик по жилищному кредиту Сбербанка должен быть не моложе 21 года. При этом есть максимальная граница возраста — на момент окончания срока кредитования заемщику должно быть не более 58 лет (для женщин) и не более 63 (для мужчин).

Обязателен определенный уровень дохода и стаж работы к моменту подачи заявления:

- человек должен отработать не меньше 4 месяцев на своем последнем месте работы;

- общий непрерывный стаж — минимум 6 месяцев;

- минимальная заработная плата — 60 тыс. тенге;

- для получения ипотеки в долларах необходимо подтвердить доход в этой валюте.

Для владельцев зарплатных карт Сбербанка есть льготные условия — не взимается комиссия за оформление кредита.

Какие документы нужны для получения ипотеки

Необходимо предоставить пакет документов, чтобы вашу заявку рассмотрели:

- Анкета-заявление.

- Копия удостоверения личности заемщика, созаемщика, супруга заемщика, созаемщика, залогодателя. Это может быть не только удостоверение, но и паспорт, вид на жительство в Казахстане.

- Оригинал вашего согласия на выдачу вашей кредитной истории из ПКБ банку и согласия на передачу информации о вас в ПКБ.

- Если вы состоите в браке, то понадобится копия свидетельства о заключении брака.

- Оригинал согласия на предоставления данных от ГЦВП банку.

- Документ, подтверждающий, что последние 6 месяцев вы получали доход в валюте запрашиваемого кредита.

Банк вправе запросить дополнительные документы.

Где выдают кредит

Подать заявку и купить квартиру в ипотеку можно в следующих населенных пунктах:

- По месту вашей регистрации — в городе или населенном пункте в 15 км от города, где есть филиал Сбербанка.

- В филиале Сбербанка, находящемся в городе, где вы работаете или где находится ваш работодатель.

- В филиале Сбербанка в городе, где находится приобретаемое жилье или имеющийся объект недвижимости, который пойдет в залог.

Важно: объект залога должен находиться в городе, где работает филиал банка или же в населенных пунктах в 30 км от Алматы или в 20 км от тех городов Казахстана, где есть филиал Сбербанка.

В Сбербанке работает контактный центр, где можно получить консультацию по продуктам и услугам банка.

В чем плюсы ипотеки Сбербанка

Клиентам предлагается ипотека в Сбербанке, условия по которой следующие:

- Нет никаких штрафов за досрочное погашение. Чтобы досрочно внести платеж, нужно просто написать заявление и указать в нем дату погашения, сумму и счет, с которого он поступит.

- Если вы получаете зарплату по карте Сбербанка, то для вас будет предложена специальная льготная программа.

- Кредит выдается в день подписания договора, деньги перечисляются на текущий счет.

- Платить по кредиту можно аннуитетным или дифференцированным платежом по выбору.

- Ипотека без первоначального взноса Сбербанком выдается только с предоставлением дополнительного залога.

- Ипотека без комиссий отличается от ипотеки с комиссиями процентной ставкой — например, если не платить комиссии, то годовая эффективная ставка выше.

Низкие ставки по акции

Еще одна особенность — Сбербанк часто проводит ипотечные акции, благодаря которым предоставляются более выгодные условия по кредитованию:

- Низкая процентная ставка по кредиту (если брать ипотеку без комиссий, то они будут чуть выше).

- Предполагается минимальный взнос — он может снижаться даже до 10%, если действуют акции.

- Вырастает возможная сумма по кредиту — по некоторым акциям могут выдать до 90% от стоимости жилья.

По акциям нет никаких штрафов за досрочное погашение. Чтобы узнать, подходит ли вам программа, можете рассчитать сумму ипотеки Сбербанка с помощью онлайн калькулятора.

Как платить: дифференцированный или аннуитетный платеж

Есть два вида платежей по кредиту. Первый — дифференцированный платеж. По этому способу сумма выплат постепенно сокращается, но на начальном этапе она будет высока. Дифференциал означает выплату основного долга равными долями, а поскольку проценты начисляются на весь основной долг, то по мере уменьшения основного долга, будет снижаться и сумма по процентам. Получается, чем ближе окончание срока кредитования, тем меньше ежемесячная сумма по кредиту. Плюс дифференцированного платежа — минимальные переплаты по кредиту. Минус — большие выплаты вначале.

При аннуитетной форме расчета ежемесячные выплаты не меняются на протяжении всего срока кредитования. Плюсы такой формы оплаты в том, что заемщик знает точную сумму платежа и может планировать бюджет. Минус аннуитета в большой переплате: сначала выплачиваются проценты по кредиту, а потом только сама сумма кредита.

Виды штрафов

Есть несколько видов штрафов по кредиту:

- пеня — при неуплате, просрочке платежа на него начисляется пеня (дополнительная сумма). Чем дольше просрочка, тем выше сумма пени. Поэтому, если возникают сложные обстоятельства, и вы не можете вовремя платить по кредиту, то обратитесь в банк и договоритесь об отсрочке либо изменении графика платежа;

- штраф за досрочное погашение — определенная сумма, которая выплачивается при закрытии кредита до окончания его срока. По ипотеке Сбербанка нет штрафов за досрочное погашение кредита.

sberbank.kn.kz

Ипотека в Казахстане: предложения банков в октябре 2017 года: газета Недвижимость

Взять заем на приобретение жилой недвижимости на сегодняшний день остается труднодоступной задачей для большинства нуждающихся в жилье казахстанцев. Между тем данный финансовый инструмент при рациональном подходе к нему может помочь в решении квартирного вопроса. Главное — владеть ситуацией. Портал kn.kz продолжает следить за изменениями на ипотечном рынке. Что предлагают клиентам банки в октябре 2017 года, рассмотрим подробнее.

По традиции в качестве примера возьмем покупку квартиры стоимостью 10 млн тенге. Изучим все варианты покупки жилья в ипотеку, которые имеются на рынке. А по предложениям коммерческих банков составим рейтинг самых выгодных. Топ ипотек выстроен на основе информации по состоянию на 6 октября 2017 года, полученной от менеджеров колл-центров и филиалов банков. Как предупреждают в фининститутах, расчеты обобщенные, так как окончательные цифры индивидуальны для каждого клиента. В нашем случае воображаемый клиент берет заем на 10 лет с первоначальным взносом 40%.

Рейтинг программ выстроен по итоговой переплате, куда не включены тарифы за страхование и комиссия за рассмотрение заявки. Согласно поправкам в закон, банки обязаны предоставить клиенту право выбора займа либо с комиссиями, либо без них. В топе рассмотрим займы с комиссией за предоставление займа. Цифры представлены для клиентов, которые не являются получателями зарплаты в данных банках.

Чем грозит неоплаченный кредит в Казахстане? >>>

Как купить квартиру в ипотеку на первичном рынке под 10% годовых

Отныне при покупке квартиры в новостройке, в которой вы будете первым собственником, часть ипотечной ставки будет банку выплачивать государство в лице Казахстанской ипотечной компании (КИК). На начало октября 4 банка второго уровня уже выдают льготную ипотеку в рамках программы «Нурлы жер». Это ЦентрКредит, АТФБанк, Сбербанк и Банк ВТБ. Скоро присоединятся к программе еще 4 банка.

Конечная ставка для заемщика по субсидируемому займу составляет 10%, оставшуюся часть ставки погашает КИК. По информации вице-министра по инвестициям и развитию Романа Скляра, в 13 регионах Казахстана банки начали предоставлять населению льготную ипотеку на покупку нового жилья. На сегодняшний день банки приняли заявлений на общую сумму 4 млрд 300 млн тенге и из них уже одобрено заявлений на сумму порядка 4 млрд тенге.

По этой программе условия выдачи ипотеки по ставкам и комиссиям на срок субсидирования в основном у банков одинаковы. Разница по срокам рассмотрения заявок на ипотеку и ставкам после окончания срока субсидирования. В среднем кредитная заявка рассматривается 7 дней. Самый короткий срок рассмотрения — в Банке ЦентрКредит, он занимает 2 рабочих дня. Максимальный срок — 10 дней.

Базовая ставка при получении субсидий по ипотеке у всех участников едина — 10% годовых, при завершении периода субсидирования ставки изменяются. Условия кредитования следующие:

- комиссии — 0%;

- первоначальный взнос — от 30%;

- срок ипотеки — до 15 лет;

- максимальный срок субсидирования — 10 лет;

- максимальная субсидируемая сумма ипотеки для Алматы, Астаны — 20 млн тенге;

- максимальная субсидируемая сумма ипотеки для регионов — 15 млн тенге.

Таблица 1. Ориентировочный расчет покупки жилья в рамках «Нурлы жер»

|

Цена жилья |

10 000 000 |

|

Первоначальный взнос |

3 000 000 (30%) |

|

Величина займа |

7 000 000 |

|

Ставка по ипотеке |

10% |

|

Срок кредитования |

10 лет |

|

Ежемесячный взнос |

92 500 |

|

Переплата |

4 100 000 |

«Нурлы жер» в 2017 году: условия и цены новой жилищной программы >>>

В каких банках можно взять ипотеку на вторичное жилье?

По ситуации на 6 октября 2017 года, ипотеку в рамках тех или иных программ предлагают 17 банков: АТФБанк, Народный банк Казахстана, Банк ЦентрКредит, Сбербанк, Цеснабанк, Альфа-банк, ForteBank, BankRBK, Qazaq банк, Банк ВТБ (Казахстан), Нурбанк, Жилстройсбербанк Казахстана. КЗИ Банк выдает ипотеку только на 5 лет в городах Астана, Алматы, Шымкент и Актау. Altyn Bank выдает займы только в городах Алматы, Астана, Атырау и Актау. Другие предоставляют ипотеку на определенный жилой комплекс Астаны или Алматы, как, например, АзияКредит Банк, Банка Астаны, Tengri Bank. Менеджеры Народного банка отвечают, что ипотеку выдают пока только участникам зарплатного проекта. О приостановлении выдачи ипотечных займов отвечают в филиалах и колл-центрах Евразийского банка, Эксимбанка, Банка Kassa Nova, QAZKOM.

Покупка квартиры в 2017 году: ипотека, госпрограммы, оформление, налоги >>>

1. Сбербанк: совместные ипотечные программы с застройщиками

Максимальный срок ипотеки здесь до 20 лет. Первоначальный взнос — от 30% или 0% — при предоставлении дополнительного обеспечения в виде банковского вклада или недвижимости. По продукту «Ипотека – Молодая семья» достаточно будет иметь 10% от первоначального взноса. Штрафы за досрочное погашение отсутствуют. Данный фининститут предлагает займы, как с подтверждением дохода, так и без, с так называемым упрощенным финансовым анализом, но при наличии 50-процентного первоначального взноса.

В 2017 году ДБ АО «Сбербанк» активно начал сотрудничать с застройщиками. Так по акции банка «175 квартир» можно оформить ипотеку на срок до 20 лет от конкретных застройщиков при первоначальном взносе от 10%. Процентная ставка начинается от 2,12% и зависит от величины первоначального взноса и срока займа. В списке объектов, участвующих в данной программе, значатся как сданные, так и не сданные в эксплуатацию. Более подробно о том, каких городах можно приобрести квартиру и от каких застройщиков, а также о других совместных программах банков, можно узнать в специальном материале портала kn.kz.

Расчеты по ипотечному займу в Сбербанке

|

Срок ипотеки |

10 лет |

|

Базовая ставка |

15,1% |

|

Первоначальный взнос (40%) |

4 000 000 |

|

Сумма займа |

6 000 000 |

|

Ежемесячный взнос (аннуитет) |

97 000 |

|

Комиссии |

2,7% за организацию займа и зачисление на счет (162 000 тг) |

|

Общие выплаты |

11 640 000 |

|

Переплата |

5 640 000 |

|

Итоговая стоимость жилья |

15 802 000 |

* ГЭСВ – от 16,0%

2. Банк ЦентрКредит: ипотека по направлению «Молодая семья» от 14,5%

В этом банке есть несколько ипотечных продуктов. Например, ипотека «Молодая семья» для супругов в возрасте до 35 лет включительно по ставке от 14,5% на покупку 1-, 2-, или 3-комнатных квартир площадью не более 90 кв.м. Здесь первоначальный взнос должен составлять от 30%, срок кредита — до 20 лет. По ипотеке «Стандарт» первоначальный взнос — не менее 30%, срок кредита до 15 лет. Ставка — от 15,5% (ГЭСВ — от 15,9%). Ипотека выдается как с анализом, так и без анализа платежеспособности.

Расчеты по ипотечной программе «Стандарт» в Банке ЦентрКредит

|

Срок ипотеки |

10 лет |

|

Базовая ставка |

15,5% |

|

Первоначальный взнос (40%) |

4 000 000 |

|

Сумма займа |

6 000 000 |

|

Ежемесячный платеж (аннуитет) |

98 650 |

|

Комиссии |

1% от суммы займа за организацию кредита (60 000 тг) |

|

Общие выплаты |

11 838 000 |

|

Переплата |

5 838 000 |

|

Итоговая стоимость жилья |

15 898 000 |

* ГЭСВ – от 15,9%

Рассрочка от застройщика в 2017 году: особенности, обзор предложений >>>

3. АТФБанк: первоначальный залог от 20%

Первоначальный взнос в данном банке — от 20%. Максимальная сумма займа — 100 млн тенге. При совокупном залоге приобретаемой и имеющейся недвижимости первоначальный взнос составит 0%. Срок — до 15 лет. Ставка — от 16%. Комиссия за организацию займа — от 0%.

Расчеты по ипотечному займу в АТФБанк

|

Срок ипотеки |

10 лет |

|

Процентная ставка |

16% |

|

Первоначальный взнос (40%) |

4 000 000 |

|

Сумма займа |

6 000 000 |

|

Ежемесячный платеж (аннуитет) |

100 507 |

|

Комиссии |

0,5%, 30 000 |

|

Общие выплаты |

12 060 840 |

|

Переплата |

6 060 840 |

|

Итоговая стоимость жилья |

16 090 840 |

* ГЭСВ – от 17,4%

4. Qazaq банк: ипотечные займы от 500 000 тенге

Первоначальный взнос — не менее 30%, срок кредита до 15 лет. Моратория за досрочное погашение нет. Заем выдается от 500 000 тенге. Ставка — от 19%. Но на сегодняшний день действует акция от банка — ставка снижена и составляет от 16,5%, ГЭСВ — от 18,4%. Допускается косвенное подтверждение дохода, срок займа при этом составит не более 10 лет.

Расчеты по ипотечному займу в Qazaq банк

|

Срок ипотеки |

10 лет |

|

Базовая ставка |

16,5% |

|

Первоначальный взнос (40%) |

4 000 000 |

|

Сумма кредита |

6 000 000 |

|

Ежемесячный платеж (аннуитет) |

102 400 |

|

Комиссии |

2% от суммы — за организацию займа (120 000 тг) |

|

Общие выплаты по кредиту |

12 288 000 |

|

Переплата |

6 288 000 |

|

Итоговая стоимость жилья |

16 408 000 |

* ГЭСВ – от 18,4%

4 шага для покупки квартиры в новостройке >>>

5. Нурбанк: максимальная ипотека на 50 млн тенге

Первоначальный взнос требуется в размере от 35%. Кредит выдается сроком до 10 лет. Максимальная сумма — 50 000 000 тг, на индивидуальных условиях возможно и больше. Ставка — от 17% годовых. При частичном подтверждении доходов +1% (плюс один) к номинальной ставке, без подтверждения доходов + 2% (плюс два) от номинальной ставки.

Расчеты по ипотечному займу в Нурбанке

|

Срок займа |

10 лет |

|

Ставка вознаграждения |

от 19% |

|

Первоначальный взнос (40%) |

4 000 000 |

|

Сумма кредита |

6 000 000 |

|

Ежемесячный платеж (аннуитет) |

112 000 |

|

Комиссии |

за предоставление займа — 2% от суммы (120 000 тг) |

|

Общие выплаты по кредиту |

13 440 000 |

|

Переплата |

7 440 000 |

|

Итоговая стоимость жилья |

17 560 000 |

* ГЭСВ – от 18,9%

6. Bank RBK: минимальная сумма ипотеки от 2 млн тенге

Первоначальный взнос — от 30%, при его отсутствии можно предоставить дополнительный залог. Сумма займа — от 2 млн до 50 млн тенге. Срок — до 10 лет.

Расчеты по ипотечному займу в Bank RBK

|

Срок ипотеки |

10 лет |

|

Процентная ставка |

от 19% |

|

Первоначальный взнос (40%) |

4 000 000 |

|

Сумма займа |

6 000 000 |

|

Ежемесячный платеж (аннуитет) |

112 000 |

|

Комиссии |

3% (180 000 тг) |

|

Общие выплаты по кредиту |

13 440 000 |

|

Переплата |

7 440 000 |

|

Итоговая стоимость жилья |

17 620 000 |

* ГЭСВ – от 21,8%

7. ForteBank: возможен первоначальный взнос от 15%

Здесь при полном подтверждении доходов допускается первоначальный взнос 15%. Срок займа — 15 лет, при частичном — до 10 лет. Штрафов за досрочное погашение нет.

Расчеты по ипотечному займу в ForteBank

|

Срок ипотеки |

10 лет |

|

Процентная ставка |

от 21,5% |

|

Первоначальный взнос (40%) |

4 000 000 |

|

Сумма займа |

6 000 000 |

|

Ежемесячный платеж (аннуитет) |

122 000 |

|

Комиссии |

за снятие наличных — 2% от суммы, |

|

Общие выплаты по кредиту |

14 640 000 |

|

Переплата |

8 640 000 |

|

Расходы на комиссии |

120 000 |

|

Итоговая стоимость квартиры |

18 760 000 |

* ГЭСВ – от 23,5%

8. Цеснабанк: ипаренда в жилых комплексах застройщиков-партнеров

Первоначальный взнос — от 40%. Возможно приобрести жилье без первоначального взноса при условии предоставления дополнительного залога в виде недвижимого имущества. Максимальный срок займа — 10 лет. Нет штрафов за досрочное погашение.

Также в Цеснабанке предлагается такой вид кредитования на покупку жилья как ипаренда. Выдается такой заем только в «аккредитованных» тех или иным банком жилищных комплексах. Первоначального взноса по ней нет. Особенность ипаренды в том, что ежегодно в течение срока оплаты кредита клиент должен страховать залоговую недвижимость, то есть ту, которую он приобретает. Перечень ЖК, для которых выдается ипаренда, можно узнать в отделении банка.

Расчеты по ипотечному займу в Цеснабанке

|

Срок займа |

10 лет |

|

Процентная ставка |

от 20,5% |

|

Первоначальный взнос (40%) |

4 000 000 |

|

Сумма займа |

6 000 000 |

|

Ежемесячный платеж (аннуитет) |

127 000 |

|

Комиссии |

за организацию займа — 2,6% от суммы (162 000 тг) |

|

Общие выплаты по кредиту |

15 240 000 |

|

Переплата |

9 240 000 |

|

Итоговая стоимость жилья |

19 402 000 |

* ГЭСВ – от 24,4%

Рефинансирование через Жилстройсбербанк в 2017 году >>>

9. Банк ВТБ (Казахстан): ипотека до 75 млн тенге в Астане и Алматы

Первоначальный взнос — от 30%, без подтверждения дохода — не более 50%. Сумма займа — до 75 000 000 тенге (для г. Астана и г. Алматы) до 50 000 000 тенге (для других городов). Срок — до 15 лет.

Расчеты по ипотечному займу в Банк ВТБ (Казахстан)

|

Срок ипотеки |

10 лет |

|

Ставка вознаграждения |

23% |

|

Первоначальный взнос (40%) |

4 000 000 |

|

Сумма займа |

6 000 000 |

|

Ежемесячный платеж (аннуитет) |

128 000 |

|

Комиссии |

за предоставление займа — 2% от суммы (120 000 тг) |

|

Общие выплаты по кредиту |

15 360 000 |

|

Переплата |

9 360 000 |

|

Итоговая стоимость жилья |

19 480 000 |

10. Альфа-Банк: ипотека сроком до 10 лет

Первоначальный взнос — от 30%. Можно предоставить дополнительный залог в виде недвижимости при отсутствии первоначального взноса. Подтверждение доходов обязательно. Кредит выдается сроком до 10 лет.

Расчеты по ипотечному займу в Альфа-Банке

|

Срок ипотеки |

10 лет |

|

Ставка вознаграждения |

23% |

|

Первоначальный взнос (40%) |

4 000 000 |

|

Сумма займа |

6 000 000 |

|

Ежемесячный платеж (аннуитет) |

128 129 |

|

Комиссии |

за предоставление займа — 4% от суммы (240 000 тг) |

|

Общие выплаты по кредиту |

15 375 480 |

|

Переплата |

9 375 480 |

|

Итоговая стоимость жилья |

19 615 480 |

Как купить квартиру от Жилстройсбербанка по единой тарифной программе «Баспана» >>>

Ипотека от Жилстройсбербанка: если есть 50% первоначального взноса

При наличии 50% от стоимости квартиры самой выгодной была бы ипотека от ЖССБК. В первые 3 года 3 месяца сумма ежемесячного взноса по программе «Бастау» составит 70 833 тенге при стоимости квартиры в 10 000 000 тг (по ставке 8,5%). В последующие годы 45 800 тг (по ставке 4,5%). Переплата составит 3 628 000 тг.

Карима Апенова, информационная служба kn.kz

www.kn.kz

Как получить ипотечный кредит в Казахстане, не подтверждая доход — Forbes Kazakhstan

Фото: © Depositphotos.com/tigerfilm

Хоть услуга и называется «ипотека без подтверждения дохода» или «заем без анализа платежеспособности», на самом деле она представляет собой привлекательное словосочетание с маркетинговым прицелом.

Без косвенного подтверждения платежеспособности не обойтись

Ни один финансовый институт не даст миллионы тенге физлицу, которое не может подтвердить наличие трудовой занятости и постоянных источников дохода. В связи с тем, что «зарплата в конвертах» — явление в казахстанских компаниях очень распространенное, банки вынуждены приспосабливаться к такому положению вещей и идти на компромисс.

К категории клиентов, которые не подтверждают доход, банки относят:

- официально трудоустроенного, но с минимальными пенсионными отчислениями;

- неофициально трудоустроенного;

- индивидуальных предпринимателей;

- работающих студентов и пенсионеров.

Однако последней категории ипотека не выдается.

— Когда в банке говорят про «заем с подтверждением дохода», это означает, что человек должен подтвердить свой официальный доход. Это та сумма, с которой он выплачивает налоги и пенсионные отчисления, — говорит банковский консультант Ажар Абдрахманова. — Когда говорят «заем без подтверждения дохода» — это не означает, что у клиента вообще ничего не будут спрашивать про зарплату и доходы. Риск-менеджеры в любом случае будут рассматривать платежеспособность клиента, потому что банку тоже нужна гарантия. Банк в этом случае может пойти навстречу и принять какие-то косвенные доходы. Может, например, человек работает где-то на договорной основе. Ему на счет перекидывают заработную плату, но отчисления пенсионные не удерживаются. Это и считается отсутствием подтверждения дохода. Также ипотеку без подтверждения дохода могут предоставить, когда заемщик обеспечен дополнительным залогом, равноценным приобретаемой недвижимости. Но справки в любом случае нужны.

Как говорит консультант, обмануть банк, «нарисовав» у знакомых справку, не получится. Менеджеры в этом случае проверяют счета. Например, клиент говорит, что на договорной основе работает и ежемесячно получает 200 тыс. тенге по договору. Он должен показать этот счет, на который перечисляют деньги. Также указывается целевое назначение платежа.

Условия банков по ипотеке без подтверждения дохода в 2016

Ипотеку клиентам без официального дохода на сегодняшний день выдают: Народный банк Казахстана, Сбербанк, Казинвестбанк, Qazaq банкi, Банк ЦентрКредит, ForteBank, Bank RBK, Жилстройсбербанк. Евразийский банк дает заем без подтверждения доходов только на приобретение недвижимости на первичном рынке в Астане.

Процентная ставка для заемщиков без официального дохода составляет от 8,5% (Жилстройсбербанк) до 21% (Bank RBK). Большинство банков завышают ставку по займам без анализа платежеспособности на 1-2%. И львиная доля БВУ в данном случае просят предоставить 50% от стоимости недвижимости в качестве первоначального взноса. Максимальный срок ипотеки — 15 лет. Все банки готовы рассмотреть созаёмщика. Им может быть как родственник, так и любое третье лицо.

Жилстройсбербанк: ипотека без срока накоплений

Самый выгодный вариант для заемщика, имеющего 50% от стоимости квартиры, предлагает Жилстройсбербанк Казахстана. Как рассказали специалисты ЖССБ, в этом случае можно воспользоваться промежуточным жилищным займом «Женіл».

Клиент сразу вносит 50% от требуемой суммы на счет в ЖССБ, а банк предоставляет ему 100% необходимой суммы. По данному виду займа первые три года заемщик погашает лишь проценты по займу. Этой программой удобнее воспользоваться тем, кто уверен, что их платежеспособность в первые три года будет выше, нежели в последующие.

Годовая номинальная ставка по вкладу по тарифным программам составляет 2%. Максимальный срок оформления займа — до 10 лет, в зависимости от выбранной тарифной программы.

После исполнения всех условий Жилстройсбербанка, а именно накопления в размере не менее 50% от требуемой суммы, срок хранения средств на депозите не менее трех лет и достижения определенного уровня оценочного показателя, промежуточный заем «Женіл» переходит в жилищный, где ставки по кредиту варьируются от 4,5-5% (эффективная ставка - от 5,1-5,8%). Также на вклад банк начисляет процент, согласно тарифным программам.

Таким образом, после исполнения указанных выше условий более завышенные ставки по промежуточному жилищному займу «Женіл» снижаются до уровня более низких.

Рассмотрим покупку квартиры в ипотеку за 10 млн тенге (эти и другие расчеты предоставлены менеджерами банков).

Расчет ипотеки на квартиру за 10 млн тенге от Жилстройсбербанка

| Сумма займа | 10 000 000*

|

| Ежемесячный платеж в первые 3 года под 8,5% | 70 830 |

| Ежемесячный платеж в последующие 6 лет под 5% | 80 000 |

| Переплата за три года под 8,5% | 2 549 880

|

| Переплата за 6 лет под 5% | 360 000

|

| Общая переплата | 3 309 880

|

*расчеты в тенге

Если нет 50% первоначального взноса

Минимально допустимый первоначальный взнос для клиентов без анализа платежеспособности составляет 40% от цены жилья. Такой заем можно оформить в Qazaq банкi. Максимальный срок займа при подтверждении косвенного дохода составит 10 лет. Можно привлечь до трех созаемщиков. Разделить бремя ипотеки разрешается не только близким родственникам, но и третьим лицам.

В банке уточняют: если первоначального взноса нет совсем, то банк готов рассмотреть заявку данного клиента, если тот предоставит в залог недвижимость, равную по стоимости приобретаемой. При этом заемщик не обязательно должен быть ее собственником, свое жилье в банк в качестве гаранта по ипотеке может заложить кто угодно.

Расчет по ипотеке от Qazaq banki

| Стоимость квартиры | 10 000 000 |

| Первоначальный взнос (40%) | 4 000 000 |

| Сумма кредита | 6 000 000 |

| Срок | 10 лет |

| Процентная ставка* | 21% |

| Ежемесячный взнос (аннуитет) | 119 959 |

| Переплата | 8 395 000 |

| Комиссии | 2% — за организацию кредита, 4000 тг — за рассмотрение заявки |

*годовая эффективная ставка — 24-25%

Ипотека на 15 лет

Минимальную процентную ставку для долгосрочного жилищного займа предлагает Народный банк Казахстана — 16,5-17%. Первоначальный взнос должен составлять не менее половины от стоимости жилья. Если первоначального взноса нет, то можно предоставить в качестве дополнительного обеспечения имеющуюся недвижимость. Ее залоговая стоимость полностью должна покрывать сумму первоначального взноса. В случае недостаточности доходов можно привлечь созаемщика. Банк тогда учитывает совокупный доход.

Расчет по ипотеке от Народного банка

| Стоимость квартиры | 10 000 000 |

| Первоначальный взнос (50%) | 5 000 000 |

| Сумма кредита | 5 000 000 |

| Срок | 15 лет |

| Процентная ставка* | 16,5% |

| Ежемесячный взнос (аннуитет) | 75 200 |

| Переплата | 8 533 000 |

| Комиссии | 1% — за зачисление денег на счет |

*годовая эффективная ставка — около 20%

Созаемщиков может быть много

И даже семь человек. Такое количество «вторых пилотов» банковского займа допускает Банк ЦентрКредит. Родственные связи клиента с созаемщиком не обязательны. При этом данный БВУ требует 50% первоначального взноса. Кредит можно погасить досрочно, но если клиент сделает это в течение первых шести месяцев, то заплатит неустойку в размере 1%. Далее без штрафных санкций. Рассмотрим ипотеку на максимальный срок — 15 лет.

Расчет по ипотеке от Банка ЦентрКредит

| Стоимость квартиры | 10 000 000 |

| Первоначальный взнос (50%) | 5 000 000 |

| Сумма кредита | 5 000 000 |

| Срок | 15 лет |

| Процентная ставка* | 19% |

| Ежемесячный взнос (аннуитет) | 84 100 |

| Переплата | 10 145 900 |

| Комиссии | 1% — за зачисление денег на счет, 5000 тг — за рассмотрение заявки |

*годовая эффективная ставка — от 22,8%

Документы для ипотеки без подтверждения дохода

Порядок оформления ипотечного займа без анализа платежеспособности ничем не отличается от традиционного займа. Заемщик собирает пакет документов, заполняет анкету, предоставляет все в банк, и ждет решения.

Потенциальный ипотечник должен представить следующие документы:

- документ, удостоверяющий личность;

- адресную справку;

- документ, подтверждающий семейное положение;

- правоустанавливающие, технические и идентификационные документы на предмет залога;

- документы, отражающие доходы заемщика: счета, куда переводится заработок клиента либо отчетность фирмы (бухгалтерская и налоговая) и другие.

Перечень запрашиваемых документов может меняться в зависимости от конкретного случая.

Источник: информационная служба портала kn.kz, информационного партнера Forbes.kz. Републикация материала на других сайтах запрещена правообладателем контента.

forbes.kz

Какие банки в Казахстане дают ипотеку без первого взноса?

Согласно данным мониторинга портала Homsters.kz ипотека без первоначального взноса в тенге доступна в 8 банках Казахстана. Однако должно быть соблюдено одно условие – необходимо оформить залог, подтверждающий наличие у заемщика недвижимого имущества. Т.е. ипотечное кредитование без первоначального взноса доступно тем, кто можете заложить в банк другую недвижимость. Стоимость указанного объекта и будет покрывать необходимую сумму для первого взноса.

Условия ипотечного кредитования

Рассмотрим подробно, какие же условия предлагают казахстанские банки. Народный банк Казахстана готов предложить кредит до 30 лет, при этом процентная ставка составит от 14%. Сбербанк кредитует население сроком до 20 лет, ставка по кредиту – от 14,6. Также небольшая ставка вознаграждения у Евразийского банка – от 13%, сроки – до 20 лет. Ипотека без первоначального взноса в Казахстане от Банка ЦентрКредит может быть оформлена до 15 лет, процент составит от 16,5. В Bank RBK граждане могут выплачивать кредит до 10 лет при процентной ставке от 19%. На такую же ставку можно рассчитывать в Qazaq банке, однако сумму долга можно выплачивать до 15 лет.

Ипотекой без первоначального взноса можно воспользоваться в ForteBank сроком до 15 лет, ставка вознаграждения за кредит составит от 21,5%. Также население может обратиться в Цеснабанк, который предлагает кредитование недвижимости по предложенной схеме на 10 лет, процент вознаграждения – от 20,5%. Данная информация доступна на официальных сайтах, ее также можно узнать от сотрудников перечисленных банков – например, позвонив в call-центр.

Сложности оформления ипотеки в Алматы и других городах

Оформить квартиру в рассрочку в Астане без первоначального взноса в других банках оказывается более проблематично. Многие финансовые учреждения, учитывая нестабильность экономики в стране, увеличение количества проблемных займов, риски в валютных операциях стали пересматривать свое лояльное отношение к ипотечному кредитованию объектов недвижимости. Например, Нурбанк, Эксимбанк, Банк Астаны, Tengri Bank, КЗИ Банк, Банк Kassa Nova приостановили выдачу ипотечных займов.

Некоторые банковские организации предоставляют такое кредитование жилья лишь гражданам, которые постоянно получают зарплату в этом банке или только на конкретный жилой комплекс. Например, ипотека в Астане без первоначального взноса от АзияКредит Банке доступна лишь на один ЖК. Ипотека без первоначального взноса Алматы может быть оформлена в других банках по зарплатным проектам, однако работники финансовых учреждений могут оформить договор ипотечного кредитования лишь тем гражданам, у которых ежемесячных доход выше среднего по стране.

Государственная политика ипотечного кредитования

Благодаря тому, что с 1 января 2016 вступили в силу правки в законодательство, интересы заемщиков стали более защищенными. Например, валютное ипотечное кредитование в Костанае, Алматы, Астане и других городах может быть оформлено только на лицо, которое официально получает заработную плату в валюте. Также банки не могут самовольно сменить условия договора, если они направлены на ухудшение положения заемщика. Также закон регулирует положение об очередности погашения составляющих долга – сначала заемщик должен погасить основную сумму (автокредита Алматы без первоначального взноса), после чего накопившиеся проценты и возможные штрафы.

info.homsters.kz