Для чего нужна инвентаризационная стоимость объекта недвижимости. Инвентаризационная стоимость объекта недвижимости

Инвентаризационная стоимость объекта недвижимости. Что это?

Сегодня рыночная экономика использует инвентаризационную стоимость недвижимости, она еще имеет свои права и применяется в расчетах государственных органов. Но учитывая давно принятые и уже устаревшие методики инвентаризационной оценки, она уступает дорогу другим видам стоимости – кадастровой и рыночной. Но пока инвентаризационная стоимость существует, мы расскажем о ней.

Содержание статьи

Всё об инвентаризационной стоимости

При таких сделках как обмен, продажа, приватизация, наследование нужна инвентаризационная оценка жилья. Инвентаризационная стоимость объекта недвижимости это восстановительная стоимость объекта, учитывающая его износ, а также изменения цен на строительные материалы, работы и услуги. Указывается она по состоянию на день определения стоимости в справке об инвентаризационной стоимости и в техническом паспорте на объект. Данный вид стоимости включает в себя все затраты на строительство, но не учитывает стоимость земли и некоторые другие факторы. Она отличается от рыночной стоимости и нужна только для расчетов в государственных органах.

Определение инвентаризационной стоимости объекта недвижимости в компетенции бюро технической инвентаризации (БТИ). Руководством для БТИ является «Порядок оценки зданий…», который был утвержден приказом Министра архитектуры и  строительства Российской Федерации N 87 от 04.04.92. Восстановительную стоимость объекта определяют по уровню цен 1991 года, используя индексы и коэффициенты, введённые постановлением Госстроя СССР от 11 мая 1983 года N 94. БТИ выдает справку, где написана инвентаризационная стоимость вашего объекта недвижимости, если вам, к примеру, нужно вступить в наследство или заплатить налог. Такую справку не стоит оформлять заранее, потому что срок её действия ограничен. Кроме этого, БТИ ежегодно представляют в налоговую службу инвентаризационную стоимость объекта на 1 января.

строительства Российской Федерации N 87 от 04.04.92. Восстановительную стоимость объекта определяют по уровню цен 1991 года, используя индексы и коэффициенты, введённые постановлением Госстроя СССР от 11 мая 1983 года N 94. БТИ выдает справку, где написана инвентаризационная стоимость вашего объекта недвижимости, если вам, к примеру, нужно вступить в наследство или заплатить налог. Такую справку не стоит оформлять заранее, потому что срок её действия ограничен. Кроме этого, БТИ ежегодно представляют в налоговую службу инвентаризационную стоимость объекта на 1 января.

Практические советы

Ваши действия, если вы хотите получить справку об инвентаризационной цене недвижимости:

- узнать, нужна ли такая справка в вашем случае для ваших действий с недвижимостью

- найти адрес районного БТИ

- обратиться в данное БТИ с паспортом и документами, подтверждающими ваше право собственности на недвижимость или право пользования, например, договор социального найма

- написать заявление о том, что вы хотите узнать инвентаризационную стоимость вашего объекта недвижимости. Через банк или в кассе организации оплатить услуги.

- узнать время готовности документа

- получить необходимую справку в БТИ в указанный день

- если вы заняты и не имеете времени для хождения по инстанциям, вы можете обратиться в стороннюю организацию. Её сотрудники представят ваши интересы в БТИ и получат документ об инвентаризационной стоимости

В случае несогласия с инвентаризационной оценкой недвижимости, проведенной БТИ,  возникает вопрос: можно ли оспорить инвентаризационную стоимость и как это делается. Возможны два повода, которые дают основание для пересмотра оценки недвижимости:

возникает вопрос: можно ли оспорить инвентаризационную стоимость и как это делается. Возможны два повода, которые дают основание для пересмотра оценки недвижимости:

- подача неправильных данных об объекте

- инвентаризационная цена выше рыночной стоимости квартиры или близка к ней. Обычно, рыночная стоимость в несколько раз выше инвентаризационной оценки. И только в новостройках инвентаризационная стоимость недвижимости может быть приравнена к рыночной стоимости или когда БТИ само устанавливает рыночную стоимость, имея соответствующую лицензию

Чтобы пересмотреть инвентаризационную стоимость, надо:

- подать заявление в арбитражный суд. Иск подается на орган, проводивший оценку стоимости жилья. В заявлении надо указать ваше требование — пересмотр инвентаризационной стоимости

- приложить к заявлению следующие документы: инвентаризационный паспорт недвижимости (квартиры, дома и т.д.), копию свидетельства о вашем праве на недвижимость, заверенную у нотариуса, документы, которые подтверждают сомнительность сведений об объекте .

Принятый в 2014 году федеральный закон «О внесении изменений в статьи 12 и 85 части первой и часть вторую Налогового кодекса Российской Федерации», отменил действие Закона РФ «О налогах на имущество физических лиц»» от 04.10.2014 N 284-ФЗ и это изменило ситуацию.

Этот закон ввел расчет налоговых ставок на недвижимость из кадастровой стоимости. В тех случаях, когда налог на недвижимость исчисляется из инвентаризационной стоимости, для расчета налоговой ставки введен коэффициент-дефлятор. Предполагается, что постепенно все перейдут на исчисление налога на недвижимость из кадастровой стоимости. Инвентаризационная стоимость объекта недвижимости должна быть полностью отменена с 2020 года.

xranitelochaga.ru

Инвентаризационная стоимость и ее определение

На сегодняшний день рыночная экономика применяет инвентаризационную стоимость объектов недвижимости. Она используется в расчетах государственных органов и обладает собственными правами. Однако она уступает другим видам стоимости с учетом уже устаревших методик совершения инвентаризационной стоимости.

Понятие

Инвентаризационная оценка требуется при сделках наследования, приватизации, продажи или обмена жилья. Инвентаризационная стоимость объекта недвижимости представляет собой его восстановительную цену с вычетом его износа и изменения стоимости на услуги, работы и строительные материалы. Ее указывают в техническом паспорте на объект и специальной справке по состоянию на день проведения оценки. Она включает в себя все расходы на строительные работы, однако не учитывает расходы, направленные на покупку земельного участка и прочие детали. Инвентаризационная стоимость необходима исключительно для расчетов в государственных органах и существенно отличается от рыночных показателей.

Бюро технической инвентаризации

Проведение оценки объекта недвижимости находится в компетенции БТИ. Руководством для данного бюро является установленный законодательством порядок оценки зданий. При этом восстановительную стоимость здания вычисляют с использованием уровня цен, определенных в 1991 году. Кроме того, необходимы коэффициенты и индексы, которые были введены постановлением Госстроя СССР 1983 года.

Бюро должно выдать справку, в которой указана инвентаризационная стоимость объекта, если это действительно необходимо. Стоит обратить внимание, что заранее оформлять ее не нужно. Это обусловлено тем, что срок ее действия ограничен. Кроме того, БТИ ежегодно на 1 января представляют данный документ в налоговые органы.

Как получить справку?

Из представленного выше материала становится ясно, что справка, в которой отображается инвентаризационная стоимость, получается в БТИ. Документ и имеющиеся в нем сведения могут предоставляться собственнику объекта недвижимости и квартиросъемщику. Также это доступно для представителей, которые имеют доверенность, заверенную нотариально. Для определения оценочной стоимости квартиры необходимо обращаться в БТИ, которое находится по месту жительства заявителя.

Для обращения в данные органы и получения справки стоит подготовить следующие документы:

- Заявление на предоставление соответствующего документа.

- Свидетельство о праве собственности или договор социального найма.

- Документ, который удостоверяет личность заявителя.

Затем сотрудник БТИ определит день получения необходимой справки. Инвентаризационная стоимость недвижимости определяется и подтверждается документом на платной основе.

Стоит отметить, что на сегодняшний день БТИ не выдает справки данного типа, если они требуются при наследовании жилья. Для этого стоит обратиться в Росреестр. Данный орган оказывает услуги оформления справки, отображающей кадастровую стоимость недвижимости. Нотариус, который оформляет наследство, примет ее, если срок ее действия еще не истек.

Можно ли оспорить документ?

Если инвентаризационная стоимость объекта, которая была определена БТИ, по мнению владельца, не соответствует действительности, стоит узнать, можно ли ее оспорить. Существует лишь два причины, которые позволяют пересмотреть основания для пересмотра оценки:

- Представление недостоверных сведений об объекте.

- Инвентаризационная стоимость превышает рыночную цену или довольно близка к ней.

Это обусловлено тем, что рыночная оценка выше инвентаризационной оценки в несколько раз. Исключение составляет жилье, расположенное в новостройках. Также это может произойти, если БТИ занимается определением рыночной стоимости, если имеет на это соответствующую лицензию. Для пересмотра инвентаризационной стоимости требуется выполнить следующие действия:

- Подается заявление в арбитражный суд. Необходимо подать иск на БТИ, которое проводило оценку жилья. В данном заявлении необходимо указать требование – пересмотр инвентаризационной стоимости.

- К заявлению прилагаются такие документы:

- соответствующий паспорт объекта,

- нотариально заверенная копия свидетельства о праве собственности,

- а также документ, подтверждающий неправильность сведений.

При правильном выполнении действий есть вероятность, что инвентаризационная стоимость дома или квартиры будет пересмотрена.

Как рассчитывают инвентаризационную стоимость?

Стоит отметить, что инвентаризационная стоимость рассчитывается по формуле:

Данная формула позволяет наиболее точно рассчитать необходимые показатели, поэтому используется государственными органами.

fb.ru

Инвентаризационна стоимость - это... Инвентаризационная и кадастровая стоимость недвижимости

С переходом к рыночной экономической модели возникла необходимость переоценки недвижимости. Любой объект имеет кадастровую и инвентаризационную стоимость. Далее рассмотрим их особенности.

Терминология

Кадастровой называют установленную в ходе государственной оценки рыночную стоимость недвижимого объекта. Она определяется с помощью методов массовой оценки. Если их использовать невозможно, рыночная стоимость устанавливается конкретно для каждого объекта на основании положений законодательства об оценочной деятельности. Этот показатель применяют для расчета налога с имущества физлиц.

При совершении сделок с объектом недвижимости приоритетное значение имеет инвентаризационная стоимость. Определение этого показателя осуществляется с учетом износа объекта, изменения цен на стройматериалы, строительные услуги и работы. Проще говоря, инвентаризационной называют восстановительную стоимость сооружения.

Указывается инвентаризационная стоимость имущества в техпаспорте.

Учетные факторы

В РФ БТИ уполномочено определять инвентаризационную стоимость. Этот показатель рассчитывается в соответствии с Порядком оценки недвижимых объектов, утвержденным в 1992 г.

Восстановительная стоимость определяется по уровню цен, действовавших на 1991 г. При этом используются коэффициенты и индексы, введенные Госстроем в 1983 г.

Нюансы

При необходимости владелец объекта может получить в БТИ справку об инвентаризационной стоимости. Этот документ имеет ограниченный срок действия.

Ежегодно БТИ направляет в ФНС сведения об инвентаризационной стоимости по состоянию на 1 января.

Рекомендации

Для получения справки следует обратиться в районное БТИ. В Бюро следует предоставить документ, подтверждающий личность, а также бумагу, удостоверяющую право на недвижимый объект, в отношении которого запрашивается инвентаризационная стоимость. Это может быть свидетельство о праве собственности, договор соцнайма и так далее.

К указанным документам прилагается заявление.

Заинтересованное лицо должно оплатить пошлину за предоставление справки.

Подать заявление и документы субъект может лично либо доверить это представителю. В последнем случае дополнительно предъявляется документ, подтверждающий полномочия гражданина, выступающего от имени заявителя.

Пересмотр оценки: основания

Существует две причины, по которым можно оспорить инвентаризационную стоимость. Это:

- Предоставление неверных сведений об объекте.

- Слишком высокая инвентаризационная стоимость. Как правило, она должна быть меньше рыночной цены объекта. Исключение составляют лишь объекты в новостройках. Это и понятно, дома новые, соответственно, инвентаризационная и рыночная стоимость могут быть одинаковыми.

Порядок оспаривания

Для пересмотра суммы необходимо направить заявление в арбитражную инстанцию. Ответчиком, соответственно, будет выступать БТИ.

К иску прилагаются:

- Техпаспорт на объект.

- Копия документа, подтверждающего право истца на недвижимость. Она должна быть заверена нотариально.

В иске ставится дата составления и подпись заявителя.

Изменения в законодательстве

В 2014 г. был принят ФЗ №284, в соответствии с которым были отменены положения Закона "О налогах на имущество физлиц". Нормативным актом был введен расчет ставок на основании кадастровой стоимости. Если вычисления осуществляются исходя из инвентаризационной стоимости, то должен применяться коэффициент-дефлятор.

По замыслу законодателя, все уполномоченные структуры перейдут на расчет налога с недвижимого имущества на основании кадастровой цены объекта. При этом планируется полная отмена инвентаризационной стоимости объектов с 2020 г.

Пояснения ФНС

Для прояснения ситуации и предупреждения вероятных спорных моментов Налоговая служба привела некоторые разъяснения в Письме от 27.07.2016.

Контрольный орган в частности указал следующее. Действующее законодательство с последними изменениями и дополнениями ввело обязательный кадастровый учет на всей территории России. Органом, ответственным за его ведение, выступает Росреестр. Эта организация обязана создать информационную базу по объектам недвижимости и правам на них. По мере поступления сведений Росреестр вносит их в информационную систему.

Инвентаризационная стоимость недвижимых объектов может рассчитываться только в целях, не связанных с налогообложением граждан. На территориях регионов РФ, не перешедших на расчет налога с имущества физлиц по кадастровой стоимости, обложение осуществляется исходя из инвентаризационной стоимости. При этом она определяется на основании информации, предоставленной в контрольные органы до 01.03.2013 г.

Применение налоговыми инспекциями инвентаризационной стоимости, предоставленной после указанной даты, в целях налогообложения является неправомерным. В случае нарушения установленных предписаний виновные могут быть привлечены к ответственности, в соответствии с законодательством.

В заключение

Отказ от использования в расчетах инвентаризационной стоимости влечет повышение суммы налога. Представляется, что отказ от этого показателя приведет и к исключению из обязанностей БТИ деятельности по оценке недвижимых объектов.

Между тем ряд экспертов довольно скептически относится к этим нововведениям. Специалисты указывают, что, вполне вероятно, инвентаризационная стоимость будет сохранена и после 2020 г. Другие эксперты полагают, что практической ценности в этом показателе нет. Гораздо большее значение имеет кадастровая стоимость. Она важна не только для контрольных органов, но и для граждан, продающих и приобретающих объекты.

fb.ru

Оспаривание инвентаризационной стоимости недвижимости

toggle menu

-

Квартира

- Покупка

pravonedv.ru

Как можно узнать инвентаризационную стоимость квартиры

Что такое инвентаризационная стоимость

Инвентаризационная стоимость объекта напрямую влияет на величину налога на нее при определенных операциях – продажи, дарения, покупки и т. д.

Такая стоимость оценивается специалистом БТИ из расчета некоторых параметров:

- Размер площади помещения.

- Удобства в помещение.

- Время постройки здания.

Примечательно, что такая стоимость, как правило, значительно ниже рыночной цены объекта, так как в расчет берется значимость строительных материалов, использованных при постройке, работы и конструктивных характеристик. Стоимость земли, на котором расположен объект, инфраструктура, а также другие немаловажные характеристики, влияющие на цену, не берутся в расчет.

Для определения оценочной или инвентаризационной стоимости объекта принята специальная система калькуляции, которая применима только государственными органами и в значительной степени отличается от рыночных механизмов.

Как рассчитать

Сегодня существует несколько способов узнать оценочную стоимость, в том числе и онлайн. Стоит отметить, что онлайн-способ позволяет определить только ориентировочное значение.

Основой для расчета любой оценочной стоимости недвижимости является размер ее площади, дополнительными коэффициентами выступают удобства и срок ее эксплуатирования. Также очень часто большое влияние на конечный итог может оказать показатель качества помещения, которые зависит от нескольких параметров.

Для того чтобы самостоятельно рассчитать такую стоимость понадобится знание коэффициентов, а также формула расчета, которую использует государственные органы:

С = СВ*(1-ИФ/100*К),С – оценочная стоимость, размер которой определяется в тыс. р.

СВ – сумма затрат, которая нужна для проведения восстановительных работ на данном объекте.

ИФ – коэффициент износа помещения.

К – показатель дифференциации помещений.

Важно! Оценщики помимо расчета по формуле используют вычисления подобных объектов, для увеличения точности, получаемых показателей.

К слову, если после проведения оценки владельца не устроил размер стоимости и есть существенные недочеты или неясности, то — это повод для арбитражного разбирательства, как правило, в таких случаях суд становится на сторону налогоплательщика.

При расчете инвентаризационной стоимости результат намного ниже оценки рыночной цены объекта, однако, не исключены случаи когда эти показатели совпадают. Согласно законодательству, оценочная стоимость объектов недвижимости должна пересчитываться согласно показателю инфляции.

Определение инвентаризационной стоимости квартиры предусматривает определенный сценарий:

- Определение восстановительной стоимости с применением каталожных цен.

- Перерасчет стоимости из базовых цен года постройки в уровень года проводимой оценки.

- Определение фактического износа путем умножения оценочной стоимости на дату последней инвентаризации на реальный износ в процентном соотношении.

- Определение фактической стоимости путем отнимания реального износа от инвентаризационной стоимости последней инвентаризации.

Где получить

По адресу

Всю информация касательно инвентаризационной стоимости объекта предоставляется только владельцу или ответственному квартиросъемщику (для квартир, которые не были приватизированы). Сведения также могут быть получены их представителем в том случае, если есть нотариально заверенная доверенность.

Чтобы получить соответствующую справку владельцу объекта недвижимости или его представителю необходимо обратиться с пакетом документов по месту регистрации.

Перечень требуемых документов:

- Заявление установленного образца.

- Паспорт.

- Документы, подтверждающие право собственности или др.

Стоит обратить внимание, что подобные справки выдаются только платно.

Особенности при наследовании объекта недвижимости

До 01.01.2013 справка об оценочной стоимости объекта недвижимости выдавалась на момент смерти владельца, то есть на день открытия права наследования. Однако, сейчас процедура несколько изменилась, теперь вступающий в наследство обязан получить справку кадастровой стоимости в Росреестре, которая отличается от оценочной в большую сторону.

Но практика, когда такую справку выдает БТИ, все еще сохраняется.

Важно! В том случае, когда на руках наследника есть справка оценочной, кадастровой и рыночной стоимости нотариус обязан руководствоваться той, в которой значится наименьшая сумма.

Получение справки оценочной стоимости через интернет

Развитие интернета коснулось также и этой сферы, справку теперь можно получить в онлайн-режиме. Для этого необходимо зарегистрироваться на ресурсе ведомства. Для подтверждения собственности необходимо будет предоставить документы, которые подтверждают такое право.

Справку можно заказать онлайн и получить лично, дистанционно или в электронном виде на почту.

Справка об инвентаризационной стоимости квартиры

Оценочная стоимость квартиры ничем не отличается от такой же справки какого-либо другого имущества. Оценка производится по таким же правилам и формулам расчета. Процедура получения и пакет документов для предоставления справки оценочной стоимости квартиры такой же, как и в других случаях.

Отличия инвентаризационной стоимости от кадастровой

В последнее время операции связанные с недвижимость отталкивались только от двух показателей – оценочной или инвентаризационной стоимостью и рыночной. Рыночная стоимость объекта недвижимости зависит от многих величин, в том числе может быть значительно завышенной в силу определенных обстоятельств, что говорит о необъективности такой оценки.

Оценочная стоимость зачастую очень занижена по сравнению с действительной, вследствие чего государственный бюджет недополучает доходы в результате операций с недвижимостью. Поэтому правительством принято решение о введении такого понятия, как кадастровая стоимость объектов недвижимости.

Инвентаризационная стоимость, по сути, определяется двумя составляющими – площадь объекта недвижимости и стоимость строительных материалов (окна, двери, стены и т. д.). Кадастровая стоимость — это цена, полученная путем формулы, в которую помимо таких показателей включены еще элементы рыночных механизмов. Так, учитывается район, в котором находится объект недвижимости, наличие охраны, парковки, инфраструктурных составляющих и прочего.

Кадастровая стоимость планировалась быть введена еще в 2014 году, однако, произошли изменения и теперь это будет сделано в 2015. Срок на перестройку механизма согласно этому принципу, отведен в размере 5 лет.

Теперь при операции с недвижимостью потребуется документ, подтверждающий кадастровую стоимость, без него сделка не будет произведена. Также стоит знать, что при покупке или продажи объекта недвижимости гражданин имеет право на налоговый вычет.

Основной разницей между кадастровой стоимостью и инвентаризационной является то, что первая максимально приближена к рыночному значению. Кроме этого, кадастровая стоимость может значительно разниться в зависимости от региона. Дело в том, что ведомства, отвечающие за оценку объектов недвижимости получили право рассчитывать кадастровую стоимость с учетом цены земли, на которой он располагается.

Для определения кадастровой стоимости оценщику доступно три метода:

- Сравнительный – специалист, который проводит оценку объекта анализирует сделки с подобными характеристиками и на основании такого анализа относит объект к определенному типу.

- Затратный – метод, который основывается на расчете стоимости строительных материалов, использованных при возведении объекта.

- Доходный – зачастую происходят случаи, когда оценку недвижимости, в том числе и рыночную, проводят на основании получения прибыли от аренды данного объекта. Это обусловлено тем, что невозможно провести оценку двумя другими методами, в силу отсутствия подробности или данных о материалах, примененных при строительстве.

Как узнать оценку квартиры не выходя из дома

Кадастровую стоимость объекта можно узнать дистанционно, для этого потребуется войти в соответствующий раздел на интернет-ресурсе Росреестра. Затем ввести кадастровый номер и система выдаст стоимость нужного объекта. В том случае если отсутствует такой номер, то можно задать адрес, по которому находится объект. Также такая стоимость указана в кадастровом паспорте, который выдается владельцу объекта.

Оцените статью: Поделитесь с друзьями!consultmill.ru

Инвентаризационная стоимость имущества

Согласно Закону РФ N 2003-1 налоговой базой была инвентаризационная стоимость имущества, определенная бюро технической инвентаризации и представленная в налоговые органы до 1 марта 2013 г., с учетом коэффициента-дефлятора. Фактически применить коэффициент-дефлятор на основании старого закона власти не успели.

Дело в том, что согласно ст. 11 НК РФ коэффициент-дефлятор - коэффициент, устанавливаемый ежегодно на каждый следующий календарный год для учета изменения потребительских цен на товары (работы, услуги) в Российской Федерации в предшествующем календарном году.

Упоминание об этом коэффициенте в Законе РФ N 2003-1 появилось только с 1 января 2014 г.

Поскольку коэффициент-дефлятор на следующий год устанавливается в предшествующем году, правовые основания для установления коэффициента-дефлятора на 2014 год в 2013 году отсутствовали.

Это означает, что налог за 2013 (2014) год физические лица уплатили (уплатят) в 2014 (2015) году без коэффициента-дефлятора (см. письма ФНС России от 12.02.2014 N БС-4-11/2252, Минэкономразвития России от 13.01.2014 N 120-СБ/Д13и).

Однако новое законодательство нацелено на полный пересмотр правил формирования налоговой базы по налогу на имущество физических лиц. В частности, с 1 января 2020 г. планируется окончательный переход на определение налоговой базы по налогу на имущество физических лиц исходя из его кадастровой стоимости (ч. 3 ст. 5 Федерального закона от 04.10.2014 N 284-ФЗ "О внесении изменений в статьи 12 и 85 части первой и часть вторую Налогового кодекса Российской Федерации и признании утратившим силу Закона Российской Федерации "О налогах на имущество физических лиц").

Такой порядок определения налоговой базы может быть установлен нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) после утверждения субъектом РФ в установленном порядке результатов определения кадастровой стоимости объектов недвижимого имущества.

В любом случае до 1 января 2020 г. законодательный (представительный) орган государственной власти субъекта РФ (за исключением городов федерального значения Москвы, Санкт-Петербурга и Севастополя) обязательно установит единую дату начала применения на территории этого региона порядка определения налоговой базы исходя из кадастровой стоимости объектов налогообложения (п. 1 ст. 402 НК РФ).

Независимо от реформирования регионального законодательства с 2015 года налоговая база будет определяться как кадастровая стоимость в отношении следующих объектов, принадлежащих физическим лицам (п. 3 ст. 402 НК РФ):

- административно-деловых центров и торговых центров (комплексов), помещений в них, а также нежилых помещений, назначение которых в соответствии с кадастровыми паспортами объектов недвижимости или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо фактически используемых для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания, и включенных в перечень, ежегодно утверждаемый властями субъекта РФ в соответствии с п. 7 ст. 378.2 НК РФ;

- объектов налогообложения, образованных в течение налогового периода из вышеуказанных объектов в результате раздела или иного соответствующего законодательству РФ действия с ними.

В остальных случаях до принятия субъектом РФ решения о переходе на уплату физическими лицами налога от кадастровой стоимости налоговая база будет определяться исходя из их инвентаризационной стоимости, исчисленной с учетом коэффициента-дефлятора на основании последних данных об инвентаризационной стоимости, представленных в установленном порядке в налоговые органы до 1 марта 2013 г. (ст. 404 НК РФ).

С переходом на кадастровую стоимость налоговая база будет определяться в отношении каждого объекта налогообложения по правилам ст. 403 НК РФ.

Для налогообложения будет применяться стоимость объекта, указанная в государственном кадастре недвижимости по состоянию на 1 января года, являющегося налоговым периодом. Причем кадастровая стоимость - величина не вечная. Она регулярно пересматривается - раз в два - пять лет (ст. 24.12 Федерального закона N 135-ФЗ).

Узнать кадастровую стоимость своего имущества налогоплательщик может на сайте Росреестра в Интернете. Если она представляется налогоплательщику завышенной, физическое лицо может оспорить ее в суде (подробнее см. § 5 гл. 1).

В отношении объекта налогообложения, образованного в течение налогового периода, налоговая база в данном налоговом периоде определяется как его кадастровая стоимость на дату постановки такого объекта на государственный кадастровый учет.

Изменение кадастровой стоимости объекта имущества в течение налогового периода не учитывается при определении налоговой базы в этом и предыдущих налоговых периодах, кроме случаев:

- изменения кадастровой стоимости объекта имущества вследствие исправления технической ошибки, допущенной органом, осуществляющим государственный кадастровый учет, при ведении государственного кадастра недвижимости. Такое изменение учитывается при определении налоговой базы начиная с налогового периода, в котором была допущена такая техническая ошибка;

- изменения кадастровой стоимости объекта имущества по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решению суда. Такие изменения учитываются при определении налоговой базы начиная с налогового периода, в котором подано соответствующее заявление о пересмотре кадастровой стоимости, но не ранее даты внесения в государственный кадастр недвижимости кадастровой стоимости, которая являлась предметом оспаривания.

Согласно п. п. 3 - 6 ст. 403 НК РФ налоговая база определяется следующим образом (см. табл. N 2).

Климова М.А., независимый налоговый консультант, кандидат экономических наук.определение налоговый база, налоговый база определяться, течение налоговый период, государственный кадастр недвижимость, изменение кадастровый стоимость, налог имущество физический, учитываться определение налоговый, кадастровый стоимость объект, стоимость объект имущество, налогообложение образовать течение,кадастровый стоимость объект имущество, изменение кадастровый стоимость объект, учитываться определение налоговый база, налоговый база налог имущество, образовать течение налоговый период, федеральный значение москва санкт, кадастровый стоимость налоговый база, стоимость налоговый база определяться, порядок определение налоговый база, налогообложение образовать течение налоговый,

Количество показов: 4202

arbir.ru

Определение инвентаризационной стоимости объекта недвижимости

Процесс проведения оценки стоимости имеет свои особенности и тонкости, особенно если процедуры требуется для продажи. Под инвентаризационной подразумевается оценка, которая осуществлена работниками БТИ при проведении специальной экспертизы. Процесс этот имеет свои особенности и нюансы, все их лучше всего заранее проработать самому заинтересованному лицу.

Основные моменты

Стоимость недвижимости – важный фактор, влияющий на множество моментов касательно использования таковой. Причем оценка стоимости может осуществляться по разным методикам. Основный моментом является как раз инвентаризационная стоимость объекта.

Получение данных по этому поводу возможно в БТИ. Именно бюро технической экспертизы занимается подобными оценками.

Основное назначение таковой стоимости – оценка размера налогооблагаемой базы, а также решение других задач, связанных с регистрацией недвижимости, иными моментами. Все основные тонкости процедуры оценки собственнику следует самому разобрать.

Только таковым образом можно не допустить возникновения ошибок, а также нарушения прав. Все нюансы, тонкости достаточно подробно обозначаются в законодательстве.

Что это такое

Инвентаризационная стоимость недвижимости – это специальный показатель на основании которого осуществляется начисление налога на имущество. Потому чем больше данный показатель – тем существеннее нужно будет заплатить налог .

Данное правило действует непосредственно с 01.01.15 г. Со всеми нормативными документами нужно будет заранее разобраться. Только так возможно будет избежать самых разных проблем.

Важно отметить, что инвентаризационная стоимость объекта недвижимости существенно отличается от рыночной. Именно поэтому важно учитывать таковое понятие, как кадастровая стоимость. Данный показатель разработан специально для увеличения налоговых поступление в бюджет государства.

Важно ознакомиться со следующими отличиями кадастровой стоимости от инвентаризационной и рыночной:

| Показатели | Описание |

| Рыночная стоимость требуется лишь для свершения сделок с недвижимостью и расчета НДФЛ | в то же время инвентаризационная имеет сугубо специализированное назначение (вычисление налога на имущество) |

| Инвентаризационная стоимость имеет свою собственную, особую систему вычисления, учитывающую отличные факторы | — |

| Органом, занимающимся расчетом инвентаризационной стоимости, является БТИ | в то же время кадастровую стоимость рассчитывает именно Росреестр |

Помимо обозначенных выше имеются и другие важные отличительные моменты, которые непосредственно связаны с оформлением недвижимости в собственность. А также вычислением налоговой базы.

Знание особенностей, а также специализированной нормативной документации позволит собственнику самостоятельно осуществлять контроль за соблюдением собственных прав. При необходимости инвентаризационную стоимость возможно будет оспорить.

Но важно помнить о множестве отличий, связанных с оспариванием различных видов стоимости. Причем они отличаются существенно. Если гражданин считает, что права его каким-либо образом были нарушены при вычислении кадастровой стоимости – то ему нужно будет обратиться для разрешения ситуации в суд.

Но предварительно – получить юридическую консультацию. Сегодня многие учреждения предоставляют подобные услуги.

На территории Москвы хорошо себя зарекомендовали следующие учреждения:

| Наименование компании | Адрес расположения | Контактный номер телефона |

| Консультация юриста | ул. Академика Королева, 13, Москва, 129515 | 8 (985) 045-08-25 |

| Московский Юридический Центр | Староалексеевская ул., 8, Москва, 129626 | 8 (495) 220-56-66 |

| Бесплатная юридическая консультация | Пресненская наб., 10, офис 571, Москва, 123112 | 8 (985) 045-08-25 |

Но важно помнить, что в данной сфере действует достаточно большое количество мошенников. И прежде, чем обратиться в какую-либо консультацию, стоит внимательно ознакомиться со всеми отзывами о таковой.

Цена консультации может отличаться в зависимости от многих факторов. Ознакомиться с информацией по поводу кадастровой стоимости и инвентаризационной можно в выписке из Росреестра. Причем определенным способом выписку таковую можно будет получить вовсе бесплатно.

Кто обращается

Обратиться за выпиской об инвентаризационной стоимости может:

- Государственный орган.

- Покупатель недвижимости.

- Непосредственно сам собственник.

Важно заметить, что данная информация является доступной фактически для всех граждан без каких-либо существенных исключений. Но для формирования запроса в Росреетр необходимо будет внимательно ознакомиться с порядком предоставления информации.

Лицу, осуществляющему запрос, необходимо будет указать все основные данные по этому поводу в специальной заявке. И только после этого осуществить подачу документов.В заявке обозначаются персональные данные, а также цель получения информации. Обратиться в Росреестр возможно через интернет, а также личной или же по почте.

Куда нужно будет идти

Обратиться по вопросам инвентаризационной стоимости возможно будет в разные учреждения:

| Показатели | Описание |

| БТИ | именно Бюро технической экспертизы занимается процедурой проведения оценки стоимости недвижимости, несет ответственность за предоставление информации |

| Росреестр | фактически представляет собой кадастр, определенный список со всей необходимой информацией по поводу недвижимости |

| Юридическая консультация | при возникновении сложных и спорных моментов, связанных с определением инвентаризационной стоимости нужно будет обратиться в данное учреждение |

| Суд | по месту расположения недвижимости или юридического лица, нарушившего права гражданина |

Ознакомиться и разобраться со всеми тонкостями процедуры определения инвентаризационной стоимости можно будет без каких-либо сложностей. Получить подробные данные по поводу таковой стоимости можно через интернет.

Если же гражданин считает, что посчитана она неверно и Росреестр отказывается добровольно вносить правки – следует обратиться в суд. Но важно помнить, что судебные разбирательства отнимают большое количество времени.

Потому по возможности нужно разрешать подобные ситуации в досудебном порядке. Это позволит избежать многих трудностей.

Особенности процедуры

Как узнать инвентаризационная стоимость объекта недвижимости? Калькулятор позволит осуществить данную процедуру максимально просто. Для этого необходимо будет ознакомиться со всеми тонкостями процедуры

Сегодня в интернете существует множество ресурсов, которые позволят осуществить процесс вычисления данной величины.

К основным вопросам, которые требуют пристального рассмотрения, нужно будет отнести:

- как узнать;

- как рассчитывается;

- пример исчислений;

- важные нюансы;

- законодательная база.

Как узнать

Разобраться с тем, как узнать бесплатно инвентаризационную стоимость объекта недвижимости, не составит большого труда. Причем сделать это можно непосредственно через интернет, даже не выходя из дома. Это позволит свести к минимуму возможные сложности, а также траты времени.

По адресу

Сегодня БТИ более не уполномочен выдавать подобные справки, но при этом именно этот орган занимается расчетами. Для получения данных по адресу конкретной квартиры нужно лично обращаться в Росреетр.

Онлайн

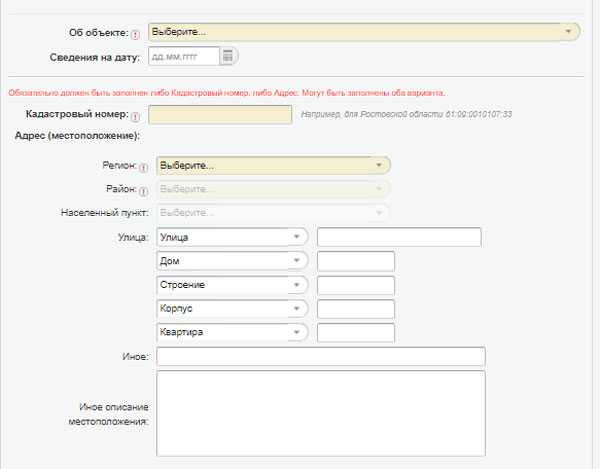

Процесс получения онлайн выписки максимально просто.

Необходимо перейти по ссылке и заполнить следующие основные данные:

Фото: Запрос сведений ЕГРН

Сама выписка в таком случае будет получена на электронную почту, которая будет выделена соответствующим образом.

Как рассчитывается

Порядок вычисления таковой стоимости достаточно прост.

Формула включает следующие основные переменные:

Фото: Формула расчета инвентаризационной стоимости

Также можно воспользоваться специальными онлайн-калькуляторами или же прибегнуть к помощи специалистов.

Пример исчисления

Проще всего разобраться с расчетом на примере. Используется методика из Приказа №87 Министерства строительства России от 04.04.92 г.

Включает этапы:

- Рассчитывается восстановительная стоимость помещения, иной недвижимости.

- Далее стоимость корректируется специальными коэффициентами.

- Вычисляется размер фактического износа недвижимости.

- Далее получаем итоговое значение.

Видео: почему выросли налоги на имущество

Важные нюансы

Требуется данный параметр в следующих случаях:

- имеет место продажа квартиры;

- осуществляется приватизация;

- приобретается жилье;

- имеет место обмен недвижимостью;

- составляется дарственная.

Законодательная база

Основным нормативным документом является гл.№32 ГК РФ. Данный НПД включает в себя все основные моменты, которые тем или же иным образом связаны с оформлением дарственной на недвижимость. Причем процесс данный имеет свои особенности, отличительные моменты.

Со всеми ними нужно внимательно разобраться. Знание своих прав и норм законодательства позволит не допустить ошибок при составлении документации, а также судебных разбирательств.

Сегодня процесс оформления недвижимости в собственность имеет много нюансов, тонкостей – со всеми этими моментами важно заранее самостоятельно ознакомиться.

Гражданский кодекс РФ устанавливает все основные моменты, которые тем или иным образом связаны с определением инвентаризационной стоимости. Расчет в каждом случае стандартный.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

realtyaudit.ru