Права и обязанности созаемщика по кредитному соглашению. Созаемщик это кто

Созаемщик по ипотеке это - ... Риски, плюсы и минусы и какие документы нужны

В настоящий момент мало кто из сограждан обладает достаточным доходом, которого хватило бы для покупки собственных квадратных метров. А в некоторых случаях бывает и такое, что недостаточно и самого дохода, чтобы банк выдал ипотеку на приобретение жилья. Однако и в этом случае можно найти выход из ситуации, ведь можно привлечь созаемщика, то есть помощника, который поможет получить займ.

Кредитные организации обычно соглашаются на подобные условия, ведь еще одно ответственное лицо за возврат денег – это отличная гарантия. И для заемщика это неплохо: и при оформлении кредита и при возникновении непредвиденных проблем с обслуживанием долга.

Однако, для привлекаемого человека не все так радостно, ведь на него ложатся такие же риски по выплате долга, как и на получателя кредита. Именно поэтому следует тщательно и ответственно подходить к данному вопросу.

Содержание статьи:

Помощник в получении кредита

Получение ипотеки пошагово

Созаемщик по ипотеке это лицо, обладающее равными обязанностями и правами наряду с заемщиком, включая солидарную ответственность перед кредитной организацией по погашению долговых обязательств.

Его доходы при определении суммы кредита также будут учитываться финансовой организацией. Это лицо довольно часто привлекается тогда, когда требуется долгосрочное кредитование на большие суммы. Вследствие того, что именно это лицо наравне с кредитуемым лицом указывается в договоре, то у него появляются соответствующие обязанности и права.

Права и обязанности

С момента подписания кредитного договора, где оговаривается их солидарная обязанность, ведь на него автоматически распространяется действие Гражданского Кодекса РФ, а именно статьи 323 «Права кредитора, при солидарной обязанности» согласно которой:

Кстати, недавно мы писали статью об ипотечной программе Сбербанка — 888. Ее условия могут помочь некоторым приобрести жилье.

- 1. Кредитор при солидарной обязанности должников имеет право требовать исполнения, как от всех должников, так и в отдельности от любого из них, притом как в части долга, так и полностью.

- 2. Кредитор, который не получил от одного из солидарных должников полного удовлетворения, имеет право требовать недополученный долг от других солидарных должников.

- 3. Солидарные должники будут оставаться обязанными до момента, пока не исполнят обязательство полностью.

Созаемщик, как правило, может выступать в качестве дополнительного заемщика в ситуациях, когда:

Объем ипотечных кредитов по годам

- 1. У кредитуемого нет достаточного размера дохода, чтобы получить необходимую сумму жилищного либо другого кредита. В таком случае, доходы помощника по кредитному договору, подтвержденные справкой, учитываются при расчете максимального размера кредита.

- 2. Основной заемщик имеет необходимый размер дохода, однако в период оформления ипотеки находится в браке. В этом случае помощником заемщика становится супруг(а). Связано это со ст. 45 Семейного кодекса РФ, так как приобретаемое имущество становится общим, а кредитной организации важна гарантия выплаты долга.

- 3. Основной заемщик на момент оформления кредита, а также в первые годы кредитования не имеет дохода. Например, студент (абитуриент), то погашать кредит в это время будет помощник по кредитованию.

О каких моментах необходимо подумать

Модели ипотек в разных странах

- 1. Прежде чем подписывать кредитный договор рекомендуется оформить с заемщиком соглашение о взаимных обязательствах, если придется выплачивать кредит, а помощник не считается супругом (й) заемщика и впоследствии не становится совладельцем имущества по результатам сделки. Данное условие может коснуться друзей и родственников заемщика, решивших ему помочь.

- 2. Если кредит выдается на супругов, которые проживают в гражданском браке и будут одинаково отвечать по кредиту, отдавать вместе долг, то желательно указать в договоре, что приобретаемая недвижимость будет оформлена в долевую собственность обоих. В противном случае нужно воспользоваться первым пунктом.

- 3. Если супруг (а) не имеет желания становиться помощником по кредитному договору, то рекомендуется воспользоваться брачным контрактом, где подробно прописывается данное условие, чтобы оно подошло и кредитной организации, и заемщик мог оформить кредит под покупаемое жилье.4. Часто бывает, что помощнику впоследствии отказывают в других кредитах, ведь на нем уже будет висеть другой. Здесь многое также зависит от положительности кредитной истории и суммы кредита. Поэтому стоит подумать, прежде чем подписывать договор.

Помните: вы всегда можете получить налоговый вычет при покупке квартиры и вернуть себе часть потраченных средств. Как это сделать редакция сайта uBiznes.ru подробно описала в этой статье.

Какие документы следует предоставить

Помощнику для кредитов на жилье нужно предоставить такие же документы что и заемщику:

Плюсы и минусы

К плюсам здесь можно отнести то, что Вы помогаете осуществить мечту заемщику, а если Вы оформляете имущество в долевую собственность, то становитесь его совладельцем. Поэтому нужно верно составить договорные документы.

К минусам можно отнести колоссальные риски, если заемщиком подведет и перестанет платить кредит. Ведь жизненные ситуации могут быть самыми разнообразными. Есть риск потерять имущество и остаться в долге перед кредитной организацией.

Чем отличается заемщик от помощника

Риски при взятии ипотеки

Банкам при оформлении ипотечных кредитов требуется определить, кто будет основным лицом по этому договору, то есть кто будет получать выписки, вносить платежи и так далее. В ряде организаций для удобства процедур основных заемщиков называют титульными заемщиками.

В рамках составляемого договора довольно часто право собственности на объект недвижимости оформляется именно на титульного заёмщика. Однако это не жесткое правило, ведь возможно и оформление в долевую собственность супругов.

Может ли созаемщик претендовать на квартиру?

Созаемщиков привлекают, чтобы учесть их доходы для кредита, а также упростить процедуру взыскания долга при ненадлежащем исполнении договора.

Состав собственников приобретаемого имущества обычно указывается в договоре. Однако у созаемщика появляются права на квартиру, если заемщик не может исполнить свои обязательства по оплате и долга, и ему приходится платить за него.

Можно немного помечтать, о квартире, которую, возможно, не купишь никогда. Это самые дорогие квартиры мира, узнать сколько стоят лучшие квадратные метры можно по ссылке.

Видео: Как уменьшить или увеличить долю квартиры созаемщика?

ubiznes.ru

Титульный созаемщик, это кто?

Созаёмщики

Созаёмщики Заёмщик - это лицо, получающее по договору банковского кредита денежную сумму, которую оно обязуется вернуть в установленные договором сроки. Кроме того, договором устанавливается обязательство заёмщика заплатить и процент за использование денежных средств.

До оформления кредита, банк проверяет платёжеспособность заёмщика. И если его платёжеспособности для оформления нужного заёмщику размера кредита будет недостаточно, то банк рассматривает (по условиям отдельных видов ипотеки) выдачу кредита с привлечением дополнительного заёмщика с целью учёта его платёжеспособности в объединённом расчёте. А чтобы различать главного заёмщика и второго, дополнительного заёмщика - банки второго заёмщика называют созаёмщиком.

Созаемщик – это человек, который вместе с основным заёмщиком отвечает перед кредитором, т.е. перед банком за возврат кредита в полном объёме, т.е. соглашается на солидарную обязанность (ответственность) по погашению кредита.

Равные права и обязанности по кредиту всех заёмщиков прописаны в ст. 322 и ст. 323 ГК РФ, а, следовательно, как к самому заёмщику, так и ко всем привлекаемым дополнительно заёмщикам можно применить словосочетания - «созаемщик по кредиту». По отдельным видам кредита банки допускают привлечение от 1 до 3 созаемщиков, доход которых учитывается при расчёте максимального размера кредита. И ещё, если у основного заёмщика имеется супруг(а), то она, как правило, является созаёмщиком вне зависимости от его(ее) платёжеспособности и возраста. Сбербанк России, например, называет супругу (а) заёмщика как - «Супруг(а) Титульного созаемщика».

При оформлении кредита, когда приобретаемое для семьи жильё оформляется с привлечением нескольких родственников, становится актуальным выделять главного должника из всех созаемщиков, на которого будет оформляться собственность, и который будет погашать кредит и проценты. И такой заёмщик становится «Титульным созаёмщиком», а его(её) супруг (а) - «Супругой(ом) Титульного созаемщика».

Титульный созаемщик – это физическое лицо, оформляющее кредитуемое жилое помещение в свою (общую) собственность, и исполняющее от лица созаемщиков, а также в интересах себя и созаемщиков, с их общего согласия, все необходимые действия, связанные с оформлением, получением и обслуживанием кредита.

Приобретаемое с привлечением кредита жильё оформляется в собственность заёмщика и его супруги (а) /Титульного созаемщика и Супруги (а) Титульного созаемщика/, или только на одного заёмщика/титульного созаемщика. И это приобретаемое жильё оформляется титульным созаёмщиком в залог.

Супруга (г) титульного созаёмщика- это лицо, состоящее в браке с заемщиком, которая (ый) автоматически становится созаемщиком, даже если он (она) не работает (ст. 45 Семейного кодекса РФ).

Остальные созаёмщики, как правило, собственниками приобретаемого жилья не становятся, тогда зачем они нужны? Другие созаёмщики привлекаются для того, чтобы с помощью добавления их среднемесячной зарплаты, увеличить доходы заёмщика и тем самым увеличить сумму оформляемого кредита, а также они несут полную ответственность за погашение кредита.

bankirsha.com

Созаемщик – это кто

Кредитование в том или ином виде входит в быт граждан, и общий процесс процедуры получения кредитных средств известен многим людям. Однако вопрос некоторых терминов остается открытым, ведь часто для тех, кто берет кредит, слова заемщик, созаемщик и поручитель могут показаться равнозначными.

Если термин «заемщик» не таит в себе подводных камней, ведь каждый знает, что заемщик - это непосредственно тот человек, который берет деньги в долг и должен их отдавать, то вот с терминами «созаемщик» и «поручитель» возникают трудности, так как большинство людей считают, что созаемщик и поручитель в равной степени ответственны за внесение денег при погашении кредита. Выясним, так ли это на самом деле?

В наше время банковские структуры довольно часто требуют привлечения поручителя при оформлении ипотечного кредита. Поручителем может быть далеко не каждый человек, так как он должен соответствовать определенным требованиям. Чаще всего необходимость в поручителе возникает тогда, когда заемщик (человек, оформляющий кредит) имеет стабильную и перспективную работу, но на момент оформления кредита его доход невысок. В таком случае поручитель выступает в роли некоторого гаранта того, что заемщик будет исправно выполнять свои обязательства по кредиту.

Поручителем может быть как физическое лицо, так и юридическое (например, фирма, в которой работает заемщик). При этом надежность и платежеспособность поручителя подтверждается соответствующими документами. В случае, когда поручителем выступает физическое лицо, для каждой конкретной программы кредитования могут понадобиться различные документы. Стандартно в перечень документов входят паспорт и трудовая книга, справка о доходах, о наличии банковских счетов (в любом банке), а также справка из БТИ.

При ипотечном кредитовании чаще всего поручителями выступают родственники заемщика, доход которых превышает доход самого заемщика. Общая процедура погашения кредитной задолженности не предусматривает участия поручителя в процессе. Однако в случае, когда заемщик отказывается или по каким-то причинам или не может выплачивать установленную сумму, вся ответственность за погашение задолженности ложится на поручителя. Поручитель обязан произвести все выплаты по кредиту, после чего он получает статус кредитора, и может потребовать от заемщика возвращения вложенных им средств.

Стоит отметить, что в последнее время наметилась тенденция со стороны банковских учреждений уменьшать количество привлекаемых поручителей в пользу увеличения количества кредитов, выдаваемых под залог покупаемого имущества. В этом случае если заемщик откажется от уплаты своих обязательств, имущество переходит во владение банка, что значительно упрощает всю схему возврата долгов банку.

В то же время со стороны потребителей наблюдается следующая тенденция: заемщики все чаще оформляют кредит (в том числе и ипотечный) вместе с созаемщиком . Это актуально в тех случаях, когда доход заемщика не позволяет ему брать кредит на ту сумму, которая необходима для покупки жилья. Согласно действующему на территории РФ законодательству, находящиеся в браке люди автоматически являются созаемщиками в случае, когда на одного из них оформляется ипотечный кредит. При этом учитываются доходы обоих лиц, что может значительно увеличить размер суммы кредита. Если же представитель семейной пары не хочет брать на себя обязательства при оформлении партнером кредита, необходимо составлять специальный брачный контракт. Обычно в случаях оформления ипотечного кредита на жилье созаемщиками выступают родители, хотя в этой роли могут выступать и другие родственники или знакомые.

Количество созаемщиков может быть различным, в каждом банке этот вопрос решается индивидуально, наиболее распространены случаи привлечения от 1 до 5 созаемщиков. При оформлении ипотеки созаемщик обычно подает тот же пакет документов, что и заемщик, хотя в отдельных случаях банк может потребовать предоставления дополнительных документов о недвижимости, банковских счетах или других имущественных правах созаемщика.

Основным отличием созаемщика от поручителя является его личная ответственность за выплату долга по ипотеке. При этом созаемщик обладает теми же правами и обязанностями, что и заемщик. Обычно все условия и особенности разделения ответственности четко прописаны в договоре. Так, возможны условия, согласно которым созаемщик должен выплачивать долг по кредиту наравне с заемщиком или же банку не важно, кто будет выполнять обязательства. В любом случае, по завершении выплат созаемщик и заемщик становятся владельцами имущества в равной степени.

Таким образом, получается, что за ежемесячные платежи и возврат кредита вообще в первую очередь отвечают заемщик и созаемщик, а вот ответственность перед банком поручителя возникает только в случае отказа заемщика и созаемщика выполнять свои обязательства – выплачивать кредит.

Банк – «кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц» (выдержка из Федерального закона №395-1 «О банках и банковской деятельности»). Для ипотечника важно, кто и на каких условиях его прокредитует ((мы часто встречали операторов на рынке, которые, не являясь банками, выдавали ипотечные кредиты). Поэтому не так важно, где получить кредит, важно, на каких условиях он выдан (например, каковы требования к недвижимости) и каковы первоначальный взнос и итоговая переплата. При этом стоит опасаться разного рода потребительских кооперативов и касс взаимопомощи (практика показывает, что любая даже самая кабальная ипотека лучше (дешевле) в несколько раз, чем эти формы кредитования, поэтому настоятельно не рекомендуем обращаться в любые компании-кооператива).

Созаемщик

Созаемщик – лицо, которое имеет равные права и обязанности с заемщиком, в том числе несет солидарную ответственность перед банком по погашению кредита (ст. 323 ГК РФ). Его доходы, также как и , учитываются финансовой организацией при определении суммы кредита. Зачастую созаемщик привлекается банком при долгосрочном кредитовании на большие суммы, когда у заемщика не хватает достаточного размера дохода для получения необходимой суммы кредита. Например, при ипотеке. Права у созаемщика тоже есть. По ипотечной ссуде он становится совладельцем жилья, приобретаемого в .

Кто будет выступать в качестве созаемщика и какое будет их количество (обычно не более пяти), устанавливает . Чаще созаемщиками выступают родственники основного должника – работающий супруг, родители, дети, братья и сестры. Методика общего учета доходов в банках различается, но, как правило, зависит от количества созаемщиков, соотношения их доходов и степени родства с основным должником. Бывает и так, что всю финансовую ответственность берут на себя созаемщики. Такое происходит при получении образовательного кредита, где доходы созаемщиков-родителей будут основными.

Следует отметить, что при ипотечном кредитовании, если состоит в браке, то его супруг(а) автоматически становится созаемщиком, даже если он (она) не работает (ст. 45 Семейного кодекса РФ). Поэтому банки и требуют от лиц, состоящих в браке, нотариально заверенное согласие супруга или супруги. Если супруги не хотят нести равную ответственность по ипотечному кредиту или иметь одинаковые права на приобретаемое в кредит жилье, им необходимо оформить брачный контракт. В этом случае в банк предоставляется копия брачного договора.

Созаемщик представляет в банк практически такой же набор документов, что и заемщик. В кредитном договоре обязательно должны быть прописаны все взаимоотношения участников кредитования: кто, когда и в какой степени отвечает по своим обязательствам. Например, оба лица платят в равной степени или созаемщик делает это только в случае, если заемщик перестал погашать кредит.

При оформлении ипотеки договор страхования подписывается и заемщиком, и созаемщиком. Сумма страховки определяется индивидуально, в зависимости от степени ответственности лиц по погашению кредита. При наступлении страхового случая компания погашает часть долга пострадавшего, второе лицо продолжает выплачивать свою часть в полном объеме.

Следует не путать созаемщика и поручителя. Основное отличие поручителя в том, что его доходы чаще всего не учитываются при определении банком суммы кредита. Кроме того, различается очередность взыскания задолженности. Поручитель начинает нести свои обязательства только после того, как заемщик и созаемщик не могут выплачивать кредит в полной мере.

На роль созаемщика лучше соглашаться лишь в том случае, когда речь идет о вашей семье. Стоит учитывать, что за достаточно длительный период кредитования созаемщику могут и самому понадобиться средства в долг. В такой ситуации банк будет очень тщательно оценивать характер кредитной истории и условия ссуды, по которой потенциальный заемщик выступает созаемщиком.

Созаемщиком, как и поручителем, может быть правоспособный совершеннолетний гражданин Российской Федерации, который отвечает требованиям конкретного банка. Они в равной степени отвечают своим имуществом в том случае, если заемщик не выполняет свои обязательства.

Кто такой созаемщик?

Созаемщик - это лицо, которое несет солидарную ответственность перед банком за возврат ипотечного кредита.

Банк выдвигает к созаемщику такие же требования, что и к основному заемщику. Созаемщиком может быть супруг или супруга, родственник, а также любое другое лицо. Банки допускают привлечение до 5 созаемщиков. Согласно законодательству РФ, при оформлении ипотечного кредита, супруг или супруга автоматически являются созаемщиками . Чтобы этого избежать супруги должны заключать между собой брачный контракт. Созаемщик обязан предоставить в кредитное учреждение такой же пакет документов, как и заемщик. Его доходы учитываются при расчете финансового состояния, но объем зависит от степени родства с заемщиком.

Созаемщик несет одинаковую ответственность и по ипотечному договору.

Кто такой поручитель?

Поручитель является гарантом выполнения обязательств заемщика перед банком. При этом у него должно быть достаточно личных доходов для погашения задолженности, но они не учитываются при расчете финансового состояния заемщика. Бывают ситуации, когда в первые годы ипотечного кредита, обязанности по погашению ложатся исключительно на плечи поручителя. Если он самостоятельно погашает кредит, у него возникает право регресса к основному заемщику. Поручитель имеет право подать иск в суд для компенсации ему всех затрат, которые были понесены для погашения задолженности.

Основное отличие, заключается в том, что поручитель обязан погашать задолженность, только если заемщик не выполнил свои обязательства. Созаемщик же обязан, так же как и основной заемщик, вносить регулярные платежи по ипотечному кредиту.

Кем быть лучше?

Как для созаемщика, так и для поручителя, кредитная операция подразумевает риск невозврата кредита основным заемщиком. В этом случае банк, в первую очередь, обратится к созаемщику. В этой ситуации выигрывает поручитель. Если в кредитной операции участвует созаемщик, то вероятность, того что задолженность придется погашать поручителю снижается.

Но созаемщик, несомненно, имеет больше прав. Если поручитель может вернуть средства, потраченные на погашение обязательств перед банком, только путем обращения в суд, то созаемщик закрепляет свои права еще до выдачи кредита. Для этого необходимо:

- Оформить недвижимость в совместную собственность. Если заемщик и созаемщик являются супружеской парой, то недвижимость является совместной собственностью, согласно законодательству.

- Заключить договор на компенсацию потраченных созаемщиком средств за счет частичного или полного переоформления на него недвижимости.

- Оформить соглашение, в котором будет прописано, что после погашения ипотечного кредита, жилье будет переоформлено на двоих с учетом финансовых затрат каждого.

То есть фактически созаемщик по ипотечному договору может быть полноправным владельцем жилой недвижимости. Кроме этого, созаемщик может обратиться в налоговую инспекцию для частичной компенсации затрат.

Поручитель же фактически имеет только обязанности. И решить вопрос с заемщиком в случае погашения задолженности перед банком, он сможет только путем обращения в суд. Поэтому соглашаться на поручительство стоит только в том случае, если есть уверенность в заемщике. Созаемщик имеет больше прав, но эти права должны быть закреплены документально еще до момента получения кредита.

Созаёмщик ипотеки: какие его права и обязанности?

Ипотечное кредитование сегодня стало очень распространенным финансовым инструментом и для многих единственной возможностью улучшения своих жилищных условий. С его помощью можно не только приобрести готовые объекты жилой недвижимости, но и строящееся жилье или получить денежные средства на самостоятельное строительство. Итак, кто такой созаемщик в ипотеке и какими правами, а также обязанностями он обладает?

Созаемщик в ипотеке – это лицо, имеющее равные обязанности и права с заемщиком по выплате кредиторской задолженности банку, выдавшему ипотечный кредит. В соответствии с законодательством он несет солидарную ответственность .

Определяющей гарантией возврата заемных средств помимо залогового имущества для банков является наличие у заемщика стабильного и официально подтвержденного дохода.

Так как сумма ипотеки зачастую достаточно велика, то доход заемщика может оказаться недостаточным для одобрения заявки по ипотеке. В таком случае потребуется созаемщик по ипотеке – человек, который согласен разделить ответственность по погашению задолженности перед банком вместе с заемщиком.

В каком порядке осуществляется реструктуризация долга по кредиту в Сбербанке, вы можете прочесть

Кто будет выступать созаемщиком и сколько их будет (обычно не больше шести человек), определяется банком. Созаемщиком может выступать лицо, как состоящее в родственной связи с заемщиком, так и не состоящее. Прежде всего, это супруга или супруг.

Если заемщик в браке, то привлечение супруга в качестве созаемщика является обязательным. Семейный кодекс РФ определяет, что супруги владеют имуществом, приобретенным в браке, в равной степени. Но и задолженность в этом случае им придется разделить поровну.

Распространенным случаем является ситуация, когда созаемщиками являются родители не достигшего совершеннолетия заемщика. Так как на период оформления ипотеки он не имеет источников дохода, то обязанность уплаты задолженности берут на себя мать и отец. После достижения совершеннолетнего возраста и получения образования заемщик начинает платить за ипотеку самостоятельно.

Требования к созаемщику по ипотеке в Сбербанке и других банках России

Сбербанк, ВТБ24, УРАЛСИБ и другие банки сегодня предлагают множество вариантов программ ипотеки. К созаемщикам применяются аналогичные требования, что и к заемщикам. Основные из них:

- возрастной барьер – от 21 года на момент рассмотрения ипотечной заявки (в некоторых банках от 18 лет) и до достижения созаемщиком пенсионного возраста (60 и 55 лет для мужчин и женщин соответственно) на момент окончания срока действия договора;

- гражданство РФ;

- наличие официально подтвержденного дохода;

- непрерывный трудовой стаж – от 3-6 месяцев на текущем месте работы.

У некоторых банков появилась возможность оформления ипотеки для пенсионеров с возрастным ограничением до 75 лет на дату погашения кредита.

Этот перечень является приблизительным, так как банки имеют право самостоятельно устанавливать порядок предоставления документов и их комплектность.

Вот находится справка о доходах по форме, установленной банком.

Созаёмщик ипотеки: его права и обязанности

Созаёмщики выступают равноправными участниками сделки и имеют право на долю приобретаемой с помощью ипотеки недвижимости. В случае, когда заемщик или созаемщик отказывается от своей доли на жилье, обязанность выплаты задолженности с него не снимается.

Согласно статье 323 ГК РФ ответственность с солидарных должников снимается только тогда, когда кредиторская задолженность перед банком будет погашена в полном размере. Обязанностью созаемщика является мониторинг за регулярной оплатой ипотечного кредита и в случае финансовой несостоятельности заемщика, принятие этой функции на себя.

При этом в договоре ипотеки существует возможность обозначить один из двух возможных вариантов степени солидарности.

Первый подразумевает выплаты по кредиту в равных частях заемщиком и созаемщиком. Второй – созаемщик выплачивает ипотеку только в случае неплатежеспособности заемщика, как в случае поручительства.

и как избежать негативных последствий, вы можете узнать в публикации по ссылке.

Привлечение созаемщика может стать решающим фактором одобрения банком ипотеки. Но безусловно, нужно предварительно взвесить все плюсы, минусы и возможные последствия и, принять окончательное решение в такой необходимости.

Как разделить доли в ипотечной квартире между созаемщиками? Ответ содержится в следующем видео:

Приветствуем! Тема нашей встречи сегодня — созаемщик ипотеки его права и обязанности. Созаемщик по ипотеке порой бывает просто необходим. Его права и обязанности обязательно нужно знать и понимать, чтобы не попасть в тяжёлую финансовую ситуацию. Прочитайте этот пост до конца прежде чем взять кредит и стать созаемщиком и вы узнаете не только все подводные камни этой ситуации, но и получите информацию о том, как происходит вывод созаемщика из ипотеки, если наступает такая необходимость.

Созаемщик в ипотеке – это человек, который вместе с основным заемщиком берет на себя ответственность по кредиту. В случае, если основной заемщик не может по каким-то причинам погашать ипотечный долг, за него это делает созаемщик до тех пор, пока ипотека полностью не будет выплачена. В российских банках можно оформить до четырех созаемщиков.

Банк будет рассматривать кандидатуру созаемщика в случае, если уровень дохода заемщика не позволяет выдать ему кредит на сумму, которую он запрашивает. Наличие созаемщика для банка – это гарантия того, что долг будет выплачен. Если же основной заемщик достаточно платежеспособен, он может рассчитывать и на то, что ипотека без созаемщика будет одобрена банком.

Ответственность заемщика и созаемщика по ипотечному кредитованию равна. Созаемщику необходимо подписать кредитный договор вместе с основным заемщиком, зачастую он становится совладельцем приобретаемого жилья.

Следует помнить, что обязанность выплачивать долг по ипотеке вместо заемщика ляжет на созаёмщика в любом случае: даже если заемщик прекратил вносить средства по кредиту по уважительным причинам.

Супруги обязательно должны быть созаемщиками по ипотечному кредиту. Если одна из сторон отказывается от участия, то нужно сделать брачный договор и прописать условия отказа от собственности и от участия в ипотеке.

Чем отличается от поручителя

Поручитель – это то лицо, которое перед банком берет на себя ответственность за заемщика и за погашение последним долга по кредиту. Поручитель отличается от созаемщика по целому ряду критериев.

Доходы созаемщика – это причина, по которой банк привлекает его к процессу оформления ипотеки. Они могут существенно увеличить максимальный размер кредита, который банк может выдать заемщику. В то же время доходы поручителя никак не могут повлиять на сумму ипотечного кредита, которую банк собирается выдать заемщику.

Юридические права на жилье

Подписывая кредитный договор вместе с заемщиком, созаемщик получает право стать владельцем или совладельцем приобретаемой недвижимости. Все права и обязанности по кредиту между созаемщиком и заемщиком распределяются в равной степени. Но поручитель такого права не получает, и претендовать на приобретенную недвижимость не может. Однако теоретически он может получить эту собственность в судебном порядке – в качестве возмещения средств, которыми он расплатился по долгу заемщика.

Обязанность по погашению ипотечного кредита

Стандартный порядок погашения ипотеки таков: сначала платит заемщик, потом созаемщик, и только потом и только по решению суда – поручитель.

Права и обязанности

Права созаемщика по ипотеке:

Может ли созаемщик претендовать на долю в собственности приобретаемого жилья? Созаемщик – это полноправный участник ипотеки, он имеет права на долю в совместно приобретенной недвижимости. Свою долю созаемщик должен определить вместе с остальными заемщиками (человеком, который взял ипотеку, и остальными созаемщиками, если такие имеются). При этом если созаемщик отказывается выступать совладельцем приобретаемого жилья, банк не станет снимать с него ответственность по ипотеке. Человек может выступать как созаемщик даже по нескольким кредитам сразу, но вот на себя как на основного заемщика оформить кредит будет уже затруднительно.

Российским законодательством разрешено разделять совместный долг по ипотеке между заемщиком и созаемщиком. Это возможно в следующих случаях:

- В процессе раздела имущества разводящимися супругами. Такие вопросы решаются как с помощью обычного мирового соглашения, так и через суд.

- При согласии всех участников ипотечного договора – заемщика, всех созаемщиков и финансовой организации, в которой договор был заключен.

- Если заемщик и созаемщик пришли к единому мнению и самостоятельно определили права каждого на обремененное ипотекой жилье. Если же стороны к соглашению так и не пришли, эту проблему можно решить через суд.

Права созаемщика на приобретенную недвижимость зависят от:

- Зарегистрированного статуса жилья;

- Соглашением, договором или брачным договором, заключенным между заемщиком и созаемщиком. Такой документ может содержать множество аспектов о правах созаемщика на жилье: в каких случаях созаемщик может претендовать на жилье, границы его прав, обязанностей и ответственности и т.д.

- Обременением жилья по ипотеке, которое наложено банком.

Обязанности созаемщика:

Обязанности заемщика и созаемщика между собой равны. Это значит, что созаемщик не может отказаться выплачивать долг основного заемщика по ипотеке при любых обстоятельствах. Главная обязанность созаемщика состоит в том, чтобы полностью погасить ипотечный долг в том случае, если заемщик этого сделать не способен.

Как правило, кредитный договор содержит информацию о конкретных обязанностях и ответственности созаемщика перед банком. В этом документе может оговариваться, например, порядок погашения кредита – сначала может выплачивать долг созаемщик, а потом уже основной заемщик. Или может быть прописана равная ответственность должников – и они будут единовременно в равных долях расплачиваться по кредиту.

Поэтому основной рекомендацией при оформлении кого бы то ни было созаемщиком является следующее: отношения заемщика и созаемщика должны быть документально оформлены в том случае, если они не родственники. Многие банки даже рекомендуют молодым парам сначала заключить брак, а уже потом выступать в качестве заемщика и созаемщика – это поможет им избежать путаницы в любых финансовых конфликтах.

Созаемщик ипотеки: его права и обязанности подробно указаны в главном ипотечном документе. Почитайте , образец Сбербанка вы найдете в нашем прошлом посте.

Требования к созаемщику по ипотеке

Если говорить о требованиях, выдвигаемых банком к созаемщику, необходимо помнить о том, что у каждого финансового учреждения свои критерии требований. Стандартные же требования к созаемщику таковы:

- Если речь идет о недвижимости в ипотеку на территории России, то и созаемщик должен быть гражданином РФ (возможны исключения в ряде банков).

- На последнем рабочем месте созаемщик должен проработать не менее полугода. Некоторые банки устанавливают минимальный срок от 3 мес..

- Созаемщик должен быть платежеспособным. Общая сумма ежемесячных взносов по ипотеке не должна быть более 50% от всего дохода созаемщика за месяц.

- Кредитная история созаемщика не должна внушать банку никаких сомнений.

- Важным критерием является возраст созаемщика – он не должен быть младше 21-года или старше 65-ти лет. на момент окончания ипотеки, но возможны и другие варианты (Россельхозбанк кредитует с 18 лет, а Сбербанк до 75 лет.)

Важно! Ряд банков, например Райффайзенбанк, в качестве созаемщиков могут принять только супругов. Родителей или человека со стороны нельзя включить в сделку. Наоборот, в Сбербанке ими могут быть абсолютно не связанные друг с другом люди.

Пакет документов для созаемщика на ипотеку

Стандартный перечень документов, которые необходимо подать в банк, чтобы взять ипотеку:

- Паспорт РФ;

- СНИЛС;;

- Паспорта и копии паспортов всех членов семьи:

- Трудовая книжка;

- Документы об образовании – дипломы, аттестаты;

- Справка, подтверждающая уровень дохода;

- Свидетельства о браке и рождении детей (опционально).

Может ли созаемщик отказаться от обязательств по ипотеке

Нередко складываются ситуации, когда созаемщик не хочет или не может больше разделять обязанности заемщика по ипотеке. Но одного желания выйти из ипотечного договора с его стороны в таком случае будет недостаточно для прекращения всяческих юридических отношений между ним, заемщиком и банком.

Созаемщик может потребовать прекращения действия кредитного договора, изменения его содержания, оспаривать его, но без согласия остальных участников ипотечного договора, никакие из этих действий невозможны. В случае отказа заемщика и банка пойти ему навстречу, то придется решать этот вопрос через суд.

Согласие суда на вывод из созаемщиков чаще получают, когда имеют разногласия с банком – например, если оба они хотят заменить или вывести созаемщика из кредитного договора, но банк не дает на это разрешения.

Если же все три стороны пришли к единому мнению, существует несколько способов вывода созаемщика по ипотеке:

- Подписать дополнительное соглашение к кредитному договору, в котором будет указано, что с созаемщика снимаются обязанности по ипотеке.

- Заключить новый ипотечный договор с привлечением нового созаемщика. В некоторых случаях банк может согласиться заключить новый договор и без него.

- Обязанности созаемщика и заемщика перед банком можно разделить – в таком случае, будут заключены два новых ипотечных договора, и между созаемщиком и заемщиком больше не будет никаких юридических отношений.

Однако необходимо помнить, что банки крайне не любят такие процедуры. Для финансовых организаций исключение или замена созаемщика всегда сопряжены с денежными рисками – ведь такой конфликт несет за собой опасность того, что долг по ипотеке так и не будет закрыт вовремя и в полном размере.

Очень часто необходимость вывода второго участника сделки возникает во время расторжения брака. В Сбербанке технология вывода происходит по следующей схеме:

- Супруги получают судебное решение о разделе имущества. В рамках данного решения должно быть прописано, что одна из сторон полностью берет на себя обязательства по ипотеке и оставляет за собой право на квартиру. Другая сторона полностью выходит из сделки и теряет право собственности на ипотечное жилье.

- В банк предоставляется полный пакет документов на оставшегося заемщика (паспорт, справка о доходах и копия трудовой). Дохода заёмщика должно быть достаточно для обслуживания ипотеки.

- Банк на основании предоставленных документов выносит решение о выводе.

- Подписывается дополнительное соглашение о выводе.

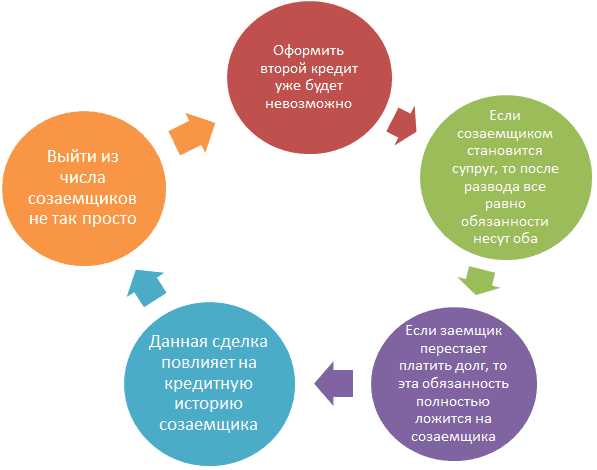

Риски для созаемщика

Прежде, чем становиться созаемщиком и брать совместно с заемщиком кредит, подумайте о рисках, которые такие обязательства за собой повлекут. В жизни могут возникнуть самые разные ситуации, при которых у вас могут появиться проблемы. Например:

- Самый распространенный случай – созаемщик сам захотел взять на что-нибудь кредит. Но из-за того, что он уже является одной из сторон ипотечного договора, он никак не возьмет еще один кредит. Даже если его платежеспособность, банк вряд ли одобрит такого ненадежного заемщика.

- Брак между заемщиком и созаемщиком был зарегистрирован уже после того, как стороны подписали ипотечный договор. Пока пара не разошлась, никаких опасностей в такой ситуации нет, но если пара подает на развод и собирается перейти к разделу имущества – созаемщик уже не может претендовать на долю в этой квартире. И получается, что созаемщик остается без жилья в собственности, но зато с обязательствами по ипотеке.

- Заемщик попросил своего друга стать созаемщиком, чтобы ему одобрили ипотечный кредит, но по каким-то причинам он больше не платит по долгу. Созаемщик выплачивает долг за него, а его друг отказывается возместить ему расходы по кредиту.

На самом деле от большинства основных рисков созаемщика может оградить простой документ – соглашение или договор между ним и основным заемщиком. Если документально подтверждены основные моменты таких отношений, о чем мы уже писали выше, то в сложных жизненных ситуациях он может за счет такого документа защититься от многих рисков.

Ждем ваших комментариев ниже. Если вам требуется срочная юридическая поддержка по разделу имущества или ипотеке, то просьба оставить заявку на бесплатную консультацию в специальной форме.

Подписываемся на обновления проекта и жмем кнопки социальных сетей!

sberotdel.ru

в 2018 году, права и обязанности, по ипотеке

Получить ипотечное кредитование в России достаточно легко. Главное соблюдать все требования, которые выставляет кредитное учреждение и корректно выполнять условия, указанные в договоре. Но чтобы увеличить максимально доступную сумму по ипотеке можно привлечь созаемщика. А какие права и обязанности созаемщика по ипотеке?

Созаемщик кто это

Созаемщик — это лицо, которое несет солидарную ответственность вместе с основным клиентом, доход которого учитывается при определении платежеспособности.

Созаемщиками могут выступать физические лица в количестве не более 4 по одному кредитному документу.

Он несет аналогичную ответственность за выплату кредитного продукта. Если основной человек не оплачивает займ, то созаемщик – это первое лицо, к которому обратятся за выплатой. К услугам лиц могут прибегать те граждане, чьего дохода не хватает для покупки конкретного объекта недвижимости. Если кредитное учреждение сочтет, что дохода не хватает, то у человека остается несколько вариантов:

- найти для приобретения более дешевый объект недвижимости. Например, менее по площади или с иными условиями;

- взять доп.потребительское кредитование в этом кредитном учреждении или иной финансовой организации. Но стоит помнить, что долговая нагрузка не всем под силу;

- найти созаемщика, доход которого будет принят к рассмотрению. Это позволит увеличить максимально доступную сумму к получению.

Условия

Если гражданин решается на последнее действие, то при оформлении ипотечного займа с созаемщиком будут соблюдаться определенные условия:

- кредитное учреждение готово рассматривать доходные операции созаемщика только в ситуации, когда у основного заемщика не хватает денег;

- все заемщики, но основным является владелец объекта обеспечения. Дополнительные клиенты несут солидарную ответственность по выплату обязательств;

- созаемщик подписывает документ и вправе считаться владельцем части имущества;

- обязательства по выплате переходят первому созаемщику, если основной гражданин по договору не может справиться с ответственностью.

Права дополнительного лица

Созаемщик имеет следующие права:

- он имеет аналогичные права, что и клиент. Включается право на получение доли в имуществе, которое приобретено кредитные денежные средства;

- несет ответственность за выполнение условий договора, равного типа по выплате ипотеки;

- вправе нести основные долговые нагрузки по ипотечному документу до того момента, пока у основного человека не появятся денежные средства.

Все права и обязанности вправе изменяться при:

- степень ответа. В документе прописывается либо солидарная, либо субсидиарная ответственность;

- порядок выполнения обязательств по оплате кредита;

- определение правовых основ на покупаемое имущество.

Все созаемщики имеют право предъявлять определенные требования к объекту недвижимости, усматривать и оговаривать права, обязанности по документам ипотечного характера. Все это регламентируется действующим законодательством.

При оформлении ипотечного займа к нему предъявляются аналогичные требования, что и к основному клиенту. Пакет документов приносит и основной, и дополнительный клиент.

Вне зависимости от того, что статус схож с заемщиком, правовые отношения касаются основных условий кредита. Многие клиенты считают, что подписываясь под договором кредитного типа, они получают возможность безусловно претендовать на покупку недвижимости и ее долю.

По факту, статус не предусматривает таких возможностей. Но имеется и исключительная ситуация, когда объект дает самостоятельно претендовать созаемщику на долю. Например, это касается супруги, которая автоматически получает данный статус при заключении договора.

Прекращение обязательств

Многие созаемщики задаются вопросом о прекращении обязательств. И для этого может быть масса причин. Например, при желании взять новый кредит на свое имущество. Но односторонний отказ от обязательств невозможен со стороны заемщика или созаемщика.

При этом последний имеет право требовать прекращения, частичного погашения только в судебном порядке. Вероятность того, что судья встанет на сторону клиента в таком статусе очень мала.

Но если основной клиент и дополнительный придут к соглашению, то возможен выход путем:

- подписание доп.соглашения;

- заключения нового документа на ипотеку без созаемщика или замена его на другого человека;

- подпись документа с разделением обязательства по оплате и получению доли.

Стоит помнить, что кредитное учреждение не охотно идет на уступки, но может предложить в исключительных ситуациях. Изменения могут подтверждаться ухудшением финансового состояния или конфликтной ситуацией. Это говорит о повышении рисков для банка, что увеличивает процентную ставку при заключении нового кредитного договора (образец договора здесь).

ЮРИДИЧЕСКАЯ КОНСУЛЬТАЦИЯ БЕСПЛАТНОЗАДАЙТЕ ВОПРОС ЮРИСТУМосква, обл 8 (499) 703-35-33 доб. 822Санкт-Петербург, обл 8 (812) 309-06-71 доб. 475Федеральный номер 8 (800) 777-08-62 доб. 454Понравилась статья? Поделиться с друзьями:

irg77.ru

Созаемщик ипотеки его права и обязанности и вывод созаемщика

Приветствуем! Тема нашей встречи сегодня — созаемщик ипотеки его права и обязанности. Созаемщик по ипотеке порой бывает просто необходим. Его права и обязанности обязательно нужно знать и понимать, чтобы не попасть в тяжёлую финансовую ситуацию. Прочитайте этот пост до конца прежде чем взять кредит и стать созаемщиком и вы узнаете не только все подводные камни этой ситуации, но и получите информацию о том, как происходит вывод созаемщика из ипотеки, если наступает такая необходимость.

Кто такой созаемщик

Созаемщик в ипотеке – это человек, который вместе с основным заемщиком берет на себя ответственность по кредиту. В случае, если основной заемщик не может по каким-то причинам погашать ипотечный долг, за него это делает созаемщик до тех пор, пока ипотека полностью не будет выплачена. В российских банках можно оформить до четырех созаемщиков.

Банк будет рассматривать кандидатуру созаемщика в случае, если уровень дохода заемщика не позволяет выдать ему кредит на сумму, которую он запрашивает. Наличие созаемщика для банка – это гарантия того, что долг будет выплачен. Если же основной заемщик достаточно платежеспособен, он может рассчитывать и на то, что ипотека без созаемщика будет одобрена банком.

Ответственность заемщика и созаемщика по ипотечному кредитованию равна. Созаемщику необходимо подписать кредитный договор вместе с основным заемщиком, зачастую он становится совладельцем приобретаемого жилья.

Следует помнить, что обязанность выплачивать долг по ипотеке вместо заемщика ляжет на созаёмщика в любом случае: даже если заемщик прекратил вносить средства по кредиту по уважительным причинам.

Супруги обязательно должны быть созаемщиками по ипотечному кредиту. Если одна из сторон отказывается от участия, то нужно сделать брачный договор и прописать условия отказа от собственности и от участия в ипотеке.

Чем отличается от поручителя

Поручитель – это то лицо, которое перед банком берет на себя ответственность за заемщика и за погашение последним долга по кредиту. Поручитель отличается от созаемщика по целому ряду критериев.

Доход

Доходы созаемщика – это причина, по которой банк привлекает его к процессу оформления ипотеки. Они могут существенно увеличить максимальный размер кредита, который банк может выдать заемщику. В то же время доходы поручителя никак не могут повлиять на сумму ипотечного кредита, которую банк собирается выдать заемщику.

Юридические права на жилье

Подписывая кредитный договор вместе с заемщиком, созаемщик получает право стать владельцем или совладельцем приобретаемой недвижимости. Все права и обязанности по кредиту между созаемщиком и заемщиком распределяются в равной степени. Но поручитель такого права не получает, и претендовать на приобретенную недвижимость не может. Однако теоретически он может получить эту собственность в судебном порядке – в качестве возмещения средств, которыми он расплатился по долгу заемщика.

Обязанность по погашению ипотечного кредита

Стандартный порядок погашения ипотеки таков: сначала платит заемщик, потом созаемщик, и только потом и только по решению суда – поручитель.

Права и обязанности

Права созаемщика по ипотеке:

Может ли созаемщик претендовать на долю в собственности приобретаемого жилья? Созаемщик – это полноправный участник ипотеки, он имеет права на долю в совместно приобретенной недвижимости. Свою долю созаемщик должен определить вместе с остальными заемщиками (человеком, который взял ипотеку, и остальными созаемщиками, если такие имеются). При этом если созаемщик отказывается выступать совладельцем приобретаемого жилья, банк не станет снимать с него ответственность по ипотеке. Человек может выступать как созаемщик даже по нескольким кредитам сразу, но вот на себя как на основного заемщика оформить кредит будет уже затруднительно.

Российским законодательством разрешено разделять совместный долг по ипотеке между заемщиком и созаемщиком. Это возможно в следующих случаях:

- В процессе раздела имущества разводящимися супругами. Такие вопросы решаются как с помощью обычного мирового соглашения, так и через суд.

- При согласии всех участников ипотечного договора – заемщика, всех созаемщиков и финансовой организации, в которой договор был заключен.

- Если заемщик и созаемщик пришли к единому мнению и самостоятельно определили права каждого на обремененное ипотекой жилье. Если же стороны к соглашению так и не пришли, эту проблему можно решить через суд.

Права созаемщика на приобретенную недвижимость зависят от:

- Зарегистрированного статуса жилья;

- Соглашением, договором или брачным договором, заключенным между заемщиком и созаемщиком. Такой документ может содержать множество аспектов о правах созаемщика на жилье: в каких случаях созаемщик может претендовать на жилье, границы его прав, обязанностей и ответственности и т.д.

- Обременением жилья по ипотеке, которое наложено банком.

Обязанности созаемщика:

Обязанности заемщика и созаемщика между собой равны. Это значит, что созаемщик не может отказаться выплачивать долг основного заемщика по ипотеке при любых обстоятельствах. Главная обязанность созаемщика состоит в том, чтобы полностью погасить ипотечный долг в том случае, если заемщик этого сделать не способен.

Как правило, кредитный договор содержит информацию о конкретных обязанностях и ответственности созаемщика перед банком. В этом документе может оговариваться, например, порядок погашения кредита – сначала может выплачивать долг созаемщик, а потом уже основной заемщик. Или может быть прописана равная ответственность должников – и они будут единовременно в равных долях расплачиваться по кредиту.

Поэтому основной рекомендацией при оформлении кого бы то ни было созаемщиком является следующее: отношения заемщика и созаемщика должны быть документально оформлены в том случае, если они не родственники. Многие банки даже рекомендуют молодым парам сначала заключить брак, а уже потом выступать в качестве заемщика и созаемщика – это поможет им избежать путаницы в любых финансовых конфликтах.

Созаемщик ипотеки: его права и обязанности подробно указаны в главном ипотечном документе. Почитайте договор ипотеки, образец Сбербанка вы найдете в нашем прошлом посте.

Требования к созаемщику по ипотеке

Если говорить о требованиях, выдвигаемых банком к созаемщику, необходимо помнить о том, что у каждого финансового учреждения свои критерии требований. Стандартные же требования к созаемщику таковы:

- Если речь идет о недвижимости в ипотеку на территории России, то и созаемщик должен быть гражданином РФ (возможны исключения в ряде банков).

- На последнем рабочем месте созаемщик должен проработать не менее полугода. Некоторые банки устанавливают минимальный срок от 3 мес..

- Созаемщик должен быть платежеспособным. Общая сумма ежемесячных взносов по ипотеке не должна быть более 50% от всего дохода созаемщика за месяц.

- Кредитная история созаемщика не должна внушать банку никаких сомнений.

- Важным критерием является возраст созаемщика – он не должен быть младше 21-года или старше 65-ти лет. на момент окончания ипотеки, но возможны и другие варианты (Россельхозбанк кредитует с 18 лет, а Сбербанк до 75 лет.)

Важно! Ряд банков, например Райффайзенбанк, в качестве созаемщиков могут принять только супругов. Родителей или человека со стороны нельзя включить в сделку. Наоборот, в Сбербанке ими могут быть абсолютно не связанные друг с другом люди.

Пакет документов для созаемщика на ипотеку

Стандартный перечень документов, которые необходимо подать в банк, чтобы взять ипотеку:

- Паспорт РФ;

- СНИЛС;;

- Паспорта и копии паспортов всех членов семьи:

- Трудовая книжка;

- Документы об образовании – дипломы, аттестаты;

- Справка, подтверждающая уровень дохода;

- Свидетельства о браке и рождении детей (опционально).

Может ли созаемщик отказаться от обязательств по ипотеке

Нередко складываются ситуации, когда созаемщик не хочет или не может больше разделять обязанности заемщика по ипотеке. Но одного желания выйти из ипотечного договора с его стороны в таком случае будет недостаточно для прекращения всяческих юридических отношений между ним, заемщиком и банком.

Созаемщик может потребовать прекращения действия кредитного договора, изменения его содержания, оспаривать его, но без согласия остальных участников ипотечного договора, никакие из этих действий невозможны. В случае отказа заемщика и банка пойти ему навстречу, то придется решать этот вопрос через суд.

Согласие суда на вывод из созаемщиков чаще получают, когда имеют разногласия с банком – например, если оба они хотят заменить или вывести созаемщика из кредитного договора, но банк не дает на это разрешения.

Если же все три стороны пришли к единому мнению, существует несколько способов вывода созаемщика по ипотеке:

- Подписать дополнительное соглашение к кредитному договору, в котором будет указано, что с созаемщика снимаются обязанности по ипотеке.

- Заключить новый ипотечный договор с привлечением нового созаемщика. В некоторых случаях банк может согласиться заключить новый договор и без него.

- Обязанности созаемщика и заемщика перед банком можно разделить – в таком случае, будут заключены два новых ипотечных договора, и между созаемщиком и заемщиком больше не будет никаких юридических отношений.

Однако необходимо помнить, что банки крайне не любят такие процедуры. Для финансовых организаций исключение или замена созаемщика всегда сопряжены с денежными рисками – ведь такой конфликт несет за собой опасность того, что долг по ипотеке так и не будет закрыт вовремя и в полном размере.

Очень часто необходимость вывода второго участника сделки возникает во время расторжения брака. В Сбербанке технология вывода происходит по следующей схеме:

- Супруги получают судебное решение о разделе имущества. В рамках данного решения должно быть прописано, что одна из сторон полностью берет на себя обязательства по ипотеке и оставляет за собой право на квартиру. Другая сторона полностью выходит из сделки и теряет право собственности на ипотечное жилье.

- В банк предоставляется полный пакет документов на оставшегося заемщика (паспорт, справка о доходах и копия трудовой). Дохода заёмщика должно быть достаточно для обслуживания ипотеки.

- Банк на основании предоставленных документов выносит решение о выводе.

- Подписывается дополнительное соглашение о выводе.

Риски для созаемщика

Прежде, чем становиться созаемщиком и брать совместно с заемщиком кредит, подумайте о рисках, которые такие обязательства за собой повлекут. В жизни могут возникнуть самые разные ситуации, при которых у вас могут появиться проблемы. Например:- Самый распространенный случай – созаемщик сам захотел взять на что-нибудь кредит. Но из-за того, что он уже является одной из сторон ипотечного договора, он никак не возьмет еще один кредит. Даже если его платежеспособность, банк вряд ли одобрит такого ненадежного заемщика.

- Брак между заемщиком и созаемщиком был зарегистрирован уже после того, как стороны подписали ипотечный договор. Пока пара не разошлась, никаких опасностей в такой ситуации нет, но если пара подает на развод и собирается перейти к разделу имущества – созаемщик уже не может претендовать на долю в этой квартире. И получается, что созаемщик остается без жилья в собственности, но зато с обязательствами по ипотеке.

- Заемщик попросил своего друга стать созаемщиком, чтобы ему одобрили ипотечный кредит, но по каким-то причинам он больше не платит по долгу. Созаемщик выплачивает долг за него, а его друг отказывается возместить ему расходы по кредиту.

На самом деле от большинства основных рисков созаемщика может оградить простой документ – соглашение или договор между ним и основным заемщиком. Если документально подтверждены основные моменты таких отношений, о чем мы уже писали выше, то в сложных жизненных ситуациях он может за счет такого документа защититься от многих рисков.

Ждем ваших комментариев ниже. Если вам требуется срочная юридическая поддержка по разделу имущества или ипотеке, то просьба оставить заявку на бесплатную консультацию в специальной форме.

Подписываемся на обновления проекта и жмем кнопки социальных сетей!

ipotekaved.ru

Кто такой созаемщик по кредиту

04.06.2014

Когда претендент на очередной банковский кредит собирает справки о доходах, он практически не раздумывает над тем, зачем они вообще требуются. А эти документы необходимы для того, чтобы рассчитать лимит по будущему кредиту. Отправной точкой всех расчетов будет размер ежемесячного платежа.

Дело в том, что ежемесячный платеж не должен превышать половины дохода, да и то при условии, что той суммы, которая останется у заемщика будет достаточно на жизнь. Нарушение этого правила резко повышает банковские риски и считается серьезной ошибкой банковского клерка. Если заработная плата слишком мала, заявка на кредит может быть отклонена. Впрочем, сотрудники кредитного отдела могут предложить несколько альтернативных вариантов, например, пригласить поручителей, созаемщиков или оформить кредит под залог.

Созаемщиком будет считаться гражданин, который разделит с заемщиком не только его обязанности по выплате кредита, но и его права на движимое или недвижимое имущество, приобретаемое в кредит. Созаемщик обязан представить в кредитный отдел такой же пакет документов, как представляется самим заемщиком, в том числе и справку о доходах установленного образца.

Сотрудник кредитного отдела просто складывает доходы заемщика и созаемщика, и уже на основании этого производит расчет лимита по кредиту, то есть суммы, на которую может быть оформлен заем при данных процентных ставках и сроках. Понятное дело, чем выше окажется совокупный доход заемщика и созаемщика, тем выше будет лимит по кредиту. Если простого сложения двух доходов недостаточно, банк допускает участие до пяти созаемщиков по одному кредиту.

С точки зрения законов, роль созаемщика может достаться любому гражданину, но на основании приобретенного опыта банки рекомендуют приглашать на эти роли только близких родственников или членов одной семьи. Оно и понятно, ведь делить по справедливости придется не только расходы, но и сам кредит или имущество, которое приобретается на заемные средства.

Примеры кредитов с созаемщиками

Пример №1. Если недвижимость приобретается по ипотеке, кредит оформляется на одного из супругов, а второй супруг становится созаемщиком автоматически. Если для приобретения избранной недвижимости совокупного дохода обоих супругов недостаточно, на роль созаемщика могут быть приглашены родители или другие члены семьи одного или обоих супругов.

Пример №2. Роль заемщика при оформлении кредита на образование может достаться человеку, не имеющему доходов. В этом случае созаемщиками будут являться его родители или другие близкие родственники, готовые нести полную финансовую ответственность.

Обязанности созаемщика заключаются в регулярном погашении платежей по кредиту.

В принципе, банку все равно, кто именно будет вносить деньги. И до тех пор, пока кредит погашается в точном соответствии с графиком, никто из сотрудников банка не заинтересуется тем, кто именно вносит на счет положенные денежные суммы. Интерес сотрудников кредитного отдела появляется тогда, когда регулярные платежи прекращаются. В этом случае банк вправе потребовать денежную компенсацию и с заемщика, и с созаемщика.

В принципе, созаемщик имеет такие же права на кредит, как и сам заемщик. Но если в ходе судебного заседания он сумеет доказать, что сам заемщик непосредственного участия в выплатах по кредиту не принимал, суд может передать заемщику полное право на владение имуществом, приобретенным по данному кредиту.

Законом не запрещается оформление ипотеки не в совместное, а в личное владение одного из супругов. В этом случае второй супруг не будет являться созаемщиком по данному кредиту. И все же правильнее решать семейные финансовые проблемы не через банк, а с помощью брачного контракта. Кстати подписывать соглашение сторон, именуемое брачным контрактом, можно не только до заключения самого брака, но и гораздо позже.

Особый интерес вызывает вопрос страховых выплат в случае кредитов с созаемщиками. Условиями ипотечного кредитования предусматривается обязательное страхование, как недвижимости, так и заемщиков. Если с одним из участников, например с созаемщиком, произойдет несчастный случай, страховая компания примет участие в погашении его долгов, в то время как остальные, в том числе и сам заемщик, продолжат самостоятельные выплаты по кредиту.

На первый взгляд роли созаемщика и поручителя по кредиту ничем существенным не отличаются. Но это только на первый взгляд. Дело в том, что созаемщик является гарантией для банка на тот случай, если основной получатель кредита не сможет или не захочет выполнять свои долговые обязательства. В то время как созаемщик делит с получателем кредита не только его финансовые обязанности, но и права на владение имуществом, приобретаемым в кредит.

Популярность кредита с созаемщиком основывается на возможности значительно увеличить сумму кредитования.

money.violet-lady.ru

Кто такой созаемщик по ипотеке и его права и обязанности

Порой, дохода одного гражданин недостаточно, чтобы получить ипотечную ссуду, однако, всем остальным условиями кредитования он соответствует. В этом случае, банк идет навстречу такому претенденту и предлагает привлечь к процедуре кредитования третье лицо — созаемщика.

В данной статье нами будет рассказано о том, кто такой созаемщик, какие права закреплены за этим лицом и какие обязанности он принимает на себя при подписании кредитного соглашения.

Созаемщик – кем он является в ипотечном кредитовании?

Для начала стоит дать определение термину. Созаемщиком является гражданин, который делит ответственность по получаемому кредиту с основным получателей. Если главный заемщик, не в состоянии погасить долг, за него это придется делать созаемщику до полного погашения суды. Сегодня многие банки отдают предпочтение такому варианту, особенно, если речь идет о предоставлении ипотечной ссуды. Российские банки позволяют привлечь к кредитованию до четырех созаемщиков, тем самым, существенно снижая риски по займу.

Основанием для привлечения еще одного участника, как мы уже отмечали, является недостаточность уровня дохода потенциального соискателя. Низкий уровень заработка приводит к тому, что займ на сумму, которая необходима для покупки жилья, соискателю выдать не могут и единственным вариантом является привлечение другого лица с дополнительным доходом.

Ответственность каждого из участников сделки равна. Созаемщик также подписывает кредитное соглашение, поскольку в любой момент на него может лечь обязанность по погашению займа. Взятые обязательства гражданин должен будет исполнить в любом случае, независимо от того, какие причины легли в основу неуплаты по кредиту. Дополнительно стоит отметить, что если получателями ссуды выступают супруги, то они обязательно будут являться созаемщиками, но только когда между ними не составлен брачный контакт или в документе отсутствуют условия об отказе от имущества или от участия ипотечном кредитовании.

Созаемщик и поручитель – различия

Граждане очень часто путают понятия «поручить» и «созаемщик». Необходимо четко разграничивать данные термины, поскольку ответственность для каждого из лиц разная. Поручитель – это гражданин, который принимает на себя обязательство по погашению долга заемщика, если тот не будет вносить регулярную плату.

Несмотря на некоторую схожесть понятий, существует ряд существенных отличий:

- Основной причиной, которая является основанием для привлечения созаемщика — это недостаток дохода для оформления кредита большего размера. Заработки поручителя никоим образом на этот момент не влияют.

- Созаемщик, после заключения ипотечной сделки, вправе стать владельцем приобретаемой жилплощади или совладельцем, в зависимости от сложившихся обстоятельств. У поручителя такого права нет. Иногда, поручить получает законные права на жилье, если он оплачивал кредит, но происходит это в судебном порядке.

Дополнительно стоит отметить, что схема возмещения долга по ссуде с участием всех указанных лиц имеет следующий вид: сначала оплачивает заемщика, потом созаемщик, а затем поручитель, но уже по решению суда.

Полномочия и обязательства созаемщика по жилищному кредитованию

Все возможности, которые имеет такой участник соглашения, а также, обязанности, изначально фигурируют в ипотечном соглашении. Для начала следует отметить, что как полноправный участник ипотечного кредитования, созаемщик, вправе рассчитывать на часть жилого имущества, наравне с другими лицами. При этом ответственность по оплате кредита с этого человека не снимается даже в том случае, если он отказывается от получения части или всего жилого помещения.

Определенное лицо может быть созаемщиком сразу по нескольким ссудам, однако, получить кредит самостоятельно, ему будет уже непросто. Законодательно разрешается разделить сумму долга по ипотечному займу между заемщиком и всеми созаемщиками. Сделать это можно только при наличии таких обстоятельств:

- если супруги приняли решение о расторжении брачного союза, и между ними было подписано мировое соглашение;

- когда к такому решению пришли все участники сделки;

- по решению суда, когда стороны не достигли договоренности.

Центральная обязанность созаемщика заключается в необходимости погасить ссуду в полном объеме, если этого не сможет сделать заемщик.

Какие требования предъявляются к такому участнику?

Каждый банк выставляет свои условия по ипотеке, а значит и определенные критерии по выбору созаемщика. А частности, стандартных перечень характеристик идеального участника включает такие параметры:

- наличие паспорта гражданина РФ;

- на последнем рабочем месте гражданин должен отработать не меньше шести месяцев;

- доходы гражданина должны составлять не больше 50% от суммы платежа;

- наличие положительной кредитной истории;

- возраст гражданина – от 21 до 65 (иногда 75) лет.

Все перечисленные требования должны быть подтверждены официальными документами.

Заключение

Ипотека представляет собой целевой кредит, имеющий крупные размеры. Чтобы иметь возможность получить необходимую сумму при небольших доходах, привлекаются третьи лица. Граждане являются созаемщиками, наделены определенными полномочиями и принимают на себя оговоренные обязательства, такие же, как у основного заемщика.

grazhdaninu.com