Вопрос недели: Чем отличается титульный заёмщик от созаёмщика? Титульный созаемщик это

Титульный созаемщик, это кто?

Созаёмщики

Созаёмщики Заёмщик - это лицо, получающее по договору банковского кредита денежную сумму, которую оно обязуется вернуть в установленные договором сроки. Кроме того, договором устанавливается обязательство заёмщика заплатить и процент за использование денежных средств.

До оформления кредита, банк проверяет платёжеспособность заёмщика. И если его платёжеспособности для оформления нужного заёмщику размера кредита будет недостаточно, то банк рассматривает (по условиям отдельных видов ипотеки) выдачу кредита с привлечением дополнительного заёмщика с целью учёта его платёжеспособности в объединённом расчёте. А чтобы различать главного заёмщика и второго, дополнительного заёмщика - банки второго заёмщика называют созаёмщиком.

Созаемщик – это человек, который вместе с основным заёмщиком отвечает перед кредитором, т.е. перед банком за возврат кредита в полном объёме, т.е. соглашается на солидарную обязанность (ответственность) по погашению кредита.

Равные права и обязанности по кредиту всех заёмщиков прописаны в ст. 322 и ст. 323 ГК РФ, а, следовательно, как к самому заёмщику, так и ко всем привлекаемым дополнительно заёмщикам можно применить словосочетания - «созаемщик по кредиту». По отдельным видам кредита банки допускают привлечение от 1 до 3 созаемщиков, доход которых учитывается при расчёте максимального размера кредита. И ещё, если у основного заёмщика имеется супруг(а), то она, как правило, является созаёмщиком вне зависимости от его(ее) платёжеспособности и возраста. Сбербанк России, например, называет супругу (а) заёмщика как - «Супруг(а) Титульного созаемщика».

При оформлении кредита, когда приобретаемое для семьи жильё оформляется с привлечением нескольких родственников, становится актуальным выделять главного должника из всех созаемщиков, на которого будет оформляться собственность, и который будет погашать кредит и проценты. И такой заёмщик становится «Титульным созаёмщиком», а его(её) супруг (а) - «Супругой(ом) Титульного созаемщика».

Титульный созаемщик – это физическое лицо, оформляющее кредитуемое жилое помещение в свою (общую) собственность, и исполняющее от лица созаемщиков, а также в интересах себя и созаемщиков, с их общего согласия, все необходимые действия, связанные с оформлением, получением и обслуживанием кредита.

Приобретаемое с привлечением кредита жильё оформляется в собственность заёмщика и его супруги (а) /Титульного созаемщика и Супруги (а) Титульного созаемщика/, или только на одного заёмщика/титульного созаемщика. И это приобретаемое жильё оформляется титульным созаёмщиком в залог.

Супруга (г) титульного созаёмщика- это лицо, состоящее в браке с заемщиком, которая (ый) автоматически становится созаемщиком, даже если он (она) не работает (ст. 45 Семейного кодекса РФ).

Остальные созаёмщики, как правило, собственниками приобретаемого жилья не становятся, тогда зачем они нужны? Другие созаёмщики привлекаются для того, чтобы с помощью добавления их среднемесячной зарплаты, увеличить доходы заёмщика и тем самым увеличить сумму оформляемого кредита, а также они несут полную ответственность за погашение кредита.

bankirsha.com

по ипотеке и ипотечному кредитованию, анкета и заявление, требования и права, возраст для пенсионера, документы, титульный

Содержание статьи

Наши желания не всегда совпадают с возможностями. Намереваясь взять кредит на жилье, зачастую выясняется, что официального ежемесячного дохода не хватает на получение нужной суммы. Приобщение к получению ипотеки созаемщика в Сбербанке - способ получить большую сумму займа. При оформлении кредита на несколько физических лиц, суммируется их общий доход, соответственно увеличивается их платежеспособность, так как обязательный платеж делится на всех. Привлечение созаемщика помогает взять большую сумму кредита под более выгодный процент.

Созаемщик в Сбербанке

В Сбербанке допускается участие до трёх созаемщиков (в том числе, пенсионеров в возрасте до 75 лет), чей доход рассматривается, в одном ипотечном договоре. Участники сделки имеют право самостоятельно распределять долевое участие каждого из них.

Права и обязанности

Долевое участие в договоре, размер ежемесячного платежа для каждого участника прописывается в ипотечном договоре. Возможно, что главный заемщик будет вносить самостоятельно всю его сумму или каждый будет оплачивать свою долю. При необходимости, раздел имущества прописывается также в ипотечном договоре.

Если на момент оформления ипотеки заёмщик состоит в браке, приобретенная недвижимость становится совместно нажитым имуществом.

Супруги имеют равные права и доли владения, если иного не прописано в брачном документе. Деление недвижимости между ними не прописывается в ипотечном договоре. Второй супруг становится непосредственным созаемщиком по ипотеке, даже если не трудоустроен. Для того, чтобы привлечь его как платежеспособного заемщика, необходимо официальное оформление.

Созаемщики по ипотеке, как правило, привлекаются для подстраховки. Наличие такового в сделке даёт дополнительную гарантию банку в платежеспособности своего клиента. Пока главный должник осиливает обязательный ежемесячный платёж, другие лица не будут подвергаться беспокойству со стороны кредитора. Следовательно, если созаемщик оплачивает большую часть долга - ему и принадлежит преобладающая часть имущества, если вовсе не платит - то права на часть недвижимости не имеет.

Особенности титульного созаемщика

Титульным в Сбербанке называют главного заёмщика. По факту, все созаемщики несут одинаковую ответственность за возврат денежных средств перед кредитором, к ним предъявляются одинаковые требования и они обладают правами, зависящими от доли.

Если титульный заемщик, по каким либо причинам не внесет своевременно оплату, остальные дольщики должны будут это сделать. При его нетрудоспособности и отсутствии страховки, ответственность за погашение долга также ложится на плечи остальных.

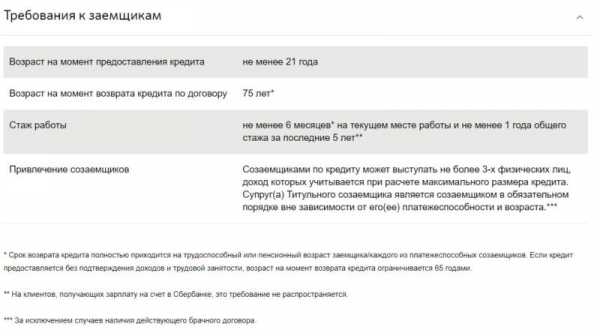

Требования при оформлении ипотеки

Поскольку обязанности перед кредитором у всех участников ипотечного кредитования равны, то требования к обычному созаемщику ничем не отличается от требований для титульного. Помощником в оформлении ипотечного кредита в Сбербанке может быть:

- Физическое лицо в возрасте от 21 до 65 лет (максимально допустимый в Сбербанке возраст пенсионера должен наступить после выплаты займа).

- Гражданин России с постоянной пропиской.

- Официально трудоустроенное лицо, с общим трудовым стажем не менее года, стаж на действующем месте работы более полу года.

Созаемщиками по ипотеке в Сбербанке могут быть любые лица, например, близкие родственники (родители, дети), посторонние лица (друзья, коллеги). Пенсионеры могут быть таковыми в пределах допустимого возраста по условиям ипотеки.

На созаемщика в Сбербанке также распространяются требования и условия страхования жизни и трудоспособности, осуществляется это в том же порядке, как и для титульного, и согласие на все это дается посредством заполнения образца анкеты заявления.

Документы на ипотечный кредит

Список документов требуемых от созаемщика по ипотеке в Сбербанке:

- Паспорт РФ с постоянной пропиской.

- Копия трудовой книжки, с мокрой печатью и подписью последнего работодателя.

- Справка по форме банка о заработной плате за последние 6 месяцев.

- Анкета заявление созаемщика по ипотечному кредиту в Сбербанке (образец можно скачать ниже).

- Данные о близких родственниках, с которыми совместно проживает на одной площади (супруге, детях, родителях).

- Диплом о высшем или среднем специальном образовании.

Банк вправе потребовать дополнительные документы у любого дольщика сделки, прежде чем предложить заполнить образец анкеты заявления. Например, СНИЛС, водительские права, заграничный паспорт, справку из пенсионного фонда и другие.

Обратите внимание, главным критерием при рассмотрении заявления на ипотеку остается платежеспособность клиента и созаемщиковОбразец анкеты и заявления

В Сбербанке анкета - заявление на получение ипотечного кредита единого образца для любого заёмщика: титульного или дополнительного. Заполняться она должна безошибочно печатными буквами или в электронном варианте. Вносить данные в бланк можно лично, или это может делать менеджер банка со слов клиента. Образец анкеты созаемщика по ипотеке в Сбербанке можно скачать здесь

Анкета на ипотеку в Сбербанке.pdf

Заявление.pdf

Ограничения для пенсионеров

В целом, в Сбербанке действует единое правило для всех людей пенсионного возраста касаемо кредитования или участия в кредитовании (ипотечном или потребительском). Предельный возраст пенсионера для участия в сделке - 65 лет на момент ее погашения, если не подтверждается трудовая занятость и доходы. В ином случае - 75 лет.

Обратите внимание, Сбербанк предъявляет к обычным созаемщикам те же требования, что и к титульному

Обратите внимание, Сбербанк предъявляет к обычным созаемщикам те же требования, что и к титульномуЗаключение

Соглашаясь стать созаемщиком по ипотеке в Сбербанке, нужно осознавать всю ответственность. Просроченные платежи портят кредитную историю всех участников, подписавших документ. Ответственность перед кредитором все несут одинаково, так что в случае невыплаты кредита неприятности будут у всех участников. Учитывайте это, соглашаясь заполнить образец анкеты заявления.

finansytut.ru

права и обязанности, отличие от поручителя

Привлекая созаемщика или соглашаясь им стать, следует внимательно изучить все аспекты сделки. Немногие знают, что созаемщик — это полноценный партнер по ипотеке, на которого ложится большая ответственность на весь период действия договора по кредиту. Он служит гарантом возврата денежных средств.

Привлечение созаемщика требуется, когда у банка возникают сомнения в платежеспособности или постоянном уровне дохода основного заемщика. В этом случае, банк выдает значительно меньшую сумму или вовсе отказывает в займе. Чтобы добиться одобрения необходимой суммы по ипотечному кредиту, привлекают созаемщика.

Процедура привлечения

Прежде чем перечислять риски и порядок привлечения партнера по кредиту, необходимо разобраться, кто такой созаемщик с юридической точки зрения. Им может быть только совершеннолетний и трудоспособный человек. Основное требование — наличие постоянного дохода и официальное трудоустройство в течение полугода. Потенциальный созаемщик должен подготовить пакет документов, который запросит кредитная организация.

Обычно он не отличается от стандартного набора справок и удостоверений, как при крупном потребительском кредите. После одобрения банком кандидатуры подписывается договор, по которому наступает солидарная ответственность по ипотечному займу. Только подписав документ, человек официально становится созаемщиком по ипотеке.

В зависимости от внутренней банковской политики, основной (титульный) заемщик, может привлекать до 5 созаемщиков в одну кредитную сделку. Процедуру проверки проходят все кандидаты. Многие банки отклоняют кандидатов пенсионного и предпенсионного возраста. При отборе банки отдают предпочтение тем, кто состоит в кровном родстве с основным заемщиком. Но это не жесткое правило, а закономерность, которой придерживается большинство кредитных организаций.

Первоочередное право на статус созаемщика имеют супруги. Более того, если иное не оговорено в кредитном договоре, супруг основного заемщика переводится в статус созаемщика автоматически. Это обусловлено ст. 256 Гражданского кодекса, согласно которой приобретаемое во время брака имущество считается совместно нажитым. Но при покупке дома или квартиры на заемные средства, банк автоматически накладывает на имущество обременение до полной выплаты ипотеки.

Чтобы процедура возможного взыскания была правомерной, банки апеллируют к ст. 45 Семейного Кодекса. Она регулирует процедуру взыскания совместно нажитого имущества супругов. Так как квартиру заемщик приобретает на нужды семьи, то и обременение накладывается солидарно. Если супруг не хочет быть созаемщиком, то это оговаривается в кредитном договоре, а квартира оформляется только на основного заемщика.

Солидарными партнерами по займу могут быть как родственники, так и посторонние люди. Если в качестве кандидата выступает друг или гражданский партнер, банк проводит более тщательный отбор. При проверке учитывается наличие судимости, возраст, кредитная история и материальное благополучие.

Мера ответственности и риски

Далекие от юриспруденции и экономики люди не знают, чем отличается созаемщик от поручителя, часто путая термины. Если не вдаваться в детали, то созаемщик — первый, с кого банк будет взимать долг по ипотеке, если титульный заемщик не внесет своевременный платеж. Согласно ст. 323 ГК, кредитор имеет право требовать со всех солидарных заемщиков исполнения обязательств. Для взыскания банку не потребуется судебного решения.

Бесплатная юридическая консультация

Телефон: 8 (499) 450-28-52

Право удерживать средства с расчетного счета дал кредитной организации сам созаемщик, когда подписал кредитный договор. Кроме того, банк может наложить обременение на квартиру или любое другое недвижимое и движимое имущество, если денежных средств недостаточно. Поручитель, в свою очередь, не несет такой ответственности. Поэтому статус созаемщика наиболее близок к статусу основного лица сделки, а не к поручителю.

Помимо финансовых потерь, могут быть проблемы с оформлением собственных кредитов. В единой базе данных банковской системы будет отображаться обременение на доход созаемщика. Даже если титульный заемщик педантично вносит все платежи, многие кредитные организации остерегаются сотрудничать с действующими созаемщиками. Нужно иметь это ввиду, ведь срок ипотеки может достигать 30 лет.

Чтобы оградиться от излишних рисков, имеет смысл заранее оговорить меру ответственности по займу. Кредитные организации допускают привлечение созаемщиков с субсидиарной ответственностью. В этом случае в обязанности входит внесение платежей, только если основной участник сделки потерял трудоспособность или погиб.

Однако при субсидиарной ответственности может понадобиться привлечение нескольких лиц и поручителей. Для повышения лояльности банка и снижения рисков титульный заемщик должен застраховаться на случай смерти, травм и потери работы. Так достигается оптимальный баланс рисков банка и всех остальных участников сделки.

Права созаемщика на жилплощадь

Несмотря на то, что ответственность созаемщика практически равноценна ответственности основного лица, сам статус не дает право безапелляционно претендовать на приобретенную квартиру. Права на жилплощадь возникают в следующих случаях.

- Титульный заемщик — супруг. Право на долю в жилом помещении возникает автоматически. Особенность правила в том, что созаемщиком может быть даже неработающий супруг, который в силу отсутствия дохода не способен в полной мере исполнять обязанности. Когда квартира оформлена в равных долях, и все платежи вносил только один из супругов, при разводе могут возникнуть проблемы с разделом жилплощади. Особенно если срок ипотеки не истек. Для предупреждения подобных проблем юристы советуют оформлять брачный договор, который бы регламентировал порядок платежей за квартиру и ее раздел в случае развода.

- Заключен договор с основным заемщиком. Соглашение является частью ипотечного договора, поэтому о нем необходимо уведомить банк. В соглашении прописывают все случаи, при которых возникают права на квартиру или долю в ней. Это может быть потеря дееспособности титульного заемщика или просрочка им платежей. Составление подобных договоров приветствуется в банках.

- Квартира оформлена в долях. Доли прописываются в договоре купли-продажи и в ипотечном договоре. Если созаемщиков несколько, то необходимо составить дополнительное соглашение, которое бы определяло права того или иного лица по мере исполнения им обязанностей.

- По судебному решению. Когда созаемщик заранее не позаботился о рисках и понес определенные затраты, он лишь в судебном порядке может отстоять свои права. Во время слушания учитываются все обстоятельства исполнения кредитного договора. Если титульный заемщик только один раз нарушил порядок выплат, то созаемщик может рассчитывать на материальную компенсацию. Когда платежи не вносились регулярно без уважительной причины, возникают права на квартиру.

В зависимости от того, какие обязанности созаемщика прописаны в кредитном договоре, изменяются его права на жилплощадь. При субсидиарной ответственности претендовать на квартиру можно лишь при наступлении страхового случая. Если в роли созаемщика выступает гражданский партнер, то для регламентирования его права на имущество необходимо составить дополнительный договор.

Как аннулировать статус созаемщика

Снять с себя обязательства не так просто. Если по какой-либо причине человек хочет прекратить быть созаемщиком, ему необходимо пройти несколько этапов для аннулирования статуса.

- Заручиться согласием основного участника.

- Получить одобрение банка на выход из сделки.

- Подписать дополнительное соглашение к ипотечному договору.

Только при такой последовательности действий можно прекратить быть партнером по ипотеке. Кредитные организации редко идут на аннулирование статуса. Так как заём выдавался с учетом дохода созаемщика, при его выходе из сделки требуется полный пересмотр ипотечного договора. Убедить банк дать согласие на аннулирование статуса может помочь основной заемщик, представив банку новую кандидатуру на роль созаемщика. Если банк ее одобрит, текущий статус будет аннулирован.

Если титульный заемщик или кредитная организация не дает своего согласия, то можно попытаться аннулировать статус в судебном порядке. Статистика такова, что менее 10% людей удается снять с себя ответственность после судебного слушания. Как правило, суд принимает сторону банка, так как в момент подписания договора созаемщик должен был объективно оценивать свои реальные возможности и меру ответственности.

Если основной участник сделки неоднократно нарушал договор с созаемщиком, суд вправе аннулировать статус. В одностороннем порядке нельзя отказаться от статуса. В случае смерти или потери трудоспособности титульного заемщика, аннулировать статус невозможно, но справиться с обязательствами помогут выплаты страховой компании.

Вам также будет интересно

grazhdanskoepravo.net

Чем отличается титульный заемщик от просто созаемщика.

В банковскую практику сначала было внедрено слово «Созаемщик», а теперь внедряется и словосочетание «Титульный созаемщик». Итак, кто такой титульный созаемщик? В Гражданском Кодексе РФ терминов «Созаемщик», «Титульный созаемщик» и «Супруг (а) Титульного созаемщика» нет, тогда значит что эти слова и словосочетания всего лишь производные от термина «заёмщик». А если посмотреть по словарю, то слово «титульный» имеет значение – «Главный, основной». Теперь давайте проследим за всеми преобразованиями заёмщика в титульного созаемщика. Созаёмщики (91464 bytes)

Созаёмщики

Заёмщик - это лицо, получающее по договору банковского кредита денежную сумму, которую оно обязуется вернуть в установленные договором сроки. Кроме того, договором устанавливается обязательство заёмщика заплатить и процент за использование денежных средств.

До оформления кредита, банк проверяет платёжеспособность заёмщика. И если его платёжеспособности для оформления нужного заёмщику размера кредита будет недостаточно, то банк рассматривает (по условиям отдельных видов ипотеки) выдачу кредита с привлечением дополнительного заёмщика с целью учёта его платёжеспособности в объединённом расчёте. А чтобы различать главного заёмщика и второго, дополнительного заёмщика - банки второго заёмщика называют созаёмщиком.

Созаемщик – это человек, который вместе с основным заёмщиком отвечает перед кредитором, т.е. перед банком за возврат кредита в полном объёме, т.е. соглашается на солидарную обязанность (ответственность) по погашению кредита.

Равные права и обязанности по кредиту всех заёмщиков прописаны в ст. 322 и ст. 323 ГК РФ, а, следовательно, как к самому заёмщику, так и ко всем привлекаемым дополнительно заёмщикам можно применить словосочетания - «созаемщик по кредиту». По отдельным видам кредита банки допускают привлечение от 1 до 3 созаемщиков, доход которых учитывается при расчёте максимального размера кредита. И ещё, если у основного заёмщика имеется супруг (а), то она, как правило, является созаёмщиком вне зависимости от его (ее) платёжеспособности и возраста. Сбербанк России, например, называет супругу (а) заёмщика как - «Супруг (а) Титульного созаемщика».

При оформлении кредита, когда приобретаемое для семьи жильё оформляется с привлечением нескольких родственников, становится актуальным выделять главного должника из всех созаемщиков, на которого будет оформляться собственность, и который будет погашать кредит и проценты. И такой заёмщик становится «Титульным созаёмщиком», а его (её) супруг (а) - «Супругой (ом) Титульного созаемщика».

Титульный созаемщик – это физическое лицо, оформляющее кредитуемое жилое помещение в свою (общую) собственность, и исполняющее от лица созаемщиков, а также в интересах себя и созаемщиков, с их общего согласия, все необходимые действия, связанные с оформлением, получением и обслуживанием кредита.

Приобретаемое с привлечением кредита жильё оформляется в собственность заёмщика и его супруги (а) /Титульного созаемщика и Супруги (а) Титульного созаемщика/, или только на одного заёмщика/титульного созаемщика. И это приобретаемое жильё оформляется титульным созаёмщиком в залог.

https://bankirsha.com/titulnyy-sozaemshchik-eto-kto.html

www.9111.ru

Чем отличается титульный заёмщик от созаёмщика?

Чаще всего в ипотечных сделках участвует не один покупатель, а сразу несколько, но титульный заёмщик при этом остаётся один. Остальные участники оформляются в качестве созаёмщиков. Чем понятие созаёмщика отличается от титульного заёмщика, мы спросили у старшего вице-президента Локо-банка Ирины Григорьевой:

«Довольно часто при оформлении кредитов на крупные покупки, такие как квартира или дача, доходов заёмщика не достаточно для получения требуемой суммы. В таких случаях кредит выдаётся с привлечением созаёмщиков. Созаёмщик – это лицо, готовое отвечать перед банком по кредитному обязательству наравне с заёмщиком. В большинстве случаев созаёмщиками являются ближайшие родственники заёмщика – супруги, родители, дети. Юридически все лица, отвечающие по обязательству перед банком в рамках одного договора, являются заёмщиками или созаёмщиками по данному договору и несут солидарную (равную) ответственность по кредиту.

При оформлении ипотечных кредитов банкам необходимо определить, кто из заёмщиков (созаёмщиков) будет являться основным лицом по данному договору, а именно: кто будет вносить платежи по договору, получать выписки и т.д. Для удобства и ясности банковских процедур в ряде банков основных заёмщиков по договорам кредитования называют титульными заёмщиками.

В рамках ипотечных договором части именно на титульного заёмщика оформляется право собственности на приобретаемый объект недвижимости, но это не жёсткое правило.

Например, в ЛОКО-Банке, в зависимости от ситуации, приобретаемый объект недвижимости может быть оформлен в совместную или долевую собственность супругов, а также в долевую собственность заёмщика и созаёмщика, состоящих в близком родстве. Также право собственности может быть оформлено только на заёмщика (титульного заёмщика), а все созаёмщики не будут участвовать в собственности приобретаемой недвижимости.

Привлечение созаёмщиков – это шанс увеличить сумму кредита до необходимой, т.к. в расчёте совокупного дохода будет участвовать не только доход титульного заёмщика, но и созаёмщиков. К примеру, в Локо-Банке, заёмщик может привлечь до четырех созаёмщиков».

www.sravni.ru

кто это такой, его права на квартиру и обязанности

Созаемщиком по ипотечному кредиту обычно являются супруг или супруга основного заемщика.

Созаемщиком по ипотечному кредиту обычно являются супруг или супруга основного заемщика.

Эти лица несут солидарную ответственность за своевременное погашение долга.

Однако существует небольшая разница между титульным заемщиком и созаемщиком.

Необходимо понимать что значат эти термины, чтобы избежать возникновения проблем.

Содержание статьи

Кто такой созаемщик по ипотеке?

Созаемщик по ипотеке — это лицо, которое привлекается для оформления ипотеки и увеличения шанса на ее получение благодаря суммированию дохода данного лица с доходами заемщика. Созаемщик наделяется обязанностями определенными кредитным договором.

Стоит отметить, что созаемщик и поручитель – это разные лица. Согласно требованиям банка, возможно привлечь до 4 созаемщиков для выплаты кредита.

Основное отличие от поручителей заключается в том, что кредитор учитывает доход созаемщиков тоже при вынесении решения по заявке. Таким образом, чтобы повысить вероятность получения ипотеки, граждане привлекают третьих лиц.

Согласно требованиям кредиторов, супруг или супруга считаются созаемщиком по умолчанию.

Кто может быть созаемщиком устанавливается индивидуально в каждом кредитующем учреждении. В этой роли могут выступать лица, которые удовлетворяют стандартным требованиям банка, а именно:

- Имеют российское гражданство.

- Обладают пропиской в регионе оформления ипотеки.

- Имеют стабильный официальный доход.

- Возраст от 21 года (в Сбербанке) на начало оформления ссуды и до 60 лет к моменту ее закрытия.

Это основные требования к созаемщикам. При этом они могут являться родственниками, друзьями или знакомыми титульного заемщика.

Требуемые документы

В обязательном порядке от поручителей, заемщика и соземщика банк требует стандартный пакет документов:

- Паспорт.

- Второй документ, удостоверяющий личность.

- Справка о доходах по форме банка или 2-НДФЛ.

- Свидетельство о браке при наличии.

- Свидетельство о рождении детей.

Дополнительно могут запросить и другие документы, однако это основной их перечень, который необходимо предоставить в обязательном порядке.

Основные отличия от поручителя

Поручитель – это лицо, которое ручается, что клиент будет своевременно производить оплату. Он должен сам за него оплачивать плановые платежи, если сам заемщик этого делать не в силах.

Многие поручители не согласны с этим, когда дело доходит до необходимости оплаты, но положения ГК РФ и ФЗ «Об ипотеке» ссылаются на необходимость внесения ими оплаты при невозможности заемщиком выполнять взятые на себя кредитные обязательства.

В отличие от созаемщика, доход поручителя не учитывается в принятии решении о выдаче ипотеки. Также поручителям запрещено предоставлять информацию о состоянии кредитного счета на основании закона о банковской тайне.

Существуют стандартные требования к поручителю. Это лицо должно соответствовать следующему:

- Возрастной ценз от 21 года до 65 лет.

- Наличие стабильного официального дохода. Который есть возможность подтвердить документально.

- Отсутствие просрочек по кредитам.

- Российское гражданство.

- Постоянная регистрация в регионе оформления заемщиком ипотеки.

Таким образом, искать поручителя необходимо, учитывая данные требования. Им может выступать также пенсионер, если он удовлетворяет возрастному цензу. То есть, он должен иметь льготы на ранний выход на пенсию, чтобы быть поручителем.

Дорогой читатель! Каждый случай имеет индивидуальный характер.

Если статья не решает вашу проблему или вы желаете узнать подробности - обращайтесь по телефону +7 (812) 426-14-07 (доб. 916) или через онлайн-консультант.

Это просто и совершенно бесплатно!

Права на кредитуемый объект

Все права сторон на квартиру или другой объект недвижимости регулируется договором купли-продажи. Таким образом, если созаемщик тоже вписан в него, то он имеет определенную долю на жилье. При этом размер долей должен быть прописан.

Данная информация после регистрации сделки хранится в Росреестре. Для ее получения требуется запросить выписку из ЕГРП.

Если заемщик и созаемщик супруги, то оба имеют право на жилье, как объект, который является совместно нажитым имуществом. Если в дальнейшем дело дойдет до развода, то раздел будет происходить согласно ранее достигнутой договоренности или пропорционально.

Если же созаемщик не является супругом или супругой, то при желании можно указать в договоре купли-продажи следующее:

- Ответственность участников по ипотечному договору.

- Порядок предъявления прав на объект недвижимости созаемщиком, если титульный заемщик не может выполнять свои долговые обязательства в полном объеме.

- Максимальные пределы прав созаемщика на недвижимость.

Это является отдельным договором, который составляется в свободной форме и заверяется нотариально. Он не является обязательным, но может послужить отличным мотиватором для внесения созаемщиком платежей за должника.

В противном случае будет сложно заставить его тоже производить оплату.

Если оба, заемщик и созаемщик, не платят ипотеку, то в результате дом или квартира будут отчуждены банком на основании ипотечного договора и действующей закладной.

Имущество, как правило, реализуется путем проведения аукциона. Затем вырученные деньги идут на погашение долга. Если их не хватает, то заемщик должен возместить разницу самостоятельно. Не нужно говорить, что на протяжение всего времени нахождения на просрочке будут начисляться штрафные санкции.

Обязанности и ответственность

Обязанности у созаемщика такие же, как и у титульного заемщика. Он обязан производить оплату в указанный в графике срок, есть сам заемщик сделать этого по каким-то причинам не может. Нахождение на просрочке автоматически портит кредитную историю обоих лиц.

Как исправить плохую кредитную историю и кто даст кредит — читайте по ссылке.

Права несколько отличаются от прав титульного заемщика. Он имеет право получить полную информацию по кредитному договору, но при погашении задолженности закладная отдается только титульному заемщику лично в руки.

Также все действия в Росреестре для снятия обременения созаемщик должен осуществлять вместе с титульным заемщиком по ипотеке.

Во всем остальном права и обязанности полностью совпадают. Обычно ипотечный договор у банков типовой, поэтому все положения почти идентичны. Настоятельно рекомендуется его прочитать перед подписанием.

В случае неуплаты ипотечного кредита, на созаемщика налагается такая же ответственность, как и на основного заемщика.

Может ли созаемщик отказаться от ипотеки?

Существует специальный алгоритм действий для того, чтобы лицо могло выйти из созаемщиков и договора законным путем.

При этом супруг или супруга клиента сделать этого не могут. Исключение составляют случаи, когда семья распалась и имеется свидетельство о разводе.

Вот основные способы, которыми можно вывести созаемщика из договора:

- Полное погашение ссудной задолженности и прекращение кредитных обязательств по договору.

- Написание клиентом заявления о смене созаемщика или выводе одного из них. В этом случае потребуется заново предоставлять пакет документов, который позволит сделать анализ платежеспособности клиента.

Если доход позволяет вносить оплату самостоятельно или доход нового созаемщика эквивалентен или превышает зарплату действующего, то банк удовлетворяет прошение.

Для вывода кого-то из договора необходимы действительно веские причины. В противном случае просьба будет отклонена.

Наиболее значимыми являются развод, решение суда, смерть одного из участников договора и так далее.

Стоит отметить, что в договоре отсутствует информация о возможной смене его участников. Все решения рассматриваются сотрудниками банка в индивидуальном порядке.

Может ли созаемщик взять кредит в другом месте?

Да, может. Даже сам заемщик может это сделать, если уровень дохода позволяет. Однако важно понимать, что максимальная сумма ссуды будет меньше, так как часть официального дохода учитывалась при оформлении ипотеки.

Таким образом, можно рассчитывать лишь на небольшие кредиты, если размер официальной зарплаты не измеряется цифрой с пятью нулями.

Таким образом, необходимо серьезно подходить к выбору созаемщика. Сам он тоже должен понимать всю ответственность, которая на него ложится.

Не нашли ответ на свой вопрос? Проконсультируйтесь бесплатно!

Обращайтесь по телефону +7 (812) 426-14-07 (доб. 916) или через онлайн-консультант.

Мы поможем решить ваш вопрос совершенно бесплатно.

Вконтакте

Google+

Одноклассники

vseodome.club

Созаемщик в ипотеке в Сбербанке

Наличие созаемщика в ипотеке в Сбербанке позволяет заемщику с недостаточным уровнем дохода получить кредит. В соответствии с договором финансовая ответственность по нему распределяется между всеми его участниками. Но и права они имеют одинаковые.

Содержание статьи:

Кто такой созаемщик

Многих граждан, собирающихся оформить кредит для покупки жилой собственности, интересует, кто такой созаемщик в ипотеке в Сбербанке. Согласно законодательству, под этим термином понимается лицо, которое обязано отвечать по договорным обязательствам наравне с заемщиком.

Наличие созаемщика служит гарантией для кредитора: ипотека — тяжелое бремя, и банк должен быть уверен, что вернет свои деньги. Кредитному учреждению неважно, кто будет оплачивать ежемесячные взносы. Но и для заемщика данный участник договора тоже является полезным, так как позволяет увеличить выдаваемую по кредиту сумму за счет своего дохода.

Нередко граждан, желающих оформить ипотечный кредит, интересует, обязателен ли созаемщик при ипотеке в Сбербанке или можно обойтись без него. Наличие данного участника договора не является обязательным условием выдачи займа, если финансовое положение заемщика дает возможность ему рассчитываться по ежемесячным платежам. Но, имея небольшой доход, человек, желающий приобрести жилую собственность в кредит, не сможет обойтись без еще одного или нескольких участников ипотечного договора.

Кто может стать

Созаемщиком по ипотечному кредиту Сбербанк позволяет стать любому гражданину, который согласится отвечать по договорным обязательствам так же, как и заемщик, например, сослуживец или давний товарищ. Но предпочтение отдается близким родственникам — жене (мужу), родителям, детям, сестрам (братьям).

Супруг (супруга) получателя ипотеки обязательно становится созаемщиком. Но не всегда вторая половина желает поддержать мужа (жену) в желании получить банковский заем. Избежать договорных отношений по ипотеке поможет брачный контракт, определяющий раздельное владение имуществом.

Созаемщиком не может стать супруг, не имеющий гражданства РФ. Если муж (жена) не становится созаемщиком своей второй половины, то не имеет права предъявлять претензии на недвижимость, купленную в ипотеку.

Сколько взять созаемщиков может получатель ипотечного займа в Сбербанке? Все зависит от дохода. Это может быть 1 человек, 2 или 3. Большего количества Сбербанк не допускает.

Права и обязанности

Права и обязанности любого участника ипотечного договора прописаны в его тексте. Перед тем как подписывать документ, следует тщательно ознакомиться со всеми его пунктами.

У созаемщика достаточно много прав. Он может претендовать на долю в квартире или другой жилой собственности, приобретаемой в кредит. Доля каждого участника ипотечного договора определяется ими совместно. Если человек отказывается становиться владельцем квадратных метров, то банк не снимает с него ответственности по ипотеке.

Созаемщик имеет право отказаться от своей роли, если получатель ипотеки найдет другого человека, и банк разрешит поменять участника кредитного договора. Еще одно право человека, принявшего на себя обязательства по ипотеке, — получить налоговый вычет в соответствии с имеющейся долей в жилье.

Любой гражданин имеет право выступать в роли созаемщика по нескольким жилищным займам, но, сделав это, оформить кредит на себя ему будет достаточно сложно.

Созаемщик имеет те же обязанности, что и заемщик. Главная из них — полностью выплатить все взносы по ипотеке, если заемщик не может этого сделать. Кредитный договор содержит информацию о том, как будет выплачиваться долг, например, сперва то, что должен созаемщик, а затем — долг основного заемщика. Но может быть прописана и одинаковая ответственность всех участников соглашения.

Ответственность перед банком

Созаемщик по ипотеке в Сбербанке должен понимать всю ответственность, на которую он пошел, приняв такое решение. Возможно, ему придется выплачивать ежемесячные взносы не от случая к случаю, а до полного погашения долга перед банком.

На протяжении всего действия ипотечной программы данное лицо ответственно перед кредитным учреждением по всем пунктам договора.

Чем созаемщик отличается от поручителя

Есть несколько отличий между этими двумя участниками ипотечных договорных отношений:

- Доход. Банку неважно, какое финансовое положение у поручителя, но доход созаемщика обязательно учитывается. Заемщик может получить большую сумму кредита, если созаемщик предоставит справки о своем достатке.

- Право на жилье, приобретаемое с помощью ипотечного займа. Согласно договору, заемщик и созаемщик обладают равными правами и поровну делят обязанности, поэтому и право владеть недвижимостью имеется и у того, и у другого. У поручителя этого права нет: он не может стать владельцем квадратных метров. Но претендовать на ипотечную жилплощадь имеет право, если был вынужден платить ежемесячные взносы. Данный вопрос решается в суде.

- Обязанность платить ежемесячные взносы. Заемщик — основной плательщик по кредиту. Если он этого не делает, по долгам рассчитывается созаемщик. Если и этот участник договорных отношений отказывается от платежей, то за долг отвечает поручитель, но только по решению суда.

Видео про то, чем отличается поручитель от созаемщика:

Требования банка к созаемщику

Участником ипотеки, отвечающим вместе с заемщиком по договорным обязательствам, может стать гражданин РФ с постоянным местом регистрации. Ему должно быть больше 21 года, но меньше 65 лет, при этом максимальный возраст созаемщика должен наступить после полного погашения займа. От созаемщика требуется иметь постоянное место трудоустройства и общий стаж работы более 1 года, а на последнем рабочем месте — более 6 месяцев.

При оформлении ипотеки в Сбербанке с созаемщиком на всех участников договора распространяется требование, касающееся страхования здоровья и жизни, т. е. созаемщик обязан оформить страховой полис.

Необходимые документы

Гражданин, согласившийся стать созаемщиком, должен подготовить следующие документы:

- общегражданский паспорт;

- справку, свидетельствующую, что гражданин имеет постоянное место работы, или другой документ, подтверждающий официальное трудоустройство, например копию трудовой книжки, заверенную последним работодателем;

- справку, подтверждающую официальный доход, например 2-НДФЛ.

Так как основное требование банка к созаемщику связано с доходом, то предоставляются дополнительные документы (при их наличии), подтверждающие финансовые поступления:

- справка о получаемых дивидендах;

- договор на сдачу в аренду жилой площади с обязательным подтверждением поступления денег, например почтовыми квитанциями;

- гонорары за написание статей и т. п.

Сотрудники Сбербанка непременно изучают кредитную историю любого участника ипотеки, поэтому заемщику не стоит брать в созаемщики человека, имеющего в прошлом просрочки по кредитным обязательствам.

Условия для созаемщика по ипотеке

Условия Сбербанка по ипотеке одинаковы для всех участников кредитного договора, имеющих равные права и обязанности.

Случается, что созаемщик не хочет больше выполнять свои обязанности по кредитному договору. Условия выхода из созаемщиков требуют согласия на это всех участников ипотеки, в т. ч. банка. Если Сбербанк или другие действующие лица ипотечного кредита отказываются удовлетворить просьбу созаемщика о выходе, то последнему придется обращаться в суд.

Если достигнуто мировое соглашение, то вывод созаемщика проводится любым из следующих способов:

- составляется дополнительное соглашение с информацией о том, что созаемщик прекращает свои обязательства по договору, которое подписывают заинтересованные стороны;

- вводится новый созаемщик и составляется новый договор;

- между заемщиком и оставшимися созаемщиками перераспределяются обязательства, составляется новый договор.

Как вывести созаемщика из ипотеки, подскажет специалист Сбербанка. Но необходимо знать, что кредитные учреждения не приветствуют подобное.

Оформление ипотеки

Стандартная процедура оформления ипотечного кредита выглядит так:

- Подбор программы кредитования. Сбербанк предлагает несколько ипотечных программ. Если сложно разобраться с их условиями, то специалист банка поможет подобрать наиболее подходящую.

- Подготовка документов. К этому вопросу следует подойти тщательно, так как от того, насколько грамотно будут собраны документы, зависит решение ипотечной комиссии по выдаче кредита.

- Подбор объекта недвижимости и сбор документов на него. Заемщик может приступить к выбору жилья после того, как банк положительно ответит на заявку на кредит. Приобретаемый объект должен находиться на территории обслуживания Сбербанка, а его стоимость не должна превышать ту сумму, которую одобрил кредитор.

- Сделка купли-продажи. Данный этап наступает после завершения всех процедур по оформлению ипотеки и передачи банком денег заемщику.

- Регистрация собственности в соответствующих органах. Заемщик регистрирует свое право владения жильем, но оно будет находиться в залоге у банка до погашения ипотеки.

Все этапы занимают примерно 6 месяцев.

Пакет документов

Для оформления ипотечного кредита в Сбербанке заемщик должен подготовить следующие документы:

- анкета-заявление;

- копия паспорта гражданина РФ;

- копия трудовой книжки, заверенная работодателем или нотариусом;

- справка о доходах;

- свидетельства о заключении брака и о рождении детей;

- СНИЛС.

Банк имеет право потребовать дополнительные документы.

Как заполняется анкета

Бланк анкеты для получения ипотеки в Сбербанке одинаков и для заемщика, и для созаемщика. Его можно взять в самом банке или на официальном сайте кредитной организации.

Анкета состоит из 6 страниц. Заполнить ее можно вручную печатными буквами или на компьютере. Чаще всего никаких сложностей у клиентов не возникает, но тем, кому это трудно сделать, помогут банковские служащие. Помощь можно получить, позвонив на прямую линию Сбербанка. Менеджер подробно ответит на все вопросы, которые задаст клиент.

Что стоит учесть прежде чем стать созаемщиком

Роль созаемщика может доставить человеку множество проблем, поэтому следует хорошо подумать, соглашаться ли на нее. Например, человек, являющийся созаемщиком, желает сам взять ипотеку, но банк может признать его неплатежеспособным, так как гражданин является созаемщиком по чужому кредиту.

Есть и другие неприятные моменты. Так, при разводе супругов собственником ипотечной квартиры остается один, но платить обязаны оба. Случается, что гражданин, попросивший друга стать созаемщиком, прекращает платить ежемесячные ипотечные взносы: рассчитываться по долгам придется товарищу, а вернуть потраченные деньги не всегда удается.

Если человек поддается на уговоры и решается стать созаемщиком у знакомого или родственника, то дополнительно к договору желательно составить соглашение, в соответствии с которым созаемщику будут возвращены потраченные суммы или выделена доля в ипотечном жилье.

Страхование рисков

Сбербанк обязывает страховать свою дееспособность как титульного заемщика, так и созаемщика. В случае наступления страхового случая выплачивать взносы будет компания, заключившая с человеком договор страхования. Она же погасит долг перед банком в случае смерти застрахованного лица.

Страховка выгодна клиентам, но не менее выгодна она и банку, так как позволяет кредитору избежать потери заемных средств.

sberbank-site.ru