Как получить ипотеку в Сбербанке — требования и документы. Требования к заемщику сбербанк

«Сбербанк» - Частным клиентам - Памятка заемщика

Приложение к письму Банка России от 05.05.2008 № 52-Т«О «Памятке заемщика по потребительскому кредиту»Подготовлена Банком России

I. Решение о получении потребительского кредита — ответственное решение.

Потребительский кредит — это кредит, предоставляемый банком на приобретение товаров (работ, услуг) для личных, бытовых и иных непроизводственных нужд.

Получение кредита предполагает обязанность вернуть в установленные кредитным договором сроки основную сумму долга (сумму, которая была получена от банка), а также уплатить проценты за пользование кредитом.

Часто условиями кредитного договора также предусматривается необходимость осуществления иных платежей, связанных с получением и погашением кредита, в пользу банка (комиссии за рассмотрение документов на получение кредита, открытие и ведение банковского счета, осуществление переводов денежных средств и т. п.), а также в пользу третьих лиц (платежи, связанные с договорами страхования, залога, перевода средств через отделения связи или иные банки и т. п.).

Если какие-либо предусмотренные кредитным договором платежи не осуществляются или осуществляются несвоевременно и/или не в полном объеме, банком может быть предъявлено требование об уплате неустойки (штрафа, пени). О праве банка предъявлять такое требование, как правило, сказано в кредитном договоре.

Перед принятием решения о получении потребительского кредита оцените свои потребности в его получении, а также возможности по его своевременному обслуживанию (погашению), то есть какую сумму денежных средств исходя из вашего бюджета вы реально можете направить на уплату всех причитающихся платежей по кредиту.

II. Внимательно изучите всю информацию о кредите и условиях его обслуживания (погашения).

Для принятия решения о получении потребительского кредита следует получить от сотрудников банка исчерпывающую информацию об условиях, на которых осуществляется кредитование, в том числе обо всех без исключения платежах, связанных с получением кредита и его обслуживанием (погашением).

Помните! Ваше право на получение своевременной (до заключения кредитного договора), необходимой и достоверной информации закреплено федеральным законодательством (статья 10 Закона Российской Федерации «О защите прав потребителей», статья 30 Федерального закона «О банках и банковской деятельности»). К такой информации в том числе относятся: размер кредита, график его погашения, полная стоимость кредита в процентах годовых (в расчет полной стоимости кредита включаются ваши платежи по кредиту, связанные с заключением и исполнением кредитного договора, в том числе платежи в пользу третьих лиц, определенных в кредитном договоре).

Внимательно изучите условия кредитования. Обратите внимание на содержащиеся в них ссылки на тарифы осуществления банком услуг. Запросите и изучите информацию об этих тарифах у сотрудников банка.

Принятию наилучшего решения может способствовать изучение предложений нескольких банков, выдающих потребительские кредиты. Полученная информация позволит вам сравнить предложения по потребительским кредитам разных банков.

III. Внимательно изучите кредитный договор и другие документы.

Не спешите подписывать документы. Перед подписанием кредитного договора тщательно изучите его. В этих целях, по возможности, возьмите кредитный договор домой, более внимательно изучите его условия, устанавливающие ваши обязанности (обязательства, ответственность), убедитесь, что кредитный договор не содержит условий, о которых вам не известно или смысл которых вам не ясен.

Если какие-либо условия кредитования вам не понятны, просите разъяснения и соответствующие документы у сотрудников банка, уточняйте интересующие вас вопросы. Если вы не получили необходимого разъяснения, лучше отложить принятие решения о получении кредита. Рекомендуем также сообщить о данном факте в _______________________________________ (указывается название территориального учреждения Банка России) по адресу: _______________________________________ (указывается адрес территориального учреждения Банка России). Ваша информация будет способствовать повышению качества надзора за банками и улучшению их работы.

Оставляя в банке заявление на получение кредита, обратите внимание, что такое заявление может быть вашим предложением (офертой) заключить кредитный договор на условиях, предусмотренных этим заявлением. Принятие (акцепт) банком этого заявления будет означать заключение кредитного договора без дополнительного уведомления вас о данном факте.

Внимательно изучив кредитный договор, еще раз взвесьте все «за» и «против» получения кредита, спокойно оцените свои возможности по своевременному возврату кредита и уплате всех причитающихся платежей.

IV. Подписание кредитного договора — самый ответственный этап.

Помните! Подписав кредитный договор (заявление-оферту), вы соглашаетесь со всеми его условиями и принимаете на себя обязательства по их выполнению, в том числе по возврату в установленные сроки суммы основного долга и уплате всех причитающихся платежей, за неисполнение (ненадлежащее исполнение) которых банк будет вправе обратиться с иском в суд.

Подписывайте кредитный договор (иные документы банка), только если вы уверены в том, что все его условия вам понятны, вы точно представляете, какие платежи и когда вам необходимо будет произвести, и вы убеждены, что сможете это сделать.

www.sberbank.ru

Условия выдачи кредита в Сбербанке: порядок и требования

Любая кредитная программа Сбербанка обусловлена определенными условиями оформления, на которые должен обратить каждый заемщик.

Условия выдачи кредита в Сбербанке, какими принципами он руководствуется при оценке кредитозаемщика, а также что может повлиять на его решение при выдаче заемных средств, – это полезно знать любому, обратившемуся в финансовую организацию.

Содержание статьи:

Оформление выдачи кредита Сбербанка

Оформление и осуществление выдачи займов в Сбербанке происходит в несколько этапов:

- изучение заявки специалистами кредитного отдела;

- предоставление заявителем пакета необходимых документов;

- проверка документов и предоставленной заемщиком информации о себе;

- если предыдущий этап убедил кредитора в платежеспособности заявителя, начинается подготовка по составлению кредитного договора – расчет суммы, срока кредитования и ставки с дальнейшей корректировкой;

- подписание договора, выдача графика ежемесячных платежей;

- перечисление денег способом, указанном в соглашении;

- контроль со стороны банка за погашением задолженности.

Что проверяет Сбербанк при выдаче кредита

Основной вопрос, который интересует всех желающих получить займ, – что и как проверяет Сбербанк при выдаче кредита. От результата анализа данных заявителя зависит не только принятие решения о выдаче ему денег, но и размер будущей процентной ставки.

Условно кредитная организация подразделяет всех претендентов на 2 группы по степени риска. Первая группа – заемщики с оптимальными данными, т.е. представляющие минимальный риск по не возврату средств. Это клиенты, уже обращавшиеся за ссудой, вовремя погасившие ее и имеющие незапятнанную кредитную историю, официальный доход и имущество в качестве залога. Для этой категории клиентов допустима просрочка в платежах не более 10 дней, что принято считать кредитной нормой. Вторая группа кредитозаемщиков – те, кто представляют максимальный риск. Это граждане, никогда не обращавшиеся за кредитом, проще говоря, с «нулевой» кредитной историей или те, у которых она выглядит достаточно сомнительной с точки зрения кредитора.

В отдельную привилегированную группу можно отнести зарплатных клиентов: они не подвергаются такой тщательной проверке как остальные. Точно так же банк относится к гражданам, обратившимся за небольшой ссудой или экспресс-кредитами. В этом случае кредитор страхует себя высокими процентными ставками. Для таких заявителей предусмотрена система скоринга. Специально созданная компьютерная программа позволяет в ускоренном режиме провести анализ кредитного потенциала клиента: его имущественного и финансового состояния, размер дохода, имеющиеся просрочки по предыдущим займам, наличие судимости. Также при запуске программе специалист банка добавляет свою личную оценку заявителя (внешний вид, поведение), которая может сыграть важную роль.

В отдельную привилегированную группу можно отнести зарплатных клиентов: они не подвергаются такой тщательной проверке как остальные. Точно так же банк относится к гражданам, обратившимся за небольшой ссудой или экспресс-кредитами. В этом случае кредитор страхует себя высокими процентными ставками. Для таких заявителей предусмотрена система скоринга. Специально созданная компьютерная программа позволяет в ускоренном режиме провести анализ кредитного потенциала клиента: его имущественного и финансового состояния, размер дохода, имеющиеся просрочки по предыдущим займам, наличие судимости. Также при запуске программе специалист банка добавляет свою личную оценку заявителя (внешний вид, поведение), которая может сыграть важную роль.

Стоит отметить один интересный факт – в начале месяца получить займ при использовании скоринга намного проще, поскольку кредитор набирает клиентскую базу.

При займах свыше 70 тыс. претендента ждет более серьезная проверка. К чему нужно готовиться? Параметры, которые интересуют кредитора:

При займах свыше 70 тыс. претендента ждет более серьезная проверка. К чему нужно готовиться? Параметры, которые интересуют кредитора:

- Анкетные данные, предоставленные самим заявителем. Информация о месте работе проверяется достаточно просто – звонком в организацию. Причем сведения о телефонном номере берутся не с анкеты заявителя, а с других источников. Проверяются непогашенные задолженности, которые могут быть намеренно скрыты в анкете. Делается запрос о наличии судимости и статья, по которой был осужден заемщик. Если это экономическое преступление, в ссуде будет отказано автоматически, а также в том случае, если подобный факт был скрыт. Дополнительно может быть проведена беседа с менеджером, чего не стоит недооценивать.

- Достоверность информации о платежеспособности. Справки об основном и дополнительных доходах проверяются по коду ОГРН компании и по номеру ИНН. Кредитор самостоятельно проверяет сведения об имеющихся задолженностях в других банках. Делается запрос в БКИ о состоянии кредитной истории. Также возможно обращение в компетентные органы для установления подлинности предоставленных документов (паспортный стол, налоговая служба и т.д.).

- В случае предоставления залогового имущества проводится проверка его юридической «чистоты». Если в залог предоставляется недвижимость, то банковский сотрудник выезжает по ее адресу, чтобы убедится в ее наличии. Обязательно получаются сведения на ком зарегистрировано жилье и есть ли на нем обременение, соответствие заявленной стоимости реальной.

- Если для кредита требуются поручители, то они проходят аналогичную проверку.

Поскольку банк скрупулезно проверяет все сведения и документы заемщика, то самый худший вариант для него – скрывать или подделывать информацию. Это все равно станет известно кредитору, и автоматически приведет к отказу или снизит шансы заявителя на предоставление лучших условий.

Порядок выдачи кредита в Сбербанке

Перечисление заемных средств производится согласно условиям подписанного кредитного договора и осуществляется как наличными, так и по безналичному расчету. Последний предполагает перевод суммы займа на банковскую карту и вклад до востребования (для физических лиц) и перечисления на счет предпринимателя или организации (для юридических лиц). Для этого в договоре займа обязательно указывается номер счета карты, вклада или организации. Все суммы переводятся одним платежом. Исключением являются жилищные займы, предоставляемые для строительства объектов недвижимости.

Перечисление заемных средств производится согласно условиям подписанного кредитного договора и осуществляется как наличными, так и по безналичному расчету. Последний предполагает перевод суммы займа на банковскую карту и вклад до востребования (для физических лиц) и перечисления на счет предпринимателя или организации (для юридических лиц). Для этого в договоре займа обязательно указывается номер счета карты, вклада или организации. Все суммы переводятся одним платежом. Исключением являются жилищные займы, предоставляемые для строительства объектов недвижимости.

Зачисления на счет заемщика по вкладу до востребования

Один из вариантов безналичного расчета – зачисление средств на вклад до востребования. Это некий вид депозита, где по первому требованию клиента ему выдаются перечисленные деньги в любой момент, кроме нерабочих дней.

Зачисления на счет пластиковой карточки заемщика

Для физического лица зачисление кредитных денег прямо на его карточку – наиболее мобильный и удобный вариант: средства сразу же поступают в его распоряжение.

Для физического лица зачисление кредитных денег прямо на его карточку – наиболее мобильный и удобный вариант: средства сразу же поступают в его распоряжение.

Оплаты счетов торговых и других организаций

Для корпоративных клиентов заемные средства могут быть переведены на счета торговых и иных организаций. Все данные о счете указываются в договоре займа. Никогда не осуществляется зачисление денег на счета других кредитных организаций.

Перечисления на счет гражданам-предпринимателям

Аналогично происходит поступление средств для частных предпринимателей. Они могут заранее указать свой банковский счет для дальнейшего зачисление денег.

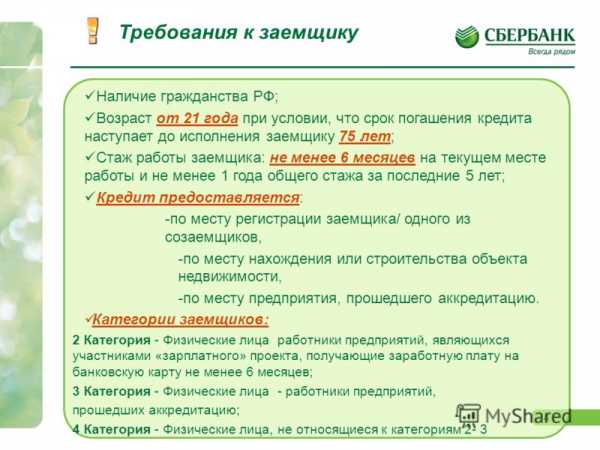

Требования к заемщикам

Одним из условий выдачи кредита в Сбербанке РФ являются соответствие будущих заемщиков определенным критериям. Их основная цель – убедить банк в своей платежеспособности и продемонстрировать положительную кредитную историю. Требования следующие:

Одним из условий выдачи кредита в Сбербанке РФ являются соответствие будущих заемщиков определенным критериям. Их основная цель – убедить банк в своей платежеспособности и продемонстрировать положительную кредитную историю. Требования следующие:

- Возраст от 21 до 65 лет. Хотя этот возрастной диапазон официальный, он носит более условный характер. У банка есть специальные предложения для клиентов до 75 лет, сумевших предоставить дорогостоящий залог. Конечно, речь не идет о долгосрочной ипотеке. При этом на момент завершения договора займа клиенту должно быть не больше 75 лет. Есть исключения, касающиеся нижней планки: некоторые ссуды можно получить гражданам младше 21 года, но с обязательным поручительством.

- Наличие гражданства РФ. Исключением может стать только выдача корпоративного займа.

- Наличие прописки или временной регистрации на территории, где есть филиал, в который обратились за ссудой.

- Положительная кредитная история.

- Предоставление определенного пакета документов в зависимости от типа кредитной программы: в некоторых случаях достаточно предоставить паспорт или водительские права, а в других – пакет документов может быть достаточно внушительным.

- Непрерывный стаж работы на одном месте не меньше 6 мес., а общий рабочий стаж – не менее 5 лет. Но и в этом пункте могут быть исключения.

- Документальное подтверждение платежеспособности (справка о доходах).

- Предоставление залогового имущества при выдаче крупной суммы.

- Отсутствие судимости или пребывания под следствием.

Заключение

Практически каждый российский гражданин может получить ссуду в Сбербанке. Здесь разработан широкий спектр кредитных программ, позволяющий каждому получить нужный банковский продукт. Как и в любой кредитной организации, к заемщикам предъявляются определенные требования и условия выдачи заемных средств. Соответствие этим критериям облегчит гражданам реализацию их собственных планов.

16-11-2017

- Поделиться

- Нравится

- Твитнуть

- Класс!

- Нравится

sbankami.ru

Требования к заемщику кредита в Сбербанке

Несмотря на то, что подача заявки на кредит Сбербанк доступна всем, банк выдвигает обязательные требования к заёмщику. Для различных программ кредитования требования могут отличаться. Так же есть определённые условия к минимальному пакету документов.

Характеристика заемщика по разным кредитным программам

Получить кредит в Сбербанке по одной из предложенных программ можно, если соответствовать определенным требованиям, которые регламентированы банком и зафиксированы в специальных его документах. Некоторые условия предоставления и требования к кредитным клиентам по разным программам могут совпадать. Мы рассмотрим требования, которые являются ключевыми в потребительском кредитовании, ипотечной ссуде и программе рефинансирования.

Потребительские ссуды

Кредит на любые цели в Сбербанке можно оформить на вполне стандартных условиях. Такие требования к заемщикам предъявляет не только Сбербанк, но и другие подобные кредитно-финансовые учреждения. Отметим, что это минимально-стандартные требования, которым должен отвечать заемщик. Известны случаи, когда при определенных обстоятельствах Сбербанк заявляет повышенные требования по стандартным программам кредитования.

Внимательно изучайте все банковские требования к заемщику и условия кредитного договора. Подписывайте его, если не имеете сомнений и вопросов по существу документа.

Внимательно изучайте все банковские требования к заемщику и условия кредитного договора. Подписывайте его, если не имеете сомнений и вопросов по существу документа.Ключевые характеристики кредитуемого клиента:

- Возраст заёмщика от 21 до 65 лет на момент окончания выплат по кредиту.

- Официальное трудоустройство, с минимальным стажем от 6 месяцев.

- Общая трудовая деятельность за последние 5 лет не менее 1 года.

В Сбербанке есть кредитные программы, которые не требуют документального подтверждения доходов. Однако наличие постоянного места работы у заемщика должно быть обязательно. В противном случае банк откажет в кредите, руководствуясь неблагонадежностью и финансовой несостоятельностью клиента.

Клиенты, получающие заработную плату на счета в Сбербанке, освобождаются от требования обязательного трудового стажа 1 год. Для них действуют льготные условия – не менее 6 месяцев.

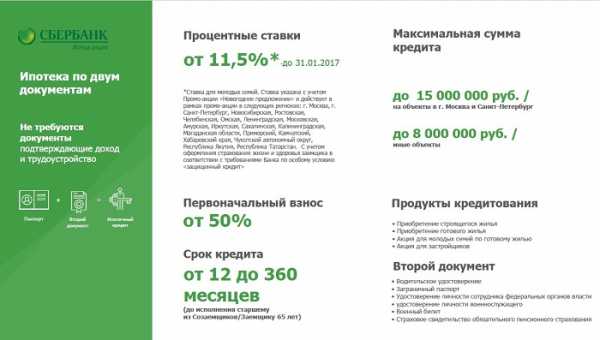

Ипотечные кредиты

Кредиты, предоставляемые Сбербанком на приобретение жилья, имеют повышенные требования к заемщику, а также созаемщику. Основные пункты, по которым банк оценивает платежеспособность клиента остаются теми же, но их показатели должны быть выше, чем для потребительского кредита.

Требования к заемщикам по ипотечному кредитованию:

- Возраст от 21 до 75 лет на момент полного расчёта по ипотечному кредиту.

- Трудовая деятельность на текущем месте работы от 6 месяцев, общий стаж не менее 12 месяцев за последние 5 лет (на зарплатных клиентов требование не распространяется).

- Привлечение созаёмщиков не более 3-х человек.

Оформляя ипотеку, знайте, что супруг/супруга становятся созаёмщиком автоматически и при расчётах суммы кредита учитывается общий доход

Оформляя ипотеку, знайте, что супруг/супруга становятся созаёмщиком автоматически и при расчётах суммы кредита учитывается общий доходПоследний пункт является особенным в данной программе. Банк предъявляет повышенные требования к доходу клиента. Он должен не просто иметь постоянный заработок, но и должен быть готов подтвердить свою возможность внесения первоначального взноса банковскими выписками по имеющимся счетам. Если возможности заемщика ограничены, то созаемщик может дополнить недостающие сведения.

Если ипотечный кредит был предоставлен без подтверждения основного дохода, то максимальный возраст на момент окончания выплат по кредиту не должен превышать 65 лет.

Рефинансирование в Сбербанке

При оформлении займа по программе рефинансирования Сбербанк выдвигает те же минимальные требования, что и для потребительских кредитов. Для зарплатных клиентов действуют льготные условия при оформлении заявки.

Важные требования, которым необходимо соответствовать при оформлении кредита на рефинансирование потребительских кредитов, будут скорее предъявлены к самому действующему кредиту. Сбербанк должен удостовериться в том, что вы были благонадежным заемщиком и хотите просто уменьшить свои траты и увеличить выгоду от пользования кредитом.

Поэтому важно, чтобы у клиента не было:

- Просрочек по действующему кредиту в другом банке;

- Судебных взысканий в пользу банка, в котором ранее уже был оформлен кредит;

- Наложенного ареста на счета заемщика ввиду ненадлежащего исполнения обязательств.

Обратиться за кредитом по программе рефинансирования заемщик обязан в течение 30 календарных дней. В противном случае — заявка аннулируется.

Обратиться за кредитом по программе рефинансирования заемщик обязан в течение 30 календарных дней. В противном случае — заявка аннулируется.Требования к документам

Для оформления любого кредита Сбербанк необходимо не только отвечать минимальным требованиям заёмщика, но и подготовить пакет документов. При нехватке какого-либо из них заявка по кредиту не будет принята к рассмотрению.

К обязательным документам относятся:

- Паспорт гражданина РФ с постоянной регистрацией.

- Копия документа, подтверждающая наличие основного места работы, подтверждение дохода.

В зависимости от типа кредитного продукта могут потребоваться дополнительные документы по запросу банка, которые так же необходимо предоставить. Есть возможность не подтверждать доход и трудовую занятость, но в таком случае будут действовать другие условия кредитования.

Клиент обязан предоставить документы, которые:

- Имеют достаточный срок давности выдачи (как правило, это не больше месяца).

- Заверены подлинными печатями организации.

- Имеют подпись, уполномоченных для заверения лиц.

Предоставляемые документы, подтверждающие вашу занятость, обязательно должны быть заверены печатью организации. Внимательно проверьте копию трудовой книжки после того, как вам выдал ее бухгалтер. В трудовике должно быть зафиксировано, что вы и по настоящее время работаете в данном учреждении. Закрепляет это подпись руководителя.

Кредитуемый клиент обязан предоставить минимальные сведения о себе в банк для принятия решения и окончательного оформления кредита

Кредитуемый клиент обязан предоставить минимальные сведения о себе в банк для принятия решения и окончательного оформления кредитаЗаключение

Для оформления кредита Сбербанк необходимо подходить под требования к заемщику. При несоответствии по любому пункту, заёмщику может быть отказано в получении ссуды.

bankclick.ru

Ипотека Сбербанка: требования к заемщику

Если проверить рейтингу по ипотечным кредитам, то примерно половина населения нашей страны предпочитают оформлять ипотечный займ именно в Сбербанке. И это неудивительно постольку, поскольку именно он является самым крупным банком в нашей стране. Но у каждой кредитной организации есть ряд основных требований к клиенту, на основании которых он одобряет или не одобряет ипотечный займ. В данной статье попробуем разобрать все требования к заемщику по ипотеке в Сбербанке.

По каким параметрам проводится оценка кредитоспособности заемщика

Для начала стоит сказать, что Сбербанк предлагает несколько различных программ кредитования в рамках ипотеки, и по каждой программе могут быть индивидуальные требования к соискателю. Но в целом клиент проверяется по следующим параметрам:

- регистрация;

- возраст;

- семейное положение;

- трудовая деятельность;

- кредитная история.

Это основные параметры, на основании которых осуществляется оценка кредитоспособности заемщика, и чем больше он им соответствует, тем больше шансов для его получить положительный ответ по заявке. Стоит отметить, что некоторые из этих параметров играют решающую роль в принятии решения банков. Впрочем, стоит разобрать более подробно каждое из вышеуказанных требований.

Регистрация

Наличие постоянной регистрации на территории нашей страны обязательно для каждого заемщика, независимо от суммы кредита и прочих параметров. То есть если нет прописки по месту жительства, то получится какой-либо кредит в российских банках невозможно, особенно когда речь идет о таком крупном займе, как ипотека. Регистрация, в первую очередь, свидетельствует о постоянном проживании на территории нашей страны, а это значит, что у банка в будущем не возникнет проблемы с розыском клиента.

При этом стоит обратить внимание, что регистрация должна быть постоянной, как раньше это называли пропиской, но не временной. И, стоит отметить, немаловажную роль здесь играет гражданство, то есть для оформления ипотечного кредита обязательно потребуется гражданский паспорт.

Источник дохода и трудовой стаж

Наверное, даже не стоит говорить о том, что именно эти два параметра являются основными при оформлении ипотечного кредита. Здесь банк обращает внимание на все необходимые данные. Первое, что имеет значение – это размер заработной платы клиента, как правило, справку о доходе нужно предоставить за последние 6 месяцев. Доход клиента необходим для того, чтобы рассчитать для него максимальную сумму займа.

Обратите внимание, что если официальная заработная плата клиента не позволяет полноценно выплачивать ипотечный кредит, он может привлекать до 5 созаемщиков, доход которых будет учитываться при расчете максимальной суммы займа.

Место работы также имеет большое значение, например, работникам индивидуальных предпринимателей получить банковский займ, тем более ипотеку, будет намного сложнее постольку, поскольку здесь существует большой риск утраты рабочего места. Наибольшее предпочтение отдается сотрудникам крупных и государственных компаний, потому что здесь не только существует стабильность, но и есть перспектива карьерного роста.

Если у заемщика есть диплом о высшем образовании, то такой документ также может пригодиться при оформлении кредита. Банки с большим доверием относятся к заемщикам с высшим образованием постольку, поскольку есть профессия и перспектива карьерного роста, но отсутствие диплома не будет поводом для отказа от выдачи ипотечного кредита.

Семейное положение

На самом деле, ипотечный кредит зачастую оформляют именно семьи, но случается такое, что в займе нуждается одинокий заемщик. Стоит сказать, что ему получить положительное решение будет намного сложнее по нескольким причинам. Во-первых, при оформлении ипотеки банк учитывает совокупный доход супругов, при оформлении кредита одним лицом ему потребуется привлечение созаемщиков, для того, чтобы увеличить сумму займа. Во-вторых, банки оказывают меньшее доверие лицам, не состоящим в браке без детей, по той простой причине, что по статистике именно они составляют больший процент среди неплательщиков банковских займов.

Возраст заемщика

Возраст заемщика также имеет большое значение для банка. Например, в 21–23 года ипотечный кредит будет получить сложнее, чем в 25–30 лет. При этом стоит учитывать, что ипотечный кредит должен быть выплачен желательно до выхода на пенсию. Хотя Сбербанк формально жестких требований к возрасту заемщика не выдвигает, но при совокупности факторов возраст может сыграть не в пользу заемщика.

Обратите внимание, что в Сбербанке ипотечные кредиты доступны гражданам в возрасте до 65 лет на момент окончания срока действия договор.

Кредитная история

Стоит ли говорить о том, что при отсутствии положительной кредитной истории, банк откажет в кредитовании. Действительно, это так, если у клиента есть задолженность перед другими кредиторами, то он получить ипотеку не сможет, независимо от прочих обстоятельств. Если просрочки по кредиту были в прошлом, но после этого при оформлении новых займов заемщик добровольно исполнил свои обязательства, то предыдущее его ошибки не всегда могут отрицательно повлиять на принятие решения.

Обратите внимание, что ключевую роль для банка играет кредитная история за последние 2–3 года.

Кроме всего прочего, банк проверяет кредитную историю и для других целей, например, чтобы выяснить кредитную нагрузку клиента. То есть, допустим, если у заемщика есть потребительский займ и автокредит, то получить деньги в долг на покупку жилья ему, вероятнее всего, в ближайшее время не удастся. Даже если он добросовестно исполняет свои обязательства перед кредиторами и не допускает просрочку по платежам.

Даже если при наличии других кредитов банк даст положительное решение, он будет высчитывать максимальную сумму кредита следующим образом: половина дохода заемщика, минус платежи по другим кредитам. Оставшаяся сумма может быть равна размеру ежемесячного платежа по ипотеке.

Как гарантированно получить ипотеку в Сбербанке

Зная, какие требования для ипотеки в Сбербанке, можно с помощью нескольких советов увеличить свои шансы на положительное решение. То есть, например, оформлять ипотечный кредит следует в определенном возрасте, от 25 до 35 лет является наиболее приемлемым для ипотечного кредитования. До этого времени нужно внимательно относиться к своим кредитным обязательствам, чтобы не испортить кредитное досье, ведь имея черные пятна в кредитной истории, шансы на выдачу ипотечных кредитов уменьшаются.

Это не говорит о том, что до оформления ипотеки нельзя брать кредиты в банке совсем наоборот, если у вас нет кредитной истории, и ранее вы не оформляли банковские кредиты, вероятнее всего, в ипотечном кредитовании вам будет отказано, потому что у банка нет возможности проверить ваше отношение к кредитным обязательствам. Поэтому перед оформлением ипотеки можно взять банковский займ на потребительские нужды или оформить кредитную, естественно, с условием своевременного возврата ежемесячных платежей.

Перед тем как обращаться в банк за ипотечным кредитом, следует, как минимум, устроиться на хорошую стабильную работу. Здесь размер заработной платы не имеет большого значения, за счет того, что банк позволяет привлекать солидарных заемщиков. А вот работа в государственной компании может значительно увеличить ваши шансы на положительное решение. Наконец, проще всего будет получить ипотеку в Сбербанке, если вы имеете собственные сбережения. Например, если у вас есть половина суммы от стоимости жилья, то вы можете оформить ипотеку по двум документам без справок, подтверждающих вашу доход.

В итоге, шанс на получение ипотечного займа в Сбербанке есть у всех заемщиков, но только если они максимально соответствуют требованиям кредитора. Стоит сразу сказать, что к вопросу жилищного кредитования нужно подходить заранее, ведь от того, насколько вы соответствуете требованиям банка, зависит не только положительное решение, но и выгодность кредита, чем лучше ваши анкетные данные, тем ниже годовой процент по займу.

znatokdeneg.ru

Ипотека Сбербанка: требования к заемщику

Приобрести жилье может позволить себе не каждый человек, так как его стоимость высокая. Существует способ, который позволяет купить квартиру или дом – займ у банка. Важно знать, что такое ипотека Сбербанка, требования к заемщику по ней, чтобы запрос был одобрен.

Основные требования к заемщику

Основные требования к заемщику по ипотеке в Сбербанке не отличаются от тех, что обязан соблюдать человек в других финансовых организациях. Условия кредита и ожидания, которые они предъявляют к потенциальному заемщику, направлены на то, чтобы подтвердить его платежеспособность. Соответственно, материальная составляющая является определяющим фактором в процессе принятия решения по одобрению или отказу в предоставлении кредитования на приобретение жилья.

Сбербанк предъявляет серьезные требования к заемщикам

Сбербанк в 90% случаев одобрит ипотечный кредит при условии, что общая сумма по ежемесячным выплатам не превысит ½ от общего дохода семьи. Также человек должен предоставить следующее:

- Справку о доходах с официального места трудоустройства.

- Доказать свою финансовую стабильность и кредитоспособность.

- Предоставить выписки финансовой направленности – с лицевого или банковского счета.

Официальная, то есть выданная бухгалтером или непосредственно человеком, предоставляющим работу, справка о сумме выплачиваемой зарплаты за определенный временной отрезок, поможет потенциальному заемщику подтвердить доход. Повысить вероятность одобрения займа на ипотеку поможет наличие у человека любого другого вида имущества – дачного участка, автомобиля.

Первоначальный взнос – обязательное условие, если у потенциального заемщика нет другого имущества (движимого и недвижимого). Размер составляет от 10% от стоимости жилого помещения, которое предполагается взять в кредит.

Также требования к квартире по ипотеке распространяются на учет трудовой биографии клиента. Если происходит частая смена работы, то с большой вероятностью человеку будет отказано в оформлении кредита. Желательно, чтобы срок работы в различных организациях составлял 18-24 месяца. Минимальный рабочий стаж на одном месте должен составлять 6 месяцев. Большое внимание уделяется образованию потенциального заемщика, так как этот фактор влияет на спрос, который имеется на рынке труда по имеющейся профессии, следовательно, организация имеет возможность определить примерный уровень заработной платы.

Обязательные требования

Выдача займа для приобретения недвижимости – риск для любой банковской организации, поэтому для снижения возможных потерь Сбербанк выдвигает ряд условий, без которых ипотека не будет одобрена.

Необходимо выполнить следующие требования Сбербанка к ипотечному жилью, чтобы гарантировать себе одобрение:

- Гражданство страны.

- Возраст – не младше 21 года и не старше 60 лет.

- Хорошая кредитная история, в которой нет значительных просрочек по выплатам или иных серьезных проблем.

- Регистрация потенциального обладателя кредита должна быть в том же районе, где располагается жилая площадь, планируемая к приобретению. Также здесь должен находиться и филиал Сбербанка, в котором происходит оформление ипотеки.

- Трудовой стаж – 6-12 месяцев на одном месте.

Сбербанк предлагает различные ипотечные программы

Также к обязательным условиям относится присутствие на подписании документа всех предполагаемых собственников жилья, взятого в ипотеку. Приобретаемая жилая недвижимость может быть передана в залог в случае необходимости, исключительно после получения согласия со стороны супруга/супруги и все остальных собственников, достигших возраста 18 лет. Дополнительно существует ряд обязанностей, придерживаться которых потребуется, если ипотека от Сбербанка оформляется на особых условиях (при оформлении по программе для военнослужащих потребуется подтверждение соответствующим документом).

Рекомендованные требования

Если оформляется ипотека Сбербанка, требования к заемщику могут включать в себя рекомендованные, но необязательные позиции. Снижению потенциальных рисков способствуют:

- Наличие семейного статуса – официальный брак (подтверждается соответствующей печатью в паспортах и свидетельством, которое необязательно к предоставлению в банк).

- Страхование жизни и здоровья – эта опция значительно улучшает условия кредитования.

- Предоставление справки о несудимости.

Нельзя предоставлять ложные или искаженные сведения, так как банк, перед тем как одобрить запрос на займ, тщательно проверяет информацию о клиенте.

Если будут выявлены неточности, то в ипотеке будет отказано, если нарушения по этому пункту серьезные, велика вероятность внесения человека в «черный список».

Документация: что затребует банк

Так как займ на недвижимость является сложным банковским продуктом, включающим ответственность по выплатам, то для получения ипотеки в Сбербанке потребуется предоставить определенный набор документов. Важно, чтобы потенциальный клиент отнесся к этапу сбора ответственно и внимательно, поскольку ошибки и неточности в бумагах могут стать причиной отказа.

Список бумаг, которые нужно подготовить:

- Заявления (подаются от главного заявителя, второго заемщика этого кредита, поручителя) – заполняются на установленном и утвержденном банком бланке, а не в свободной форме.

- Паспорта участвующих в запросе кредита лиц (оригиналы и отксерокопированные страницы).

Подача документов происходит в отделении банка

Документы для залоговой недвижимости

Если имеется недвижимость, которая будет выступать в качестве залога, то потребуется представить документы, подтверждающие право собственности на нее:

- Договор, подтверждающий факт совершения покупки/продажи (потребуется как оригинал, так и его отксерокопированная версия).

- Акты, удостоверяющие процесс дарения, мены, вступления в наследство.

Дополнительно на залоговую недвижимость нужно представить:

- оценочную стоимость именно рассматриваемого помещения;

- технический паспорт на него.

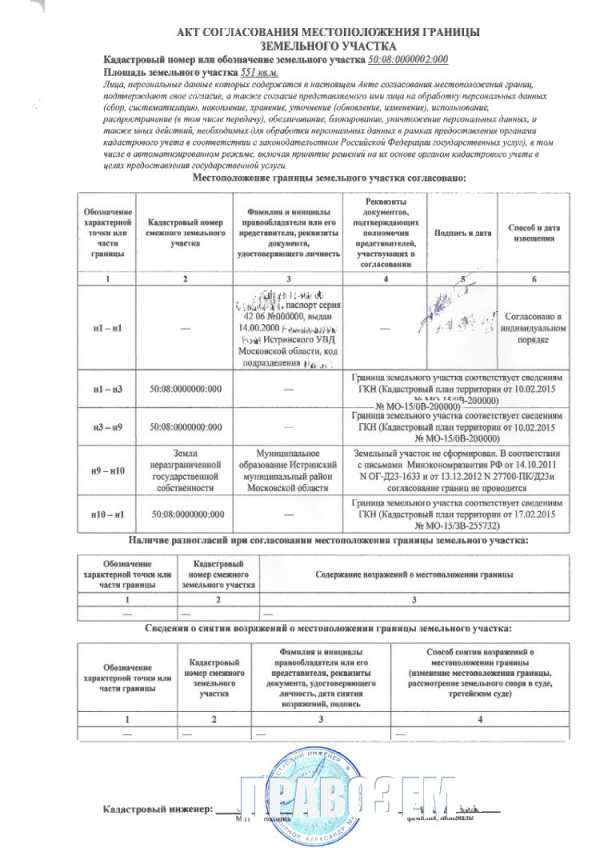

Если это частный дом/отдельный участок земли/загородный дом для постоянного проживания, то дополнительно предоставляется кадастровый паспорт на участок. Дополнительные бумаги:

- выписка, которую нужно сделать из ЕГРП;

- согласие, выданное вторым из супругов, распространяющееся на передачу жилой площади в залог.

Залоговая недвижимость – ипотечная

Если в качестве основного залога для банка выступает приобретаемое в ипотеку жилье, то документы на него предоставляются Сбербанку. Особенность: все данные и бумаги по этому поводу должны быть отправлены или предоставлены лично сотруднику в период, равный 4 месяцев (расчет времени проводится с даты оформления займа). В числе обязательных документов должны находиться справки, подтверждающие платежеспособность клиента и поручителей. Этот пакет составляют следующие бумаги:

- Выписка из трудовой книжки – этот документ необходимо заверить официально у работодателя. Информация запрашивается за последние 60 календарных месяцев.

- Справка о доходах за последние полгода.

Инструкция получения ипотеки

Особые случаи

Если займ берут пенсионеры или инвалиды, то для подтверждения своей платежеспособности им нужно получить соответствующую справку о размере пенсии за период в 1 месяц.

В случае, когда за ипотечным кредитом обращается предприниматель (ИП), то необходимо подать декларацию о доходах. Обычно бумага подобного характера требуется за последний период, который является для ИП отчетным. Дополнительно следует принести все документы, на основании которых банк может удостовериться в законности осуществляемой ИП деятельности – это свидетельства из налоговой и разрешения на определенный вид работы.

В случае выплаты первоначального взноса на интересующие человека жилье, чтобы не возникало затруднений в будущем, потребуются документы, подтверждающие это действие. К ним относится банковская выписка. Для банка будет важен остаток денежных средств на счету основного заемщика (сведения должны совпадать с теми, что указаны в договоре). Если ранее имеющаяся жилая площадь продается в момент предоставления кредита на ипотеку, то нужно представить в банк справку, которая пояснит, какая стоимость на данный момент у этого помещения.

Заключение по теме

Таким образом, требования к объекту недвижимости предоставляет непосредственно будущий жилец, но к нему со стороны банка также будут выдвинуты несколько обязательных условий. Соблюдение их обязательно, так как Сбербанк должен быть уверен, что взятая сумма будет выплачена. Дополнительные условия, которые являются рекомендуемыми, повышают вероятность одобрения займа, поскольку их соблюдение значительно снижает финансовые риски со стороны организации.

Интересное по теме:

Вконтакте

Google+

denegkom.ru

Ипотека в Сбербанке – документы и требования к заемщику

Авг 12, 2014 13:58 Автор: Редактор

Выбирая банк, куда хотелось бы, в первую очередь, обратиться по поводу реализации ипотечных программ, многие клиенты акцентируют внимание на крупных финансовых учреждениях с надежной репутацией и высоким профессионализмом сотрудников. Именно этим критериям соответствует Сбербанк, основанный еще в 1841 году и имеющий широкую сеть подразделений на территории России, а также в странах СНГ. Он предлагает полный спектр инвестиционно-банковских услуг, в Сбербанке самые низкие ипотечные ставки. Молодым семьям и клиентам, обладающим зарплатной картой данного банка, предоставляются льготные ставки по ипотечным займам.

Выбирая банк, куда хотелось бы, в первую очередь, обратиться по поводу реализации ипотечных программ, многие клиенты акцентируют внимание на крупных финансовых учреждениях с надежной репутацией и высоким профессионализмом сотрудников. Именно этим критериям соответствует Сбербанк, основанный еще в 1841 году и имеющий широкую сеть подразделений на территории России, а также в странах СНГ. Он предлагает полный спектр инвестиционно-банковских услуг, в Сбербанке самые низкие ипотечные ставки. Молодым семьям и клиентам, обладающим зарплатной картой данного банка, предоставляются льготные ставки по ипотечным займам.

Требования Сбербанка к заемщику для получения ипотеки

Сбербанк готов к выдаче ипотечного кредита любому потенциальному заемщику, предоставившему полный пакет документов в соответствии с требованиями банка. Следует также обратить внимание на ряд условий, о которых должен знать каждый клиент:

- Кредитоваться в банке могут только граждане России;

- Ссуда заемщику выдается по достижении 21 года – это минимальная возрастная планка. В индивидуальном порядке банк рассматривает случаи, когда к моменту полной выплаты займа возраст клиента составит 75 лет;

- Регистрация должна соответствовать тому региону, где намечается покупка жилья и есть подразделение Сбербанка;

- Стаж работы на одном месте должен быть не менее полугода на момент получения займа. Общий стаж работы – не менее года. При перечислении заработной платы заемщика на расчетный счет Сбербанка подтверждение трудового стажа не требуется;

Необходимо подтверждение платежеспособности клиента. Доход должен быть стабильным и достаточным для регулярных месячных выплат по ипотеке, что составляет примерно 40% от заработной платы. Страхуя себя от рисков невозврата ссуды, банк практикует при ипотечной сделке дополнительное привлечение таких ответственных лиц, как созаемщик либо поручитель;

Необходимо подтверждение платежеспособности клиента. Доход должен быть стабильным и достаточным для регулярных месячных выплат по ипотеке, что составляет примерно 40% от заработной платы. Страхуя себя от рисков невозврата ссуды, банк практикует при ипотечной сделке дополнительное привлечение таких ответственных лиц, как созаемщик либо поручитель;- Нужна хорошая кредитная история.

Пакет документов для получения ипотеки в Сбербанке

Ипотека относится к наиболее сложным и энергозатратным банковским продуктам. К ее оформлению не только у сотрудников, но и у клиентов банка должен быть максимально грамотный и ответственный подход.

Что же необходимо предоставить в финансовое учреждение для решения вопроса о выдаче кредита?

Мнение эксперта

Михаил Адамов

Юрист консультант по финансовым вопросам

Отправить заявкуОбратите внимание - мы предоставляем сервис по подбору кредитов для физических и юридических лиц на любые цели. Процентная ставка 7,5% до 30 сентября 2018 г только для посетителей нашего сайта. Успейте рефинансировать свои кредиты или взять новый на выгодных условиях.

- Заявление клиента на получение ссуды. Пишут его на бланке, выдаваемом в банке. Заявление потребуется также от созаемщика и поручителя.

- Оригиналы и ксерокопии паспортов всех ответственных за осуществление ипотечных выплат (заемщик плюс созаемщик либо поручитель).

- Документы, подтверждающие право собственности на недвижимость, выставляемую в качестве залога. Заемщику необходимо будет предоставить на уже имеющуюся в собственности недвижимость оригиналы и ксерокопии договоров купли-продажи, дарения, мены, вступления в наследство, подтверждая этим документально зарегистрированное право

собственности на жилье. Еще банк непременно запросит оценочную стоимость жилья, техпаспорт, кадастровый паспорт (при наличии в собственности земли). Необходимо будет также принести выписку из ЕГРП о том, что права на собственность ограничены, согласие мужа/жены ( для тех, кто в браке) на передачу недвижимого имущества в залог. Если в качестве залога выступает приобретаемое жилье, то документы на него предоставляются Сбербанку не позднее 120 дней с того момента, как принято решение о выдаче ипотечного кредита.

собственности на жилье. Еще банк непременно запросит оценочную стоимость жилья, техпаспорт, кадастровый паспорт (при наличии в собственности земли). Необходимо будет также принести выписку из ЕГРП о том, что права на собственность ограничены, согласие мужа/жены ( для тех, кто в браке) на передачу недвижимого имущества в залог. Если в качестве залога выступает приобретаемое жилье, то документы на него предоставляются Сбербанку не позднее 120 дней с того момента, как принято решение о выдаче ипотечного кредита. - Документальное подтверждение платежеспособности самого заемщика и его поручителя. Для этого предоставляются: выписка из трудовой книжки, заверенная работодателем (в ней обычно указываются 5 последних лет), справка (2НДФЛ) за последние 0,5 года работы. Пенсионеры и инвалиды получают в соответствующих организациях (к примеру, в «собесе») справку, в которой указывается размер пенсии, начисленной за предшествующий месяц. Для предпринимателей предусмотрена подача декларации о налогах и справки 2НДФЛ (в них отражается последний налоговый срок), а также свидетельства о госрегистрации индивидуальной предпринимательской деятельности. При наличии других источников доходов, предусмотренных законом РФ, заемщик может также предъявить по ним копии документов.

- Документы, подтверждающие выплату клиентом первоначального взноса или гарантию его выплаты. Удостоверяющими документами являются: банковская выписка, где указывается остаток денежных средств на счету заемщика, платежный документ о внесении частичной оплаты по кредитуемому жилью. Если параллельно с получением кредита заемщик продает уже имеющееся у него жилье, то Сбербанк потребует представить справку о стоимости реализуемого объекта.

Читайте также: Как проходит сделка по ипотеке

Какие дополнительные документы могут потребоваться для получения ипотеки в Сбербанке?

Рассматривая разрешение на выдачу ипотеки по специальным кредитным программам, Сбербанк может затребовать у заемщика дополняющие документы. Они понадобятся в том случае, когда клиент захочет воспользоваться специальной программой, предоставляемой молодым семьям или пожелает участвовать в программе «Ипотека плюс материнский капитал». Ничего страшного в них нет, необходимо всего лишь подтвердить свой особый социальный статус. Молодые семьи прилагают к заявлению на ипотеку брачное свидетельство и свидетельство о рождении каждого из детей, если они уже есть. Созаемщики, коими являются родители заемщика, документально подтверждают родство.

Все граждане, желающие участвовать в программе «Ипотека плюс материнский капитал» получают в госучреждениях сертификаты на использование средств материнского капитала в качестве первоначального взноса. Также может выдаваться документальное подтверждение, заверенное в Пенсионном фонде РФ и отражающее остаток суммы данного капитала.

Отзывы клиентов банка о получении ипотеки

Отзывы клиентов о получении ипотеки в Сбербанке делятся на две части. У одной половины все проходит гладко, начиная с подачи заявления и заканчивая выплатами, другие жалуются на недостатки. Это и непонятное затягивание сроков рассмотрения поданных документов на получение ипотеки (нередко вместо 5 дней клиенты получают ответ через два месяца), что не дает возможность планировать время покупки квартиры или начало строительства. Это и трудности с получением закладной после выплаты ипотечного кредита.

Отзывы клиентов о получении ипотеки в Сбербанке делятся на две части. У одной половины все проходит гладко, начиная с подачи заявления и заканчивая выплатами, другие жалуются на недостатки. Это и непонятное затягивание сроков рассмотрения поданных документов на получение ипотеки (нередко вместо 5 дней клиенты получают ответ через два месяца), что не дает возможность планировать время покупки квартиры или начало строительства. Это и трудности с получением закладной после выплаты ипотечного кредита.

Отмечается также некомпетентность некоторых сотрудников, которые не сообщают всех нюансов подписания договора и клиенты вынуждены платить большую ставку, чем планировали. Имеются трудности с досрочным погашением ипотеки: не каждый офис располагает информацией об этой возможности и бывают неполадки с программным обеспечением, что тоже не добавляет здоровья нервной системе, когда кредит фактически погашен, а работники банка этого подтвердить не могут.

crediti-bez-problem.ru

Как получить потребительский кредит на выгодных условиях в Сбербанке?

Сен 2, 2014 15:27 Автор: Редактор

Выбирая банковское учреждение для сотрудничества, клиенты отдают предпочтение крупным финансовым структурам с многолетним опытом банковской работы и положительной репутацией. Именно Сбербанк РФ как нельзя лучше соответствует всем критериям надежного банка.

Содержание статьи:Сбербанк России имеет крупную сеть филиалов, охватывающую территорию России и стран СНГ, и предлагает своим клиентам полный спектр банковских услуг.

Помимо того, Сбербанком установлены наиболее низкие ставки по процентам на потребительские кредиты и учтены льготы для зарплатных клиентов.

Какие требования предъявляет Cбербанк РФ к заемщику для получения потребительского кредита?

Требования к будущему заемщику в данном банке довольно высоки.

Однако — их нельзя назвать слишком завышенными, просто банк хочет получить как можно больше гарантий в том, что долг клиентом будет выплачен в срок.

Мнение эксперта

Михаил Адамов

Юрист консультант по финансовым вопросам

Отправить заявкуОбратите внимание - мы предоставляем сервис по подбору кредитов для физических и юридических лиц на любые цели. Процентная ставка 7,5% до 30 сентября 2018 г только для посетителей нашего сайта. Успейте рефинансировать свои кредиты или взять новый на выгодных условиях.

Поэтому служба безопасности, работающая в Сбербанке, проводит тщательную проверку поданной документации и своевременно выявляет несоответствие указанных данных с действительными фактами.

Читайте также: Как получить кредитную карту в Сбербанке — подробная инструкция.

Итак, кто же может рассчитывать на получение потребительского кредита в Сбербанке?

- Во-первых, это должен быть гражданин РФ с наличием постоянной регистрации (в некоторых случаях допустима временная прописка), имеющий возраст в рамках 18-65 лет, причем верхний предел должен соответствовать предполагаемому году погашения долга.

- Во-вторых, претендент на получение займа должен трудиться на нынешнем месте работы не меньше, чем полгода, а его общий рабочий стаж должен превышать 365 дней за последнее пятилетие. Этот пункт не относится к клиентам, получающим зарплату (пенсию) в Сбербанке. Они имеют преимущество, относящееся к быстрому рассмотрению заявки на кредитование, всего два часа и банк принимает решение только на основании предъявленного паспорта.

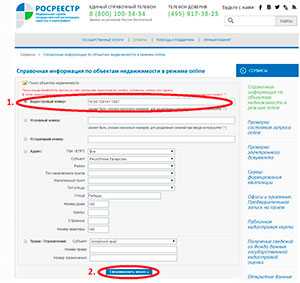

Можно ли подать заявку и оформить потребительский кредит онлайн в Сбербанке?

Услуга, позволяющая оформить потребительский кредит онлайн, уже давно успешно используется банком, направляющим свою деятельность на доступное и удобное использование системы кредитования.

Чтоб ее применить, достаточно выйти на официальный сайт Сбербанка, либо войти в систему Сбербанк Онлайн.

Кроме того — прежде, чем подавать заявку, можно предварительно рассчитать предполагаемую кредитную сумму, воспользовавшись кредитным калькулятором, и получить онлайн консультацию специалиста Сбербанка по кредитам.

Достоинства такого шага очевидны: экономия времени и комфорт для каждого клиента, владеющего компьютером.

Для оформления онлайн заявки необходимо:

- Найти официальный сайт данного банка.

- Войти в рубрику «Кредиты».

- Строка «Заявка на кредит», требующая заполнения всех строк, начиная с ФИО, вида кредитования, суммы и заканчивающиеся контактным телефоном, электронным адресом и Регионом в котором находится клиент.

- Далее — ввод контрольных цифр и отправка заявки.

Положительный ответ банка может поступить через несколько часов в телефонном режиме, при условии отсутствия задолженностей по прошлым кредитам и достаточном уровне доходов.

Пакет документов для оформления потребительского кредита в Сбербанке

Перечень основной документации для оформления потребительского кредита:

- Заявка с полным перечнем анкетных данных клиента.

- Паспорт гражданина России с наличием отметки о постоянной регистрации, если регистрация временная, то необходим документ, подтверждающий ее.

- Документация, способная подтвердить доход заемщика (при необходимости созаемщика либо поручителя, в зависимости от вида потребительского кредита), его трудовой стаж и занятость на данный момент.

- Для клиентов, имеющий возраст 18-2о лет, необходимо предъявить документы, удостоверяющие факт родства с его поручителем.

- Для клиентов, оформляющих потребительский кредит, направленный на рефинансирование, требуется заверенная выписка того банка, где получался предыдущий заем с полной информацией о данном кредите.

Более подробные сведения о документах, требуемых для оформления кредита потребительского типа, можно получить в любом отделении Сбербанка и на его сайте.

Особое внимание стоит обратить на заполнение заявки, так как корректность указанных данных может повлиять на ответ банка.

На что нужно сделать особый акцент при заполнении данного документа:

- Точно прописать размер желаемой суммы кредита, ее целевое назначение, вид кредитования и его срок. Нужно очень внимательно разобраться со схемами долговых выплат и сделать свой выбор – аннуитетная или дифференцированная схема. Второй вариант наиболее выгодный, так как позволяет оплатить значительную часть процентных начислений на начальном этапе, тем самым уменьшая переплату.

- Не забыть указать подробные данные о поручителе (если он есть). Без ошибок записать данные паспорта. Зафиксировать несколько телефонов для контактов (личный номер, поручителя, работодателя).

- Сведения о доходной части заносятся в таблицу. При этом лучше указывать все доходы как основные, так и дополнительные. Внимание, банк интересует доход претендента на кредит за последние полгода. Эта часть анкеты особенно влияет на положительный ответ банка и величину займа.

- Далее следует указать расходную часть за полгода: сюда входят выплаты подоходного налога, оплата страховки, кредитов, алиментов, пенсионные взносы и так далее.

- И последнее — указать полные сведения об уже имеющихся кредитах.

Только после заполнения вышеперечисленных пунктов можно ставить подпись и отдавать анкету банковскому сотруднику.

Отзывы клиентов банка

Если сделать обобщенный анализ отзывов клиентов Сбербанка о получении потребительского кредита, то положительных отзывов гораздо больше.

- Особенный восторг вызывает услуга онлайн заявки, экономящая время.

- Клиенты отмечают быстроту оформления кредита, высокий уровень работы банковских служащих и готовы к дальнейшему сотрудничеству.

Отрицательные отзывы тоже есть.

- Отмечается несоответствие информации, полученной по телефону и той, которая выдается в банковском отделении.

- Есть недопонимание причины отказов, при наличии всех фактов платежеспособности.

- Постоянные клиенты выражают недовольство назначением самой высокой ставки по процентам, хотя рассчитывают на лояльный подход, и банк везде на это указывает.

crediti-bez-problem.ru