Случаи, когда наследникам остается залоговая квартира, встречаются все чаще. Залоговое имущество после смерти заемщика

Имущество после смерти должника | departamentsud.ru

В таких ситуациях действующие нормы законодательства предполагают переход финансового обязательства к преемникам этого человека. Разберемся, как пишется претензия кредитора нотариусу к наследникам должника, узнаем о нюансах распоряжения залоговой собственностью и уточним порядок решения вопроса в зале суда. Подобная проблема актуальна для многих читателей. Содержание

- Объекты обеспечения сделок

- Порядок действий заимодателей

- Особенности

- Оформление заявления в суд

- Сведения о давности взыскания

- Резюме

Объекты обеспечения сделок Залоговое имущество после смерти должника переходит к преемникам этого человека Положения Гражданского Кодекса определяют прием обязательств перед заимодателем неплательщика наследниками, если размер полученной собственности покрывает сумму требований кредитора.

Кто выплачивает долги, если должник умер

ВажноПозиция 1. Пока наследство никем не принято, судебное производство по поводу недвижимости должника исключено. Необходимо ждать принятия наследства кем-либо из наследников. Или же когда эта недвижимость будет признана выморочным имуществом и перейдет на баланс органу местного самоуправления.

После этого возможно взыскание с правообладателя суммы долга в пределах стоимости недвижимого имущества. А в данный момент, даже если будет открыто исполнительное производство, исполнительная служба его остановит, как только ей станет известно о том, что должник уже умер. Позиция 2. Даже если исполнительное производство будет остановлено, арест квартиры будет осуществлен в пользу автора темы. Это исключит то, что другие кредиторы смогут взыскать с правопреемников наследодателя задолженность за счет данной недвижимости. Мнение «Ю&З»: согласно ст.Может ли банк претендовать на имущество после смерти заемщика?

Вторым условием тут становится отсутствие платежей, предполагающих личную ответственность. Соответственно, при оформлении покойным должником банковской ссуды, выплаты ложатся на плечи родственников, принявших наследство. Практика показывает, такие сделки часто подкрепляются залогом, гарантирующим своевременность расчета.

Узнаем подробнее, кому переходит залоговое имущество после смерти должника и выясним нюансы распоряжения этой собственностью. Учитывайте, подобные объекты по закону достаются преемникам наравне с долгами. Причем проведенная процедура не меняет статуса этого имущества.

Соответственно, залог, находящийся в пользовании родственников покойного гражданина, юридически считается собственностью кредитора. Этот момент определяет и ограничения.

Кто оплачивает кредит умершего заемщика

До того момента, когда человек вступит в наследство, делами покойного банкрота занимается нотариус. По сути, к нему переходят функции арбитражного управляющего. Последний передает нотариусу все сведения о конкурсном имуществе, подлежащем реализации. Арбитражный суд принимает решение о том, какое именно имущество умершего подлежит реализации (к примеру, единственное жилье наследника, даже если оно досталось ему в наследство от банкрота, реализации не подлежит). Кстати, никто не будет ждать сорок (40) дней – все происходит параллельно с процедурой погребения. Если гражданин, ранее скончавшийся, признан банкротом, то расчет по его долгам ведется только с теми кредиторами, которые подключились к делу.

Как снять арест с имущества после смерти должника?

ВниманиеБумага оформляется по общим требованиям к написанию такой документации Ошибки в написании – причина для отказа в удовлетворении просьбы. Чтобы грамотно составить ходатайство, начинаем обращение с «шапки». Здесь указывается наименование и адрес суда, реквизиты истца и ответчиков.

ИнфоНиже в середине листа уточняется название документа и поясняется содержание рассматриваемого дела. Следующий блок – описание проблемы. В указанном разделе истец излагает факты, подкрепляя слова ссылками на прикрепленные к заявлению бумаги и соответствующие статьи законов. Тут указывают дату и инициалы умершего заемщика, описывают сумму требований и круг преемников, подтверждая слова соответствующими бумагами.

Как наследники отвечают по долгам наследодателя в 2018 году

Если коротко, то суть в том, что смерть гражданина не является препятствием для того, чтобы признать его банкротом и реализовать его имущество. Нюансы рассмотрим подробнее в нашей статье. Можно ли сделать банкротом после смерти Банкротство после смерти должника возможно, если иск подают один или несколько кредиторов. При этом суд рассмотрит обоснованность такого заявления, и, если сочтет ее достаточной, даст делу ход. Если гражданин, в отношении которого рассматривается дело о признании его банкротом, умер в ходе рассмотрения дела, то в случае его смерти финансовый управляющий в пятидневный срок извещает о данном факте нотариуса по месту наследования имущества покойного и подает в арбитражный суд, где рассматривается дело о банкротстве, ходатайство о переходе к процедуре реализации имущества.

Переходят ли долги по наследству

В случае, если на имущество наследодателя при его жизни был наложен арест в качестве исполнительных действий, то наследникам прежде чем согласиться на наследование арестованного имущества, следует для начала сравнить размер существовавшего у наследодателя на момент смерти долга и рыночную стоимость арестованного имущества. В случае, если задолженность наследодателя превышает стоимость имущества, находящегося под арестом, или будет ей равна, то лицу, призванному к наследству стоит от казаться от его принятия, поскольку фактически он ничего не приобретет. В противном случае лицо, в наследство которого перейдет имущество, имеет возможность погасить задолженность наследодателя перед кредиторами с избавить имущество от ареста. Таким образом, к наследникам переходят не все долги наследодателя, а только те из них, которые не связаны с личностью последнего и могут быть исполнены без его участия.

Обязанность наследников по оплате долгов наследодателя

Учитывайте, суд отклоняет заявления, где не указываются реквизиты ответчика. В таких обстоятельствах юристы рекомендуют поговорить с соседями первого неплательщика, чтобы выяснить состав семьи этого лица. При подаче иска уместно указать нескольких вероятных ответчиков. Второй вариант решения проблемы – ходатайство в суд с просьбой установить круг потенциальных преемников неплательщика. Тут судья выносит соответствующее постановление, которое не дает нотариусу права отказать заимодателю в требовании выдачи сведений о наследниках. Однако этот способ занимает больше времени. Теперь перейдем к нюансам написания бумаги. Внимание! Документация, которая подается в канцелярию суда для дальнейшего рассмотрения, разрабатывается по требованиям к оформлению подобных заявлений.Очередность удовлетворения требований В законе говорится о порядке удовлетворения требований кредиторов и тех лиц, которым задолжал покойный банкрот. Так, вне очереди погашаются нотариальные издержки, текущие расходы на погребение усопшего, затраты на охрану наследства. Далее, если была признана несостоятельность лица, удовлетворяются следующие требования:

- По уплате алиментов,

- По судебным расходам по делу о банкротстве физического лица,

- По оплате работы финансового управляющего и лиц, привлеченных им для обеспечения его обязанностей.

- Пособия и зарплаты работникам, которые трудились на покойного.

- Счета за коммунальные услуги.

- Иные текущие платежи.

- Выплаты гражданам, жизни или здоровью которых банкрот причинил вред.

Имущество после смерти должника

Если новые кредиторы объявятся позднее, их требования не будут законными, поскольку банкрот будет полностью освобожден от дальнейшего исполнения требований кредиторов после того, как расчеты с кредиторами завершатся в рамках текущей процедуры банкротства. Казалось бы, банкротству после смерти посвящены в законе всего с десяток абзацев. И все равно после их изучения остаются вопросы. Усложнит ли банкротство смерть супруга? Можно ли отказаться от наследства, чтобы не брать на себя обязательства перед кредиторами покойного? Удастся ли сохранить хотя бы часть имущества? На многие вопросы ответы зависят от конкретной ситуации, и мы не будем пытаться вывести универсальную формулу.

Скажем одно: если вам есть, что терять, то лучше обратиться к профессиональному юристу для защиты своих прав, поскольку кредиторы так просто свое не упустят.

departamentsud.ru

что будет с квартирой и долгом

Ипотека оформляется на срок до тридцати лет, а за это время в жизни заемщика могут произойти любые события, в том числе и смерть. Ипотека и смерть заемщика принесет множество хлопот и проблем близким родственникам в вопросах урегулирования расчета с кредитором. Разберем ситуацию подробнее.

Что будет с недвижимостью по ипотеке после смерти заемщика

Статья 1175 Гражданского кодекса РФ определяет, что задолженность по ипотечному кредиту подлежит обязательной выплате кредитору. После смерти должника все его долги передаются его наследникам. Однако ипотека, имеет ряд особенностей.

Судьба ипотеки и предмета залога будет зависеть от следующих факторов:

- имеются ли по ипотеке поручители или созаемщики;

- заключался ли договор страхования жизни и здоровья клиента;

- есть ли наследники.

Если наследство умершего заемщика по ипотеке было успешно распределено между наследниками, то долг должен быть ими погашен. Здесь банк может затребовать срочное закрытие кредитного договора или пойти навстречу и реструктурировать ипотеку. При этом наследники вправе отказаться от наследства, оформив официальный документ. Квартира после этого будет продана на торгах, а вырученные деньги направлены на оплату задолженности.

Созаемщики и поручители, подписавшие договор, несут вместе с заемщиком солидарную ответственность по оформленным обязательствам. Это значит, что после смерти заемщика, обслуживание кредита переходит на них. В случае невозможности платить по ипотеке, созаемщик или поручитель будет отвечать в соответствии с действующим законодательством и условиями кредитного договора.

В ситуации, когда заемщик по ипотеке застраховал себя от потенциальной смерти и утраты здоровья, банк получит за наступление страхового случая страховую сумму, с помощью которой погасит задолженность. Сам объект недвижимости перейдет в собственность ближайших родственников.

В каких ситуациях страховая обязана будет закрыть ипотеку, а в каких будет отказ

Взаимодействие со страховой компанией очень часто сопровождается сложностями при наступлении страхового события. В договоре указываются случаи, которые ни при каких обстоятельствах не будут признаны страховыми. В частности, если человек имел хронические заболевания, занимался экстремальными видами спорта, употреблял алкоголь или наркотики и смерть заемщика наступила по таким причинам, то очень высока вероятность того, что событие будет признано не страховым.

В качестве примера можно привести ситуацию смерти заемщика во время занятий спорта от инфаркта. Если в суде страховая докажет экстремальность такого занятия (особенно человека в почтенном возрасте), предполагающего реальную опасность для жизни, то никакие выплаты по кредиту не последуют.

Каждый страховщик имеет собственный перечень страховых случаев. В обобщенном виде не входит в него смерть:

- от ЗППП;

- от употребления алкоголя или наркотических средств;

- от хронических болезней;

- от несчастного случая при занятии экстремальными видами спорта.

Если в медицинском заключении будет указана неизвестная причина гибели, то у страховой компании появится множество вариантов доказать факт того, что событие не было страховым.

ВАЖНО! Если смерть заемщика наступила в результате использования алкоголя, то в большинстве случаев будет отказ в погашении ипотеки. Также стоит отметить, что если на момент заключения договора человек не мог быть застрахован (хронические болезни, инвалидность и т.д.), то договор будет признан не действительным и будет отказ в выплате.

Кто будет погашать кредит

В целях сохранения залога после гибели его прямого собственника и одновременно заемщика по ипотечному договору рекомендуется продолжить текущие выплаты задолженности. Здесь может быть четыре возможных плательщика:

- наследники;

- созаемщик или поручитель;

- страховая компания;

- сам банк.

Рассмотрим их подробнее.

Поручители и созаемщики

Если получатель кредита умер, но второй ответственной стороной по договору выступает созаемщик или поручитель, то вся ответственность ляжет на него. Отказаться от своих обязанностей не получится.

Важно понимать, что в случае неисполнения или ненадлежащего исполнения условий кредитного договора, банк имеет право обратиться в суд. Если будет принято решение в пользу кредитора, то помимо предмета залога банку может перейти и собственное имущество поручителя/созаемщика. Главной задачей кредитной организации является возврат выданных заемных средств. Способ решения проблемы не важен.

Наследники

Вариант погашения долга по ипотеке возможен, если у заемщика не было завещания и поручителей/созаемщиков по договору. Порядок наследования имущества и обязательств человека регулируется ГК РФ.

После смерти наследники обязаны будут обслуживать займ по действующему графику платежей, в котором указана дата предстоящей оплаты и минимальная сумма. Если в наследство вступили несколько человек, то платеж распределяется между ними в соответствии с причитающимися долями.

ОБРАТИТЕ ВНИМАНИЕ! После того, как умер ипотечный заемщик, должно прекратиться любое начисление пеней и штрафов до момента обозначения ответственных за кредитные обязательства лиц.

В случае, если квартира не нужна, и соответственно, наследник не желает отвечать по долгам завещателя, законом разрешается оформить нотариальный отказ от наследства. После предоставления такого документа в банк все претензии к наследнику будут сняты.

Страховая

Если страховая компания признает свои обязательства по выплате страховой премии, то она будет обязана в обозначенный банком срок погасить оставшуюся задолженность по кредиту. Для этого запрашивается требуемая сумма, и по указанным реквизитам деньги переводятся на ссудный счет погибшего заемщика. Кредит закрывается.

Недвижимость после снятия с нее обременения остается в собственности наследников или, в случае их отсутствия, переходит государству.

Банк

Нередко бывают ситуации, когда у заемщика не было ни поручителей, ни созаемщиков, ни наследников (или они написали официальный отказ) а страховая компания отказывается выплачивать премию по суду. В этом случае банк просто забирает себе залоговое жилье, которое в кратчайший срок реализуется на рынке путем организации торгов. Деньги, полученные от продажи, направляются на погашения основного долга по займу.

Ипотека даже в случае смерти заемщика должна быть погашена. В зависимости от ситуации, обязанность возврата задолженности может лечь на наследников, поручителей/созаемщиков или страховую компанию. Если второй стороны, отвечающей з обязательства погибшего человека нет, а страховая компания признала смерть не страховым случаем, то банк продаст залоговое жилье и погасит долг за счет полученных средств.

Подробнее о том, как продать квартиру, купленную в ипотеку, а также, что будет, если не платить ипотеку после смерти заемщика вы узнаете далее.

Если вы попали в трудную жизненную ситуацию и вам нужна помощь банка, то просьба обязательно записаться на бесплатную консультацию к ипотечному юристу. Для этого просто заполните форму на нашем сайте в углу экрана.

Ждем ваши вопросы и будем признательны за оценку поста.

ipotekaved.ru

Залоговое имущество после смерти должника: претензия, иск, сроки

Иногда препоной к погашению кредиторской задолженности становится смерть заемщика. В таких ситуациях действующие нормы законодательства предполагают переход финансового обязательства к преемникам этого человека.

Разберемся, как пишется претензия кредитора нотариусу к наследникам должника, узнаем о нюансах распоряжения залоговой собственностью и уточним порядок решения вопроса в зале суда. Подобная проблема актуальна для многих читателей.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта слева или звоните по телефону +7 (499) 350-44-96. Это быстро и бесплатно!

Объекты обеспечения сделок

Залоговое имущество после смерти должника переходит к преемникам этого человека

Положения Гражданского Кодекса определяют прием обязательств перед заимодателем неплательщика наследниками, если размер полученной собственности покрывает сумму требований кредитора.

Вторым условием тут становится отсутствие платежей, предполагающих личную ответственность. Соответственно, при оформлении покойным должником банковской ссуды, выплаты ложатся на плечи родственников, принявших наследство.

Практика показывает, такие сделки часто подкрепляются залогом, гарантирующим своевременность расчета.

Узнаем подробнее, кому переходит залоговое имущество после смерти должника и выясним нюансы распоряжения этой собственностью. Учитывайте, подобные объекты по закону достаются преемникам наравне с долгами. Причем проведенная процедура не меняет статуса этого имущества.

Соответственно, залог, находящийся в пользовании родственников покойного гражданина, юридически считается собственностью кредитора. Этот момент определяет и ограничения.

После вынесения решения суда и нежелании наследников погашать долги умершего, залоговое имущество переходит кредитору

Когда преемники неплательщика отказываются от наследства, объекты залога перейдут в собственность государства.

Однако правовая процедура предусматривает возврат такого имущества заимодателю при подаче этим лицом ходатайства о взыскании недоимки.

Таким образом, залог возвращается кредитору в виде компенсации за понесенный материальный ущерб.

Если же родственники должника вступают в законные права наследования, истец пишет исковое заявление о взыскании долга с наследников, образец которого читатели найдут в публикации ниже.

В этом случае при отказе возврата средств кредитор вправе изъять объект, которым изначально обеспечивалась сделка. Однако погашение требуемой суммы преемниками неплательщика – повод для получения полных прав распоряжения таким имуществом.

Порядок действий заимодателей

Первым шагом на пути взыскания средств с наследников должника становится претензия нотариусу о наличии долга умершего

Теперь разберемся со сложной проблемой разбирательств наследников заемщика с кредиторами.

Учитывайте, решение о взыскании недоимки с указанных лиц принимается судом.

Соответственно, для обеспечения законных оснований возврата задолженности истцу требуется пройти установленную юридическими предписаниями процедуру.

Первым шагом тут становится претензия нотариусу о наличии долга умершего. Образец этой бумаги удастся увидеть тут.

Оформление подобного письма не определяется сроками просрочки платежа. По указанной причине подача претензии уместна в любое время до принятия наследства преемниками. Такой период составляет 6 месяцев.

Правда, здесь присутствуют определенные сложности. Законодательство определяет, что указанная бумага направляется в нотариальную контору, которая занимается открытием наследства конкретного человека.

Учитывайте, правки в юридические нормативы допускают оглашение списка имущества и наследников в любой нотариальной организации, расположенной в субъекте регистрации умершего гражданина, а не прикрепленной к адресу прописки, как это было ранее.

Установка круга вероятных преемников покойного неплательщика — задача кредитора

Таким образом, нежелание потенциальных ответчиков оплачивать задолженность наследодателя становится причиной длительного поиска нужного нотариуса кредитором.

Еще одна проблема тут – определение размера собственности, переданной должником. Нотариусы отказываются разглашать такую информацию. Соответственно, в этих ситуациях истцу уместно самостоятельно определить базу взыскания.

Указанные действия целесообразны для подачи попутного требования об обеспечении нотариусом сохранности наследства.

Рассмотрение дела судом здесь вероятно лишь после ознакомления преемников с претензией заимодателя и наступлением сроков перечисления средств по первичному договору.

Ознакомимся с нюансами приведенных правовых положений, чтобы избежать вероятных ошибок.

Особенности

Такая претензия подается в любое время, но наследники, которых не известили о притязаниях кредиторов на наследство, вправе распоряжаться имуществом по собственному усмотрению

Судебное разбирательство допустимо в ситуациях, когда наследники должника просрочили платежи, по которым наступили сроки возврата.

Если же указанная дата по первоначальному договору отсрочена, истцу уместно ждать наступления такого дня.

Причем тут юристы говорят о важном нюансе – иск к наследникам по долгам наследодателя, образец которого найдется по этой ссылке, подается до истечения полугода со дня смерти неплательщика.

Не исключаются риски признания судом злоупотреблений кредитором. Результатом здесь становится снижение размера требований и сложности с взысканием имущества.

Учитывайте, за прошедшее время наследники, которых не известили о вероятных претензиях к собственности наследодателя, вправе распоряжаться этим имуществом по собственному усмотрению. То есть, повышается вероятность продажи наследуемых объектов.

Оформление заявления в суд

Чтобы взыскать накопленную недоимку, заимодатель обращается в суд, составив исковое заявление

Поговорим и об особенностях написания подобных исков. Тут главной проблемой становится выяснение круга преемников покойного должника.

Учитывайте, суд отклоняет заявления, где не указываются реквизиты ответчика.

В таких обстоятельствах юристы рекомендуют поговорить с соседями первого неплательщика, чтобы выяснить состав семьи этого лица. При подаче иска уместно указать нескольких вероятных ответчиков.

Второй вариант решения проблемы – ходатайство в суд с просьбой установить круг потенциальных преемников неплательщика.

Тут судья выносит соответствующее постановление, которое не дает нотариусу права отказать заимодателю в требовании выдачи сведений о наследниках. Однако этот способ занимает больше времени. Теперь перейдем к нюансам написания бумаги.

Внимание! Документация, которая подается в канцелярию суда для дальнейшего рассмотрения, разрабатывается по требованиям к оформлению подобных заявлений.

Бумага оформляется по общим требованиям к написанию такой документации

Ошибки в написании – причина для отказа в удовлетворении просьбы. Чтобы грамотно составить ходатайство, начинаем обращение с «шапки».

Здесь указывается наименование и адрес суда, реквизиты истца и ответчиков. Ниже в середине листа уточняется название документа и поясняется содержание рассматриваемого дела. Следующий блок – описание проблемы.

В указанном разделе истец излагает факты, подкрепляя слова ссылками на прикрепленные к заявлению бумаги и соответствующие статьи законов.

Тут указывают дату и инициалы умершего заемщика, описывают сумму требований и круг преемников, подтверждая слова соответствующими бумагами.

Затем уместно описать законные основания для предъявления претензий и перейти к блоку требований. Заканчивают иск указанием приложений, постановкой подписи и даты.

Сведения о давности взыскания

Поговорим о важном для кредитора моменте – определении периода, на протяжении которого есть шанс взыскания упущенной выгоды в суде. Здесь юристы говорят о необходимости спешки с подготовкой необходимых для судебного слушания бумаг.

В случае смерти должника срок исковой давности длится три года. Однако здесь уместно помнить о невозможности продления или приостановки указанного времени.

В случае смерти должника срок исковой давности длится 3 года

Кроме того, юридические предписания предполагают подачу иска на протяжении шести месяцев со дня смерти задолжавшего заемщика. Причем адвокаты рекомендуют извещать суд о подобных намерениях ближе к окончанию этого периода. Таким образом, истец получает время на выяснение сведений о претендентах на наследство и успевает оповестить таких граждан о намерениях взыскания средств.

Обратите внимание! Рассмотрение заявления, поданного в первый месяц с момента смерти должника, приостанавливается до дня вступления наследников в законные права.

Как видите, действующие правовые нормативы урегулированы для соблюдения баланса интересов заимодателя и преемников должника. Однако для удовлетворения требований истца требуются весомые доказательства, подтверждающие законность таких претензий.

У банков, которые становятся фигурантами подобных дел, обычно не возникает проблем с юридической стороной вопроса. Приведенная информация полезна частным лицам, ранее выдавшим ссуду человеку, который умер, не погасив кредит.

Резюме

Итогом публикации становится вывод – если заемщик умер, кредитору уместно вовремя готовиться к слушанию дела в суде. Соблюдение прохождения полной процедуры и грамотное составление нужной документации способствует упрощению решения возникшей проблемы. Подавая иск в суд, истцу требуется составить копию заявления для каждого из предполагаемых ответчиков. Причем государственная пошлина уплачивается тут один раз.

Не забывайте о праве преемников заемщика отказаться от наследства

Родственники должника, которые знают о накопленной тем недоимке, вправе отказаться от вступления в права наследования. Здесь у кредитора остается единственный выход – иск к Федеральной либо муниципальной власти, которая унаследует собственность умершего гражданина. Что касается залога, в таких обстоятельствах истец получает объект обеспечения в собственность на условиях, указанных в основном соглашении займа.

Предлагаем узнать о порядке и нюансах перевода долга на третьих лиц. Такая информация найдется тут.

Людям, которые не обладают достаточными знаниями правовых тонкостей, уместно привлечь к подобным делам юриста. Такие расходы становятся оправданными – ведь точное соблюдение установленной процедуры и представление в суде интересов истца гарантируют выигрыш дела.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: +7 (499) 350-44-96Это быстро и бесплатно!

lichnyjcredit.ru

Наследование ипотечной квартиры: юридические тонкости

От любого другого вида займов ипотека отличается, прежде всего, продолжительностью срока возврата заемных средств. Нередко ссуду оформляют на 10-20 лет, а при желании возможно оформить кредит и на 30 лет. За столь долгий срок случиться может всякое, в том числе и смерть заемщика от любой причины. Как поступить с ипотечной недвижимостью наследникам, вопрос достаточно сложный и с практической и с юридической точки зрения. Итак, сегодня мы подробно разбираем тему «ипотечная квартира в наследство».

Что происходит после смерти заемщика?

Первое, что следует знать наследникам ипотечной квартиры, так это то, что переход права собственности будет оформлен не ранее 6 месяцев после регистрации смерти наследодателя. Все это время недвижимость продолжает находиться в залоге у банка. Непогашенный долг также переходит к наследникам.

Следует особо отметить, что закон не предусматривает никаких льгот в данном случае. Кто бы ни был наследником (ветеран, пенсионер, инвалид и т.д.), в его обязанность после принятия наследства входит погашение полного остатка задолженности перед банком, включая полагающиеся проценты в полном соответствии с договором ипотечного кредитования. Банк по своему желанию в одностороннем порядке не может изменить условия договора, наследники тоже не могут этого сделать.

Наследники вправе не принимать наследство. Для этого каждому из них потребуется оформить официальный отказ и заверить его нотариально. При отказе всех наследников, квартира переходит в собственность государства. Для наследников, не ожидавших такого поворота событий, наследство в виде ипотеки – сложная жизненная ситуация, поскольку мало кто рассчитывает на появление столь внушительных расходов в течение нескольких последующих лет. Но и это не все. По первоначальному договору ипотеки, скорее всего, наследодатель получил одобрение банка на кредит послед представления созаемщиков. Проще, когда наследники и есть созаемщики, а в противном случае возникает сложная ситуация с разделом прав на залоговую недвижимость.

Погашение ипотеки за счет страховки

Обязанность погашать ипотеку для наследников не является безусловной. Очень важно сразу выяснить, оформлял ли наследодатель страховку при заключении договора с банком. Такого рода страховки во многих банках являются обязательным условием одобрения кредита. Точную информацию об этом наследникам сможет предоставить нотариус, разослав в страховые компании соответствующие запросы.

Если страховка в самом деле была оформлена и усопший вовремя ее оплачивал, то весь остаток задолженности перед банком, включая проценты по договору кредитования, страховщик погасит за свой счет в полном размере. В такой ситуации важно от какой причины умер наследодатель, так как в страховку вписаны все условия, при которых страховое возмещение будет выплачено. Страховщик должен признать данный случай страховым.

Договор страхования непременно содержит указание на то, в течение которого времени страховая компания должна быт поставлена в известность о смерти клиента. Пропуск указанного в договоре срока может стать повод для страховщика отказаться от исполнения своих обязательств. В данном случае имеет место юридическая коллизия, при которой страхователь страхует свою жизнь и здоровье в пользу банка, но при этом у банка не возникает обязанность требовать компенсацию при наступлении страхового случая со страховой компании. Право требования возникает у наследников.

Страховщик может пойти на хитрость и указать в договоре страхования срок, в течение которого выгодоприобретатель обязан уведомить страховщика о наступлении страхового случая, менее обозначенного в законе. А закон (п. 3 ст. 1175 ГК РФ) гласит, что срок этот составляет не менее 3 лет. Таким образом до момента вступления в наследство (6 месяцев) у наследников есть все основания разыскать страховщика, к которому обращался наследодатель, и взыскать в пользу банка полагающуюся страховую компенсацию.

С того момента, когда все необходимые документы поданы наследниками в страховую компанию, необходимо ожидать ее решение: признается ли данный случай страховым. При положительном решении, долг перед банком будет погашен за счет страховщика, квартиру освободят из-под залога и все наследники в установленный законом срок смогут вступить в свои законные права собственности.

Иное дело, когда квартира принадлежала не только наследодателю, но и другим совладельцам (созаемщикам). В этом случае потребуется согласование сторон, в число которых входит и банк. Страховщик выплатит банку только долю в кредите усопшего, а остальные созаемщики будут продолжать платить кредит, как и раньше.

Страхование жизни заемщика в последнее время перестало быть обязательным условием для получения ипотечной ссуды. По закону банк вправе требовать только страхования самой недвижимости, а дополнительные страховки, хотя и дают право заемщику получить более выгодную процентную ставку, но при этом могут быть расценены как навязанные услуги. Страхование жизни и здоровья – та категория страхования, которая выгоднее самому заемщику, поскольку банк в любом случае получит свое.

Смерть наследодателя далеко не всегда признается страховым случаем, поэтому наследникам стоит быть готовыми и к такому повороту событий. На этот случай существует два вполне законных варианта распоряжения доставшимся по наследству долгом.

- Вариант 1: отказ от наследства или продажа ипотеки.

Не каждый готов внезапно оказаться плательщиком по ипотеке. Можно поступить просто: отказаться от квартиры. Если другого наследства нет, наследодатель успел погасить очень маленькую часть основного долга, то такой вариант, возможно будет самым простым и лучшим для наследников.

Можно поступить иначе и превратить наследство в виде ипотечной квартиры в ее денежный эквивалент. Так имеет смысл поступать, когда выплачена большая часть долга банку. С согласия самого банка залоговая квартира продается, из суммы, вырученной от продажи, гасится остаток долга банку, а наследникам переходит оставшаяся часть суммы от продажи.

Самый сложный путь, когда наследников несколько, договориться между собой они не могут, равно как и с банком. В такой ситуации судьбу квартиры, долга и раздела имущества покойного будет решать суд. Сроки такого рода разбирательств обычно долгие – от 1 года и более.

- Вариант 2: переоформление ипотеки или ее реструктуризация.

Когда наследник принимает решение оставить себе унаследованную ипотечную квартиру, его доход позволяет продолжать вместо умершего погашать ссуду, то банк быстро переоформит ипотечный договор на нового плательщика на точно таких же условиях. И вот тут большое значение имеет размер доходов наследника, который он сможет официально подтвердить.

Если доход наследника существенно меньше доходов наследодателя, то ему может оказаться не по силам платить ипотеку, даже если такое желание и имеется. Банк смотрит на размер остатка по кредиту, а также на размер ежемесячного дохода нового клиента. При небольшой сумме остатка, скажем, в 20%, банк скорее всего согласится на реструктуризацию, позволив новому плательщику гасить остаток долга меньшими платежами, но более долгий срок. При большом размере остатка задолженности договориться с банком будет сложнее.

Очень важно в течение всего того времени, когда стало известно о смерти наследодателя, пока происходит оформление наследства, ведутся переговоры с банком о реструктуризации кредита, продолжать платить по ипотеке. Если наследники, не дожидаясь окончания разбирательств, продолжат вносить вовремя платежи, это будет трактоваться как фактическое вступление в наследство. В будущем это обстоятельство сыграет на руку, если по любым причинам они пропустят установленный законом срок на вступление в наследство, а также позволит избежать штрафа за просрочку платежей.

Оплата кредита поручителями

Так тоже может получиться. Например, наследодатель – это родитель несовершеннолетнего, купивший квартиру в ипотеку своему ребенку. Поручители – дедушка и бабушка несовершеннолетнего, или иные родственники. После смерти ссудополучателя поручители продолжат платить по кредиту.

При заключении договора ипотечного кредитования поручители выступают гарантами возврата ссуды банку. Юридическая коллизия возникает при переходе права собственности на ипотечную квартиру наследникам, отказавшимся платить ипотеку. В таком случае поручители будут обязаны выполнить условия договора. Истребовать в такой ситуации деньги с наследников поручители смогут в порядке регрессного иска.

Как произойдет в конкретном случае заранее трудно предсказать, все зависит от условий договора кредитования. По общему правилу смерть наследодателя влечет прекращение обязательств поручителей, но только в том случае, если в договоре не указано, что они несут полную ответственность за выполнение обязательств должника.

На этот случай в п. 2 ст. 367 ГК РФ указано, что поручитель усопшего становится поручителем его наследников только тогда, когда при подписании договора поручительства было указано: поручитель согласен отвечать за невыполнение обязательств должника его наследниками. По этой причине поручителю следует очень внимательно изучить договор поручительства до того, как состоится его подписание.

Вопросы наследственного права заслуженно относятся к категории сложнейших в отечественном законодательстве. Спор об ипотечной недвижимости может иметь множество дополнительных осложняющих разбирательство нюансов. По этой причине вести наследственное дело лучше поручить опытному юристу, так как это позволит избежать грубых ошибок, каждая из которых обернется для наследников серьезными убытками.

Если у вас есть какие-либо вопросы по поводу деления наследства ипотечной квартиры, то наш дежурный юрист онлайн готов оперативно на них ответить.

law03.ru

Кому переходит кредит после смерти заемщика?

После смерти родных людей на душе остается горький осадок. К сожалению, никто не вечен. Кроме страданий родственникам остаются заботы о наследстве. Иногда количество хлопот увеличивается, так как обнаруживаются обязательства, которые человек не успел выполнить при своей жизни. Речь идет о кредитах.

В российском законодательстве, касающемся вопросов наследования имущества, говорится о стандартном сроке вступления в наследство – полгода со дня смерти человека. За этот временной отрезок наследникам нужно позаботиться о судьбе имущества, которое осталось в наследство после смерти близких.

Хорошо, когда весь процесс наследования проходит мирно и спокойно. Но иногда кроме споров между наследниками появляются проблемы, связанные с долгами по кредитам и страховкой.

Не все правопреемники готовы к такому положению дел, и не представляют всей ответственности, возникающей при принятии наследства.

Кто платит кредит со страховкой после смерти заемщика

В большинстве случаев, гражданам, оформляющим кредит в банке, настоятельно рекомендуют оформить страховой полис. Если говорить о законности таких требований к клиентам, то следует отметить, что эта процедура не является обязательной. Но имея полис, заемщик может получить большую сумму кредита, чем при его отсутствии.

Именно поэтому клиенты банков, претендующие на получение кредитов, оформляют страхование жизни. Редко кто задумывается о своей смерти заранее, и поэтому все надеются успеть погасить кредит при жизни. Но часто жизнь распоряжается по-своему, и застрахованный заемщик скоропостижно умирает.

Что происходит со страховкой после смерти человека? Все средства, которые оговорены в полисе, идут на погашение кредита, если таковой имеется. Если кредита нет, деньги передаются родственникам покойного или другим лицам, которых он указал при оформлении страховки.

В каких случаях выплачивается страховая сумма?

Дело в том, что не все смертные случаи могут быть признаны страховыми. В договоре страхования обязательно указываются условия, при которых случай смерти человека будет признан страховым.

Часто бывает так, что человек, оформляющий страховку, невнимательно изучает условия договора страхования. К сожалению, такие моменты могут привести к тому, что наследники не смогут воспользоваться страховой суммой.

Предположим, что оформляя страховку, гражданин подписывается под пунктом, где указано, что он не имеет хронических заболеваний и инвалидности. Когда после его смерти обнаруживается, что он утаил факт наличия болезни или инвалидности, о получении страховки можно забыть.

Наследники могут получить отказ от выплаты страховых средств при наступлении смерти застрахованного гражданина при следующих обстоятельствах:

- человек погиб на войне;

- умер, отбывая наказание в местах лишения свободы;

- совершил самоубийство;

- умер от последствий хронического заболевания.

Страховые компании не всегда идут на то, чтобы сразу после смерти человека, застраховавшего у них свою жизнь, выплатить все оговоренные средства его семье. Обычно начинаются длительные разбирательства причин смерти и так далее. Чтобы не омрачать жизнь своих родных лишними судебными разбирательствами, страхуя свою жизнь, обращайтесь только в проверенные организации. Кроме этого от вас самих зависит многое, а именно от того, насколько внимательно вы изучите предлагаемый на подпись договор страхования.

Почему страховые компании отказываются производить выплаты страховки?

Если после смерти родственника вы обнаруживаете, что его жизнь была застрахована, найдите полис страхования, подкрепите его документом, подтверждающим смерть гражданина, и отправляйтесь с этими бумагами непосредственно в страховую компанию. Передайте документы на рассмотрение, и ожидайте решения компании по вопросу выплаты страховки.

Никакой банк не будет решать вопрос о выплате страховой суммы. Данный вопрос – прерогатива страховой компании. Чтобы найти адрес или телефон страховиков, изучите полис, там обязательно указывается данная информация.

Когда причина смерти гражданина соответствует страховому случаю, но в выплате страховки вам все равно отказывают, пишите заявление в суд. В том случае, когда страховики не правы, суд обяжет их выплатить всю страховую сумму наследникам покойного или погасить кредит.

Конечно, сталкиваться со страховиками в спорных вопросах в суде не очень приятно, их адвокаты достаточно опытны, в отличие от простого человека, но если ваш случай может быть решен только через суд – не сдавайтесь и обязательно добивайтесь положенной выплаты.

Оформление полиса страхования действительно может очень помочь родственникам покойного. Если сумма страховки достаточная для покрытия долгов по кредитам, они забудут о нем, как о страшном сне. Но что делать, если этой суммы недостаточно? Кто обязан погасить долги по кредитам?

Как лишить наследника наследства по закону?

Какой срок давности вступления в наследство, читайте тут.

В большинстве случаев ситуация развивается следующим образом:

- Когда в кредитном договоре заемщик указал своего созаемщика, все долги переходят на него;

- Не лучшая судьба ожидает поручителя. Если человек подписал кредитный договор и поручился перед банком за заемщика, все долги по кредитам становятся его проблемами. Поручитель, выплатив банку всю задолженность, может написать заявление в суд с целью взыскания данной суммы с наследников покойного заемщика;

- Одним из вариантов возвращения долга перед банком является продажа имущества, которое было указано в договоре как залоговое. Банк имеет право продать это имущество, и вырученные от продажи деньги пойдут на оплату кредита. Если средств оказалось больше, чем необходимо для погашения кредита, лишние средства передаются наследникам покойного.

Если вы решили взять кредит, очень внимательно изучите все условия кредитования, особенно те, которые касаются его погашения: как в этом процессе участвуют поручители, каковы размеры штрафов, каким образом будет взиматься задолженность и с кого.

Каким образом наследники связаны с кредитными обязательствами умершего наследодателя?

Предположим, что умерший собственник имущества, взявший кредит в банке, не составлял договор страхования и не имел поручителей. В данном случае ни страховая сумма, ни поручитель не решат проблему кредитных долгов. Поэтому вся ответственность переходит к правопреемникам покойного.

Принимая наследство покойного, вы принимаете и все его долги и обязательства.

Кто именно из наследников будет расплачиваться с долгами, зависит от наличия завещания или от того, к какой очереди наследования относится тот или иной правопреемник.

Давайте рассмотрим правила, установленные государством, по выплате наследниками долгов наследодателя:

- Наследник, который принял наследство вместе с долгами покойного, не обязан выплачивать их из своих собственных средств (ст. 1175 ГК РФ). То есть, больше, чем стоит наследство, сумма по кредитам не будет возвращена банку. Наследник может лишиться только той части имущества, которая перешла к нему по наследству. Если после выплат, возможных в соответствии со стоимостью наследства, долг не будет полностью погашен, он будет признан безнадежным. Также банк имеет возможность вернуть свои средства, взыскав их с других наследников, со страховой организации или с поручителей умершего заемщика;

- Долг по кредиту распределяется между всеми наследниками в соответствии с их долями;

- Обычно, когда оформляется крупный кредит, обязательно назначается залог. Этот объект залога переходит к наследникам, как часть наследуемого имущества. В данном случае, правопреемники могут рассчитаться с банком, передав залоговое имущество в счет погашения кредита. В том случае, когда от продажи залогового имущества будет выручена сумма, большая, чем весь долг, излишки передаются наследникам.

Когда, являясь наследником, вы заявляете о своем намерении вступить в наследство, заранее обсудите все вопросы, касающиеся возврата долгов банкам. Если этого не сделать, то не исключено, что решать долговые проблемы придется через суд.

Как правильно себя вести, когда вы наследуете имущества должника по кредитам?

Сразу же после смерти наследодателя сообщите об этом факте в банк. Если вы этого не сделаете, то финансовое учреждение будет регулярно насчитывать пеню заемщику за несвоевременное внесение платежей.

Основные действия при наследовании имущества с долгами по кредитам:

- Возьмите в ЗАГСе свидетельство о смерти наследодателя;

- Сообщите в банк о смерти заемщика;

- Обратитесь к нотариусу с заявлением о принятии наследства;

- Получите свидетельство о праве наследования имущества;

- Заключите с банком договор о способе возврата долгов по кредитам.

Начисление процентов и пени

Вопрос совершения наследниками платежей по кредитам заемщика в полугодовой срок после его смерти довольно сложный. Никаких законодательных актов по этому поводу нет.

Большинство юристов придерживаются мнения, что родственники, которые еще не вступили в права наследования, не обязаны платить взносы по кредитам.

Их оппоненты считают, что как только правопреемники подали заявление о принятии наследства, они взяли на себя обязательства по кредитам.

Как мы видим, вопрос этот довольно спорный, и решать его придется наследникам и банкам в индивидуальном порядке. Если же вообще не заниматься решением данной проблемы, то в итоге можно получить такие штрафы, что чтобы рассчитаться по долгам просто не хватит средств.

Чтобы избежать начисления пени, сразу же сообщите в банк о смерти наследодателя и постарайтесь добиться ;кредитных каникул ; по уважительной причине. Если же пеня все равно будет насчитываться, у вас есть только один выход – идите в суд и оспаривайте начисление пени.

Для того чтобы взыскать задолженности по кредитам с наследников покойного заемщика у банков есть три года. Как только этот срок заканчивается, ни страховые компании, ни финансовые или кредитные учреждения не могут больше подавать в суд иск о возврате долгов по кредитам.

myfundraise.ru

Случаи, когда наследникам остается залоговая квартира, встречаются все чаще

Процесс получения наследства связан с определенными хлопотами. А в ситуации, когда наследуется обремененная жилищным кредитом квартира, таких хлопот оказывается еще больше.

Наследственное дело, вне зависимости от числа объектов и претендентов на наследство, будет вести один нотариус. Проверить квартиру на возможные обременения входит в его обязанности.

Сознательность растет

В Петербурге наметилась устойчивая тенденция к росту наследств, получаемых по завещанию. Как отмечает нотариус Нотариальной палаты Петербурга Алексей Комаров, только текущей осенью доля наследований по завещанию выросла с 20 до 30%.

Напомним: по действующему законодательству возможны два правовых режима наследования – по закону и по завещанию. При наследовании по закону распределение оставшегося от усопшего имущества (наследственной массы) осуществляется между очередями наследников. Изменить такой порядок можно, как раз составив завещание. «Только завещание предполагает более гибкий способ распорядиться имуществом на случай смерти, одарить или лишить кого-либо из наследников права наследования», – уточняет Алексей Комаров.

Проще говоря, петербуржцы все с большей ответственностью относятся к вопросу, кому достанется их имущество после смерти. При этом недвижимость фигурирует в 90% оформляемых завещаний.

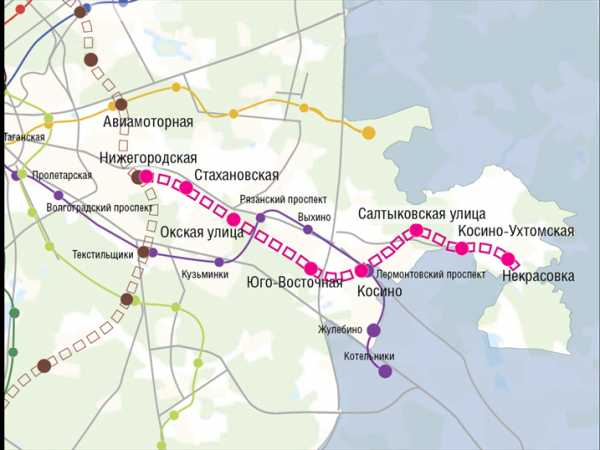

Между тем в Петербурге, например, доля продаж в новостройках с привлечением ипотечных займов уже достигает 60%. Поэтому случаи, когда наследникам остается находящаяся в залоге у банка квартира, встречаются все чаще.

На законодательном уровне вопрос с долгами наследодателя регулируется частью третьей Гражданского кодекса РФ (ГК РФ). Согласно пункту 1 статьи 1175 ГК РФ, наследники, принявшие наследство, отвечают по долгам наследодателя солидарно. Кредитор вправе требовать возвращения долга как от всех наследников совместно, так и от любого из них в отдельности, притом как полностью, так и в части долга (часть 1 статьи 323 ГК РФ).

МНЕНИЕ ЭКСПЕРТАМария Терехова, нотариус Нотариальной палаты Петербурга:

Для того чтобы стать наследником, наследство нужно принять. Но мало его принять, нужно это сделать в установленный законом срок – в течение шести месяцев со дня открытия наследства (смерти наследодателя). Наследник, пропустивший срок для принятия наследства, может быть включен в свидетельство о праве на наследство с согласия всех других наследников, принявших наследство. Это согласие должно быть заявлено в письменной форме до выдачи свидетельства о праве на наследство. Согласие наследников является основанием аннулирования нотариусом ранее выданного свидетельства о праве на наследство и основанием выдачи нового свидетельства. Если такое согласие не может быть получено, в том числе и по причине отсутствия других наследников, наследник, пропустивший шестимесячный срок, вправе обратиться в суд.

Брать или не брать

Согласно статье 1175 ГК РФ, каждый из наследников отвечает по долгам наследодателя в пределах стоимости перешедшего к нему наследственного имущества. Таким образом, требования кредиторов, вне зависимости от их размера, ограничены стоимостью открывшегося наследства.

В той же статье уточняется, что наследники должны принять наследство, а имущество должно к ним перейти. До принятия наследства требования кредиторов могут быть предъявлены к исполнителю завещания или к наследственному имуществу. «Наследник, не желающий погашать долги наследодателя, может просто не принимать наследство», – констатирует петербургский адвокат Антон Лебедев.

Эксперт предупреждает, что данное решение таит подводные камни. Принятие наследства и оформление наследства – не одно и то же. По правилам, изложенным в статье 1153 ГК РФ, принятие наследства осуществляется путем подачи нотариусу соответствующего заявления. А в пункте 2 этой статьи устанавливается презумпция принятия наследства, если наследник совершил действия, свидетельствующие о фактическом принятии наследства. Наследник, который стал вести себя как собственник – вносить квартплату, клеить обои, пускать жильцов, де-факто считается принявшим наследство.«К такому наследнику кредиторы наследодателя вправе предъявить требование о погашении долга, – поясняет Антон Лебедев. – В случае отказа наследника от исполнения требований спор подлежит рассмотрению в суде».

Кстати, закон не допускает принятия части наследства. Как поясняет член Комиссии Федеральной нотариальной палаты по законодательной и методической работе Илья Радченко, если вы приняли хоть что-либо из наследства, то вы приняли все, что в него входит. «Единственное исключение – возможность принятия наследства по разным основаниям. Например, можно принять наследство по завещанию, а отказаться от наследования по закону, или принять по закону, а отказаться от наследования в порядке наследственной трансмиссии», – уточняет он.

ВАЖНОЧтобы оградить своих наследников от неприятностей с ипотечным долгом, наследодатель может выделить ипотечную недвижимость из всего объема наследуемого имущества и завещать конкретному человеку. Даже если тот впоследствии откажется от нее, он сохранит право на остальное наследство – по закону

Страховая хитрость

В теории принятие ипотечной квартиры в наследство ничем наследнику не грозит. Ведь банк обязывает любого заемщика застраховаться. Применяются три вида страхования: страхование объекта недвижимости, страхование жизни и здоровья заемщика, страхование титула (права собственности на приобретаемое имущество).

На сегодняшний день страхование жизни не является обязательным. «Принять эти предложения банка или нет, решает сам заемщик. Но в зависимости от того, какую программу страхования он выбирает, банк предлагает ему соответствующие условия кредитования, – комментирует директор Санкт-Петербургского филиала ОАО “СОГАЗ” Эдуард Яблоков. – Как правило, чем больше рисков застрахует заемщик, тем меньше будет процентная ставка по кредиту».

То есть такое страхование является добровольно-принудительным. И кстати, договор страхования подписывается заемщиком и каждым созаемщиком. При наступлении страхового случая страховщик должен погасить часть долга пострадавшего. Остальные же созаемщики будут выплачивать свою часть в полном объеме.

Однако страховая компания включает в договор перечень причин, по которым событие признается нестраховым. Помимо традиционных (войны, революции, радиационное заражение) в перечне исключений называются смерть от СПИДа, самоубийство и убийство, которые произошли в первые два года обслуживания кредита. Также указываются все случаи гибели застрахованного, в той или иной мере спровоцированной его действиями.

Например, вследствие травм, полученных в пьяном виде. Или – в аварии, когда за рулем был нетрезвый застрахованный. Или – во время занятий рискованными видами спорта. Особо изобретательные страховщики вносят в список исключений смерть вследствие беременности и родов в течение первого года после заключения договора.

Между тем для российской ипотеки характерна возрастная дискриминация. Чем ближе гражданин к пенсии, тем труднее ему получить жилищный кредит. Точнее говоря, обычно банки дают кредиты с прицелом, чтобы заемщик успел расплатиться до пенсии. Поэтому заемщики чаще умирают как раз от «нестраховых», чем от «естественных» причин.

Таким образом, вероятность, что страховая компания возьмет на себя выплаты по долгам наследодателя, невелика. Впрочем, если страховая компания отказывается платить, наследник может попытаться оспорить отказ в суде.

ВАЖНОЧаще всего страховые компании пытаются доказать, что смерть наступила вследствие хронического заболевания, о котором клиент ради экономии предпочел умолчать в момент приобретения страховки

Еще не поздно передумать

Об обременениях недвижимости потенциальные наследники узнают следующим образом. «Нотариус делает запрос в Росреестр, – поясняет глава Нотариальной палаты Петербурга Петр Герасименко. – При этом, даже если наследник примет наследство, а потом узнает об обременении, он в рамках шестимесячного срока с даты смерти может от наследства отказаться».

Согласно пункту 3 статьи 1175 ГК РФ, на денежные требования кредиторов распространяется общий срок исковой давности (три года), который не подлежит перерыву, приостановлению или восстановлению по правилам статей 202-205 ГК РФ.

Особого внимания заслуживает вопрос с пенями и штрафами по ипотеке. В случае смерти заемщика, если наследники не собираются отказываться от залоговой квартиры, им следует набежавшие долги оперативно погасить. Иначе пени и штрафы продолжат накапливаться.

На практике не все кредиторы оказываются готовы требовать такие долги в судебном порядке. В ряде случаев они довольствуются тем, что наследник берет на себя сам ипотечный долг, и зачастую такой долг реструктуризируют согласно финансовым возможностям наследника.

ВАЖНОЕсли в числе наследников есть несовершеннолетний или недееспособный, то нотариус сообщает о выдаче свидетельства о праве на наследство в орган опеки и попечительства по месту жительства наследника для охраны его имущественных интересов

Бывают случаи, когда наследниками оказываются несовершеннолетние или недееспособные лица. Тогда обязанность погашать долг ложится на опекуна. Если он посчитает, что затраты негативно скажутся на уровне жизни подопечных, он вправе от наследства отказаться. Но только с согласия органов опеки.

rusipoteka.ru

Может ли банк претендовать на имущество после смерти заемщика?

Большая часть платежеспособного населения России хотя бы раз оформляла кредит. Это удобное средство совершить покупку в нужный момент, а не копить нужную сумму. Но что происходит, если заемщик умирает, а кредит остается непогашенным? Имеет ли право банк конфисковать имущество в счет оставшейся задолженности?По законодательству наследники обязаны погашать долги по кредитам умершего. Данное положение регулируется Гражданским кодексом. В данном случае не важно, каким образом было принято наследство – по закону или по завещанию. Не имеет значение, наследник какой очереди будет рассчитываться за кредит. Задача банка – получить обратно свои деньги, а также проценты за пользование кредитом.

Особенности погашения кредитов

Срок принятия наследства составляет шесть месяцев. До окончания этого периода наследники не имеют право распоряжаться имуществом умершего, а также регулировать состояние его задолженностей. Только по прошествии этого периода наследник может начать уплачивать долг перед банком. Иногда процесс вступления в наследство затягивается на более длительный срок.

О чем нужно помнить наследнику?

Не всегда банки ждут период, когда наследник вступит в наследство на законных основаниях. При этом кредиторы могут использовать различные уловки, чтобы быстрее получить деньги, а при возможности и начислить штраф.Чтобы избежать спорных ситуаций, следует помнить о некоторых особенностях наследования долгов:- наследник отвечает по долгам наследодателя только в пределах имущества, полученного от умершего. Так, если долго составил пятьсот тысяч, а в наследство было получено только сто, банк сможет получить только эту сумму;- если долг был обеспечен, наследник получает не только долг, но и предмет залога. В данном случае наследник имеет право продать залоговое имущество, чтобы погасить задолженность. Чаще всего кредитные организации идут на такую уступку;- если долг переходит к нескольким наследникам, делиться он будет пропорционально доле наследства каждого из них;- если в завещании указаны несовершеннолетние наследники, обязанность по уплате долгов ложится на них тоже. Однако рассчитываться с банком будут их представители.

Наследство не принято

В том случае, если ни один из наследников не принял наследство, банк имеет право потребовать продажу имущества для погашения долгов в судебном порядке. Речь идет о кредитах с обеспечением залогом, по которым не было поручителей.Важно отметить, что если в недвижимом имуществе умершего были зарегистрированы другие лица, которые не являются наследниками, не становятся должниками банка по непогашенному кредиту. Однако они теряют право на пользование имуществом. В судебном порядке такие жильцы могут быть выселены из квартиры. Однако это правило не распространяется на несовершеннолетних.

Что делать с задолженностью

К сожалению, наследники начинают нести обязательства перед банком в день смерти заемщика. И кредитная организация не обязана останавливать процесс взимания основного долга и процентов. Законным будет начисление пени и штрафов за несвоевременное погашение задолженности.Чтобы уменьшить сумму неустойки, следует:- обратиться в банк с соответствующим заявлением – уменьшить или аннулировать штрафы. Часто кредитные организации идут навстречу заемщикам в этом случае;- обозначить позицию, что просрочка по кредиту не являлась следствием халатного отношения к кредиту заемщика. Для суда такая позиция является убедительной;- отказаться от наследства, оформив решение в нотариальной конторе. Это целесообразно делать, когда размер долга превышает стоимость наследуемого имущества.

Оформляя кредит целесообразно приобрести страховой полис. В случае смерти заемщика страховая компания берет на себя расходы, связанные с погашением кредита и уплаты процентов.Каждый конкретный случай следует рассматривать отдельно. Делать это лучше вместе с грамотным специалистом.

olimp-kredit.ru