Может ли банк начислить штраф за досрочное погашение автокредита? Как снять залог после погашения кредита

Как самостоятельно снять обременение с залога, если кредит уже погашен

В один момент заканчиваются все кредитные обязательства, и заемщик с радостью выплачивает последний платеж и считает, что уже имущество, которое приобреталось в кредит перешло в его собственность. На самом деле, выплата кредита – это еще не свидетельство того, что имущество принадлежит заемщику. Еще потребуется снять обременение с этого имущества. Любой договор кредитования, если в нем предусмотрен залог, то он является гарантией обеспечения своих обязательств заемщиком. Такая информация заносится в специальный реестр, при заключении договора кредитования нотариусом. Если нотариус, уже не ведет свою деятельность, по каким-либо причинам, то юстиция обязана назначить нового, чтобы тот провел обратные действия, то есть снял обременения с имущества. Для проведения действий у нотариуса либо же в регистрационной службе, заемщику необходимо предоставить правоустанавливающие документы на имущество и договор купли-продажи, залоговый договор и письмо из банка, о том, что задолженность погашена полностью. Некоторые нотариусы даже требуют документы банка, если он никогда с этим финансовым учреждением не работал. Если банк не выдал письма, то нотариус может востребовать такую информацию от самого банковского учреждения, но чаще всего банки знают об этом и сразу же выдают такое письмо заемщику. Банк также выдает доверенность на заемщика, что тот имел право представлять интересы банковского учреждения в регистрационной службе. Получив письмо, обязательно проверьте, что там написано, в нем должна быть полная информация о вас и о недвижимости, и естественно, информация о том, что кредит полностью погашен. После проведения нотариальных действий, в адрес заемщика приходит информационное письмо, о снятии обременения с имущества.

Для какиз действий не требуются другие документы?

Для таких действий не требуются другие документы, к примеру, паспорт БТИ либо же оценка. Помните, что оформление письма в банке может быть платным. Действия нотариуса и специалиста регистрационной службы также должны быть оплачены, по действующим тарифам. По срокам, процедура может затягиваться до 3-х дней, но в любом случае является обязательной. В итоге заемщик получает право собственности на свое имущество без обременительной надписи. Процедура снятия обременения с имущества не сложная и с ней справится любой заемщик самостоятельно, главное, что уже кредит погашен и долгов нет.

Источник - notariuskm.com

ponjatija.ru

Как снять с машины обременение

Некоторые факты

Впервые кредит на авто в России появился в 1992 году. За время истории автокредита, условия предоставления его сильно изменились. Наблюдается тенденция к еще большему упрощению системы выдач подобных займов.

Взятие кредита на приобретение автомобиля самая распространенная услуга у заемщиков. Займы одновременно относят к разряду залога, пока долг по кредиту не будет выплачен, с автомобилем нельзя совершать никаких договорных действий (продать, обменять). Снятие обременения с автомобиля (снятие ограничений по отношению к нему) осуществляется в несколько способов.

Общий порядок снятия обременения в банке

Снятие обременения на движимое имущество в банке проходит по-разному, с учетом нюансов: процентов, времени задержки, проблем с заложенным автомобилем, но есть основные два этапа:

- Погашение задолженности и получение на это соответствующих документов.

- Государственный орган, который осуществил регистрацию и ведение реестра на авто, снимает обременение.

Самым легким способом снятия обременения будет обращение в банк, при себе должны быть документы: кредитный договор, паспортные данные должника, документы на авто, пребывающее в залоге.

Госпошлина оплачивается при получении нового свидетельства о праве собственности без отметки о залоге. Банк пойдет навстречу должнику при денежных затруднениях и невозможности погашения долга в дальнейшем.

Если на авто наложено обременение, будь то суды, судебные приставы и таможенные органы, его невозможно снять с учета, пройти техосмотр или выполнить его перерегистрацию.

Финансовое предприятие дает разрешение на продажу автомобиля, при условии, что сделка состоится при его участии для предотвращения мошенничества. Создаются специальные ячейки, куда поступают деньги покупателя, вторая ячейка после оплаты долга, изымает документы на транспорт.

Для заемщика это выгодно, так как снять обременение с машины получится естественным путем, а цена на рынке за машину будет выше, часть средств остается непосредственно продавцу-владельцу. Изъятое транспортное средство за долги продается срочно по заниженной цене, этих средств не всегда хватает для полного погашения долга.

Снятие ограничения в органах госрегистрации

После решения формальностей с банком, стоит обратиться в регистрирующий орган, который ведет реестр транспортного средства. Регистрацией автомобилей занимается ГИБДД. Следует обращаться в одно из территориальных подразделений федеральной службы. Материалы и документы должны поступить в подразделение ГИБДД по месту регистрации имущества.

Подробно как снять машину с ареста судебными приставами можно прочитать по ссылке https://cashfacts.ru/3156-poryadok-snyatiya-avtomobilya-s-aresta-v-gibdd-sroki-obrazets-zayavleniya

Перечень документов:

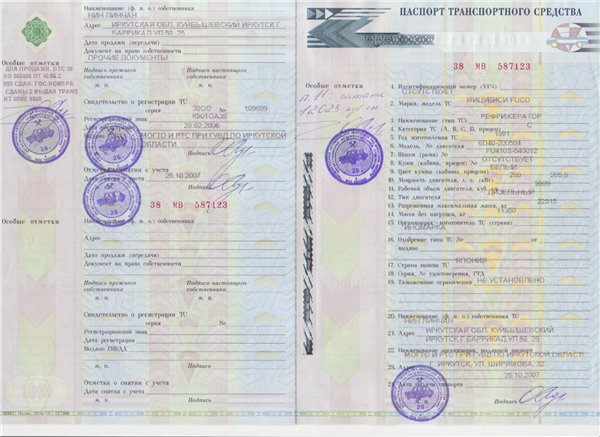

- Документы, устанавливающие права собственности на транспортное средство.

- Закладная, при ее оформлении, с банковской отметкой о погашении обеспеченного залогом обязательства.

- Документы, удостоверяющие личность должника.

- Заявление от заемщика финансового предприятия или совместное о снятии обременения.

Документы, выдавшиеся банком, свидетельствуют о закрытии (условном погашении) кредита. ГИБДД после рассмотрения поданного пакета документов вносит запись о снятии обременения, что разрешает пользование и распоряжение по своему собственному усмотрению имуществом.

Рефинансирование как способ снятия ограничения

Третий способ более рисковый, так как снять с машины обременение получится, но с угрозой на получение нового. Рефинансирования подразумевает оформление нового кредитного договора с целью погашения старого. Люди обращаются для этого в другие банковские учреждения, хотя есть вариант взятия нового кредита в прежнем банке.

Для этого необходимо заявление с указанием суммы, погашающей задолженность, как цель подписания договора указывается «кредитования для погашения долга в другом банке». После согласия нового кредитодателя на соглашение проведения рефинансирования средства перечисляются в банк, где на машину оформлялся заем. Долг относится к погашенным, а с автомобиля снимается обременение, с транспортным средством разрешается совершать сделки и подписывать договоры.

О том, как проверить автомобиль на обременение узнайте здесь.

Кредитная карточка

Еще один быстрый способ. Если деньги на погашение кредитного долга срочно нужны и есть угроза на арест автомобиля, открывается кредитная карта, имеющая большой лимит. Деньги со счета снимаются, после чего в банк отдаются деньги на погашение, снимается ограничение в пользовании авто. Пока действует льготный период погашения задолженности необходимо быстрее продать транспортное средство, чтобы не набежали проценты.

Сжатые сроки, в которые проводится оплата, не вынуждают оплачивать дополнительно проценты. Не всегда есть возможность получения большого лимита на карту, в таком случае оформляется несколько кредиток, с которых одновременно снимаются деньги, а затем так же одновременно деньги на карты ложатся.

В видео рассматривается подробности снятия ареста с автомобиля

Советы и нюансы

1. Для сделок с транспортным средством понадобятся обновленные правоустанавливающие документы без указания о наличии долга, чтобы в будущем не было проблем, данный вопрос должен быть решен в органах ГИБДД, чтобы повторно не обращаться.

2. Учитывайте финансовые и временные ограничения при досрочном погашении автокредита. Существуют сроки, в течение которых погашать досрочно задолженность запрещено – не более 12 месяцев (в зависимости от банка). Также ограничивается минимальная сумма платежа.

3. Подобные случаи заканчиваются мошенничеством. Когда банк разрешает продать автомобиль, недобросовестные должники не отдают долговых денег. Проценты нарастают, пока банк не обращается с иском в суд для изъятия автомобиля у нового владельца или ареста транспортного средства до полного погашения автокредита.

Обременение автомобиля – это крайняя мера, прописанная в законодательстве РФ как обеспечение сохранности перед передачей взыскателю с последующей реализацией (продажей). При соблюдении всех правил и наличия документов, весомых аргументов, обременение снимается и открывается доступ к продаже. Это в приоритете самого банка.

Свои вопросы по снятию обременения с автомобиля, оставляйте в комментариях

cashfacts.ru

Залог недвижимости. Снятие залога. Основные шаги и понятия.

I. ЧТО ТАКОЕ ЗАЛОГ НЕДВИЖИМОСТИ?

Залог недвижимости (ипотека) - квартиры, дома, земельного участка и пр. недвижимого имущества которое уже существует или которое лицо (залогодатель) приобретет в будущем – это обременение, которое обеспечивает право лица, которое дает деньги на приобретение квартиры и пр. недвижимости и принимающего имущество в залог (залогодержателя) получить удовлетворение своих требований по возврату выданных в кредит или по договору займа денег из стоимости заложенного недвижимого имущества.

Залог недвижимости (ипотека) - квартиры, дома, земельного участка и пр. недвижимого имущества которое уже существует или которое лицо (залогодатель) приобретет в будущем – это обременение, которое обеспечивает право лица, которое дает деньги на приобретение квартиры и пр. недвижимости и принимающего имущество в залог (залогодержателя) получить удовлетворение своих требований по возврату выданных в кредит или по договору займа денег из стоимости заложенного недвижимого имущества.

В обиходном понимании «ипотека» чаще всего понимается как кредит банка, полученный «под» квартиру, дом, земельный участок. Но это – хотя и наиболее употребимое, но «узкое» понимание. Ипотекой могут обеспечиваться и иные гражданско-правовые обязательства (купля-продажа, поставка, займ и т.д.).

В нашей статье мы, в основном, коснемся темы ипотеки жилой недвижимости, когда квартира или жилой дом передаются в залог в обмен на предоставление банковского кредита или денежного займа.

II. ВИДЫ ЗАЛОГА (ИПОТЕКИ)

Федеральный закон «Об ипотеке (залоге недвижимости)» от 16 июля 1998 г. N 102-ФЗ (далее по тексту - ФЗ об ипотеке) содержит понятия только этих двух видов ипотеки:

- в силу договора (договорной ипотеки)

и

- в силу закона (легальной ипотеки)

1) Договорная ипотека возникает по соглашению сторон. При этом, кредитор (банк или любое лицо, которое дает деньги на приобретение недвижимости) получает преимущественное право на получение возмещения своих потерь, в случае, если должник не возвращает вовремя денежную сумму или проценты по кредиту (займу).

В сделках купли-продажи квартиры чаще всего ипотекой обеспечивается исполнение покупателем обязательства по оплате покупаемой квартиры (ипотека до момента полной оплаты).

2) Ипотека в силу закона (легальная ипотека) возникает в случае, когда договор об ипотеке, отсутствует. Ипотека возникает в силу указания в законе на условия ее возникновения.

Этот вид ипотеки имеет большие преимущества:

- небольшое количество документов,

- малый срок государственной регистрации ( 5 дней),

- отсутствие расходов на составление договора ипотеки и его государственную регистрацию,

- максимально снижаются риски признания сделок, обеспеченных ипотекой, недействительными, а, следовательно, и риски потери имущества банками и иными кредиторами.

III. КОГДА ВОЗНИКАЕТ ЗАЛОГ (ИПОТЕКА).

В соответствии с действующим российским законодательством ипотека в силу закона (применительно к жилью) возникает:

1. Жилое помещение (квартира, дом, комната, доля), приобретенное либо построенное полностью или частично с использованием кредитных средств банка или иной кредитной организации либо средств целевого займа, предоставленного другим юридическим лицом на приобретение или строительство указанного жилого помещения, находится в залоге с момента государственной регистрации ипотеки в Едином государственном реестре прав на недвижимое имущество и сделок с ним (ЕГРП). (п. 1 ст. 77 ФЗ «Об ипотеке»).

2. Жилое помещение, построенное полностью либо частично с использованием накоплений для жилищного обеспечения военнослужащих, предоставленных по договору целевого жилищного займа в соответствии с Федеральным законом «О накопительно-ипотечной системе жилищного обеспечения военнослужащих», считается находящимся в залоге у Российской Федерации с момента государственной регистрации права собственности на него ( п. 4 ст. 77 ФЗ)

3. Если объект недвижимости приобретен в кредит или в рассрочку, ипотека в силу закона может возникнуть в соответствии со ст. 488 и ст. 489 ГК РФ («Оплата товара, проданного в кредит», «Оплата товара в рассрочку»).

Если Вы когда-нибудь сталкивались с покупкой или продажей квартиры на собственные средства (без привлечения кредита), Вы вероятно обращали внимание на фразу « по соглашению сторон, в соответствии со ст. 488 и 489 ГК РФ, залог на квартиру (или иное имущество) не возникает. Если эту фразу не указать, и не указать, что денежные средства оплачены на момент подписания договора, служба Росреестра зафиксирует в свидетельстве о праве на собственность залог в силу закона.

Если Вы когда-нибудь сталкивались с покупкой или продажей квартиры на собственные средства (без привлечения кредита), Вы вероятно обращали внимание на фразу « по соглашению сторон, в соответствии со ст. 488 и 489 ГК РФ, залог на квартиру (или иное имущество) не возникает. Если эту фразу не указать, и не указать, что денежные средства оплачены на момент подписания договора, служба Росреестра зафиксирует в свидетельстве о праве на собственность залог в силу закона.

Ипотека в силу закона может возникнуть и в иных случаях, например, залог при долевом строительстве жилого дома (у застройщика) и пр. (например: п.1, п.2. п.3. ст. 13 Федерального закона «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» от 30 декабря 2004 г. N 214-ФЗ, п. 1 ст. 58 Закона Российской Федерации «О залоге» от 29 мая 1992 г. N 2872-1).

Важно отметить, что ФЗ об ипотеке предусматривает возможность залогодателю – должнику передавать одно и то же имущество в ипотеку другим залогодержателям неограниченное число раз, при условии, что на это согласны предшествующие залогодержатели.

IV. КАК РЕГИСТРИРУЕТСЯ ЗАЛОГ (ИПОТЕКА)

Регистрация ипотеки – это внесение записи в ЕГРП (Росреестр) о том, что у кредитора возникло право залога (ипотека) на квартиру и иное недвижимое имущество .

Запись об ипотеке в ЕГРП содержит сведения:

- о первоначальном залогодержателе

- предмете ипотеки

- о сумме обеспеченного ею обязательства ( кредите, займе, пр)

- если договор об ипотеке предусматривает, составление специального документа - закладной, на это также указывается в регистрационной записи об ипотеке.

Государственная регистрация ипотеки удостоверяется путем надписи на договоре (штамп). Эта надпись содержит:

- полное наименование органа, осуществляющего государственную регистрацию прав

- дату государственной регистрации ипотеки

- место государственной регистрации ипотеки

- номер, под которым она зарегистрирована.

Эти данные заверяются подписью должностного лица и скрепляются печатью органа, осуществляющего государственную регистрацию прав.

Орган, осуществляющий государственную регистрацию прав, оставляет в своем архиве копию договора об ипотеке, а при государственной регистрации ипотеки в силу закона - копию документа, являющегося основанием возникновения права собственности залогодателя на имущество (например, договора купли-продажи), обременяемое ипотекой.

Если права залогодержателя удостоверяются закладной, орган, осуществляющий государственную регистрацию прав, оставляет в своем архиве также и копию закладной с приложениями.

V. ЧТО ТАКОЕ ЗАКЛАДНАЯ?

Закладная - именная ценная бумагой, удостоверяющая право ее законного владельца (банка или иного кредитора) на получение исполнения по кредиту, без представления любых других доказательств.

Закладная может быть продана (поменяна, пр.) кредитором третьему лицу, о чем должник по кредиту должен быть уведомлен, поскольку в случае продажи закладной, исполнение по кредитному договору ( займу, ссуде) должник должен уже осуществлять тому, кто ею владеет.

VI. КАК ПРОИСХОДИТ СНЯТИЕ ЗАЛОГА (ПОГАШЕНИЕ ИПОТЕКИ)

Если должник по кредиту (залогодатель) своевременно и полностью исполнит свои обязательства перед залогодержателем (банком), регистрационная запись в ЕГРП об ипотеке должна быть погашена.

Срок для погашения регистрационной записи составляет 3 дня и производится на основании:

- заявления владельца закладной (например, банка)

- совместного заявления залогодателя и залогодержателя

- заявления залогодателя с одновременным представлением закладной, содержащей отметку владельца закладной об исполнении обязательства (должна содержать слова об исполнении обязательства, дате исполнения и быть удостоверена подписью владельца закладной и заверена его печатью, если владельцем закладной является юридическое лицо)

- решения суда о прекращении ипотеки.

При погашении регистрационной записи об ипотеке в связи с прекращением ипотеки закладная аннулируется и может быть по желанию, передана залогодателю.

В случае, если должник не исполняет своевременно обязанности по возврату денег по кредиту или ссуде, на предмет залога (ипотеки) кредитор (банк) может обратить взыскание, т.е. проще говоря, «забрать» недвижимость (см. ст. 51 ФЗ об ипотеке).

VII. КАКОВ ПОРЯДОК ОБРАЩЕНИЯ ВЗЫСКАНИЯ НА ПРЕДМЕТ ЗАЛОГА (ИПОТЕКИ)

Различают два способа взыскания:

- 1. Внесудебный порядок.

Внесудебный порядок взыскания возможен только в случае, если это предусмотрено договором об ипотеке либо договором, влекущим за собой возникновение ипотеки в силу закона, или закладной (ст. 55 ФЗ Об ипотеке) и ТОЛЬКО по исполнительной надписи нотариуса на основании нотариально удостоверенного договора об ипотеке или нотариально удостоверенного договора, влекущего за собой возникновение ипотеки в силу закона, либо закладной, которые содержат условие об обращении взыскания на заложенное имущество во внесудебном порядке.

Однако, такой порядок в настоящее время применяется крайне редко, поскольку договоры не подлежат в обязательном порядке нотариальному удостоверению и стороны по сделке, как правило экономят на услугах нотариуса и заключают сделки в простой письменной форме ( т.е. проставляя на них подпись и печать).

Кроме того, внесудебный порядок взыскания не возможен, если предметом ипотеки является жилое помещение, принадлежащее на праве собственности физическому лицу».

| Таким образом, в случаях, обращения взыскания на жилое помещение, принадлежащее физическому лицу, применяется только судебный порядок взыскания. |

2. Судебный порядок взыскания.

Обращаем Ваше внимание, на то, что обращение взыскания на заложенное имущество в судебном порядке не допускается, если допущенное должником нарушение крайне незначительно и размер требований залогодержателя явно несоразмерен стоимости заложенного имущества. То есть, если сумма задолженности несопоставима с уже выплаченной ценой, то взыскать задолженность для кредитора (банка) невозможно.

В ряде случаев, в том числе, когда залогодателем является физическое лицо, при условии, что залог не связан с осуществлением этим лицом предпринимательской деятельности, суд вправе отсрочить реализацию заложенного имущества на срок до одного года. Это может произойти, если убедить суд в наличии уважительных причин и в том, что отсрочка не повлечет существенного ухудшения финансового положения залогодержателя. Кроме того, в отношении залогодателя или залогодержателя не должно быть возбуждено дело о признании их несостоятельными (банкротами).

VIII. КАК РЕАЛИЗОВЫВАЕТСЯ (ПРОДАЕТСЯ) ЗАЛОЖЕННОЕ ИМУЩЕСТВО

Допустим, что суд принял положительное решение о взыскании предмета залога (ипотеки) в пользу кредитора (банка). Далее, имущество, заложенное по договору об ипотеке, реализуется путем продажи с публичных торгов (за исключением отдельных случаев) (ст. 56 ФЗ об ипотеке).

Публичные торги по продаже заложенного имущества проводятся Федеральной службой судебных приставов России по месту нахождения этого имущества.

Организатор торгов извещает о предстоящих публичных торгах не позднее чем за 10 дней, но не ранее чем за 30 дней до их проведения в периодическом издании, являющемся официальным информационным органом органа исполнительной власти субъекта Российской Федерации, по месту нахождения недвижимого имущества, а также направляет соответствующую информацию для размещения в сети «Интернет».

В извещении указываются:

- дата

- время

- место проведения публичных торгов

- характер продаваемого имущества

- его начальная продажная цена.

Для того, чтобы принять участие в торгах, желающие вносят задаток в размере, сроки и порядке, которые указываются в извещении о публичных торгах, при этом размер задатка не может превышать 5 процентов от начальной продажной цены заложенного имущества.

Лицам, которые участвовали в публичных торгах, но не выиграли их, задаток возвращается немедленно по окончании публичных торгов. Задаток также подлежит возврату, если публичные торги не состоялись.

На публичных торгах имеют право присутствовать лица, имеющие права пользования продаваемым имуществом или вещные права на это имущество, а также залогодержатели по последующим ипотекам (см. раздел III).

Выигрывает публичные торги (и имеет, как следствие право на приобтение имущества) тот, кто предложил за него самую высокую цену и он должен в течение 5 дней оплатить это имущество, заключив с организатором торгов договор купли-продажи.

Денежные средства, полученные в результате такой реализации идут на погашение задолженности кредитору, покрытие издержек по проведению публичных торгов, а неизрасходованный остаток возвращается должнику.

IX. ЕСЛИ ПУБЛИЧНЫЕ ТОРГИ НЕ СОСТОЯЛИСЬ

В случае, если торги не состоялись (на публичные торги явилось менее двух покупателей; на публичных торгах не сделана надбавка против начальной продажной цены заложенного имущества; лицо, выигравшее публичные торги, не внесло покупную цену в установленный срок), то

1) в течение 10 дней после объявления об этом, залогодержатель (банк) вправе по соглашению с залогодателем приобрести заложенное имущество по его начальной продажной цене на публичных торгах (т.е по минимальной цене) и зачесть в счет покупной цены свои требования, обеспеченные ипотекой этого имущества. Ипотека в этом случае прекращается.

2) Если кредитор не выкупил имущество, не позднее чем через месяц после первых публичных торгов проводятся повторные публичные торги. При этом начальная продажная цена заложенного имущества на повторных публичных торгах, снижается на 15 процентов.

3) В случае объявления повторных публичных торгов несостоявшимися по прежним причинам, залогодержатель- банк вправе приобрести (оставить за собой) заложенное имущество по цене не более чем на 25 процентов ниже его начальной продажной цены на первых публичных торгах, и зачесть в счет покупной цены свои требования, обеспеченные ипотекой имущества.

Если залогодержатель не воспользуется правом оставить предмет ипотеки за собой в течение месяца после объявления повторных публичных торгов несостоявшимися, ипотека прекращается.

X. МОГУТ ЛИ ВЫСЕЛИТЬ ИЗ ИПОТЕЧНОГО ЖИЛЬЯ?

В завершение нашей темы коснемся очень важного вопроса: возможно ли выселить должника и членов его семьи из единственного пригодного для постоянного проживания жилья, находящегося в залоге у кредитора?

В первом приближении ответ на вопрос выглядит очевидным. Ведь для тех лиц, которых кредитор-залогодержатель выселяет из единственного жилища, законодатель предусмотрел гарантии, содержащиеся в ст. 95 Жилищного кодекса РФ (далее – ЖК РФ). В ней говориться, что: «Граждане, утратившие жилые помещения в результате обращения взыскания на жилье, которое было приобретено за счет кредита либо целевого займа, предоставленного юридическим лицом на приобретение жилого помещения, и заложено в обеспечение возврата кредита или целевого займа, если на момент обращения взыскания такие жилые помещения являются для них единственными, имеют право временного проживания в помещениях маневренного фонда». То есть по смыслу ст. 95 ЖК РФ должники и члены их семей должны быть выселены не на улицу, а в помещения маневренного фонда.

| Однако, как показывает практика, данные лица выселяются из заложенных квартир без предоставления иного жилого помещения, поскольку с момента возникновения права собственности на жилое помещение, проданное с публичных торгов новому собственнику, данное жилье перестает быть ипотечным и на лиц, в нем проживающих, более не распространяются специальные гарантии, предусмотренные ст. 95 ЖК РФ. |

Считаем позицию судов относительно лишения граждан права на временное проживание в жилье маневренного фонда неверной. На это указывает статья 106 ЖК РФ, где говорится, что: «Договор найма жилого помещения маневренного фонда заключается на период до завершения расчетов с гражданами, утратившими жилые помещения в результате обращения взыскания на них, после продажи жилых помещений, на которые было обращено взыскание».

Но сложившуюся судебную практику следует учесть тем гражданам, которые владея ипотечным жильем, не выплачивают платежи банку-кредитору, надеясь на переселение в другое жилое помещение. Этого может не произойти.

22.10.13

Автор: ООО «Кредит-Эстейт»

| При любом использовании материалов сайта на других сайтах, гиперссылка на www.creditestate.ru в виде и форме, приведенных в оригинале, обязательна. Сохранение гиперссылок, размещенных в оригинале - обязательно. При использовании материалов в мобильном контенте, печатной, телевизионной или иной "офф-лайн" продукции, письменное разрешение ООО "Кредит-Эстейт" обязательно. Размещение в опубликованных материалах гиперссылок, не содержащихся в оригинале, запрещено. |

ПОНРАВИЛАСЬ СТАТЬЯ? ПОЖАЛУЙСТА, ПОДЕЛИТЕСЬ С ДРУЗЬЯМИ ИМ ТОЖЕ БУДЕТ ПОЛЕЗНО!

Вконтакте

Google+

creditestate.ru

Как снять залог после погашения кредита?

Обременение на автомобиль

Покупая автомобиль, необходимо быть осторожнее, так как он может оказаться проблемным – может быть наложено обременение на автомобиль. Обязательно следует обратиться в ГИБДД, чтобы узнать, не находится ли он в розыске. Но что делать, если автомобиль может оказаться заложен или арестован судом?

Любое имущество обременяется только в одном случае – если у его владельца есть определенные обязательства перед третьими лицами. Это правило нередко касается и транспортных средств. При этом обременение может запрещать собственнику осуществлять любые юридические действия по отношению к этому имуществу. Некоторые обременения можно проверить в ГИБДД, а вот другие не подлежат проверке.

Чаще всего именно покупка автомобилей, взятых в кредит, для новых владельцев оборачивается большим количеством проблем. Это самый распространенный сегодня вид обременения на движимое имущество. Хозяин имущества, продавая его, может утаить тот факт, что машина находится в залоге у кредитной организации. Причем сделать это достаточно легко.

Во-первых, банки редко хранят у себя паспорт на техническое средство, находящееся в залоге. А во-вторых, владелец может обратиться в ГИБДД и восстановить документ. А с этим документом продать автомобиль не составит труда. И новый владелец еще нескоро узнает, что он не единственный хозяин имущества. Поэтому следует тщательно поверять все документы, особенно на новые машины, которые продаются чересчур срочно.

Покупка арестованного имущества – это заведомо невыгодное дело. Из-за чего могут арестовать автомобиль? Скорее всего, он является предметом судебного разбирательства, а его хозяин отказывается выполнять свои обязательства. Поэтому перед покупкой можно проверить транспорт или потребовать от продавца соответствующие документы.

Не все продавцы машин с обременением являются мошенниками. Нередко причиной продажи является невозможность выплачивать кредит, поэтому приходится избавляться от имущества. Это не всегда приносит прибыль, так как автомобиль с каждым годом теряет первоначальную стоимость. Но если продать авто нужно и хочется сделать все правильно, то следует обратиться в банк. В большинстве случае банки дают согласие на такие сделки, так как им главное, чтобы кредит был оплачен.

Существует несколько способов продажи авто с обременением:

1. Самостоятельная продажа. В этом случае владелец машины находит покупателя и вместе с ним отправляется в банк. Покупатель должен подписать соглашение о досрочном погашении кредита.

2. Продажа банком. Это возможно в том случае, если сумма кредита, который следует выплатить, равна рыночной цене автомобиля. Заемщик обязан доказать банку, что больше не способен выплачивать долг. Тогда банк начинает искать покупателя на машину. Но у этого способа есть недостаток. Если вырученных за продажу средств не хватит, то заемщику все равно придется доплачивать кредит из своих личных сбережений.

3. Аукцион. Этот способ достаточно популярен при продаже залоговых транспортных средств. Ее осуществляют заемщик вместе с банком, выставив автомобиль на специальном аукционе.

4. Автосалон. Существует тенденция выкупа не новых автомобилей различными автосалонами. Это происходит следующим образом: машина доставляется в автосалон со всеми документами, и там же определяется его цена. Далее следует оформить доверенность на автосалон, и уже он будет погашать кредит. С банком при этом заключается трехсторонний договор.

5. Переуступка кредита. Это самый простой способ продажи автомобиля. Покупатель просто оформляет на себя кредит по машине, представив банку необходимые документы.

Неопытный автомобилист вряд ли сможет самостоятельно определить, есть ли обременение на автомобиле.

Тем не менее, существует ряд признаков, указывающих на то, что продавец скрывает истинное положение вещей:

1. Дубликат техпаспорта, выданный ГИБДД. Его легко получить на основании потери оригинала и в некоторых случаях это действительно так. Но отсутствие ПТС все равно должно насторожить потенциального покупателя. 2. Покупка автомобиля продавцом произошла менее 3-х лет назад. Это также должно насторожить, так как обычно автокредиты выдаются именно на такой срок. 3. Если в ПТС есть запись о приобретении авто по договору комиссии, это значит, что оно куплено в кредит. 4. Небольшая цена за хорошую машину может быть как уловкой мошенников, так и способом владельца быстрее избавиться от проблемной машины. 5. У продавца нет договора купли-продажи. 6. В страховом полисе указано, что банк является выгодоприобретателем. Это прямо указывает на автокредит.

Любому покупателю необходимо проверить автомобиль до того, как свершится факт сделки. В теории можно обратиться в банки, но это займет очень много времени. Принято считать, что проверить авто можно в ГИБДД, но это не совсем верно. Если обратиться в ГИБДД, то можно узнать, не была ли машина угнана или что она находится под арестом приставов.

Но проверить наличие таким способом не удастся, так как банки не предоставляют ГИБДД такую информацию. Поэтому лучше обратиться в экспертную организацию, которая сможет быстро проверить автомобиль и выдать нужную информацию. Правда, этот способ связан с дополнительными расходами.

Самым известным способом снятия обременения с автомобиля является продажа имущества. В этом случае все права и обязанности по отношению к транспортному средству переходят новому владельцу. Если обременение заключается в кредите на авто, то снять его можно, выплатив весь долг. А что делать, если у собственника нет денег?

В этом случае банки предлагают взять другой кредит, но уже потребительский. По большому счету, это выход, но только временный, ведь кредит все равно придется погашать. Зато машина будет уже без обременения кредитом и в случае необходимости ее можно будет легко продать. Главное, чтобы при рефинансировании кредита банк учел все условия. Сумма нового кредита может быть такой, что без залога банк ее не выдаст. Поэтому важно просчитать все варианты.

Если на машину судом наложен арест, то снять такое обременение можно только после удовлетворения всех требований. К примеру, выплатить задолженность по алиментам. Если это будет сделано, то в ГИБДД направляется соответствующий исполнительный лист. Но для этого сначала необходимо постановление суда.

Нередко возникает ситуация, когда автомобиль при покупке не вызывает никаких сомнений. Или покупатель все-таки решил его проверить, но ни ГИБДД, ни банки не дали никакой информации. Но спустя время оказывается, что он находится в залоге у банка. Как быть владельцам в такой непростой ситуации?

Первое, что может сделать новый хозяин, это подать в суд. Если удастся доказать, что о кредите ничего известно не было, то имущество можно сохранить. Тем не менее, часть кредита придется заплатить. А если машину арестуют, то иногда юристы способны снять этот арест. Но потребуется немало сил и средств для оплаты услуг опытных специалистов.

Если же дело будет проиграно, то суд автомобиль просто отберет. В этом случае владелец может потребовать, опять же через суд, возврата заплаченных за машину средств. Но это возможно только тогда, когда продавец не скрылся. В противном случае требовать деньги будет просто не с кого. Покупатель останется и без денег, и без машины.

Но даже если продавец объявится, то вряд ли у него найдутся средства, чтобы вернуть долг. Его к этому может обязать суд, но если у него нет ценного имущества, то взыскать долг будет не с чего. Поэтому перед покупкой необходимо тщательно проверить все документы, предоставленные продавцом. Усложнят дело и тот факт, что продавец может и сам оказаться обманутым, то есть не знать об обременении.

Покупка автомобиля с рук – это всегда риск, с которым приходится считаться. Продавец может быть мошенником или просто недобросовестным гражданином. Поэтому важно проверять и технический паспорт транспортного средства, и страховые документы. Обязательно стоит обратить внимание на цену, ведь странно, если хозяин продает имущество очень дешево.

Где и как снять обременение с квартиры, что для этого нужно

А можно просто довериться собственной интуиции и не спешить с покупкой.

Обеспечение искаОбеспечение обязательствОбщая собственностьОбщее имуществоОбщие условия судебного разбирательстваОбщий собственник

Назад | | Вверх

berolux.ru

Каким образом снимается залог после того, как кредит погашен?

Если собственность передается путем наследования, то здесь иные правила. Наследство по завещанию может быть и без обременения. Но если квартира, которую вы получили спустя полгода со дня смерти своего близкого родственника, была кредитной, вы все выплатили, то бумаги надо оформить соответствующим образом. Более подробно о данной процедуре может сказать юрист по наследству. Ведь ипотека и наследование любой собственности (движимой и недвижимой) – это две разные категории. Вступление в наследство обычно происходит в течение полугода со дня смерти гражданина. Ипотеку же некоторые люди выплачивают и по двадцать, тридцать лет.

Оформление наследства – длинный и порой тернистый путь. Если подойти к данному вопросу с умом, то все решится в течение шести месяцев. Обременение обычно с кредитом и связывают. Ведь ипотека – это и есть кредит. Оформив на себя собственность (чисто теоретически она ваша), вы будете выплачивать кредит банку, пока всю сумму не закроете, жилье вашим не станет. Правоустанавливающих документов тоже не получить, пока на квартире или доме загородном, любой недвижимости висит кредит неоплаченный. Кто-то берет рассрочку или выбирает такие условия кредита, чтобы можно было его погасить раньше, не через изначально установленный срок. Тем самым реальная переплата за жилой объект в разы может уменьшиться. Но если доход у вас не такой уж и большой, то все годы (месяцы), на сколько ипотечный кредит вы оформили, будете платить.

Если после выплаты ипотеки полностью вы не привели в порядок все документы, не получили свидетельство о снятии этого самого обременения, то владеть полноправно квартирой вы не сможете. Продать, обменять или отдать под другой залог вы не имеете права данный объект. Пока документы не оформлены, жилье числится за банком, которому вы платили ипотеку. Опытные юристы советуют сразу же оформлять все необходимые свидетельства и документы, как только кредит по ипотеке закрыт.

Даже если вы собрались всю оставшуюся жизнь прожить в данной квартире, а ипотечный кредит давно закрыт, стоит все же привести документацию в надлежащий вид. Хуже от этого все равно не будет. Плюс важно помнить и о том, что может понадобиться продать (или провести иные операции) жилье в любой момент. Жизнь непредсказуема, а документы делаются не один день. Поэтому не стоит создавать дополнительных проблем после того, как вы сняли с себя (в том числе) обременение, платить уже ничего не надо.

Во всех государственных банковских структурах система автоматическая. То есть, если ваш ипотечный кредит закрыт, то на сервере все тоже автоматически закроется. Больше вы ничего этой организации не должны. Но всегда важно помнить о том, что компьютер – это техника, и она может запросто выйти из строя. Такие важные документы, как договор о снятии обременения с недвижимого объекта (любого), надо иметь на руках. У вас должно быть свидетельство, что квартира, да и вы сами, теперь свободна от долговых обязательств в общем, и ипотеки, в частности.

Если банк у вас один, но он имеет несколько филиалов по городу, то обращаться стоит конкретно в то отделение, где вы открывали договор об ипотеке. Там же его следует и закрыть, получив свидетельство и форму из государственного реестра. В Реестре тоже должно быть зафиксировано, что ипотечный кредит закрыт, обременение с жилья полностью снято.

Условия, срок действия подачи заявлений

Важно получить как можно больше информации по вопросу открытия, закрытия ипотечного кредита. Ведь знания никогда не бывают лишними, а уж такого рода информация – тем более. В документе, который вы когда-то заключили с банком, должны быть установлены и прописаны четкие сроки заключения договора, его исполнения, получения необходимых документов. Банк – это такая организация, которая никуда не торопится. Торопиться как раз должен человек, на ком висит ипотека, чья квартира пока не является его полной собственностью, так как на ней обременение. Поэтому, чем раньше вы созвонитесь, а лучше прийти лично, с банком, тем будет проще и быстрей получить все необходимые бумаги.

Если вы, как собственник, не желаете, чтобы у вас на руках, да и в государственных организациях, был документ о том, что жилой объект когда-то был кредитным, с обременением, то этот вопрос можно решить. В соответствующих инстанциях оплачивается государственная пошлина, выдается такое свидетельство. В этом случае нигде фиксироваться не будет, что квартира была обременена каким-либо банком.

nasledstwo.ru

Как снять квартиру с залога

Нередко такой момент, как снятие квартиры с залога становится для многих настоящим испытанием. Часто это связано с тем, что предприимчивые работники банков, ломбардов или продавцы жилья, у которых оно находится в залоге до момента полного выкупа, пытаются дополнительно нажиться за счет незнания заемщиком особенностей процедуры. Как же быть в подобных ситуациях и каким образом осуществить снятие квартиры с залога? Именно об этом пойдет речь в данной статье.

Для того чтобы разобраться с этим вопросом, прежде всего, необходимо понять, что значит определение "квартира в залоге".

Что значит "квартира в залоге"

Ни для кого не секрет, что при покупке любого вида имущества в кредит или рассрочку у продавца, оно автоматом попадает в залог банка или другой организации. То же самое касается и взятия ссуд в ломбардах и других кредитных организациях. В соответствие с договором залога, заключенного с банком или иным кредитором, при неисполнении условий кредитования, они вправе использовать имущество для исполнения обязательств.

В случае с квартирами, чаще всего они выступают в качестве залога при ипотечном кредитовании. Это означает, что до того момента, пока вы полностью не погасите ссуду, жилье находится в залоге. И даже несмотря на то, что вы являетесь его полноправным собственником, любые сделки (продажа, аренда) должны производиться лишь с согласия банка. Некоторые кредитные организации в условиях договора предъявляют требования о том, что необходимо также согласовывать такие действия, как прописку других лиц, ремонт и др.

Квартира в залоге у банка может находиться не только в случае ипотечного кредитования, но и при оформлении крупных потребительских кредитов. Вне зависимости от того, для каких целей и где была взята ссуда — в банке, ломбарде, частой кредитной организации, все имущество, предоставляемое в залог, проходит регистрацию у нотариусов. После этого данные о залоге вносятся в реестр прав на недвижимое имущество. Поэтому неудивительно, что при продаже жилья, первое, что делает нотариус — это проверяет, включена ли квартира в этот самый реестр.

Заложена квартира: что делать и куда обратиться

Недвижимость, в данном случае квартира, перестает выступать в качестве залога после того, как был внесен последний платеж по кредиту, вы рассчитались за жилье с продавцом или вернули долг в ломбард. После этого можно приступать к выводу квартиры из залога банка или другого кредитора. Нередко от сотрудников банковских учреждений, а также других предприимчивых личностей, представляющих кредитную организацию, можно услышать о том, что это длинный и сложный процесс. А так ли это в действительности?

На самом деле, заемщику, теперь уже бывшему, достаточно знать об особенностях процедуры вывода недвижимости из залога и о том, какой пакет документов необходим для ее осуществления. Некоторые банки самостоятельно занимаются подобные вопросами и передают требуемые документы нотариусу. Но даже если банковский работник сообщает вам о самостоятельном выведении квартиры из залога, очень важно лично убедиться в том, что процедура действительно была осуществлена. В практике встречаются случаи, когда кредит давным-давно погашен, а квартира по-прежнему «висит» в залоге. Узнать об этом удается лишь при попытке оформления сделки купли-продажи.

Что касается случаев с ломбардами и продавцами, у которых недвижимость находилась в залоге, то тут вам придется самостоятельно собрать необходимые документы и обратиться в регистрирующий орган.

journal.regionalrealty.ru

Досрочное погашение автокредита: подводные камни и особенности

В чём преимущество досрочного погашения автокредита, понятно каждому заёмщику. Многие с нетерпением ждут возможности избавиться от долгового бремени, которое всегда становится тяжким грузом для семейного бюджета.

Из-за этого, если позволяют финансовые возможности, каждый клиент банка старается побыстрее избавиться от долговых обязательств и обеспечить досрочное погашение займа. Придётся ли дополнительно платить за эту банковскую услугу?

Досрочное погашение и возможные банковские штрафы

При досрочном погашении кредита штрафы могли бы частично компенсировать потери банков от невыплаты процентов. Погашая долг заранее, клиент значительно уменьшает сумму переплаты, а это невыгодно любой кредитной организации. Из-за этого до недавнего времени многие банки выставляли длительные временные ограничения на досрочное погашение – длительность моратория могла достигать год и больше.

Кроме того, кредитные организации взимали дополнительные платежи - штрафы за досрочный возврат кредита могли составить большую часть суммы невыплаченных процентов, что полностью уничтожало выгоду клиента от такого погашения. Однако с 2011 года ситуация изменилась. Был принят закон, по которому банк не имеет права взимать дополнительные платежи при досрочном погашении, так как клиент разрывает договор при полном возврате заёмных средств.

РЕКЛАМА

Кредит с досрочным погашением без штрафных санкций формально можно получить в любом банке. На практике всё же существует несколько уловок, с помощью которых банки стараются частично компенсировать убытки от преждевременного возврата клиентами своих займов. С чем можно столкнуться при досрочном погашении автокредита: подводные камни и особенности:

- Практически все кредитные организации требуют предварительной подачи заявления, причём в большинстве организаций этот документ нужно подавать за 30 дней до реального досрочного погашения. То есть клиент, уже собравший нужную сумму, всё равно должен ждать месяц, чтобы рассчитаться со своим долгом, а за этот срок будут начислены проценты. Лишь некоторые банки допускают возможность погашения взятого займа сразу.

- Иногда встречаются скрытые комиссии за «дополнительные услуги»: проведение смс-платежей, перечисление денег со счёта и т. д. Формально такие операции банки должны проводить бесплатно, так как они уже получают свою плату за счёт процентов, но на практике такие вещи встречаются. Из-за этого придётся обязательно уточнять сумму оставшегося долга, несмотря на то, что написано в графике.

- Некоторые банки выставляют временные ограничения. Практически нигде нельзя досрочно погасить автокредит в первый месяц, а некоторые компании это ограничение увеличивают до полугода. То есть в течение этого срока заёмщик всё равно будет обязан выплачивать установленные в договоре проценты, даже если он уже готов полностью расплатиться со взятыми на себя обязательствами.

Как правильно закрыть автокредит?

Чтобы погасить автокредит без штрафа, заёмщику достаточно собрать нужную сумму и подать заявление в банк. Все условия такого погашения должны быть написаны в кредитном договоре, который нужно прочитать ещё до его подписания. Там будет указан порядок и сроки погашения, так как большинство банков стараются проводить такие операции в одну из дат, указанных в графике погашения.

В заявлении прописывается сумма, которую вы готовы внести, счёт и личные данные плательщика. Рассматриваться такое заявление будет довольно долго, но в итоге вы получите новый график погашения с указанием даты последнего платежа.

Примерная последовательность действий заёмщика, который хочет закрыть автокредит без штрафа:

- Обратитесь в банк и узнайте, какую точно сумму необходимо выплатить для погашения займа. Сделать это лучше не по телефону, а лично, чтобы точно знать, сколько придётся платить в указанную дату.

- Напишите заявление с указанием суммы. Банк может ответить и согласием, и отказом: отказ может быть связан с другими долгами в том же банке, к примеру, по кредитной карте. В этом случае кредитная организация сначала потребует рассчитаться с имеющейся задолженностью, а только потом выплачивать досрочный взнос по большому кредиту.

- Внесите деньги в установленный срок на свой счёт. Это можно сделать несколькими путями: через платёжные терминалы, банкоматы, через непосредственно кассу банка. При любом из этих способов вы сможете получить платёжный документ, который будет самым важным доказательством уплаченной суммы.

- После перевода денег на счёт в банке и их списания в установленный срок заёмщику настоятельно рекомендуется пойти в банк и получить справку об отсутствии претензий. Этот документ даёт гарантию, что к заёмщику претензий нет.

После закрытия автокредита информация об этом передаётся банком в бюро кредитных историй. Через некоторое время рекомендуется делать запрос в бюро, чтобы убедиться в том, что информация действительно поступила, и на вас не числится никакой долг. Это необходимо, так как если банк забудет отправить информацию, заёмщик в скором времени не сможет получить новый займ ни в одной финансовой организации.

Досрочное погашение автокредита – возможность снять обременение с автомобиля и освободиться от выплаты процентов. Кроме того, клиенту не придётся дальше оплачивать страховку КАСКО, договор можно будет расторгнуть сразу же.

РЕКЛАМА

Публикации по темам: как выгодно взять автокредит, какой автомобиль выбрать в кредит - новый или подержанный, условия автокредитования в банках, как досрочно погасить целевой кредит на машину, страхование КАСКО и ОСАГО для кредитного авто. Редакция сайта "АвтоКредитЭксперт" помогает разобраться в нюансах получения и обслуживания кредита на покупку автомобиля

Данная публикация была вам полезна?

Сохраните закладку в социальных сетях!

Общий бал: 10Проголосовало: 3

Рекомендуемые записи по схожей теме:

Другие публикации:

eavtokredit.ru