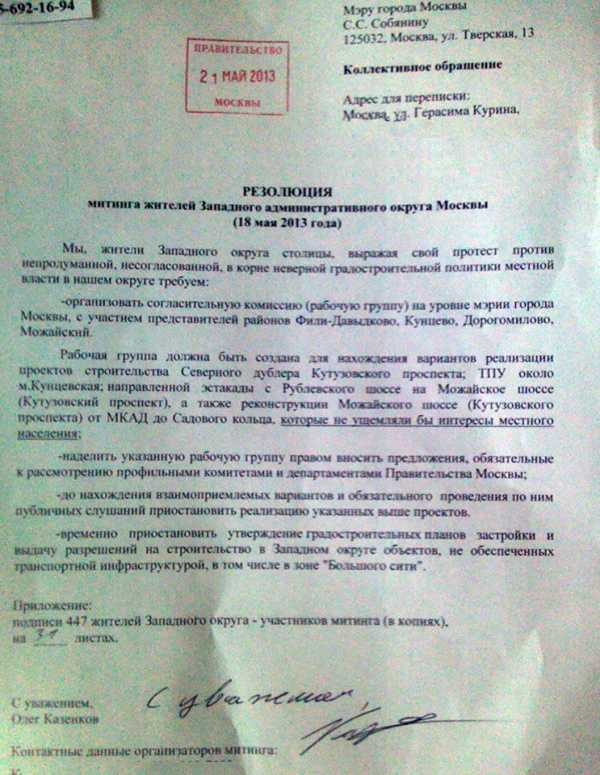

Налоговые вычеты: срок подачи документов, наглядные примеры. Когда можно подавать на налоговый вычет

Срок подачи документов на налоговые вычеты разных видов

Такой фактор, как срок подачи документов на налоговый вычет, оказывает немаловажную роль на исход данной процедуры.

В первую очередь, налогоплательщикам стоит помнить о том, что даже если они имеют по закону право на возврат НДФЛ и правильно оформили все необходимые для этого бумаги, но подали их раньше либо позже установленных сроков, налоговая инспекция вычет не начислит.

Срок подачи документов

Перед тем как перейти к рассмотрению сроков подачи документации на возврат НДФЛ, необходимо разобраться, какие виды вычетов существуют в налоговом законодательстве, поскольку для каждого из них установлен свой срок давности.

Виды налоговых скидок

На сегодняшний день физические лица, являющиеся налогоплательщиками, могут уменьшить размер своей налогооблагаемой базы путем оформления одного из четырех видов вычетов, а в некоторых случаях нескольких одновременно. Налоговые скидки принято классифицировать на следующие категории:

- Стандартного вида. Прежде всего, это некие материальные компенсации, предоставляемые льготной категории населения, перечисленной в первых двух пунктах статьи 218 Налогового кодекса, а также детские вычеты.

- Социального вида. В статье 219 подробно описано, за какие социальные расходы физическим лицам положен возврат НДФЛ. Зачастую это затраты на медицинские услуги, благотворительные взносы, оплату образования, а также некоторые другие социальные нужды.

- Имущественного вида. В случаях приобретения определенных имущественных объектов, таких как квартиры, дома, отдельные комнаты и земельные участки, а также трат денежных средств на их ремонт, физическое лицо может сократить размер своей налогооблагаемой базы. О том, как именно это сделать, написано в 220 статье Налогового кодекса.

- Профессионального вида. Доходы, которые налогоплательщики получают в результате выполнения определенных видов деятельности, закрепленных в 221 статье, также подразумевают возврат подоходного налога. Например, это может быть создание какого-либо объекта искусства за отдельную плату – картины, скульптуры, музыкального произведения и т.д.

После того как налогоплательщик определился, с каким видом налоговой скидки он имеет дело, можно переходить к процессу оформления нужного пакета документации, но не забывать об установленных сроках подачи.

ВНИМАНИЕ! Если физическое лицо до настоящего момента времени уже пользовалось вычетом имущественного типа, то заниматься оформлением документации на этот же вид налоговой скидки бессмысленно, поскольку вернуть НДФЛ за имущество по закону разрешается всего лишь один раз.Сроки подачи декларации

Для получения любого типа налоговой скидки обязательно нужно заполнить и отдать на проверку в налоговую службу такой документ, как налоговая декларация. С помощью данной бумаги налогоплательщик отчитывается обо всех операциях, связанных с его доходами и расходами. Документ, как правило, оформляется согласно образцу 3-НДФЛ.

Отдавать на рассмотрение декларацию в налоговый орган нужно не раньше, чем в следующем году, который наступит после года оплаты налогоплательщиком определенной услуги, дающей ему право на возврат НДФЛ.

Таким образом, если физическое лицо в 2016 году потратилось на обучение ребенка, то подавать налоговую декларацию ему следует не раньше 2017 года, поскольку данный документ должен содержать информацию за весь налоговый период.

Сроки на вычет стандартного типа

За оформление пакета документации, необходимой для начисления стандартной налоговой скидки, физическому лицу стоит браться в следующем году после года возникновения права на сокращение налогооблагаемой базы. Однако вопрос, за какой период времени будет начислена компенсация, остается открытым. Возврат подоходного налога в данном случае будет осуществлен налогоплательщику за срок, равный трем последним годам.

Необходимо отметить, что если претендент на вычет стандартного рода оформляет бумаги не напрямую через налоговую службу, а делает это через работодателя, то ждать окончания текущего года для подачи декларации не нужно.Срок давности

Что касается получения материальной скидки за расходы социального вида, то вернуть НДФЛ можно, только если с момента оплаты истек срок менее трех лет.

Таким образом, если физическое лицо израсходовало денежные средства на социальные нужды, дающие ему по закону право на уменьшение налогооблагаемой базы, четыре года назад, то срок подачи документов уже истек. Получить материальную компенсацию в данном случае невозможно.

Сроки подачи декларации

Чтобы претендентам на налоговую скидку за медицинские услуги стало более понятно, как же на практике действуют сроки давности, предлагаем рассмотреть несколько наглядных примеров:

- Лечение было оплачено в 2015 году. На сегодняшний день физическое лицо еще может подать декларацию и сократить свою налогооблагаемую базу за платное лечение, осуществленное в 2015 году, поскольку с данного момента времени прошел всего лишь один полный год.

- Выплаты за стоматологические услуги вносились с 2010 по 2016 год. Иногда происходит так, что налогоплательщик вынужден лечиться на протяжении длительного временного периода. Если физическое лицо вносило плату за стоматологические услуги в течение 2010-2016 годов, а подало декларацию в 2017 году, то ему начислят компенсацию только за три последних года.

- Налогоплательщик потратился на операцию в 2013 году. В 2017 году декларация, содержащая просьбу о выдаче налоговой скидки за расходы на лечение, которые были произведены в 2013 году, принята не будет, и претендент на вычет получит отказ.

Срок давности имущественной скидки

В то время как на получение социальной налоговой компенсации установлены временные ограничения, касающиеся даты оплаты социальных услуг, то с вычета имущественного типа сняты какие-либо сроки давности. Таким образом, физическое лицо может претендовать на возврат НДФЛ даже за имущественный объект, приобретенный им не только на протяжении последних трех лет, но и на протяжении последних пяти, десяти и более лет назад.

Сроки подачи на профессиональный вычет

Что касается подачи бумаг на профессиональную налоговую скидку, то здесь имеются свои особенности. Налогоплательщику необходимо заниматься оформлением и подачей декларации каждый год.

То есть после того, как выдача профессионального вычета была одобрена налоговой инспекцией и физическое лицо получило его в текущем году, чтобы забрать остаток в следующем году, ему снова потребуется подавать на рассмотрение декларацию. А если налогоплательщик за два года полностью не получил положенную для него по закону компенсацию, то данную цепочку действий необходимо повторить снова.

grazhdaninu.com

До какого числа нужно подать декларацию на налоговый вычет в 2018 году

В России существует множество разновидностей налоговых вычетов, которые позволяют полностью или частично вернуть уплаченный налог на доходы в 13%. Такие вычеты положены за несовершеннолетних детей, после понесенных расходов на лечение или получение образования. Разумеется, самым популярным и известным вычетом является тот, что положен при покупке собственной квартиры или дома. Правила получения вычетов порой вызывают вопросы, и сегодня мы ответим на один из наиболее популярных и актуальных, особенно в весеннее время. До какого числа нужно подавать декларацию на получение налогового вычета в 2018 году — правда ли, что необходимо успеть подать декларацию до 30 апреля или можно сделать это в течение всего года.

Есть ли срок давности у вычетов на квартиру

Когда должна быть куплена квартира, чтобы можно было воспользоваться налоговым вычетом на нее в 2018 году? В законе не указан никакой срок давности на этот счет, но есть ограничение относительно того, что получить вычет можно только за три последних года.

К примеру, если вы купили квартиру 15 лет назад, а о существовании вычета узнали сегодня, вам вернут уплаченный 13% налог только за три последних года: с 2015 по 2017. Если, конечно, вы получали доходы, с которых затем уплачивался налог.

При этом нужно помнить, что право на вычет появляется только с того года, когда вы приобрели недвижимость. Например, если вы купили жилье в 2016 году, то в 2018-м можете оформить вычет начиная с 2016 года, а не с 2015-го.

Есть в этом правиле и исключение — пенсионеры могут получить вычет за три года, которые предшествовали покупке квартиры.

К примеру, если пенсионер приобрел жилье в 2017 году, то он может оформить вычет начиная с 2014 года. При условии, что у него были доходы, с которых уплачен налог НДФЛ. Например, когда человек продолжает работать на пенсии либо вышел на пенсию и перестал работать незадолго до покупки жилья.

Документы на возврат налога за тот или иной год можно подать только в следующем году

Налоговые органы должны иметь понимание, сколько всего вы уплатили налогов на доходы в казну в течение календарного года, чтобы вернуть вам эту сумму. Заранее подать декларацию по форме 3-НДФЛ нельзя, даже если вы, к примеру, понимаете, что до конца года никаких доходов, с которых платится подоходный налог, уже не получите.

Единственное исключение — если вы занимаетесь получением вычета не самостоятельно, а доверяете это работодателю. Написать заявление на вычет в адрес своей бухгалтерии или руководства можно и заранее, они совершат нужные действия тогда, когда это будет возможно.

До какого числа нужно успеть подать декларацию на налоговый вычет в 2018 году

Один из ключевых вопросов, которые касаются получением вычетом, по поводу которого существует множество заблуждений.

Распространенный миф — документы нужно успеть подать до 30 апреля, потом будет поздно.

Так вот, это не так. До 30 апреля каждого года нужно подавать декларацию 3-НДФЛ, чтобы сообщить государству о полученных доходах, если вы продали то или иное имущество, сдавали жилье внаем и т.п. А вот получения налоговых вычетов эта дата никак не касается.

Фактически вопрос, до какого числа нужно подать документы на вычет, вообще не имеет никакого смысла. Сделать это можно в любой день года. Ограничивается только период, за который вам вернутся налоги — три последних года. Так что даже если вы ежегодно подаете документы на вычет, а в 2018 году этого не сделаете, ничего страшного не случится, в 2019 году вы оформите вычет сразу за два года.

Как подать документы на налоговый вычет в 2017 году

Вам понадобится

- - заявление;

- - паспорт;

- - справка о доходах;

- - декларация;

- - платежные финансовые документы;

- - документы на недвижимость;

- - номер расчетного счета.

Инструкция

Если вы купили или построили собственное жилье или приобрели земельный участок для индивидуального жилищного строительства, обратитесь в территориальную налоговую инспекцию для получения имущественного вычета. Вы его можете оформить безналичным возвратом, при котором с вас временно не будут высчитывать подоходный налог, или получить наличными на свой банковский счет. За безналичным вычетом обращайтесь сразу после покупки, за наличным – через 12 месяцев.

Для получения имущественного вычета вам потребуется предъявить в территориальное отделение налоговой инспекции заявление, паспорт, справку о доходах унифицированной формы 2-НДФЛ, налоговую декларацию унифицированной формы 3-НДФЛ, финансовые документы, подтверждающие оплату за недвижимость. Также потребуется представить свидетельство о собственности, договор купли-продажи, акт передачи, расписку от продавца, если финансовые документы, подтверждающие оплату, отсутствуют, кредитный договор, если вы оформили недвижимость в кредит, номер вашего банковского счета.Подавайте документы в налоговую инспекцию сразу после произведенных расходов на обучение, лечение или благотворительность.

Стандартный налоговый вычет вам могут вернуть по месту работы, если вы обратитесь с заявлением к работодателю. Организация обязана подать на своих сотрудников все сведения о доходах и финансовый отчет за итоговый период.

Профессиональный налоговый вычет вы сможете получить, если являетесь индивидуальным предпринимателем. В налоговую службу предъявите заявление, паспорт, финансовые и расчетные документы для сверки сведений, заполните налоговую декларацию 3-НДФЛ.

Вернуть излишне внесенную сумму НДФЛ вы сможете на основании заявления, заполненной налоговой декларации и финансовых документов, подтверждающих переплату.

Возврат любого налогового вычета оформляется в течение 1 месяца после предъявления заявления и всех документов.

www.kakprosto.ru

Срок подачи документов на налоговый вычет за обучение, при покупке квартиры

Согласно существующей процедуре оформления налоговых вычетов, подать документы в налоговую службу на возврат затраченных средств можно в любой срок, начиная с нового календарного года. Однако существует ограничение на время, за которое осуществляется возврат – не более трех лет с момента уплаты налога. То есть срок подачи документов на налоговый вычет ограничивается не от момента оплаты, а от момента последнего налогообложения заявителя.

Сроки подачи на налоговый вычет за обучение и при покупке квартиры

Подача документов на налоговый вычет за обучение или при покупке недвижимости подается на общих основаниях в год, следующий за годом оплаты. То есть, если обучение было оплачено в 2014 году, оформить вычет с него можно в 2015. Необходимое условие – наличие в 2014 году официального дохода, с которого удерживался 13%-ый налог. Срок подачи документов на налоговый вычет при покупке квартиры также неограничен.

Пример. Иванов И. И. купил квартиру в 2006 году. Про вычет он ничего не знал вплоть до ноября 2013 года, хотя весь этот период работал официально. В декабре он подает документы, они проходят проверку, и в марте-апреле 2014 он получает налоговый вычет за три последних года от даты подачи заявления разом (2010, 2011, 2012).

Срок выплаты налогового вычета после подачи заявления

После сбора и подачи всех необходимых документов, налоговой службой в течение трех месяцев проводится их проверка. Срок выплаты налогового вычета после подачи документов может быть задержан, если в ходе проверки возникли вопросы/уточнения к заявителю, выяснение которых также потребует времени.

Уведомление о положительном исходе проверки или же отказе в предоставлении вычета также может быть направлено в течение 1-3 месяцев. В итоге фактическая процедура срока выплаты налогового вычета после подачи заявления может занимать от четырех до семи месяцев. В случае положительного итога проверки налоговый вычет отправляется на банковский счет заявителю.

При оформлении возврата через работодателя, сроки предоставления налогового вычета занимают более короткий срок (1-2 месяца), однако в данном случае вычет не переводится на счет, а возвращается в виде прекращения удержания 13%-ого налога с зарплаты.

za-vychetom.ru