Оформление кредита. Какие документы необходимы для заключения договора? Какие документы входят в пакет документов заемщика

Собрать документы для банка

Как купить квартиру в ипотеку?

Чтобы купить квартиру в ипотеку, нужно оформить документы, получить одобрение банка, найти объект и провести сделку. Заемщики пугаются сложностей и путаются, что за чем делать.

Порядок такой.

Получить одобрение банка. Если покупаете вторичное жилье, лучше сделать это до того, как выберете квартиру: продавец вряд ли будет ждать, пока вам одобрят кредит. Весь процесс займет около недели: оцените примерную сумму кредита, соберите документы и отправьте заявку на рассмотрение.

Найти риелтора. Если еще не выбрали квартиру и не знаете, с чего начать, воспользуйтесь услугами агента. Он поможет найти квартиру и оформить документы, пока действует одобрение банка.

Выбрать квартиру. Когда пойдете на просмотры, обратите внимание на тип дома, температуру в квартире и состояние общих помещений: лестниц, коридоров, лифта. Ремонт в квартире сделать проще, чем навести порядок в подъезде или поменять соседей.

Собрать документы на квартиру и оценить ее. Банк проверит документы на квартиру и посмотрит отчет оценщика, чтобы удостовериться, что квартира стоит своих денег и ее можно кредитовать. Документы удобнее собирать по списку, чтобы ничего не пропустить.

Подписать договор ипотеки и график погашения. Прежде чем подписать, внимательно прочитайте и проверьте данные.

Оформить страхование жилья и заемщика. Удобнее страховать заемщика и недвижимость в день сделки. Если что-то случится — страховые выплаты покроют кредит.

Провести сделку и оформить недвижимость. Подпишите договор купли-продажи и сдайте документы на регистрацию. Когда документы зарегистрируют, вы станете владельцем квартиры.

Выплачивать ипотеку. Если появилась финансовая возможность, погасите кредит досрочно. Если временные трудности или снизились ставки по кредитам — рефинансируйте.

Оформить продуктКак подать заявку на ипотеку?

Заполнить заявку в ипотечной платформе Тинькофф, собрать документы по предложенному списку и получить предложения от нескольких банков сразу.

Какие документы для ипотеки нужно собрать, чтобы отправить заявку в банк?

Документы, которые подтвердят личность и доход заемщика. Предоставлять в банк иные дополнительные документы — справки, дипломы или свидетельства о рождении — не потребуется.

Какие документы удостоверяют личность для подачи заявки на ипотеку?

Паспорт. В некоторых банках еще запрашивают:

- СНИЛС,

- ИНН,

- свидетельство о браке,

- военный билет.

Какими документами подтвердить доход для ипотеки?

Работники по трудовому договору предоставляют копию трудовой книжки и справку о доходах. Если работают в нескольких организациях — копию трудового договора с работодателем.

Владельцы ИП и ООО — налоговую отчетность (декларация и документы баланса), платежные поручения об уплате налогов, ОГРН и ИНН. Дополнительно банк может запросить выписку по расчетному счету, информационное письмо о деятельности компании, справку о состоянии расчетного счета, копии патентов, лицензий и сертификатов, устав организации и штатное расписание.

Адвокаты и нотариусы — удостоверение адвоката или лицензию на право нотариальной деятельности, трудовую книжку (при наличии), ОГРН, ИНН, налоговую отчетность (декларация и документы баланса) и платежные поручения об уплате налогов, выписку по расчетному счету, информационное письмо о деятельности компании, справку о состоянии расчетного счета, устав организации и штатное расписание.

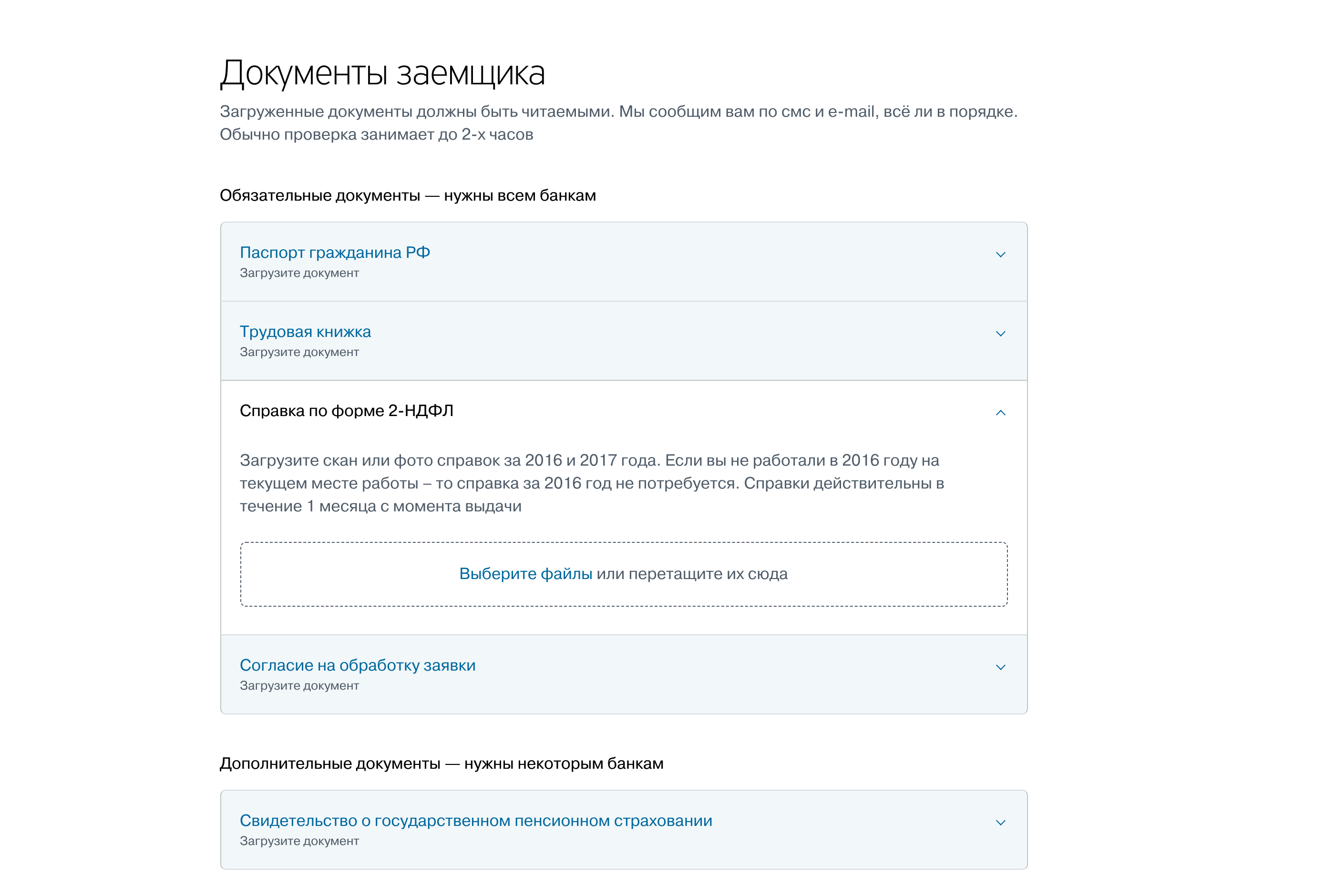

В личном кабинете Тинькофф Банка для каждой категории заемщиков есть подсказки, какие документы понадобятся для ипотеки

В личном кабинете Тинькофф Банка для каждой категории заемщиков есть подсказки, какие документы понадобятся для ипотекиОдобрят ли мне ипотеку, если я не могу официально подтвердить доход?

Да. Обычно в банках есть разные формы подтверждения доходов для всех категорий занятости. Если невозможно подтвердить по форме 2-НДФЛ полный доход, банк примет справку о доходах за подписью бухгалтера или директора. Он сопоставит указанную в справке зарплату с образованием заемщика, возрастом и средней зарплатой по данной должности в регионе и примет решение. Если в банке возникнут сомнения — позвонят работодателю.

Для тех, у кого нет справки о доходах, подойдут ипотечные кредитные программы по двум документам. Банк рассматривает заявку по паспорту заемщика и второму документу на выбор (загранпаспорт, военный билет, водительские права, ИНН или СНИЛС). Остальные документы банк не требует.

Кредитные программы по двум документам отличаются от стандартных размером первоначального взноса и процентной ставкой. Банк повышает их, чтобы снизить возможные риски.

В каком банке самый низкий процент по ипотеке?

Если подать заявку в ипотечную платформу Тинькофф, сразу несколько банков рассмотрят документы заемщика и предложат свои условия, а Тинькофф Банк предоставит дополнительную скидку к процентной ставке банков-партнеров — до 1,5%. Вы сами выберете банк с самой низкой процентной ставкой и минимумом дополнительных расходов.

Какой процент по ипотеке у меня будет?

Процент по ипотеке зависит от нескольких условий, в том числе от вида программы кредитования (новостройка, вторичное жилье и др.) и формы подтверждения дохода заемщиком. Банк сообщает конечную процентную ставку, когда полностью ознакомился с документами заемщика и знает предварительные данные об объекте.

Ипотечная платформа Тинькофф уже на этапе заполнения заявки показывает предварительные предложения банков по ставкам.

Как рассчитать платеж по ипотеке на этапе заявки?

На калькуляторе.

Не передаст ли банк информацию в налоговую, если я получаю серую зарплату, а остальную часть в конверте?

Банк не передает сведения, указанные в рамках программ кредитования, третьим лицам, в том числе налоговой. По запросу налоговых органов предоставляется только информация, указанная в п. 2 ст. 86 Налогового кодекса РФ:

- справки о наличии счетов, вкладов и об остатках денежных средств на них;

- выписки по операциям на счетах, по вкладам организаций, индивидуальных предпринимателей и физических лиц;

- справки об остатках электронных денежных средств и о переводах электронных денежных средств.

Какой должен быть доход, чтобы получить одобрение на ипотеку?

Банк считает долю ежемесячных выплат по кредитам в общем доходе заемщика и учитывает другие обязательные платежи. Оптимально, когда кредитная нагрузка не превышает 60% от дохода. Это значит, что если зарабатывать 100 000 Р, каждый месяц можно выплачивать по кредитам до 60 000 Р, а 40 000 Р оставлять на другие расходы.

Калькулятор, чтобы посчитать максимальную сумму кредита

Уменьшают сумму дохода иждивенцы (дети, престарелые родители), обязательные платежи (коммунальные, алиментные, арендные и пр.), долги, другие кредиты и кредитные карты.

База судебных приставов, чтобы проверить долги

Открытая кредитная карта уменьшает размер дохода, даже если кредитной линией клиент не пользуется. При открытой кредитке на 100 тыс. Р банк вычтет из общего дохода до 10% лимита кредитки, то есть 10 тыс. Р.

Партнер Тинькофф Банка ДельтаКредит Банк не учитывает кредитные карты в расчете суммы кредита

Увеличивают сумму дохода созаемщики и поручители, регулярные выплаты (платежи от сдачи в аренду имущества, доход с дополнительной работы и др.).

Что делать? 14.08.17Кем сделать жену в ипотеке?

Марина с Игорем живут вместе. Их совместный доход — 100 тыс. Р. Марина владеет гаражом, который сдает за 10 тыс. Р в месяц. То есть для банка совокупный доход Марины и Игоря — 110 тыс. Р, если они выступят как созаемщики.

Где найти список документов, которые требует банк?

Каждый банк предъявляет собственные требования к заемщику и публикует список документов на своем сайте.

Обычно заемщикам приходится собирать отдельный пакет документов для каждого банка. Если подать заявку на ипотечный кредит через Тинькофф Ипотеку, сразу несколько банков увидят анкету будущего заемщика и предложат свои условия кредита. Поэтому заемщику останется собрать только один пакет документов — для банка с лучшими условиями.

Сколько дней банк рассматривает документы?

До 5 рабочих дней. Если получится раньше, банк сообщит клиенту.

Как снизить ставку по ипотеке?

Подать документы через ипотечную платформу Тинькофф. Так вы получите дополнительную скидку — до 1,5% к процентной ставке банков-партнеров. Брать кредит через Тинькофф выгоднее, чем обращаться в банк напрямую.

Воспользоваться дополнительными программами. Например, в банке «Дельтакредит» есть программа снижения ставки: если заплатить фиксированную сумму, банк снизит ставку. Размер фиксированный суммы зависит от суммы кредита.

Рефинансировать кредит. Новый банк закроет старый кредит и выдаст новый по сниженной ставке.

Рефинансировать кредит. Что это такое и как действовать

Сколько действует одобренная заявка по собранным документам?

От 45 до 120 дней. Чтобы получить повторное одобрение, достаточно обновить документ о доходах и копию трудовой.

Сколько лет должно быть заемщику на момент подачи документов на ипотеку?

Банки ограничивают возраст заемщика. Например, банки «Уралсиб» и «Акбарс» кредитуют лиц от 18 лет, другие банки — с 23. На момент полного погашения кредита заемщик должен быть не старше определенного возраста, в среднем — 65 лет.

Ивану Ивановичу 55 лет, и он собирается жить в пригороде, когда закончит работать. У него накоплены сбережения, но на отдельную квартиру не хватит, поэтому Ивану Ивановичу нужен ипотечный кредит.

Чтобы ежемесячные платежи были небольшими, Иван Иванович берет кредит на 15 лет. То есть он выплатит кредит к своему 70-летию. Тинькофф Банк подбирает для Ивана Ивановича 2 банка, которые работают с заемщиками до 70 лет. Это банк «Восточный» и «Акбарс». В других банках заемщик должен погасить кредит к 65 годам.

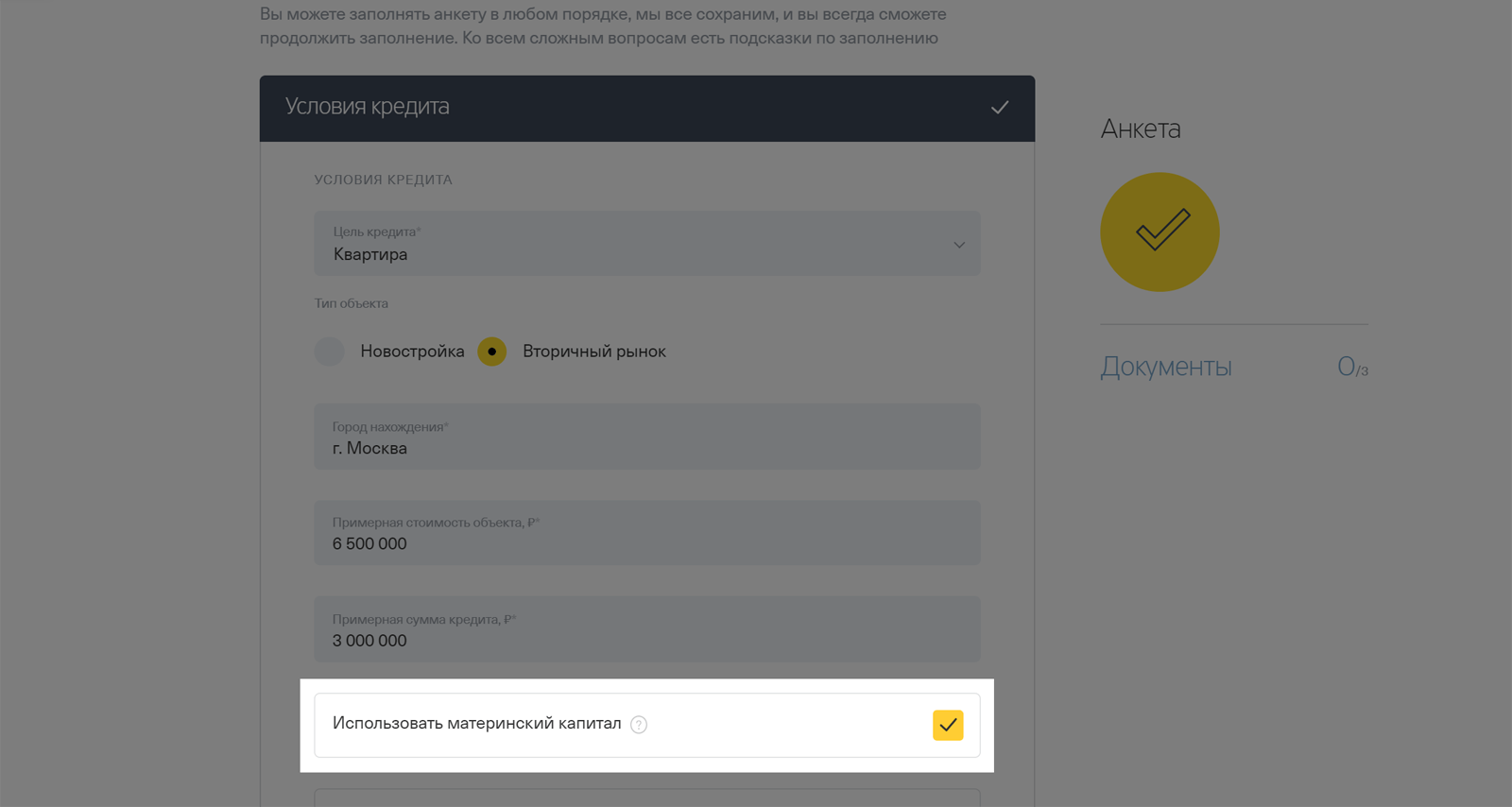

Можно ли использовать материнский капитал как первоначальный взнос?

Да. В ипотечной платформе Тинькофф есть программы, где материнский капитал может быть использован в качестве первоначального взноса.

Почему мне могут отказать в ипотеке?

Банк откажет, если заемщик указал недостоверные сведения, подделал документы или выплачивал предыдущий кредит с просрочкой. Также банку важно, есть ли судимость у будущего заемщика и нет ли у работодателя финансовых проблем. Если отказали из-за небольшой зарплаты, привлеките поручителей и подайте заявку заново.

Что делать, чтобы не отказали в ипотеке

Как взять ипотеку без первоначального взноса?

У меня уже есть потребительский кредит. Могу ли я подать документы на ипотечный?

Если заемщику хватит дохода выплачивать оба кредита, банк одобрит заявку на ипотечный кредит. Если нет — ипотечный кредит могут одобрить, но до сделки заемщик должен будет закрыть потребительский кредит. Сумму дохода можно увеличить с помощью созаемщиков и поручителей.

journal.tinkoff.ru

Оформление кредита. Какие документы необходимы для заключения договора?

Одним из первых этапов оформления кредита является сбор документов, которые необходимы по условиям выбранной программы. Каждый банк устанавливает свои правила получения кредитных продуктов, поэтому список обязательных документов может быть разный. Какие документы для кредита являются наиболее важными? Чем можно заменить справку о доходах? Обо всем этом, а также о списке документации при получении целевых займов рассказывается в статье.

Основные документы

Гражданский паспорт – это самый важный документ, поскольку в нем указаны данные того, кто берет заем. Именно поэтому сотрудники кредитной организации особо внимательно проверяют паспорт заявителя. С помощью специальной техники они смотрят, нет ли на главном документе признаков подделки.

Помимо подлинности, существуют еще требования, предъявляемые к документу, подтверждающему личность заявителя:

- Он должен быть действующим, не просроченным;

- Никаких порванных страниц, разводов от воды и прочих повреждений.

И также если в паспорте обнаружена какая-то ошибка или посторонняя запись, то заявка на кредит не будет принята.

Кроме главного документа, для получения займа обычно требуются следующее:

- документы, подтверждающие официальный доход и занятость;

- справка об отсутствии судимости.

Что касается документов, подтверждающих наличие официальных источников дохода, то для этого к заявке, как правило, прикладывается трудовая книжка или ее копия. Копию заказывают либо в бухгалтерии организации, либо в отделе кадров. Если по каким-то причинам предоставить даже копию трудовой не получается, то банк может принять вместо нее договор трудоустройства.

Документы о доходах заемщика

Многие банки и микрофинансовые организации упростили условия получения кредитных продуктов. Поэтому сегодня взять заем можно даже без подтверждения дохода. Но крупные кредиты выдаются, как правило, по стандартной схеме – с обязательным наличием документов о трудоустройстве и справки о ежемесячной прибыли. Кроме того, если заявитель предоставляет доказательства своей платежеспособности, то он может получить продукт на более выгодных для него условиях.

Стандартный список документов для получения кредита, подтверждающих доход, состоит кроме паспорта только из одной справки – 2-НДФЛ. Также по условиям многих программ возможно предоставление справки о ежемесячной прибыли по форме банка. Первую будущий получатель займа берет в бухгалтерии компании, где он официально работает. А другую справку заполняет и заверяет работодатель заявителя. Бланк обычно можно взять в отделении кредитной организации или скачать с ее сайта. Справки о доходах банку нужны не только для того, чтобы убедиться в кредитоспособности заявителя. Они также помогают определить оптимальный лимит заемных средств – ту сумму, которую заемщик сможет выплачивать без проблем, т.е. рассчитать его кредитную нагрузку.

Что еще может потребоваться?

По условиям практически каждой кредитной программы, помимо паспорта и других главных документов, получатель займа должен предоставить еще один пакет документов. Он, в свою очередь, имеет второстепенное, но не менее важное значение. Дополнительные документы необходимы для проверки подлинности данных основного – паспорта. Поэтому большинство кредиторов заключают сделки только при наличии как основных, так и второстепенных документов. В список последних входят:

- водительские права;

- СНИЛС;

- военный билет;

- загранпаспорт;

- пенсионное удостоверение;

- именная банковская карта;

- документ об образовании;

- ИНН;

- студенческий билет или зачетная книжка;

- удостоверение сотрудника силовых структур.

Кредитная организация может потребовать предоставления как одного дополнительного документа, так и нескольких. Но чаще всего бывает достаточно 1-2 документов, подтверждающих личность того, кто подает заявление (заявителя).

Когда кредит оформляется с созаемщиком или поручителем

Если заемные средства заявитель хочет получить на двоих – вместе с созаемщиком, то список предоставляемых документов будет более длинным. В частности, для оформления кредита солидарному заёмщику необходимо собрать такой же пакет документации, что предоставляет главный получатель займа (основной созаёмщик). Данное условие касается абсолютно всех документов, включая дополнительные. Кроме того, если заем оформляет с двумя-тремя созаемщиками, то каждый из них предоставляет один и тот же пакет документации.

Поручители могут нести разную ответственность – частичную или полную. Но это никаким образом не влияет на количество документов, которые они должны предоставить. Для банка важно знать, насколько платежеспособен гарант, поэтому наличие соответствующих документов является обязательным. Как и в случае с солидарными должниками, документы предоставляет каждый поручитель, независимо от количества гарантов.

Чем еще можно подтвердить свой доход?

Если заемщик работает неофициально, то подтвердить свою платежеспособность он может с помощью:

- именной банковской карты уровня не ниже классического;

- документов на ликвидное имущество;

- расписок в получении денег;

- договора на сдачу жилья в аренду;

- выписок с банковских счетов;

- справок о наличии акций или других ценных бумаг.

Ликвидным имуществом для кредитных организаций является жилая недвижимость или дорогой автомобиль. Но стоит отметить, что у каждого банка свои критерии ликвидности. Кроме того, все указанные документы помогут подтвердить высокие финансовые возможности только в том случае, если кредитор учитывает не только официальные доходы.

Оформление целевого займа

Для получения заемных средств, выдаваемых на реализацию конкретной цели, заемщику необходимо подготовить определенные документы. Если берется ипотечный кредит, то в список обязательных документов будет входить следующие:

- свидетельство о праве собственности на недвижимость;

- технический и кадастровый паспорта;

- отчет об оценочной стоимости жилья.

Для оформления кредита на покупку автомобиля понадобится паспорт транспортного средства и полис КАСКО. Когда заем выдаются на оплату обучения, заявитель обязан предоставить договор об оказании платных образовательных услуг.

Советы заемщикам:

1. Прежде чем подать заявку, внимательно прочитайте пункт кредитной программы, который касается обязательных документов. Даже при отсутствии одной незначительной справки банк может отклонить заявление.

2. Если планируется оформление целевого займа, то нужно быть готовым к сбору большого количества документов. Причем некоторые из них могут потребовать определенных расходов.

3. Чем больше документов требуется для получения заемных средств, тем, как правило, выгоднее условия кредита. Не стоит брать кредит только по паспорту, если есть возможность предоставить справку о доходах.

.

www.privatbankrf.ru

перечень и порядок их подготовки

Любой семье хочется жить отдельно от родителей, независимо от того, насколько хорошие отношения с родственниками. И в этот момент многие семьи задумываются об ипотечном кредите. Кто имеет право на него, и какие документы нужны для ипотеки?

Какие документы нужны для оформления ипотеки

Ни для кого не секрет, что список документов для получения ипотеки достаточно большой. Весь перечень документов для получения ипотекиможно разделить на три большие группы:

- документы, который подтверждают личность заемщика;

- документы, которые свидетельствуют о финансовом положении заявителя;

- документы на недвижимость;

- прочие бумаги.

Личные документы, необходимые для оформления ипотеки

Основным документом, подтверждающим личность заявителя, является паспорт гражданина Российской Федерации. В банковском отделении сотрудник сам сделает копии всех страниц и заверит их.

В отделе кадров по месту работу заявитель должен взять заверенную подписью кадровика копию трудовой книжки, которая свидетельствует о стаже работы на данной должности.

Какие финансовые документы нужны в банк для ипотеки?

Наибольший интерес для банковской организации представляют бумаги, свидетельствующей о финансовой состоятельности потенциального заемщика. В банк для получения ипотеки нужно принести документы с работы. Чаще всего это справка, заверенная подписью работодателя и напечатанная на фирменном бланке предприятия. Эта справка подтверждает, какую заработную плату получает заявитель.

Если заявитель имеет дополнительные доходы, то информацию о них также стоит предоставить сотруднику банка. Это может быть работа по совместительству, доход от сдачи имущества в аренду и прочее. Все это подтверждает наличие дохода, благодаря которому заемщик сможет выплачивать взятый кредит.

Если в собственности заявителя есть какое-либо имущество, то есть смысл предоставить информацию о нем. Это повысит уровень доверия со стороны банка и увеличит шансы получить ипотеку.

В качестве документа, свидетельствующем о возможности ипотечника сделать первый взнос, обычно выступает выписка с его банковского счета.

Наиболее важным документом является справка, свидетельствующая о стабильном и достаточно высоком доходе заемщика.

Документы на недвижимость

Квартира или дом, взятые в ипотеку, являются предметом залога у банка, а потому банк тщательно изучает недвижимость, прежде чем выдать заемщику кредит. Для этого следует предоставить вывод оценщика, где указана рыночная и ликвидная стоимость, на основании чего рассчитывается размер выдаваемой ипотеки.

Ветхое жилье и дома, находящиеся в аварийном состоянии и требующие капитального ремонта, редко являются предметом ипотечного кредита, из-за крайне низкой ликвидной стоимости.

Перечень документов для оформления ипотеки на квартиру зависит от того, является ли жилье новостройкой или нет.

Если квартира приобретается в новом доме, то обязательно нужно предоставить копии учредительной документации строительной компании, а также бумаги, свидетельствующие о праве застройщика продавать квартиры.

Если квартира приобретается на рынке вторичного жилья, то следует предоставить документы, свидетельствующие, что собственник имеет право отчуждать ее (например, документ о приватизации или договор купли-продажи), копию технического паспорта и выписки с домовой книги.

Документы на дом для ипотеки дополнительно включают правоустанавливающие бумаги на земельный участок и выписку ЕГРП на землю.

Дополнительные документы

Так как перечень необходимых бумаг на законодательном уровне четко не прописан, какие документы нужны для получения ипотеки на квартиру, каждый банк утверждает сам. Чаще всего банкам нужно предоставить:

- справка о медицинском осмотре. Справка подтверждает, что с потенциальным заемщиком все в порядке. Проходить всех врачей обычно не требуется, для получения ипотеки справки из психиатрического и наркологического диспансера достаточно. Это подтверждает полную дееспособность заявителя;

- справка о составе семьи, свидетельства о браке и рождении детей;

- военный билет или приписное свидетельство для мужчин;

- если заявитель работает на должности директора, то желательно предоставить справку, подтверждающую, что он при этом не является учредителем компании. Дело в том, что основатели и участники юридических лиц несут большие финансовые риски, чем другие сотрудники, а потому шансов получить отказ у них выше.

Какие документы нужны для подачи заявки на ипотеку в Сбербанке?

Сбербанк – наиболее крупный банк Российской Федерации. Именно на него приходится основная часть выданных ипотечных кредитов. К заявлению с просьбой выдать ипотеку в Сбербанке нужно приложить:

- копию паспорта;

- справку с места работы с указанием размера заработной платы;

- заверенную специалистом кадровой службы копию трудовой книжки.

Если есть дополнительный доход, то стоит предоставить бумаги, подтверждающие их.

Перечень документов на недвижимость стандартный и включает в себя технический паспорт, экспертную оценку, выписку с домовой книги и прочее.

Какой пакет документов нужен для ипотеки по льготным программам?

Государством разработан целый ряд программ, позволяющих определенным категориям граждан получить жилье на льготных условиях. Список документов для оформления льготной ипотекинесколько отличается от стандартного перечня необходимой документации. В данном случае следует доказать, что заявитель относится к льготной категории и имеет право получить ипотечный кредит по той или иной программе:

- «Молодая семья». Заявителю требуется подтвердить наличие семьи и детей. Для этого следует предоставить свидетельство о браке и свидетельства о рождении или усыновлении детей. Для того чтобы рассчитать платежеспособность заявителей, нужно предоставить справки о доходах всех членов семьи;

- «Ипотека под материнский капитал». В данном случае нужно в Пенсионном фонде оформить сертификат, свидетельствующий о праве получения материнского капитала. Сертификат имеет ограниченный срок действия (всего один месяц), то не следует тянуть с обращением в банк с заявлением о получении ипотечного кредита;

- «Военная ипотека». Чтобы воспользоваться данной программой, военнослужащий должен получить свидетельство, которое подтверждает что он является участником накопительной системы и может воспользоваться средствами, которые находятся на его персональном счете.

Если заемщик хочет воспользоваться одной из государственных программ, необходимо предоставить документацию, свидетельствующую, что он соответствует ее требованиям.

Посредники, оформляющие документы для ипотечного кредитования

Нередко можно встретить предложения: подготовим документы необходимые для получения ипотеки. В таком случае заемщик обращается к услугам посредника – ипотечного брокера.

Ипотечный брокер – это специалист, который помогает решить все проблемы, которые могут появиться в процессе оформления ипотеки. Одной из его функций и является помощь в сборе и оформлении необходимых бумаг. Кроме помощи в сборе документов на дом для ипотеки, ипотечный брокер осуществляет полное юридическое сопровождение сделки. Он проверяет юридическую чистоту выбранной квартиры, помогает правильно написать заявление и заполнить анкету, выбрать наиболее выгодное предложение.

Средняя стоимость услуг брокера составляет 1% от стоимости ипотеки, но благодаря ему ипотечник может сэкономить гораздо более существенную сумму. Желательно выбирать не узкого специалиста, а эксперта, который возьмется за полное сопровождение сделки до момента подписания договора купли-продажи недвижимости.

Обращение к ипотечному брокеру ускорит процесс сбора документации и гарантирует правильность ее оформления.

Итоги

Определившись с банком, будущему ипотечнику следует пойти в отделение финансового учреждения и уточнить, какие документы нужны для взятия ипотеки. Для начала нужно взять справку о доходе, все остальные бумаги можно будет собрать чуть позже. Более того, ряд справок имеют ограниченный срок действия, поэтому не стоит слишком сильно торопиться и собирать их заранее.

proipoteku24.ru

Документы для кредита - какие бумаги потребует банк от заемщика?

Еще совсем недавно россиян всячески нацеливали на то, чтобы они решали свои материальные проблемы, обращаясь в банки за кредитами. Говорили, что весь мир живет на кредиты. И было это убедительно до тех пор, пока не грянул мировой кризис. Выплата кредитов для некоторых стала тяжким бременем. И с тех пор так просто в банки за кредитом никто не ходит.

Еще совсем недавно россиян всячески нацеливали на то, чтобы они решали свои материальные проблемы, обращаясь в банки за кредитами. Говорили, что весь мир живет на кредиты. И было это убедительно до тех пор, пока не грянул мировой кризис. Выплата кредитов для некоторых стала тяжким бременем. И с тех пор так просто в банки за кредитом никто не ходит.

Однако жизнь наша такова, что без кредита все-таки никак не обойтись. Хочешь-не хочешь, а наступает такой день, когда появляется острая нужда в деньгах. Ведь купить автомобиль или стать участником специализированной программы строительства жилья без необходимой суммы денег, к сожалению, не получается. Одним из ключевых этапов для потенциального заемщика является сбор документов, необходимых для получения кредита.

Минимальный пакет документов для кредита

Если говорить о минимальном пакете документов (им, как правило, можно обойтись при так называемом pos-кредитовании - экспресс-кредитовании в торговых точках), то вам понадобится лишь паспорт гражданина России. Конечно, со штампом о регистрации. Должен быть еще какой-либо документ, который подтверждал бы личность. Для этого вполне могут подойди студенческий билет, загранпаспорт, военный билет или водительское удостоверение.

Теперь представим, что заемщик идет в банк за более серьезным займом. Здесь пакет документов существенно прибавляет в весе. Помимо паспорта, потребуется также справка о доходах по форме 2-НДФЛ. Ее выдает бухгалтерия предприятия, на котором вы работаете. Свидетельство о присвоении ИНН также необходимо. Его оформляют в налоговой инспекции по месту прописки. В подавляющем большинстве случаев этот вопрос берет на себя работодатель.

Плюс нужна трудовая книжка. Диплом, свидетельство о прохождении курсов и прочие документы, которые подтверждают ваше образование, необходимы, чтобы определить, насколько вы сможете выдержать конкуренцию на рынке труда. Иногда требуются различные справки. Они необходимы, чтобы установить, являетесь ли вы алиментщиком, есть ли у вас судимость, состоите ли вы на учете в наркологическом или психоневрологическом диспансере и другие важные для банка факты.

Если речь идет о кредите предпринимателю или другому юрлицу, то банк запросит справку из налоговой инспекции о доходах, полученных за последний отчетный период, а также ряд других специфических документов (подробнее см. статью «Кредит предпринимателям: особенности получения»).

У заемщиков мужского пола обязательно поинтересуются об отношении к воинской обязанности и попросят военный билет. Наличие малолетних детей подтверждается свидетельством о рождении (это может быть как основанием для получения дополнительных льгот, так и фактором для отказа в кредитовании). Учтите, что женщинам, у которых ребенок возрастом до полугода, кредиты выдают неохотно.

Дополнительные документы для некоторых видов кредитов

Еще больше документов придется представить в том случае, если вы собираетесь брать кредит с обеспечением. То есть с залогом или поручительством. Первым делом это документы, которые подтверждают право собственности на объект, который становится залогом (автомобиль, недвижимость, ценные бумаги и др.)

При оформлении автокредита банку необходима информация о фирме, которая продает автомобиль и о выбранной машине. При оформлении ипотечного кредита – страховой полис. Он должен подтвердить, что объект кредитования и жизнь, как и здоровье, кредитора застрахованы.

К собранному пакету документов потенциальный заемщик прилагает заполненную анкету. Бланк анкеты разрабатывает банк. Именно в анкете собраны воедино все сведения о клиенте. И вся информация, приведенная здесь, конечно, должна полностью соответствовать предоставленным документам.

Не пытайтесь представить «липовые» документы. Как правило, проверка подлинности документа не бывает слишком затруднительна, если возникают какие-то сомнения. И если вы, к примеру, предоставите справку о доходах, которых фактически у вас нет, то неприятности возникают сразу же. Более того, вы как потенциальный заемщик потеряете доверие банка, которое потом никогда не восстановите. А в ряде случаев и вовсе можете быть привлечены к уголовной ответственности.

Какие документы для кредита запросит Сбербанк

И теперь вкратце о том, какие документы для кредита необходимо предоставлять в Сбербанк, поскольку сейчас подавляющее большинство кредитов на российском рынке выдается именно этой организацией.

Необходимы заявление, паспорт или документ, который его заменяет. Обязательны также справки с места работы заемщика и поручителей о доходах и размере производимых удержаний. Если вы пенсионер, то предоставляете справку из органов социальной защиты населения. Естественно, не обойтись без анкеты заемщика. В зависимости от вида и суммы получаемого кредита могут потребоваться и другие документы. Подходите к их сбору со всей возможной ответственностью - ведь Сбербанк известен не только привлекательными процентными ставками, но и большим процентом отказов по заявкам потенциальных заемщиков.

www.realtypress.ru

Базовый пакет документов для получения кредита

Для оформления кредита клиент должен предоставить перечень обязательных документов для оценки его платёжеспособности сотрудниками банка.

Для оформления кредита клиент должен предоставить перечень обязательных документов для оценки его платёжеспособности сотрудниками банка.

В каждом учреждении, предоставляющем заём, требования к документации могут несколько отличаться. Этот вопрос необходимо предварительно обсудить с кредитором.

Справки для кредита, составляющие стандартный пакет

- Копии всех страниц общегражданского паспорта, имеющие какие-либо записи.

- Отметка о прописке обязательна. При временной прописке необходима справка-подтверждение из паспортного стола.

- Справка о доходах (специальная форма 2 НДФЛ), заверенная главным бухгалтером.

- Копия трудовой книжки (трудового договора), обязательно заверенная генеральным директором предприятия или начальником отдела кадров.

- Заявление о рассмотрении заявки, безукоризненно грамотно заполненное, пишется на бланке учреждения, предоставляющего кредит.

- Дополнительные документы, которые может потребовать банк.

Важное примечание:

Какие документы требует банк для оформления ипотечного кредита |

- Срок всех документов действителен в течение ограниченного времени — 1 месяц. Если за месяц заём не оформлен, то они считаются просроченными.

- Справка для оформления кредита 2 НДФЛ должна включать сведения за 6 последних месяцев, не менее (данные проверяются банком по базам налоговой инспекции).

- Название организации должно быть заверено соответствующей печатью (название на печати и название на копиях документов должны совпадать – это обязательно!)

- Перед сдачей должно быть тщательно проверено наличие всех необходимых подписей и печатей, правильно и без ошибок заполнены все данные о заёмщике.

- По данным паспорта личность проверяется на наличие судимости, кредитных историй и по другим базам данных.

- Паспорт должен быть действительным в течение всего срока, на который берётся кредит, в нём не должно быть лишних записей.

- Возраст клиента-заёмщика уточняется обязательно и согласуется с требованиями банка.

- Все пункты бланка заявления заполняются только синей пастой, разборчиво, печатными буквами. Исправления недопустимы.

- При получении на карту Сбербанка зарплаты, стипендии, пенсии, предоставление справки о доходах и копии трудовой книжки не требуется.

biznesluxe.ru

Какие документы для кредита могут потребовать от заемщика?

Некоторые потенциальные заемщики, пытаясь хоть немного упростить процедуру и сократить пакет документов для выдачи кредита, соглашаются на программы кредитования, по которым для оформления займа от соискателя требуется только паспорт и ИНН. Однако в этом случае заемщика ожидает крайне неприятный сюрприз. Он заключается в жестких условиях кредитования и влечет за собой большую переплату, так как кредитор комментирует свои риски высокими процентами и различными комиссиями. В связи с этим возникает вполне резонный вопрос – а, может, лучше сэкономить собственные средства и потратить время на сбор бумаг?

Самая необходимая документация для оформления займа

Самый маленький пакет документов, требуемый кредитными структурами при оформлении займа, состоит из кода налогоплательщика и паспорта. Правда, вероятнее всего, по ним удастся получить только небольшой потребительский кредит. Какой-либо более солидный заем наверняка потребует предоставления соискателем еще трудовой книжки и справки о заработной плате, как правило, по форме 2НДФЛ.

Известны ситуации, когда достаточно крупные кредиты (за исключением ипотеки) предоставлялись без подтверждения официального дохода. Однако подобные предложения, как показывает практика, действуют исключительно для постоянных клиентов кредитора, в которых тот полностью уверен. К таковым относятся заемщики, которым ранее доводилось пользоваться услугами данного банка.

Сама по себе справка о заработке должна быть заполнена по форме 2-НДФЛ, этот вариант является стандартным, лишь в редких случаях финансовые учреждения дают соискателям собственный бланк этого документа. Копия трудовой, довольно часто прилагающаяся к справке о заработной плате, должна быть в обязательном порядке заверена печатью, в противном случае она не будет считаться документом. Благодаря трудовой книжке, кредитор получает возможность понять, сколько времени соискатель работает на нынешнем рабочем месте, и как часто он меняет работодателей.

Что может потребоваться от потенциального заемщика дополнительно?

Иногда кредитные структуры не ограничиваются стандартным набором документов, и требуют от потенциальных заемщиков дополнительные бумаги. Как правило, это происходит, если у кредитора имеются сомнения, связанные с платежеспособностью соискателя, и он хочет проверить его повнимательнее.

Так, к примеру, если за кредитными средствами обратился молодой человек, возраст которого еще не перевалил за отметку в 25 лет, то, скорее всего, от него потребуют предоставление военного билета. В противном случае банк откажет в кредитовании, ведь существует вероятность того, что должника заберут в армию, следовательно, долг возвращать будет некому.

От соискателей женского пола банковские организации могут потребовать справку о доходах ее супруга и документы на всех детей, имеющихся в семье. С помощью этих бумаг финансовое учреждение сможет определить, какой реальный заработок у семьи, и стоит ли ей давать заемные средства.

Кроме того, в некоторых случаях кредитор требует от потенциальных заемщиков справки от нарколога и психиатра, чтобы понять, что соискатель адекватен. Эти бумаги, как правило, требуются при оформлении солидных долгосрочных кредитов.

Если заем оформляется с обеспечением

Если соискатель планирует обеспечивать кредит каким-либо имуществом или поручительством, то придется побеспокоиться еще о дополнительных документах. При поручительстве сбором справок для займа придется заниматься самому гаранту, и наверняка их список окажется таким же, как и для соискателя. Если же по кредиту предполагается залоговое обеспечение, то банковской организации необходимы будут документы, удостоверяющие право собственности на объект залога, а также все бумаги на имущество.

К примеру, если соискатель оформляет заем на дом, то банк потребует его предоставить техпаспорт строения, вердикт оценочной компании, бумаги на землю и справку из БТИ. Если же человек планирует покупать машину в салоне и при этом оформляет кредит на нее в финансовом учреждении, то ему нужно будет принести с собой бумаги о регистрации автосалона, счет-фактуру на транспортное средство и предварительное соглашение купли-продажи.

При заимствовании с залогом также следует помнить и о покупке страхового полиса, обойтись без которого вряд ли получится. Как для недвижимости, так и для машин предусмотрена обязательная страховка, которую нужно будет предоставить кредитору. Некоторые же банки требуют также покупки и дополнительных страховых полисов, наличие которых заемщику придется подтверждать документально.

Какие документы необходимы для получения кредита - видео

mynances.ru

Документы для ипотеки - какие нужны, для оформления, получения, необходимые, список, перечень

Многие россияне мечтают о собственном жилье и хотели бы приобрести его по ипотеке.

Но большинство потенциальных заемщиков отпугивает необходимость собирать огромное количество документов и справок.

В этой статье доступно и понятно описаны важные моменты в оформлении ипотечного кредита, а также разъяснены многие документальные моменты.

Оформление жилищного кредита

Покупка квартиры предусматривает значительные финансовые вложения.

Но большинство российских семей в такой ситуации не могут обойтись только собственными сбережениями, приходится привлекать банковские капиталы.

Современные ипотечные программы учитывают интересы различных категорий граждан и позволяют получить одобрение на получении жилищного кредита даже тем, кто раньше не мог об этом даже мечтать (пенсионеры, многодетные семьи, матери-одиночки и т.д.).

Кредитные организации сделали ипотеку более доступной благодаря льготным условиям кредитования, предоставляемым молодым семья, военнослужащим, работника бюджетной сферы, молодым учителям, ученым и т.д.

Для оформления жилищного кредита достаточно выбрать подходящую программу кредитования и собрать необходимый пакет документов.

Порядок действий

Алгоритм действий потенциального заемщика прост – найти банк – взять ипотеку.

Но если рассмотреть более подробно, то это выглядит так:

| Определение подходящего банковского продукта | можно опираться на рекламные материалы или отзывы знакомых, уже воспользовавшихся подобным кредитным продуктом |

| Сбор и предоставление пакета документов для ипотеки | один из самых длительных и утомительных этапов оформления ипотечного кредита. Но полный пакет дает гарантию быстрого положительного решения по заявке клиента |

| Поиск подходящего объекта недвижимости | каждая кредитная организация предъявляет индивидуальные требования к ипотечному жилью, поэтому прежде чем приступать к поискам, необходимо внимательно ознакомиться с ними |

| Сбор и предоставление пакета документов по недвижимости | главный документ в данном случае – справка из регистрационной службы об отсутствии каких-либо обременений или ограничений на выбранном объекте недвижимости |

| Проверка документов | юридический отдел в течение нескольких дней рассматривает предоставленные заемщиком документы на их юридическую чистоту |

| Определение стоимости объекта недвижимости | оценщики банка выносят окончательный вердикт по среднерыночной стоимости ипотечного жилья, выбранного заемщиком |

| Оформление кредитного договора | ответственный момент, когда подписываются договора купли-продажи и ипотеки. Затем происходит регистрация документов в федеральной регистрационной службе, и заемщик получает на руки свидетельство на жилье с пометкой об имеющемся ограничении (залоге) |

| Выдача ипотечного кредита | в зависимости от финансовой политики банка денежные средства могут быть выданы либо заемщику, либо непосредственно продавцу недвижимости наличным или безналичным расчетом |

Одобрение ипотеки

Важный и ответственный момент. Потенциальный заемщик уже подал все необходимые заявления и документы и ожидает решения кредитной организации.

Все банки стараются снизить длительность ожидания для своих клиентов.

В случае ипотечного кредитования время играет решающую роль:

| Стоимость выбранного объекта недвижимости | может подняться в цене |

| Продавец жилья может оказаться от сделки | или выбрать другого претендента |

| Обычно заемщики подают заявки нескольким банкам одновременно | поэтому длительное принятие решения в одном из них может привести к «сгоранию» положительных решений в других кредитных организациях |

Исходя из таких данных, банки принимают решение о выдаче ипотечного кредита в течение 1-3 рабочих дней.

Если у клиента есть дополнительные бонусы (зарплатная карта данного банка, незапятнанная кредитная истории, наличие весомого депозита в банке-кредиторе и т.д.) процесс принятия решения может быть произведен еще быстрее.

Срок действия одобрения банка индивидуален для каждой кредитной организации, но обычно он длится не менее 2 месяцев.

Это время предоставляется заемщику для поиска подходящей недвижимости.

Выбор жилья

Процесс подбора подходящего объекта недвижимости забирает много сил и времени заемщика.

И в первую очередь жилье должно соответствовать запросам клиента (квадратура, класс, этажность, количество комнат и т.д.).

Однако банки также выдвигают определенные требования к ипотечному жилью:

| Отсутствие незаконных перепланировок | и нахождение объекта недвижимости в регионе нахождения кредитной организации |

| Выбранная недвижимость | не может быть собственностью родственников заемщика или созаемщиков |

| Отсутствие статуса | аварийного жилья |

| Износ недвижимости на момент заключения сделки | не более 70% |

| Объект не подлежит реконструкции | или сносу |

| Следуя строгим указаниям закона об ипотеке | выбранное жилье должно быть отдельным (не коммунальная квартира, не долевая собственность и т.д.), иметь собственную кухню и раздельный санузел, в помещении должна быть исправная электрика, а также в обязательном порядке горячая и холодная вода |

Если дом или квартира не соответствует какому-то из вышеизложенных требований, банк не одобрит сделку и заемщику придется начинать поиски с самого начала.

Документы для ипотеки на квартиру

В выбранном банке потенциальному клиенту обязательно выдадут перечень необходимых документов.

Видео: пакет документов для ипотеки

В этот момент особо впечатлительные заемщики могут пасть духом и решить отказаться от ипотеки, потому что бывает, что список состоит из 15, а то и 20 пунктов. Не стоит пугаться раньше времени.

Большинство требуемых документов есть у заемщиков в наличии и с них нужно просто снять ксерокопии:

| Паспорт заемщика | и созаемщиков (копии всех страниц, даже пустых) |

| Свидетельства | о браке или его расторжении и свидетельства на детей, в том числе и усыновленных |

| Пенсионное свидетельство (СНИЛС) | и военный билет (пункт обязательный для мужчин) |

| Документы об образовании | и водительское удостоверение |

Сделать копии этих документов и предоставить их в банк не составит никакого труда.

Следующий список требует больших энергозатрат со стороны потенциального заемщика:

| Справка о составе семьи | выдаваемая в органах местного самоуправления |

| При отсутствии водительских прав | некоторые кредитные организации могут потребовать предъявление справки из психоневрологического и наркологического диспансеров о том, что заемщик не состоит на учете в данных организациях |

| Справки об отсутствии задолженностей | по коммунальным услугам |

| Копии всех страниц трудовой книжки | заверенные подписью ответственного лица и печать организации, в которой трудоустроен заемщик или договор |

| Справка о доходах (2-НДФЛ) | за последние 6 месяцев |

| Согласие супруга | нотариально заверенное |

Под материнский капитал

Использование материнского капитала позволяет заемщику оформит ипотеку без накопления первоначального взноса. Эту роль сыграет именно маткапитал.

Многие кредитные организации после введения такой социальной поддержки для семей имеющих двоих и более детей, создали специальные кредитные программы, ориентированные на данную категорию граждан.

В принципе механизм оформления ипотеки в таком случае не сильно отличается от обычной процедуры кредитования.

Важно узнать, какие документы нужны для оформления ипотеки. Обычно список документов практически не меняются.

Главное требование – предоставление сертификата о праве на получение материнского капитала и справку из Пенсионного Фонда РФ о размерах остатка средств этого капитал.

Потенциальный заемщик пишет заявление-анкету, собирает необходимый пакет документов и ожидает одобрения банка.

При принятии кредитной организацией положительного решения по предоставления ипотеки, пенсионный фонд переводит сумму материнского капитала (каждый год маткапитал индексируется) на счет банка-кредитора.

Обязательным условием при использовании материнского капитала является оформление доли купленной недвижимости на ребенка.

Без подтверждения доходов

В российской действительности не редкость когда работники официально не оформлены или получают так называемую черную заработную плату.

Но даже в этом случае не стоит отчаиваться, можно оформить ипотеку без подтверждения доходов.

Такой кредитный продукт будет выдаваться на более жестких условиях (меньше срок действия, выше процентная ставка, больше размер первоначального взноса).

Заемщики, которые не могут подтвердить свои доходы должны будут предоставить банку следующие документы:

| Паспорт гражданина РФ | и второй документ, подтверждающий личность (страховое пенсионное свидетельство, водительское удостоверение, военный билет, загранпаспорт и т.д.) |

| Документ, подтверждающий наличие у заемщика необходимой суммы для оплаты первоначального взноса | выписка с банковского счета, жилищный сертификат, материнский сертификат и т.д. |

При предъявлении пакета необходимых документов, вероятность получения от банка положительного решения по ипотеке очень высока.

Если заявка на кредит одобрена в течение выделенного времени заемщик должен подобрать жилье и принести в кредитную организацию документы на залоговое имущество:

Молодой семье

Российское правительство озабочено демографической ситуацией в стране, поэтому внедряются различные социальные программы, поддерживающие молодые семьи (возраст до 35 лет) и помогающие обзавестись собственными квадратными метрами.

Суть поддержки такова:

| Семья становиться на учет в качестве нуждающейся в улучшении жилищных условий | и оформляет ипотечный кредит в банке |

| До 35% ипотеки оплачивается государственными средствами | оставшуюся сумму молодые супруги оплачивают самостоятельно |

К перечню необходимых для оформления ипотеки документов (стандартный пакет) прибавляется обязательно предоставление справки о том, что семья состоит на учете по улучшению жилищных условий.

Необходимый список

При оформлении кредитного договора ипотеки требуется предоставление большого количества документов.

Все их можно разделить на два вида:

- документы, касающиеся заемщика;

- документы, характеризующие выбранный объект недвижимости.

По отзывам граждан, уже оформивших купивших жилье в ипотеку, особых сложностей при сборе банковского перечня документов не возникает.

Те, что касаются личности заемщика, у всех имеются в наличие и просто копируются, а те, которые подтверждают платежеспособность – получаются по месту работы без особых проблем и проволочек.

Документы, касающиеся выбранного объекта недвижимости собрать сложнее.

Но обычно продавцы жилья готовы к сделке купли-продажи и предоставляют необходимые оригиналы и копии в кратчайшие сроки.

Правоустанавливающие

Большое значение имеет при оформлении ипотечного кредита предоставление документов по выбранной недвижимости.

Нехватка буквально одной бумажки может свести на нет все усилия заемщика.

Самыми главными документами являются правоустанавливающие, то есть те из которых понятно каким образом продавец получил недвижимость в собственность:

- Договор купли-продажи.

- Свидетельство о праве на наследство.

- Договор приватизации.

- Вступившее в законную силу решение суда.

- Договор мены.

- Акты органов государственной власти или местного самоуправления о передаче недвижимости в собственность.

- Договор дарения и т.д.

При этом стоит помнить, что «зеленка» является лишь подтверждением факта регистрации права собственности в регистрационной палате и не отменяет предоставления правоустанавливающего документа на недвижимость.

Содержащие информацию об объекте

Кроме правоустанавливающих также потребуется принести в банк следующие документы:

| Свидетельство о регистрации права собственности | оригинал или заверенную копию |

| Выписку из регистрационной палаты | и копию паспорта продавца |

| Паспорта | кадастровый и технический приобретаемой недвижимости |

| Выписку из БТИ | информация о плане и технических характеристиках недвижимости |

Этот пакет документов уполномоченные банковские служащие тщательным образом проверяют на юридическую чистоту.

При отсутствии нареканий выбранный объект недвижимости признается подходящих в качестве залога.

Дополнительные

Если заемщик предоставил банку весь пакет необходимых документов, то процесс оформления ипотеки запущен и остается только ждать.

Но существует возможность увеличить свои шансы получения положительного решения от банка, предоставив дополнительные документы:

| Справка о получении пенсии | например, за выслугу лет |

| Свидетельства о регистрации | права собственности на недвижимость |

| Документы | подтверждающие наличие дорогостоящего имущества |

| Технический паспорт | на автомобиль, находящийся в собственности заемщика |

| Документы об иных доходах | разрешенных законом РФ (по договорам найма/аренды, вознаграждения от использования интеллектуальной собственности, вознаграждения по договорам гражданско-правового характера) |

Предоставление подобных документов положительно характеризует заемщика в глазах кредитной организации и увеличивает его шансы на получение ипотечного кредита.

Выбор банков

Сбор и предоставление в банки большого количества документов пугает потенциальных заемщиков.

Многие начинают советоваться с друзьями и знакомыми, в попытках найти банки где «попроще».

И такие находятся, но это неправильный метод подбора подходящей кредитной организации.

Банки, которые обещают оформить ипотеку по двум документам нельзя называть серьезными организациями.

Ведь требуемый пакет документов подтверждает платежеспособность заемщика, его порядочность, юридическую чистоту объекта недвижимости и т.д.

Выбирать банк нужно по следующей схеме:

- Определиться с размером ипотечного кредита.

- Запланировать доступный первый взнос.

- Выбрать подходящий срок ипотеки.

- Исходя из запланированных данных, произвести расчеты при помощи онлайн калькулятора на сайтах различных банков.

Также, перед тем как начинать поиски подходящей кредитной организации стоит узнать не входите ли вы в категорию граждан, для которых предусмотрено льготное предоставление ипотеки.

При выборе банка не стоит опираться только на низкую процентную ставку.

Лучше выбрать банк со средними ставками, понятным графиком погашения и прозрачными условиями договора.

Это, скорее всего, будет действительно оптимальный вариант без неприятных неожиданностей и с адекватным уровнем обслуживания.

Эксперты советуют отдавать предпочтение крупным финансовым организациям с многолетней историей и безупречной репутацией (Сбербанк, ВТБ, Газпромбанк, Россельхозбанк и т.д.).

Ипотечное кредитование – реальный шанс для многих семей обзавестись собственным жильем или улучшить имеющиеся условия проживания в кратчайшие сроки.

Отставьте в сторону все сомнения и страхи, и смело отправляйтесь в путь к своей мечте.

Как говориться «глаза бояться, а руки делают». Сбор документов, необходимых дал получения ипотеки рано или поздно закончится, а собственная квартира будет радовать вас долгие годы.

domdomoff.ru