На какой срок выгоднее брать ипотечный кредит? На какой срок лучше брать ипотеку

На какой срок выгоднее брать ипотеку и на несколько лет

Готовясь к визиту в банк за кредитом на жилье, следует заранее выяснить, на какой срок выгоднее брать ипотеку. А также уяснить, как свести к минимуму переплату и одновременно избежать участи неблагополучного заемщика.

Больше платеж – меньше переплата

Ипотечный заём, как и любой кредит, дается под определенный процент годовых. Чем больше лет продолжаются платежи по ипотеке, тем выше итоговая сумма, которая выплачивается банку.

С другой стороны, чем быстрее надо рассчитаться с кредитором, тем больше сумма, которую заемщик обязан уплачивать ежемесячно.

Размер ежемесячного платежа рассчитывается по следующим параметрам:

- основная сумма долга;

- начисленные проценты;

- дополнительные выплаты, предусмотренные договором ипотеки;

- срок кредита в месяцах.

При небольшом периоде ипотеки основная сумма долга с процентами будет меньшей, но поскольку она делится на небольшое количество месяцев, размер ежемесячного платежа получится гораздо большим, чем при большом сроке.

На сколько лет лучше брать ипотеку? Специалисты советуют заемщикам избегать риска и отдавать предпочтение длинному периоду ипотеки. Чтобы застраховать себя от слишком тяжелого кредитного бремени, рекомендуется рассчитать на ипотечном калькуляторе приемлемый ежемесячный платеж и срок, а затем прибавить к последнему 2-3 года или целых 5 лет.

Например, клиенту, уверенному, что выплатит долг за 10 лет, стоит брать в банке ипотечный заём на 12-15 лет.

На сколько лет выгоднее брать ипотеку, если знаешь точно, что погасишь досрочно

Совсем другим будет выбор, на какой срок лучше брать ипотеку, если перед заемщиком открывается совершенно реальная перспектива погасить кредит или его часть досрочно.

Речь идет о перспективе досрочного погашения в течение первой половины срока, когда начисляемые проценты самые высокие.

Чем раньше заемщик погашает часть кредита досрочно, тем больше средств он экономит, поскольку проценты начисляются на остаток основного долга.

Если ипотечник досрочно рассчитывается с банком ближе к концу срока, он получает немалое моральное удовлетворение, но небольшой финансовый эффект.

Точно зная, что в скором времени появятся деньги на досрочный возврат кредита, выгодно брать его на более короткий срок.

В настоящее время банки редко запрещают клиентам возвращать займы досрочно. Обычно мораторий на досрочное погашение действует только в течение первого года и особых неудобств не доставляет.

proipoteku24.ru

На какой срок выгоднее всего взять ипотеку?

взять ипотеку

С ипотекой, как и с любой другой кредитной программой нужно отыскать золотую середину, позволяющую лишний раз не подвергать себя риску, переплатить поменьше и не попасть в ряды неблагополучных заемщиков, которых в нашей стране становиться все больше.

Краткосрочная ипотека

Причин, которые толкают заемщика к оформлению ипотечного займа на относительно короткий срок существует несколько, одной из главных является конечная переплата.

Таким образом, в банковской кредитной практике процентная ставка устанавливается исходя из многих факторов, одним из них, как раз таки, и выступает срок кредита, причем чем дольше будет срок погашения, тем выше ставка.

Безусловно, годовая ставка ипотеки, которая была оформлена на 25 лет, станет выше процента по займу на жилье оформленного на срок в 15 лет, тем не менее стоит понимать, что эта разница совсем незначительная и составит не более 0,5-1%.

Разумеется, за весь срок даже столь мизерные и, казалось бы, незначительные пол процента выльются заёмщику в существенную сумму, однако важно понимать, что даже значительная переплата не стоит риска, которому непременно подвергнет такая ситуация, если вы значительно сократите действие кредитного соглашения.

Таким образом, величина ежемесячных платежей превратится в довольно существенные суммы, особенно когда уплаченный первый взнос являлся не очень большим.

Если кредитная организация сочтет, что подобные выплаты вам попросту не по силам, то, вероятнее всего, он не станет одалживать денег на данных условиях, при этом если величина таких взносов будет меньше половины от общего бюджета заемщика, то ипотеку могут все-таки предоставить.

Впрочем, любое колебание финансового состояния заемщика может вызвать просрочки, которые мгновенно спровоцируют банк наказать вас штрафами.

Долгосрочная ипотека не значит плохо

Ипотечная программа кредитования в нашей стране может быть предоставлена на максимально допустимый срок, который составляет 30 лет. Вероятнее всего, за эти годы заемщик переплатит банку, позволяющую приобрести точно такую же квартиру, а в некоторых случаях и две.

Процент по такому кредиту будет относительно высоким, ведь каждый последующий год увеличивает риск того, что должник попросту окажется не в состоянии погасить долг полностью. Да квартира, которая выступает в качестве залога, с годами стареет, а значит, падает ее ликвидность.

Тем не менее все эти переплаты станут не так заметны в процессе погашения общего долга и не будут отнимать значительную сумму от кошелька заемщика, ведь величина ежемесячных платежей будет самой минимальной, следовательно платить эти взносы заемщик сможет даже если у него возникнут небольшие финансовые сложности. Таким образом, можно избежать возможной порчи кредитной истории и штрафов.

Как получить ипотеку с минимальными рисками?

Подобная ситуация может любого завести в заблуждение, и тысячи потенциальных заемщиков тревожит вопрос — какой срок станет оптимальным, при оформлении ипотеки?

Кредиторы советуют заемщикам не спешить и оформлять заем на покупку жилья сроком не меньше 15 лет. Данный срок считается оптимальным, объясняется это тем, что переплата получится не столь огромной, и риск не осилить долг минимальный.

Более того, сейчас многие финансовые учреждения не наказывают должников штрафами за возврат денежных средств раньше срока, что предоставляет заемщику практически абсолютную свободу действий. Хотя, некоторые банки устанавливают мораторий, согласно которому нельзя производить досрочное погашение займа в течение первого года, но вряд ли найдется много заемщиков способных выплатить ипотеку за год, так что подобный запрет никак не влияет.

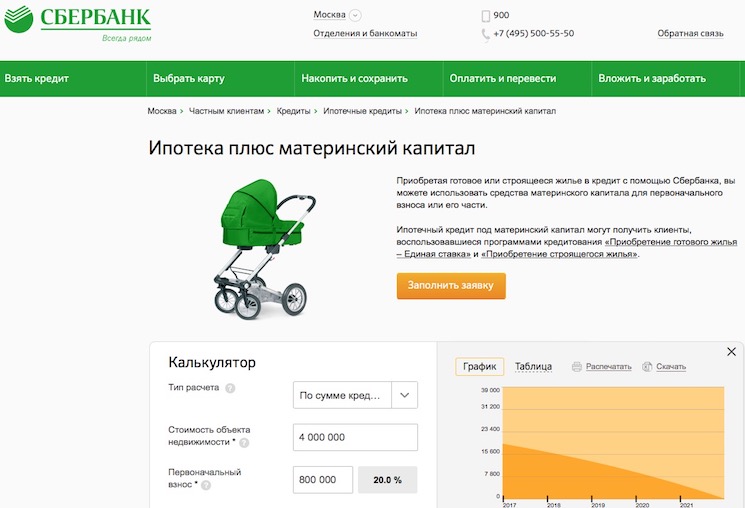

Определиться со сроком следует еще до заключения договора, ведь изменить что-то впоследствии будет крайне трудно. В помощь при принятии решения придет кредитный калькулятор онлайн, найти который можно на сайте банка, после чего вы сможете прикинуть будущую величину платежей и обдумать заблаговременно по карману ли окажется вам такой срок.

Немаловажным фактором окажется размер первого взноса. Когда он составляет больше 30%, предоставляется возможным сократить срок кредитования, ведь сумма займа тогда будет не столь большой. Если предоплата составила не больше 15 процентов, то лучше не стоит рисковать и брать кредит на короткий срок.

-----------------------------

Понравилась статья? Поделитесь пожалуйста с другими! Спасибо :)

Автор: Webmoneycredit.org

webmoneycredit.org

На какой срок выгоднее брать ипотечный кредит?

На какой срок выгоднее брать ипотечный кредит?

Конечно 15 лет, разница между 15 и 20 годами не большая, а переплата огромная, что касается короче срока, то с=здесь надо обратить внимание на семейный бюджет и различные обстоятельства в жизни все бывает

Мы брали на 7 лет. Для нас это оказался самый выгодный вариант. Вообще здесь нет одного решения для всех. Все зависит от суммы, от финансовых возможностей. Мы, например, брали с тем расчетом, чтобы была возможность погасить досрочно. Сравнив цифры на калькуляторе, суммы переплаченных процентов, пришли к выводу, что в нашем случае самый разумный и безболезненный срок - 7 лет.

Лучше брать более длинный период, выплачивать будет проще. Если вдруг появились свободные деньги, ипотеку всегда можно выплатить досрочно, это не проблема. А вот если денег не хватает, это уже серьезно и грозит неприятностями. Лучше перестраховаться. Тем более куда спешить? Даже если у Вас ипотека на 20 лет, Вы все равно можете продать эту квартиру и взять другую, тоже в ипотеку.

Если вы хотите купить квартиру на эти деньги, то рассчитайте какая сумма нужна что бы выкупить ее в течение нужного периода. У нас все молодые люди берут ипотеку на 20 лет. Они считают, что это как раз столько времени, сколько они бы снимали квартиру на эти деньги Если бы она была чужая. Смотрите на цены ыв вашем регионе.

Если у Вас есть возможность полностью выплатить ипотеку в течение 5 лет вы уверены что за эти пять лет у вас будет стабильная зарплата, то можно и на 5 лет взять.

Но лучше, я считаю, взять ипотеку на более длительный срок 15 - 20 лет. Кто знает что может случиться в жизни. Сумма выплаты будет значительно меньше сем за 5 лет. Тем более есть возможность досрочного погашения. У меня подруга взяла ипотеку на 15 лет, полностью все выплатила за 5 пока была возможность.

SIZIF, не брать ипотеку - это, конечно, здорово. Но, может быть, Вы знаете другой способ приобрести квартиру человеку, который за год зарабатывает меньше 30 % е стоимости в стране с внушительной (а главное - непредсказуемой) инфляцией. При всех рисках и минусах ипотеки - это для многих единственный шанс жить в своей квартире, что важно, уже в молодости. Что касается лучших сроков - согласен с Оленькой72, нет здесь универсальных рецептов. Уже озвучены основные соображения, при прочих равных: больше срок - больше переплата, но меньше платж. Добавлю по поводу переплаты - не стоит ставить знак quot;=quot; между переплаченными 100 р. через 5 лет и через 20 лет. Во втором случае, может быть, уже и монет сторублвых выпускать не будут, чтоб такая мелочь в кошельке не мешала:)

Конечно, 15 лет. Знакомая, вообще на 20 взяла. Чем дольше выплачиваешь, тем менее ощутимой становится сумма из-за инфляции. И при этом всегда можно платить больше, чем требуется, лишь бы не меньше. Но это, если ипотечное агенство помогает, то есть процентная ставка порядка 6%.

Если ставка больше инфляции, то кредит должен быть на короткий срок, так как сумма не будет легче для кошелька через некоторое время.

Если есть возможность взять на короткий срок, то лучше брать на 5 лет. Так вы сократите свою переплату по кредиту. А если вам важно по какой определнной сумме платить каждый месяц, о есть есть ограничение, то тогда лучше взять на больший срок.

Мы взяли на 20 лет. Потому что ежемесячный платж получился оптимальным и не сильно бьющим по семейному кошельку.

Лучше его не брать. Банк никогда свое не потеряет, а вот Вы можете. Если берете, то подумайте, кто поможет его выплатить в случае чего. Дочь знакомого взяла кредит. Через три года хозяин провел оптимизацию расходов, есть у кого в стране этому поучиться. Была начальник отдела, стала просто главным специалистом. Свое решение хозяин обосновал так - Вы мне подготовили хороших специалистов, сейчас они могут работать уже и без Вас, мне начальник отдела не нужет. Если хотите, работайте главным специалистом. Согласилась, а что делать? Трудно найти работу с высокой зарплатой.

Теперь только благодаря папе, маме и брату платит кредит. Без них бы стала бомжом. Пытается найти работу с учетом кредита, а не получается.

Все зависит от Ваших доходов, и от того сможете ли Вы еще прокрутить заработанные деньги, может Вы за 10 лет успеете деньги удвоить, а за 15 утроить.

Лично я долго подбирал под себя, и взял с запасом по времени, мне еще год отдавать осталось, а я уже удвоил подготовленный остаток на отдачу(сам не смог, просто занял знакомому предпринимателю - ему нужно было очень срочно).Вообще в любом вопросе должны работать профессионалы,при подборе кредита я воспользовался онлайн сервисом, заполнил заявка на кредит АК Барс, например.

Да, ещ, сам вопрос: quot;на длительный срок - лет 10-15 или на короткий 5 летquot;. Если 15 - длительный, а 5 - короткий, то это только при очень солидной зарплате (по отношению к приобретаемому жилью)можно получить одобрение. С такими доходами, возможно, стоит обратить внимание на приобретение в рассрочку у застройщика.

А по поводу выбора срока не забывайте ещ, что в большинстве банков от него процентная ставка зависит: quot;Обычно процентная ставка тем выше, чем меньше требуемый размер первоначального взноса и больше срок кредита.quot; http://expertpoll.ru/arkhiv/33-kakaya-ipoteka-luchshe.html

Там нарисовано, как зависит, но, конечно, надо сравнивать возможные графики платежей при разных вариантах выбора, тогда вс станет яснее.

info-4all.ru

На какой срок лучше оформлять ипотеку?

Как выбрать оптимальный срок возврата ипотечного кредита, чтобы избежать лишних переплат и рисков не суметь выплатить долг? Для этого нужно подойти к данному вопросу со всей серьезностью, тщательно сопоставив уровень своих доходов и предстоящие расходы.

Начать стоит с общей информации о сроках ипотечного кредитования, предлагаемых банками: это может быть как несколько месяцев, так и несколько лет (максимальный срок ипотеки обычно составляет 30 лет). Заемщик должен понимать, что на протяжении всего кредитного периода он должен будет ежемесячно выплачивать не только определенную сумму кредита, но и проценты.

Чтобы рассчитать для себя оптимальный срок выплаты ипотеки, нужно определить тот объем денежных средств, который заемщик сможет выделять для оплаты кредита без особого ущерба для собственного бюджета. Эта сумма не должна превышать 40-процентного уровня от общего дохода, так как в противном случае, ипотека может оказаться непосильной ношей. Не стоит забывать и о возможных непредвиденных ситуациях вроде увольнения, болезни и т.д., которые способны осложнить финансовое положение заемщика и, как следствие, сказаться на возможности вовремя оплачивать кредит.

Разделив сумму кредита на приемлемую для себя сумму ежемесячного платежа, заемщик может получить количество платежей, которые предстоит совершить. Разделив количество ежемесячных платежей на количество месяцев в году (то есть, на 12), получится количество лет, которое потребуется для выплаты кредита. Это и будет примерный оптимальный срок ипотеки для данного конкретного заемщика.

Конечно, в некоторых случаях заемщики предпочитают сознательно уменьшить или увеличить срок кредитования. Как это может отразиться на процессе выплаты долга? Приняв решение сократить срок ипотеки, заемщик рискует, так как большинство кредиторов не приветствуют подобные шаги.

Это объясняется пониманием банка, что сокращение срока кредита влечет за собой увеличение ежемесячных выплат, то есть заемщик будет вынужден отдавать основную часть своего дохода на погашение кредита. Если доход уменьшится, заемщик просто не сможет выделять необходимую сумму для ежемесячных платежей, что повлечет за собой штрафы и дальнейший рост долга, и может закончиться принудительным изъятием залогового имущества (в большинстве случаев, самой квартиры).

Однако, если заемщик действительно способен оплачивать максимальный уровень ежемесячных платежей, это может оказаться выгодным для него в плане экономии на процентах.

Вариант с более длинным периодом срока выплат ипотеки также имеет свои достоинства и недостатки. Плюс этого варианта в возможности сохранения привычного образа жизни, за счет не слишком больших ежемесячных выплат по кредиту. Но есть и другая сторона: проценты по кредиту начисляются на весь период кредитования, то есть, чем он длиннее, тем больше получится общая переплата.

Чтобы избежать рисков конфискации квартиры в случае потери платежеспособности, стоит предпочесть вариант с такими сроками кредитования, которые позволят сохранить прежний уровень жизни.

Читайте также

Первичный и вторичный рынок жилья – что выгоднее для ипотеки?

Особенности ипотечного кредитования

Ипотека – достоинства и недостатки

Ипотечный калькулятор

www.moneymatika.ru