Можно ли перекредитовать ипотеку под меньший процент и как это сделать. Перекредитоваться под меньший процент по ипотеке

Перекредитование ипотеки под меньший процент

В виду государственной поддержки и снижения ставок ЦБ, многие граждане РФ активно оформляют жилищные кредиты, а действующие заемщики рефинансируют их на более выгодных условиях. Допускается выбрать программу, исходя из сроков и размера ссуды:

- Новая ссуда выдается в пользу погашения основного долга, а процентные начисления и прочие платежи выплачиваются за счет средств заемщика.

- Кредит предоставляется на всю сумму долга, включая процентные начисления.

- Сумма превышает размер прежнего займа, что позволяет расходовать остаток на собственное усмотрение.

Список основных условий

В 2017 году действует стандартный список условий, на которые банки ориентируются при рефинансировании займов:

- Сумма - максимум 40 млн.р. и минимум 100 тыс.р.

- Сроки - от 1 до 25-30 лет.

- Страхование имущества и жизни заемщика (по желанию).

- Возможность привлечения субсидий и материнского капитала.

Основания для проведения рефинансирования

Обычно заемщики перекредитуют ипотеку в 2-х случаях:

- При снижении ставок на рынке.

- При ухудшении финансового положения заемщика.

Программа выгодна только в ряде ситуаций:

- Заемщик выплачивает текущую ссуду, проценты по которой насчитываются дифференцированным методом. То есть клиент погашает часть тела и процентные начисления, насчитываемые на остаток долга. До конца срока размер ежемесячного платежа снижается. Эта схема позволяет пересчитать проценты при досрочном погашении ссуды.

- Планируется выплата дополнительного займа сроком от 6 мес.

- Клиент планирует заложить имеющуюся недвижимость для получения большей суммы с целью улучшения жилищных условий.

При подборе новой программы, следует предусмотреть снижение ставок на несколько пунктов.

Особенности перекредитования

Рефинансирование - инструмент для снижения переплаты по старому займу, определяющий ряд возможностей:

- Закрытие нескольких займов для соединения их в один, выплата которого будет более выгодной и удобной.

- Выведение имущества из-под залога или освобождение поручителей от обязательств.

- Увеличение или уменьшение срока займа. При увеличении срока клиент может рассчитывать на уменьшение размера ежемесячного взноса. В случае с сокращением периода, будут снижены ставки и переплата.

Важно понимать: при залоговом займе проводится перерегистрация договора на новый банк, что определяет повышенные ставки, так как до оформления ипотечного договора ссуда – необеспеченная. При рефинансировании в том же банке, переоформление залога не требуется, и размер процентов снизится.

Требования банков

Процесс рефинансирования ипотеки сопоставим с оформлением новой ссуды, что определяет ряд стандартных требований к заемщикам:

- Возрастная категория - от 21 до 55 лет (для мужской категории заемщиков – 60 лет). Полная выплата займа проводится до наступления пенсионного возраста.

- Право на выдачу кредита предоставляется только гражданам РФ с регистрацией по месту расположения кредитора.

- Стаж на последнем месте работы должен быть непрерывным на протяжении 6 мес. За последние 5 лет работы к заемщику предъявляется требование, относительно суммарного размера стажа равного 1 году.

- Срок действия ипотечного займа - от 6 мес.

- Наличие положительной КИ.

Требование к займу:

- Суда должна быть целевой, направленной на погашение действующей ипотеки.

- Исключено наличие просрочек на текущую дату.

- Перекредитованию подлежат ссуды, по которым на недвижимость оформлены права собственности.

- Срок обслуживания займа в первом банке - от 6 платежей.

Список документов

Стандартный перечень документации включает:

- Ипотечное соглашение с графиком ежемесячных взносов, другие договора и приложения (страховой, на предмет залога и купли-продажи).

- Копия закладной на жилье.

- Справки, отображающие информацию по долговым обязательствам - их остатку и просрочкам.

- Паспортные данные и анкету.

- Подтверждение доходов клиента: копия трудовой книги, справка о доходах по форме 2НДФЛ или выписка банка.

- Бумаги, подтверждающие право собственности на недвижимость.

Разница в ставках

Ставки бывают фиксированными и плавающими. Первые остаются неизменными на протяжении всего срока действия займа. Основное преимущество заключается в предсказуемости и возможности планирования расходов, исключены процентные риски.

Плавающие ставки включают постоянные и переменные показатели. Первый параметр сохраняется в течение всего срока займа. Плавающая ставка зависит от рыночного индикатора, предусмотренного условиями договора.

Для ссуды, оформляемой в рублевой валюте, расчет плавающих ставок проводится на основе индикатора Mosprime. Его показатели могут меняться каждый день.

Существуют также ставки рефинансирования, устанавливаемые ЦБ РФ и используемые в качестве базового инструмента для регулирования процентных начислений. Ее размер пересматривается один раз в год.

Подводные камни

Рефинансирование ипотеки сопряжено с дополнительными затратами:

- Комиссией за выдачу наличных, обработку документации и денежные переводы между счетами.

- Затратами по регистрации сделки и ее заверения у нотариуса.

- Оплатой услуг оценочной компании (отчет имеет юридическую силу на протяжении 6 мес.).

- Расторжением ранее оформленных договоров по страховым выплатам (страховики обязуются вернуть часть взносов за вычетом затрат на ведение дела и оплаты прошедшего периода, но это исключает компенсацию всех расходов), оформлением новых, отвечающих требованиям следующего кредитного договора.

Дополнительные условия:

- Банк обращает внимание на идеальную КИ, при наличии просрочек по прежней ссуде, сторонний банк не найдет оснований для привлечения проблемных клиентов.

- Все банки руководствуются собственными внутренними регламентами, отражающими требования к предмету ипотечного займа. Так, при совершении сделки с комнатой или долей, часто возникают сложности в перекредитовании. Затрудняют ситуации деревянные перекрытия, высокий износ, давность. Объект, принятый одной кредитной организацией, может не подойти под условия другой.

- Для проведения операции потребуется много времени и сил, расходуемых на повторный сбор документации и подтверждения доходов.

- Платеж по ссуде включает основной долг и проценты. По графику платежей первые выплаты используются для погашения процентов. Если ссуда оформлена много лет назад, то перекредитование не имеет смысла – большая часть процентных начислений уже погашена, сэкономить на уменьшении ставок уже не удастся.

Рефинансирование и материнский капитал

При использовании семейного капитала по ипотечному займу, заемщики могут столкнуться со сложностями в рефинансировании ссуды. Она заключается в том, что использование государственной субсидии на ребенка требует обязательного оформления на несовершеннолетнего ребенка доли в недвижимости, после снятия с нее обременения. А при перекредитовании ссуды, первый кредитор обязан снять обременение, на что может потребоваться много времени.

Поэтапное описание процесса

Процесс рефинансирования включает ряд этапов:

- Заемщик уточняет у первой компании остаток долга и параметры уже погашенной ссуды. В отчетности предоставляется информация по точному количеству произведенных выплат.

- Подает заявку на оформление новой ссуды. Ряд организаций предлагают оформить процедуру в режиме онлайн – на сайте компании.

- В случае положительного решения, клиент собирает необходимую документацию. Этот список в обязательном порядке включает финансовую отчетность, полученную в первом учреждении.

- После проверки документации и данных, указанных в анкете стороны подписывают договор. Основное соглашение на выдачу заемных средств подписывается после уточнения всех деталей перекредитования.

- В результате подписания ипотечного договора, банк перечисляет оговоренную сумму на счет первого кредитора. Заемщик становится клиентом другого финансового учреждения.

Где перекредитоваться выгодно?

Каждая кредитная организация с госфинансированием предусматривает ряд программ по рефинансированию, отличающихся размером ставок, суммой, сроками и первичным взносом. Специалисты рекомендуют выбирать между СБ РФ, ВТБ24, РСХБ, ГПБ и Райффайзенбанком.

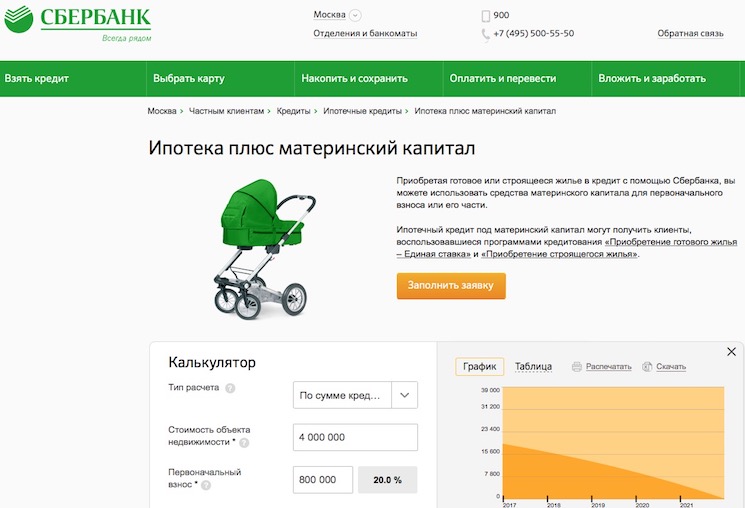

СБ РФ

Сбербанк предлагает 8 вариантов рефинансирования для военных, молодых семей и госработников, где ставки находятся в пределах 12%. Но следует быть готовым к оформлению личной страховки и увеличению ставок на 1%. Это не относится к заемщикам, проходящим военную службу.

Сроки и ставки:

Для займов сроком на 20-30 лет размер переплаты составит 12,75%.

До 10 лет - 12, 25%.

От 10 до 20 лет - 12,5%.

ВТБ24

При оформлении договора в ВТБ 24 можно принять участие в программе государственного субсидирования с годовыми ставками до 11, 9% или воспользоваться льготными условиями для клиентов. В стандартных условиях ставки по ссуде составляют 13,1%.

Максимальный размер займа достигает 80% (при предоставлении 2 документов — до 50%) от стоимости закладываемого жилья.

Период кредитования - до 30 лет (в рамках программы по 2-м документам — до 20 лет).

Верхний предел по сумме составляет 30 млн.р.

Комиссии за оформление - не взимаются.

АИЖК

В процессе переоформления займа банк-партнер АИЖК, где оформлена программа, погашает часть или полную сумму долга (не более 80% от стоимости жилья). И клиент продолжает зачислять суммы на счет нового кредитора, но с минимальной переплатой. Условия действуют при отсутствии непогашенных платежей по графику на протяжении 30 дней за последние 6 месяцев. Не допускается наличие просрочек на протяжении 2 мес. за последние 3 года.

Размер процентных ставок определяется суммой займа:

До 50% - 11, 5%.

От 51 до 70% - 11,75%.

От 71 до 80% - 12%.

Следует ожидать повышения ставок на 0,7% при отсутствии личного страхования.

Россельхозбанк

РСХБ предлагает рефинансировать кредит по 2-м документам: справки по форме 2-НДФЛ и паспорту, имеется программа госсубсидирования.

Минимальный размер взноса составляет 35%, при размере займа от 100 тыс. р. и длительности действия договора до 30 лет. Есть необходимость в страховании жизни и недвижимости, в качестве созаемщика может выступать только супруг/а. Ставки по кредиту варьируют от 10,25%.

Газпромбанк

Если остается погасить не более 85% от размера долга, нет просрочек, и ранее оформлялись ссуды в одной из кредитных организаций РФ, ГПБ предлагает открыть ссуду на 30 лет. Размер переплаты составит 10,8% при верхнем пороге по сумме в 40 млн.р.

Райфайзенбанк

Предоставляет рефинансирование с господдержкой от 11% годовых. Период действия ссуды варьирует от 25 лет. Первичный взнос составляет 20% от всего размера займа - это выгодный вариант для новостроек, земли. Допускается оформление ссуды с привлечением семейного капитала и субсидий.

Верхняя граница по сумме составляет 7-9 млн.р., предусмотрена возможность по открытию нецелевых займов под залог жилья.

Предложения других банков

В качестве альтернативы можно ознакомиться с основными условиями программ перекредитования в других организациях:

«ФК Банк Открытие» - от 10%, до 30 000000р., до 30 лет. Подробнее на сайте банка

АбсолютБанк - от 11.5%, до 20 000000р., до 30 лет.

Уралсиб - от 13% , до 50 000000р., до 25 лет.

ПлюсБанк - от 10.5%, до 10 000000р., 30 лет.

ГПБ - от 10.8%, до 45 000000р., 30 лет.

Плюс Банк - от 11.5%, 25 лет.

Юни Кредит Банк - от 13%, до 15 000000р., 30 лет.

ЦентрИнвест - от 10.25%, до 3 000000р., 20 лет.

Аки Банк - от 10.5%, до 10 000000р., 20%, 30 лет.

НикоБанк - от 10.5%, до 2 000000р., 30 лет .

Сибсоцбанк - от 10.5%, до 10 000000р., 30 лет.

Примсоцбанк - от 10.5%, до 20 000000р., 27 лет.

Хлынов - от 10.5%, до 7 100000р., 30 лет .

Запсибкомбанк - от 10.99%, 30 лет.

Татсоцбанк - от 11%, 15%, 25 лет.

Более подробная информация доступна на сайтах банков.

credity-banky.ru

как перекредитовать ипотечный кредит в другом банке под меньший процент

Официальные ставки по ипотечному кредитованию снижаются в течение последних двух лет вслед за падением ключевой ставки Центробанка. 9 июня 2018 года Сбербанк России, лидер ипотечного рынка, объявил о ставке 7,1-9,5% при условии подтверждения дохода и страхования жизни заемщика. Все крупные кредиторы постепенно корректируют ипотечные условия. Отвечаем на вопрос действующих заемщиков: можно ли перекредитовать ипотеку?

Действительно, тем, кто взял заем еще в начале 2017 года под 14% годовых, уже сейчас можно перекредитовать ипотеку под меньший процент. Многие финансовые учреждения предоставляют эту услугу своим текущим заемщикам, но встречаются предложения о более выгодных условиях рефинансирования от других банков. Разберем возможные варианты.

Содержание статьи

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта слева или звоните по телефону +7 (499) 500-96-41. Это быстро и бесплатно!

Ипотечное перекредитование

Перекредитование ипотечного кредита – это снижение процентной ставки долга.

Перекредитование ипотечного кредита – это снижение процентной ставки долга.

Смысл в том, что выдается новый кредит с лучшими условиями для закрытия старого.

По сути, заемщик снова собирает все документы на имеющуюся недвижимость и ждет одобрения заявки.

В случае отказа он повторяет процедуру спустя срок, постановленный финансовым учреждением, либо идет в другие банки.

Если же заявка одобрена с первого раза — это успех, кредитодатель переоформляет закладную и формирует новый договор с улучшенными процентными условиями.

Ознакомиться с программами рефинансирования можно на сайтах финансовых учреждений, после чего рекомендуется оценить рейтинг надежности, который ежегодно формирует финансово-экономический журнал Forbes.

Выгодно брать новый кредит, если разница в процентах более двух. Платеж станет меньше, если в новом договоре останутся прежними срок и сумма долга, а ставка снизится. Лучше снижать ставку в первые годы выплат по ипотеке, ведь большая часть платежа идет на проценты.

Важно! Закон не ограничивает заемщика в количестве операций рефинансирования. Поэтому каждый раз, когда ставка падает, можно улучшать долговые обязательства.

Условия для рефинансирования

Главное условие, которое будет влиять на решение банка по заемщику, – платежеспособность. Ее будет проверять как свой кредитор, так и новый.

Главное условие, которое будет влиять на решение банка по заемщику, – платежеспособность. Ее будет проверять как свой кредитор, так и новый.

Это важно, ведь за время выплат по действующей ипотеке могло измениться материальное положение, состав и доход семьи. Кстати, срок действующего договора должен составлять не менее года.

Понадобится согласие супруга при подаче заявки, если приобретали квартиру в браке.

Финансовое учреждение будет оценивать исполнение обязательств кредитором. Не должно быть просрочек по платежам и обязательна хорошая кредитная история. Банки охотно одобряют заявки по новостройкам, а если вы рефинансируете ипотеку вторичного рынка, они могут отказать.

Куда обратиться

Перекредитоваться под меньший процент по ипотеке проще у своего кредитора. Не потребуется нести дополнительные траты, в широком понимании снизить процент по ипотеке в своем банке — это провести ее реструктуризацию. Преимущество в том, что действующий кредитодатель не переоформляет залог на квартиру, если меняет условия договора.

Как перекредитовать ипотеку в другом банке? Выбирая новый кредит, нужно знать, есть ли у вашего кредитора штраф за досрочное погашение. Внимательно ознакомьтесь с действующим договором. Кроме штрафа, некоторые заемщики вводят мораторий на преждевременную выплату долга. Если такие санкции не предусмотрены и затраты на оформление ипотеки в другом банке несущественны, оформляйте заявку.

Порядок оформления

Траты по новому договору возникнут при оформлении страховки, оценке недвижимости, получении справок и внесении госпошлины.

Траты по новому договору возникнут при оформлении страховки, оценке недвижимости, получении справок и внесении госпошлины.

Собрать для заявки потребуется следующие документы: паспорт, СНИЛС, справку 2-НДФЛ, трудовую книжку, действующий ипотечный договор и график платежей, справку об остатке задолженности.

Затем банк проверяет историю кредитора, процесс занимает около 10 рабочих дней, после чего он сообщает свое решение. В случае одобрения необходимо подготовить документы на недвижимость.

Следует заново оценить квартиру и собрать:

- свидетельство о собственности;

- договор купли-продажи;

- кадастровый паспорт;

- договор страхования и квитанцию об оплате;

- справки Ф40 и об отсутствии долга по коммунальным платежам.

Когда квартира прошла проверку, заемщик выкупает ее у предыдущего. Клиент подписывает новый договор, а новый банк гасит долг старому.

Заключение

Перед процедурой рефинансирования важно просчитать все предстоящие траты, финансовые и временные. Обязательно пользуйтесь возможностью изменения процентной ставки. Снятие долговых обременений приоритетно как для государства, так и для населения.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас: +7 (499) 500-96-41Это быстро и бесплатно!

101jurist.com

Можно ли перекредитовать ипотеку под меньший процент?

Ипотека – это довольно распространенная и популярная форма кредитования, которая используется физическими лицами для покупки жилой недвижимости. Но от сложностей в процессе выплачивания займа никто не застрахован. Он предоставляется на длительный период времени, во время которого финансовое положение клиента может измениться не в лучшую сторону. Можно ли перекредитовать ипотеку? Имеется ввиду получение денег в другом банке под меньший процент и погашение первого долга. Безусловно, это выгодно для заемщика. Часто физические лица пользуются такой возможностью, чтобы получить очевидную выгоду. Процедура перекредитования имеет свои особенности и сложности, с которыми предстоит столкнуться банковским клиентам.

Ипотека – это довольно распространенная и популярная форма кредитования, которая используется физическими лицами для покупки жилой недвижимости. Но от сложностей в процессе выплачивания займа никто не застрахован. Он предоставляется на длительный период времени, во время которого финансовое положение клиента может измениться не в лучшую сторону. Можно ли перекредитовать ипотеку? Имеется ввиду получение денег в другом банке под меньший процент и погашение первого долга. Безусловно, это выгодно для заемщика. Часто физические лица пользуются такой возможностью, чтобы получить очевидную выгоду. Процедура перекредитования имеет свои особенности и сложности, с которыми предстоит столкнуться банковским клиентам.

Особенности оплаты одного займа за счет другого

Перекредитовать ипотеку – это словосочетание можно услышать сегодня достаточно часто. Это процедура рефинансирования, предполагающая получение нового кредита. Право залога на имущество переходит ко второму банку-кредитору. Не стоит путать данный процесс с взятием денег на оплату предыдущего. Главной целью перекредитования является получение выгоды от смены кредитора, к примеру, за счет уменьшения процентной ставки. Также возможно изменение валюты в процесс рефинансирования.

Осуществить перекредитование можно в другом банке или в том же учреждении, где была получена ипотека. Финансовые эксперты рекомендуют перед тем, как заниматься данной процедурой, внимательно перечитать кредитный договор и еще раз ознакомиться с графиком платежей. В документах не должно быть запретов на досрочное погашение и установленных штрафных санкций. Если перекредитование планируется в другом банке, необходимо подсчитать расходы на оформление рефинансирования до подачи соответствующего заявления.

Требования к заемщикам

Чтобы воспользоваться услугой рефинансирования, банк должен дать согласие на данную процедуру. В противном случае ничего не получится. Если финансовое учреждение не хочет «отпускать» вас к конкурентам, необходимо воспользоваться перекредитованием в этом же банке. В некоторых ипотечных договорах даже отдельным пунктом прописана такая возможность.

Важное требование к заемщику – это положительная кредитная история в разных банковских организациях. При рассмотрении заявки на перекредитование учитывается ликвидность недвижимости, которая является предметом залога, на сегодняшний день.

Варианты оформления

При оформлении рефинансирования заемщик должен учесть два основных момента:

При оформлении рефинансирования заемщик должен учесть два основных момента:

- Сроки выдачи денежных средств для погашения первого долга.

- Метод снятия ипотеки по первому займу для передачи недвижимости под залог по второму кредиту.

Выделяют несколько способов осуществления рефинансирования:

- Передача закладной между кредиторами.

- Предоплата первого займа.

- Последующая ипотека .

- Взятие займа с отлагательным условием.

Первый метод подразумевает необходимость договориться с обеими финансовыми компаниями. Закладная представляет собой ценную бумагу, которая регламентирует право залога на недвижимость. Если она была составлена при получении ипотеки в первом банке, достаточно сделать на документе передаточную отметку. Представители обеих сторон должны одновременно подписать закладные. В итоге один банк получит нового клиента, а другой вернет полную сумму по кредиту.

Чтобы внести предоплату, необходимо оформить в другой организации кредит под меньший процент и под залог другой недвижимости, если таковая имеется. Затем можно спокойно выплатить первый заем. Перекредитовать ипотеку таким методом можно в кратчайшие сроки.

Последующий залог – это не очень привлекательный вариант для банков. Уже заложенная недвижимость закладывается еще один раз. В итоге сначала клиент сначала погашает долг предшествующего залогодержателя.

Если рефинансирующий банк пойдет навстречу клиенту, можно будет получить денежные средства с отлагательным условием. Имеется ввиду, что оформление договора перекредитования осуществляется с условием временной отсрочки по выплате первого кредита. После получения средств по программе рефинансирования клиент должен в течение определенного времени оплатить первый займ, а потом оформить ипотеку на эту же недвижимость по договору с другим банком.

Программа Сбербанка

Многие солидные финансовые учреждения предлагают свои варианты рефинансирования. Можно ли перекредитовать ипотеку в Сбербанке? Ответ на этот вопрос – положительный.

Многие солидные финансовые учреждения предлагают свои варианты рефинансирования. Можно ли перекредитовать ипотеку в Сбербанке? Ответ на этот вопрос – положительный.

Получить новый заем для закрытия старого возможно на следующих условиях:

- Финансирование осуществляется в национальной российской валюте.

- Сумма кредита не превышает 80% от оценки имущества.

- Срок погашения ссуды – не менее тридцати лет.

- Отсутствует комиссия за получение ипотеки.

Годовая ставка по кредиту на рефинансирование зависит от срока его обслуживания:

- До 10 лет – 15,2%.

- До 20 лет – 15,5%.

- От двадцати лет – 15,7%.

Чтобы перекредитовать ипотеку в Сбербанке, потребуются следующие документы:

- Паспорт и анкета заявителя.

- Документы, подтверждающие регулярность поступления доходов клиента.

Документы, которые оформлялись на залоговую недвижимость.

kredit-2014.ru

Как снизить процентную ставку по ипотеке: можно ли переоформить

Ипотечный кредит оформляется на долгий срок. За это время могут измениться и доходы заемщика, и процентные ставки на рынке кредитования. Поэтому вполне естественно, что заемщика интересует, как снизить процентную ставку по ипотеке.

Пересмотр процентной ставки в меньшую сторону абсолютно невыгоден для банка. Тем не менее, есть несколько случаев, когда это возможно и актуально:

- когда появляются более выгодные предложения от кредитных учреждений;

- когда человек уже не в состоянии регулярно вносить установленный ежемесячный платеж.

Поэтому каждый заемщик выбирает наиболее приемлемый для себя вариант, исходя из текущего положения.

Рефинансирование ипотеки

Такая процедура означает получение, часто в другом банке, нового кредита, средства которого будут направлены на погашение старого долга. Казалось бы, человек только меняет одну ипотеку на другую. Но если новый кредит оформляется под более низкий процент, то и общая переплата по займу уменьшается.

Рефинансирование ипотеки выгодно заемщику при условии, что процентные ставки по новому займу будут хотя бы на 2-3 позиции ниже, чем по действующему кредиту.Разбираемся, как снизить процент по ипотеке в данном случае. Сначала нужно найти более выгодные предложения банков, затем:

- - направить в учреждение онлайн-заявку с указанием персональных данных и необходимой суммы для погашения существующего долга;

- - подготовить необходимые документы при положительном одобрении заявки;

- - уведомить банк, в котором оформлена текущая ипотека, о желании досрочного погашения – некоторые учреждения требуют писать соответствующее заявление за месяц до даты внесения средств;

- - получить новый кредит, средства которого будут зачислены на расчетный счет предыдущего банка-кредитора.

После этого нужно будет платить уже по новому счету.

Важно, что рефинансирование позволяет добиться сразу нескольких выгод:

- Можно уменьшить размер ежемесячного платежа. Если новый заем будет оформлен под процент, ставка по которому на 5 и более позиций ниже предыдущего, то это повлияет на размер ежемесячной выплаты.

- Снизить общую переплату по ипотеке. При заключении нового кредитного договора можно даже увеличить размер ежемесячных взносов. Тогда погасить долги удастся быстрее. И общая переплата по займу значительно уменьшится. Ведь проценты начисляются за фактический срок пользования кредитом.

Одним словом, если человек интересуется, можно ли переоформить ипотеку под меньший процент, то ему стоит выбирать рефинансирование. Ведь это выгодный способ для реальной экономии собственных средств.

Иногда в банке, в котором заемщик ранее оформил ипотечный заем, могут стать более привлекательными условия кредитования. Тогда, чтобы не потерять клиента, ему могут предложить новый кредит под меньшую ставку. Но человеку скорее предложат рефинансирование, чем изменение условий действующего договора.

Реструктуризация ипотеки

Реструктуризация может рассматриваться заемщиком даже не столько в качестве инструмента, как уменьшить процент по ипотеке, сколько для улучшения условий выплаты займа. Это возможно, если финансовое состояние человека ухудшилось и платить за кредит становится попросту нечем.

Самое главное – не затягивать с обращением в банк. Как бы неприятно не было говорить о своей неплатежеспособности, нужно как можно раньше уладить вопросы с ипотекой. В противном случае долги и штрафы вырастут невероятно быстро.

Менеджеры кредитного отдела могут предложить заемщику:

- - уменьшить размер ежемесячного платежа за счет увеличения срока кредитования;

- - предложить кредитные каникулы, чтобы улучшить материальное положение или найти новую работу.

proipoteku24.ru

Перекредитование ипотеки под меньший процент: как изменить ставку

Перекредитование ипотеки стало услугой, которая во всём мире получила широкое распространение. Тысячи людей воспользовались ею во время своего сотрудничества с банками.

Благодаря подобным продуктам заёмщики получают определённую выгоду, позволяющую хотя бы немного снизить финансовую нагрузку.

Основные положения

Перекредитование обычно означает, что клиенту выдают ещё один кредит для того, чтобы он погасил имеющуюся задолженность. Особенно выгодным будет предложение, если в случае нового договора меняется процентная ставка.

Есть и другие причины, по которым может понадобиться заключение нового договора:

- Изменение размеров.

- Желание использовать другую валюту для платежа.

- Изменение сроков погашения.

Часто бывает так, что при заключении новых договоров другим становится предмет договора.

Как провести перекредитование ипотеки? Пошаговая инструкция в видео:

Вопрос по перекредитованию решается обычно в том же учреждении, где оформлялся первоначальный документ. Но допустим вариант, когда для этого обращаются в другую организацию.

Почему это выгодно

Перекредитование чаще всего актуально для договоров, у которых с самого начала был большой срок. Даже два-три процента в таких программах могут сыграть важную роль. Благодаря этому и появляется возможность сэкономить на процентной ставке.

Процедура теряет смысл, если разница будет меньше хотя бы 2-3 процентов. Ведь приходится вновь подавать заявки, заниматься оформлением документов, платить все сборы и комиссии повторно.

Это потребует дополнительных затрат, как в плане сил, так и в плане денежных средств. А польза в результате не будет существенной.

Что нужно для перекредитования ипотеки

Программ с подобными условиями вводится небольшое количество, и не каждый банк способен похвастаться подобными услугами. Ведь такие займы для финансовых организаций отличаются высокой степенью риска.

Как быть заемщику, если Сбербанк отказал в ипотеке? Ответ здесь.

Для создания таких программ требуется формировать специальные резервы. Далеко не каждая организация-кредитор располагает соответствующими возможностями.

Надо быть готовыми к тому, что у заёмщиков тщательно проверяется материальное положение, когда они подают заявку. Вероятность положительного ответа повышается, если имеется положительная кредитная история.

Потребуется сбор не только стандартного пакета с документацией, но и дополнительные бумаги:

- Действующее кредитное соглашение.

- Документ, подтверждающий отсутствие просроченных платежей.

Банк-кредит обязан согласиться с тем, чтобы задолженность была погашена досрочно.

О требованиях к заёмщику

Их не так много, но любые клиенты должны выполнять ряд условий при обращении к банку:

- Хорошая кредитная истории в отношении существующего займа.

- Имеющийся кредитный договор должен оставаться действительным на протяжении минимум двенадцати месяцев.

К примеру, весьма удобное предложение разработано Сбербанком. Главное – чтобы заёмщик был добросовестным, и смог официально это подтвердить.

Способы оформления

Понадобится не только доказать свою платёжеспособность, но и позаботиться о предоставлении залога. Обычно эту функцию выполняет тот же объект недвижимости, что уже находится в залоге, только у первой организации.

Останется только собрать документы, которые подтверждают материальное положение. Дополнительно оформляется оценочное заключение по недвижимости.

Схема перекредитования ипотеки. Фото: myshared.ru

Схема перекредитования ипотеки. Фото: myshared.ruУчреждение, с которым подписывался ипотечный договор ранее, должно выдать согласие в письменной форме, чтобы осуществилось досрочное погашение кредита, всей суммой.

После этого новая организация перечисляет денежные средства на указанный счёт. Прежний банк снимает объект недвижимости с залога, как только старый долг гасится в полном объёме.

Заёмщику назначаются повышенные проценты на период, когда старый залог ещё не снят, а новый не успели оформить. Таким образом, банки просто страхуют кредиты, у которых на некоторое время отсутствует обеспечение. Пониженные ставки вводятся, когда недвижимость вновь становится залогом.

Участие государства

В этом случае правильнее будет говорить о том, что долги реструктуризируются. В проекте сейчас так же участвует одна из государственных специализированных структур, помогающих слоям населения с наименьшей защищённостью в социальном плане.

Кто может получить помощь:

- Граждане с одним и более несовершеннолетними иждивенцами.

- Ветераны боевых действий.

- Инвалиды, любых категорий.

- Граждане, воспитывающие детей-инвалидов.

При реструктуризации льготы имеют следующий вид:

- Отсрочка на срок до 18 месяцев.

- Снижение процентных ставок. Остаток по процентам выплачивается со стороны государства.

- Уменьшение суммы долга. Условия в каждом случае разрабатываются индивидуально.

Какие понадобятся документы для оформления ипотеки? Смотрите по ссылке.

Нельзя воспользоваться сразу всеми видами льгот, надо выбрать только что-то одно. Важно соблюдать все требования, собрать необходимый список документов. Лучше заранее обратиться к профильным специалистам, для предварительной консультации.

Можно ли сократить расходы

Можно избежать массы ненужных затрат по переоформлению, если после обращения в первоначальное учреждение именно последнее согласится снизить процентные ставки. Иногда удаются и такие манёвры. Если ответ будет отрицательным, то без участия нового банка не обойтись.

Оформление перекредитования чаще всего связано со следующими расходами:

- Государственные пошлины.

- Страхование по недвижимости, на самого заёмщика.

- Траты в связи с проведением экспертной оценки.

- Оплата услуг при обращении к ипотечному брокеру.

- Комиссия банка, составляющая до 1 процента.

Что такое перекредитование кредита? Смотрите видео:

О передаче закладных между банками

Важна предварительная договорённость с каждым из заведений по поводу того, как будет осуществляться процедура. Процедура по передаче недвижимости упрощается, если первоначально оформляли закладную.

Закладные относятся к документам, которые подтверждают наличие законного права по залогу. В этом документе содержатся все условия, на основании которых она была передана гражданину ранее.

Закладные представляют группу именных ценных бумаг. Если банк осуществляет перекредитование, то достаточно будет проставления подписей на закладных. Не обойтись без полного наименования учреждения, которое предоставило услугу.

Организации ничем не рискуют, если три стороны одновременно подписывают документ. Первому банку приходят деньги для погашения задолженности.

Второй приобретает нового заёмщика вместе с недвижимостью для залога. Это одна из самых удобных возможностей для тех, кто пользуется подобными услугами.

О последующем залоге

Последующий залог – понятие, которое официально описано в действующем законодательстве. Текст нормативного акта предполагает, что недвижимость, которая уже однажды находилась в залоге, может оказаться в таком положении ещё раз.

Надо только сначала погасить долг у предшествующего кредитора. А затем уже налаживать отношения с дальнейшими залогодержателями.

Но для организаций, предоставляющих услуги по перекредитованию, такой вариант менее привлекателен. Ведь после погашения первого долга новой организации практически ничего не достанется.

Правила оформления закладной на квартиру по ипотеке — читайте тут.

Достоинство для нового заёмщика – в том, что не требуется согласия от первоначального. Достаточно сообщить гражданину о том, что была осуществлена соответствующая сделка. Избавляют и от необходимости расторгнуть первый кредитный договор.

Отлагательное условие

Это значит, что рефинансируемый банк готов пойти навстречу клиенту. Договор заключается, но при этом ставится дополнительное условие.

Плюсы и минусы перекредитования ипотеки. Фото: myshared.ru

Плюсы и минусы перекредитования ипотеки. Фото: myshared.ru

Заёмщик предоставляет обеспечение залогом в срок, который установлен в виде календарной даты, либо периодом времени. Например, в Сбербанке дают 120 дней для того, чтобы оформить ипотеку.

Заёмщик должен рассчитаться по долгу в строго установленные сроки. Именно при выполнении данного условия ипотечная недвижимость освобождается от залога. После переходят к оформлению договора со вторым банком.

Заключение

Рефинансирование не предполагает наличия жёстких правил и ограничений. Ведь у банков на рынке ипотеки и так немного клиентов. Потому каждая организация старается предложить свои условия, занять определённую нишу.

Это делается для получения большого количества клиентов. Даже максимальный срок перекредования может составлять до 50 лет. Надо только найти подходящий вариант.

Бесплатная консультация

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать - напишите вопрос в форме ниже: Предыдущая статьяСуществуют ли в банках списки должников по кредитамСледующая статьяПорядок действий при перекредитовании ипотеки Сбербанка в этом же банкеphg.ru

Перекредитование ипотеки под меньший процент

Ипотечный кредит предоставляется гражданам на длительный срок, рассчитываемый от 5 лет. Попытка сократить период погашения влечет увеличение ежемесячной выплаты, а она не каждому под силу. На протяжении всего периода кредитования возникают осложнения с платежами — смена места работы, снижение заработка. Обнаруживается и наличие предложения, выгоднее текущего. На основании определенных условий ипотечный кредит переоформляют для обоюдной выгоды заемщика и банка.

Условия перекредитования ипотеки

Перекредитовать ипотеку под меньший процент можно в крупном банке, заинтересованном в сохранении клиентской базы. Для финансового учреждения такая процедура позволяет получить обратно выданные средства с сохранением процентов. Процедура основывается на программе рефинансирования. К участию допускаются добросовестные клиенты без просрочек по платежам.

Расчет осуществляется в индивидуальном порядке на основе репутации клиента.

Критерии для участия в программе:

- сохранение залогового состояния ипотечной недвижимости;

- предоставление стандартных документов с указанием на основание для рефинансирования;

- добросовестное внесение платежей на протяжении длительного периода;

- сохранение платежеспособности.

Основания для рефинансирования играют существенную роль. Наличие выгодного предложения по рефинансированию подразумевает лояльное отношение банка. При перекредитовании на основе ухудшения финансового состояния банк заинтересован в возврате кредита, но рассчитывает его по собственным критериям. Различаются они в зависимости от банковского учреждения.

В Сбербанке

Рефинансирование в Сбербанке допускается при остатке кредита меньше 80% от стоимости недвижимости. Условия по процентам перекредитования ипотеки в Сбербанке зависят от периода выплат:

- 12,25% на срок до 10 лет;

- 12,5% — до 20 лет;

- 12,75% — до тридцатилетнего периода.

Условия предлагаются для зарплатных клиентов Сбербанка. Для остальных процент повышается на 1%. Требования к соискателям сохраняются на стандартном уровне. К документам следует приложить:

- кредитный договор и дополнительные соглашения к нему;

- справку с информацией по остатку кредита;

- наличие или отсутствие нарушений по договоренности;

- информация о платежах.

Оформление заявки поэтапное:

- сбор документов;

- подача заявки;

- ожидание решения.

Положительное решение влечет за собой подписание нового ипотечного договора со Сбербанком.

В ВТБ 24

Перекредитование ипотеки в ВТБ 24 осуществляется на схожих условиях со Сбербанком. Процентная ставка меньше — 11,25%, период погашения нового кредита допускается до 30 лет.

ВТБ 24 рассчитывает оформление перекредитования по доходу заемщика. Допускается учет основного места работы и совместительства. Досрочное погашение не ограничивается и осуществляется без комиссий.

В АИЖК

Агентство жилищного ипотечного кредитования — целевая организация для социальной поддержки ипотечных заемщиков. Деятельность учреждения ориентируется на перекредитование ипотеки и предоставление выгодных условий. Формируются два направления действий:

- участие в ипотечных предложениях банков-партнеров и предоставление выгодных условий населению;

- рефинансирование ипотечных кредитов других банков.

Перекредитование ипотеки под меньший процент в АИЖК реализуется для поддержки государственных программ социального развития. Процентная ставка рассчитывается от 12,5% на срок от 3 до 30 лет.

Порядок оформления

Процедура перекредитования основывается на пошаговых действиях:

- принятие решения и рассмотрение доступных предложений;

- обращение в банки с меньшими процентами по рефинансированию;

- получение предварительного согласия и ознакомление с условиями;

- сбор и подача документов;

- окончательная проверка и оформление кредитного договора.

Рефинансирование учитывает платежеспособность клиента. Наличие рисков повышает процент по кредиту. Но переоформление ипотеки на новый длительный период снижает ежемесячный платеж.

Перекредитование ипотеки в другом банке

Перетягивание клиентов между финансовыми организациями допускает рефинансирование ипотеки в другом банке.

Условия для перевода ипотечного кредита:

- собирается полный перечень документации;

- проводится оценка залогового имущества — все расходы несет заемщик;

- оценивается платежеспособность потенциального клиента.

Добросовестное погашение кредита — ключевой момент при перекредитовании в другой банк. Финансовому учреждению не выгодно получать клиентов с просрочками и задолженностями.

Предварительное согласие перекредитовать ипотеку в другом банке служит инструментом для диалога с текущим. Кредитующее банковское учреждение ограничивает решения по рефинансированию и отвечает отказом? Наличие уведомления о готовности другого кредитора на выгодных условиях перекредитовать заемщика помогает переоформить ипотечный кредит без его перевода.

Выгодно ли перекредитовать ипотеку?

Условия рефинансирования отличаются определенной выгодой:

- кредит оформляется на меньший процент — переплата снижается;

- продление срока кредитования уменьшает ежемесячный платеж.

Перекредитование ипотеки допускается при наличии временных финансовых трудностях или снижении уровня заработка.

Для заемщика актуально отслеживание банковских предложений. Проведение акций и введение новых ипотечных программ кредитования актуально и для текущих заемщиков. Условия для участия и перекредитования — добросовестность и платежеспособность.

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):- +7 (499) 350-88-72 — Москва и обл.;

- +7 (812) 309-46-73 — Санкт-Петербург и обл.;

- +7 (800) 511-81-04 — все регионы РФ.

ahrfn.com