Долой кредитное бремя: как уменьшить срок ипотеки в Сбербанке. Можно ли в сбербанке уменьшить срок кредита

Какими способами можно сократить срок ипотеки Сбербанка

21 декабря 2017

1 839

Автор:

Светлана Юрина

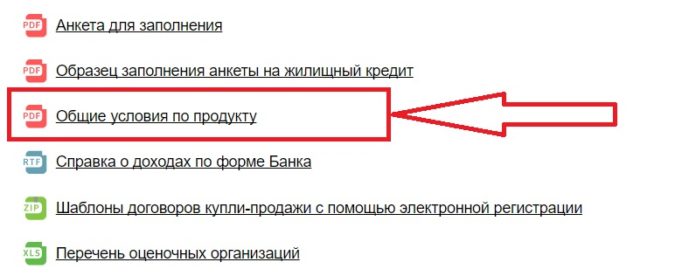

Где прописаны все условия по ипотечным кредитам Сбербанка

Всем ипотечным заемщикам рекомендуется изучить документ «Общие условия предоставления, обслуживания и погашения Жилищных кредитов», который размещен на официальном сайте Сбербанка. В нем они найдут всю информацию об ипотечных займах банка, в том числе и о том, как уменьшить срок ипотеки в Сбербанке.

Найти этот документ можно внизу страницы с выбранным кредитным продуктом в рубрике «Полезно знать». Здесь собраны файлы, которые действительно полезны заемщикам, обратите внимание:

Согласно этому документу, срок ипотеки Сбербанка сокращается двумя способами: полным погашением задолженности досрочно (или практически полностью) или уменьшением количества платежей с сокращением срока кредита. Сделать это можно как в реальном отделении банка, так и в Сбербанке-онлайн.

Как уменьшить срок ипотечного кредита в Сбербанке с помощью полного досрочного погашения

В 2017 году Сбербанк сократил минимальный срок подачи заявления на досрочное погашение до 1 дня (ранее было 30 дней). Это помогает заемщикам избежать уплаты процентов за пользование кредитом на этот срок.

Для досрочного погашения ипотеки заемщику нужно не позднее чем за за день до предполагаемого платежа написать заявление в отделении Сбербанка (не обязательно в том, где был выдан кредит). В бумаге должна фигурировать конкретная сумма, которую вы хотите внести, срок и счет списания денег. В Сбербанке-онлайн есть специальные формы для частичного и полного досрочного погашения, которые следует заполнить опять-таки не менее чем за день до осуществления мероприятия.

Обратите внимание:

В заявленный день заемщик должен внести на счет нужную сумму и полностью погасить кредит, сократив тем самым свой срок по ипотеке Сбербанка. Если денег будет недостаточно, то со счета в день ежемесячного платежа просто спишут сумму этого платежа, и никакого досрочного погашения не произойдет!

Частичное погашение ипотеки Сбербанка с уменьшением срока

Минимальный срок ипотечного кредита Сбербанка — 1 год. Но и этот срок можно сократить с помощью внесения денег сверх суммы ежемесячного платежа.

В заявлении на частичное досрочное погашение заемщик должен выбрать один из способов, которым он хочет сократить срок ипотеки. В пункте 3.10.4.1. «Общих условий предоставления, обслуживания и погашения Жилищных кредитов» сказано: «Уменьшение размера аннуитетных платежей без изменения их периодичности и количества (без сокращения срока возврата кредита, за исключением случая, предусмотренного п.3.10.5.)».

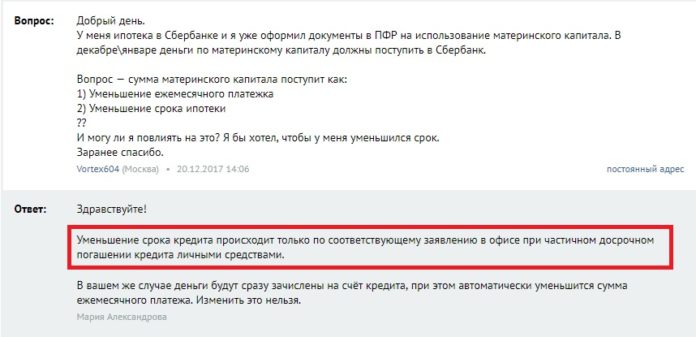

При составлении заявления в Сбербанке-онлайн вы не сможете изменить этот вид частичного досрочного погашения, так как он стоит по умолчанию, и нет варианта с уменьшением срока ипотеки.

Но в пункте 3.10.4.2. написано, что возможно «уменьшение количества аннуитетных платежей без изменения их периодичности и размера — сокращение срока возврата кредита». Это именно то, что вам нужно. Но чтобы деньги, которые вы вносите, пошли на сокращение срока ипотеки Сбербанка, следует явиться в отделение и прописать это в своем заявлении.

Иначе будет так:

Когда вы частично погасите ипотеку, у вас будет новый график платежей с сокращенным сроком по ипотеке. Но дата и размер ежемесячного платежа останутся прежними.

Светлана Юрина

21 декабря 2017

bankinrussia.ru

Можно ли уменьшить срок ипотеки в Сбербанке: 2 пути

Если куплена квартира за средства, взятые в долг в крупнейшем банке РФ, и появилась крупная сумма свободных денег — стоит разобраться, можно ли уменьшить срок ипотеки в Сбербанке, чтобы сэкономить на переплате по кредиту.

Как сократить срок ипотеки, если Сбербанк против

Банки заслуженно называют кредитными организациями, так как именно кредитование является для них основным источником прибыли. Притом ипотечные займы — это крупные суммы, которые даются в долг на большой срок. Соответственно по ним банки получают стабильный доход в течение долгих лет.

Стоит ли удивляться, что досрочное погашение ипотеки в Сбербанке с уменьшением срока кредита и кредитными специалистами и руководством организации не приветствуется. Банк вовсе не заинтересован терять доход по успешно проданному продукту.

Оформляя ипотечный заем, клиент подписывает тот договор, который составлен банком-кредитором. Документ рассчитан на извлечение максимальной выгоды именно этой стороной. В то же время условия договора ипотеки не могут противоречить действующему законодательству РФ, которое защищает интересы как кредитора, так и заемщика.

Может ли банк не допустить уменьшения срока ипотеки

Досрочное погашение ипотечного кредита бывает двух видов:

- полное;

- частичное.

Согласно действующей редакции Гражданского кодекса РФ заемщик может свободно прибегнуть к каждому из вариантов, а банк не вправе запретить ни частичное погашение ипотеки, ни полное (равно и потребительского займа либо автокредита).

Если клиент рассчитывается с банком-кредитором путем единовременной выплаты всей задолженности, срок займа сразу подходит к концу, а вот с досрочной выплатой части долга всё сложнее.

С уменьшением суммы долга банк обязан внести изменения в график платежей по ипотеке, при этом возможны два варианта:

- уменьшить срок кредитования, оставив прежним ежемесячный платеж;

- снизить ежемесячный платеж, не меняя срок ипотечного договора.

Но здесь закон не обязывает кредитора давать выбор заемщику. Банк вправе самостоятельно решать — уменьшить срок или ежемесячный платеж.

Можно ли сократить срок ипотеки в Сбербанке после заключения сделки, регламентируется положениями пункта 3.10 Общих условий кредитования по жилищным займам, установленных банковской организацией, и его подпунктами. В нем прописано, что у сбербанковского заемщика либо титульного созаемщика при досрочном погашении выбор есть — изменение размера ежемесячного платежа (3.10.4.1) или сокращение срока кредита (3.10.4.2).

Дополнительный вариант, как снизить срок по сбербанковской ипотеке путем частичного досрочного погашения — почаще делать крупные платежи согласно пп. 3.10.4.1, пока задолженность не уменьшится до суммы, которую возможно погасить полностью.

Условия досрочного погашения по ипотечному договору со Сбербанком

Чтобы погасить всю задолженность по ипотечной ссуде либо ее часть досрочно, сбербанковскому заемщику необходимо обратиться с заявлением не позже одного рабочего дня перед датой платежа. Здесь банк демонстрирует лояльное отношение к клиенту, так как закон разрешает банку-кредитору требовать от ипотечника подачи такого заявления за месяц.

Перечень прочих условий:

- кто вправе подать заявление — только заемщик лично;

- способ подачи заявления — исключительно в том сбербанковском отделении, в котором клиент оформлял кредит;

- сумма досрочного частичного погашения — любая на усмотрение плательщика;

- деньги вносятся на счет кредита, впоследствии списываются на его погашение в дату ежемесячного платежа, прописанную в ипотечном договоре. При этом согласно пп. 3.10.7 Общих условий (жилищного) кредитования в ежемесячную платежную дату клиенту следует осуществить уплату процентов, начисленных на остаток долга по ипотеке за период со дня, следующего за датой досрочного погашения, по дату ежемесячного платежа (включительно), и остатка ежемесячного платежа в погашение займа;

- штрафы и/либо комиссии не удерживаются;

- кредитный специалист под роспись предоставляет заемщику новый график с уменьшенной суммой ежемесячного платежа либо сокращенным сроком кредита.

Согласно 3.10.1.1 упомянутых Условий ипотечник, расплачивающийся равными аннуитетными платежами в течение всего срока договора, решая вопрос, как можно уменьшить срок платежей в ипотеке, может вместо визита в отделение самостоятельно подать заявление о досрочном погашении через Сбербанк Онлайн (личный кабинет на online.sberbank.ru либо мобильное приложение).

Советы ипотечникам Сбербанка

Чтобы сэкономить как можно больше средств или, по крайней мере, не обольщаться по поводу досрочного погашения сбербанковской ипотеки, клиенту рекомендуется:

- начинать гасить долг как можно раньше. Чем меньше времени остается до окончания срока ипотечного договора, тем меньшую выгоду приносит досрочная выплата задолженности, поскольку всё меньшим становится «тело» кредита, на которое начисляются проценты;

- вносить максимально крупные суммы;

- если в течение действия ипотечного договора семья обрела право на материнский капитал, эту финансовую помощь можно израсходовать на досрочное погашение долга;

- не спешить расстраиваться, если перспективы, как уменьшить срок ипотеки в Сбербанке либо снизить ежемесячный платеж в 2018 году представляются неутешительными. Многим россиянам доступны альтернативные варианты экономии на ипотечном займе — получить государственную субсидию на его погашение, оформить рефинансирование кредита посредством госкомпании «ДОМ.РФ» и др.

Ипотечникам также часто советуют произвести расчеты, не выгоднее ли класть свободные суммы на пополняемый депозит, чем тратить на досрочное частичное погашение кредита.

Плюсы и минусы

Разобравшись, можно ли изменить срок ипотеки в Сбербанке, стоит также принять во внимание недостаток данной процедуры — довольно скромную экономию средств при позднем сроке погашения, то есть когда срок займа подходит к концу.

Несомненные плюсы уменьшения задолженности по сберовской ипотеке частичными погашениями:

- отсутствие штрафов / комиссий;

- снижение размера ежемесячного платежа;

- минимизация риска оказаться неплатежеспособным заемщиком в будущем — если упадут постоянные доходы заемщика (его семьи) по каким-либо причинам.

Если же частичное досрочное погашение удастся завершить погашением полным, клиент получит снятие обременения с жилища, избавление от статуса должника и право распоряжаться квартирой как заблагорассудится без согласования с банком.

Заключение

При подаче заявления на ипотеку стоит обдуманно принимать решение по сроку займа, чтобы в дальнейшем выплаты были посильны. Можно ли уменьшить срок ипотеки в Сбербанке после ее одобрения, решается повторным рассмотрением кредитной заявки. После заключения договора приблизить дату окончательного расчета можно только досрочными погашениями.

Несмотря на трудности и препятствия с решением проблемы, можно ли в Сбербанке уменьшить срок ипотечного кредита, заемщик имеет шансы ускорить окончательный расчет с кредитором и приблизить день избавления от этого бремени. Всё зависит от того, насколько по силам клиенту банка увеличивать личные доходы и снижать издержки, рачительно планируя свой бюджет.

frombanks.ru

Можно ли сократить срок ипотеки в Сбербанке и как это сделать

Нередко ипотечники, взяв кредит, стараются расплатиться с ним как можно быстрее. Выгодно ли это? И можно ли сократить срок ипотеки в Сбербанке, или заемщик обязан вносить платежи четко по графику?

Как уменьшить срок ипотеки в Сбербанке?

В Сбербанке текущая редакция ипотечного договора условно делится на две части. В первой прописаны общие для всех условия (порядок получения кредитных средства, права и обязанности сторон, основания досрочного расторжения договора). С ним можно ознакомиться на сайте Сбербанка. Вторая часть индивидуальна для каждого заемщика, и в ней указан срок действия договора, график внесения платежей, размер процентной ставки и прочие. Правила досрочного погашения содержатся в Общих условиях кредитования.

Погасить остаток по ипотеке полностью можно без особых сложностей. Порядок досрочного внесения средств прописан в п. 3.9 Общих условий. Согласно ему заемщику нужно заранее написать заявление. В заявлении обязательно должна быть указана дата внесения платежа, и вносить деньги на счет следует не позднее этой даты. Полное погашение кредита можно провести в любой (рабочий) день. Штрафные санкции за досрочное погашение ипотечного займа не предусмотрены.

Существует разница между полным и частичным погашением кредита. Согласно п. 3.9.4 Общих условий кредитования частичное погашение засчитывается в счет уменьшения ежемесячных платежей, срок кредита не изменяется. После погашения заемщик может обратиться за распечаткой нового графика оплаты.

Условия досрочного погашения ипотечного займа прописаны в договоре и могут отличаться от действующих на данный момент правил.

Можно ли изменить срок ипотеки в Сбербанке, если договором не предусмотрена такая опция? В таком случае заемщик может ежемесячно осуществлять платежи в сумме большей, чем предусмотрено графиком, и срок ипотеки также будет сокращаться.

Что говорит закон?

Если говорить о вопросе досрочного погашения ипотеки с точки зрения закона, то следует обратить внимание на Федеральный Закон «О внесении изменений в статьи 809 и 810 части второй Гражданского кодекса Российской Федерации» от 19 октября 2011 года №284-ФЗ. Согласно ему заемщик имеет право досрочно вернуть долг, уведомив об этом кредитора, то есть банк, не позднее чем за 30 дней до досрочного погашения кредита.

Но при этом есть нюанс: запретить должнику погасить кредит досрочно полностью банк не может, но вот осуществлять перерасчет именно срока, а не ежемесячного платежа, в случае частичного гашения он не обязан.

Что считают банки?

Отношение банка к досрочному погашению обычно негативное. Дело в том, что ипотечник для банка – это постоянный источник дохода в течение длительного периода времени. В случае погашения кредита раньше срока банк просто недополучает свою прибыль в виде процентов. Учитывая то, какие средства тратятся на рекламу ипотечных программ, проверку предоставленных бумаг и оформление документации, слишком раннее погашение займа может просто оказаться крайне невыгодным для финансовой организации.

Так как банки из-за сокращения срока ипотеки теряют прибыль, то некоторые финансовые организации стараются этому воспрепятствовать.

Выгодно ли досрочное погашение долга для заемщика?

Не всегда досрочное погашение кредита означает финансовую выгоду. Гасить кредит заранее выгодно, если ипотека была оформлена в иностранной валюте, так как курс рубля в последние годы стремительно падает. Если же заём был оформлен в национальной валюте, то из-за высокой инфляции погашать его не всегда выгодно: с каждым годом оплачивать ипотеку будет все проще.

Также большую роль играет прогнозирование своего финансового состояния в будущем. Если карьера заемщика растет вверх, то особенно отказывать себе, чтобы погасить задолженность, не стоит. Если же в будущем планируются серьезные траты (например, рождение детей) без особой перспективы сильно увеличить свои доходы, то можно постараться сократить срок ипотеки.

Но в любом случае досрочное погашение кредита выгодно, в первую очередь, уменьшением переплаты за счет процентов. Кроме того, уменьшив срок договора, можно сэкономить на ежегодной страховке.

Раннее погашение ипотечного кредита выгодно в том числе за счет уменьшения сопутствующих трат.

proipoteku24.ru

Можно ли уменьшить срок ипотеки в Сбербанке?

Многих интересует, можно ли уменьшить срок ипотеки в Сбербанке? Получение ипотечной ссуды позволяет человеку решить проблему приобретения жилплощади. Однако не все готовы прибегать к помощи такого вида займа, поскольку опасаются оказаться в долговой зависимости на многие годы. Срок ипотечного кредита может достигать 20 лет. Осуществление ежемесячных выплат ложится нелегким бременем на семейный бюджет. Нередко люди, взявшие ссуду на покупку жилья, хотят избавиться от финансовых обязательств как можно раньше. В связи с этим остро встает вопрос о том, можно ли уменьшить срок ипотеки в Сбербанке.

Содержание статьи:

Можно ли уменьшить срок ипотеки в Сбербанке?

Еще некоторое время назад возможность выплаты денежного займа раньше срока нередко имела ограничения, которые обозначались в договоре, заключенном между клиентом и коммерческим банком. На законодательном уровне проблема досрочного погашения ссуды никак не регулировалась. Это давало возможность финансовым учреждениям устанавливать для клиентов условия, которые были заведомо убыточными и грозили выплатой больших штрафных процентов.

Однако Федеральный закон №284 от 2011 года внес коррективы в некоторые финансовые вопросы, в том числе оговорив, можно ли уменьшить срок ипотеки в Сбербанке. У получателя кредитования появилась возможность завершать сделку раньше оговоренной в контракте даты, и установление любых ограничений со стороны банка признается незаконным.

Нежелание банковских служб прекращать договор раньше срока обусловлено предстоящими финансовыми потерями. Предоставляя денежные средства на условиях кредита на оговоренный срок, банк обеспечивает себя источником дохода, который он получает в виде ежемесячно взимаемых процентов. Таким образом, прерывание выплат и погашение долга лишает банк прибыли. Кроме того, он может потерпеть некоторые убытки, поскольку средства, используемые для кредита, также являются для финансовой организации платными.

Однако для того, чтобы не терять клиентов в условиях сильной конкуренции со стороны других кредитных учреждений, банки соглашаются на то, чтобы кредит был возвращен раньше срока.

Для того чтобы это сделать, используют изменение 2 параметров: уменьшают общий период выплат или же сумму ежемесячных платежей.

Как сократить срок кредита в Сбербанке?

Ипотечный договор состоит из 2 частей, в каждой из которых можно найти пункты, касающиеся вопроса, как уменьшить срок по ипотеке в Сбербанке. Исчерпывающая информация содержится в п.3.9 Общих условий. В этой же части можно отыскать ответы на вопросы, как уменьшить срок, если предполагается полная или же частичная ликвидация задолженности.

Условия

Важным условием для выплат, которые заемщик хочет осуществить раньше оговоренного срока, является уведомление кредитной организации, оформляемое в виде заявления, которое должно быть представлено в банк за 1 рабочий день до наступления ближайшего дня платежа. Это выгодное условие существует только в Сбербанке, другие финансовые организации обязуют ставить их в известность об изменениях в графике выплат за 30 дней.

Однако в некоторых случаях уменьшение срока в Сбербанке регулируется соответствующим пунктом договора, поэтому прежде чем предпринимать шаги к выплатам по ипотеке, следует внимательно перечитать контракт.

Дополнительные требования могут состоять в следующем:

- заявка может быть оформлена в Сбербанке онлайн или же непосредственно в филиале, где оформлялся кредит;

- число списания средств будет то же, что указано в договоре;

- не существует ограничений на сумму внесенных средств;

- в первую очередь деньги используются для погашения основного долга, а затем — процентов;

- банк создает график для выплат с учетом новых условий в случаях частичного возврата займа;

- отсутствуют любые комиссии за преждевременное завершение сделки.

Дополнительные условия расторжения также могут быть прописаны в договоре и отличаться от общих.

Способы

Существует 2 способа преждевременного завершения договора по кредиту на жилье — частичное и полное. При частичном погашении будут увеличены выплаты, которые осуществляются каждый месяц, однако уменьшить срок кредита будет нельзя. Сократить срок действия ипотеки в Сбербанке можно только при условии полного погашения долга.

Как быстрее избавиться от долговых обязательств и при этом понести наименьшие финансовые потери, зависит во многом от того, какая схема погашения предусматривается договором.

Если это аннуитетная система, при которой первое время заемщик осуществляет выплату не основного долга, а процентов по нему, то следует задуматься о том, стоит ли полностью выплачивать кредит заранее. Обусловлено это высокими темпами инфляции, которые обесценивают долг. Имеющиеся средства лучше использовать для приобретения более выгодных на текущее время активов.

Полностью погасить долг выгодно при дифференцированной системе, которая сопровождается ежемесячным снижением платежей.

Иногда заемщики в целях облегчения финансовой нагрузки на семейный бюджет решают увеличить срок, уменьшив платеж, который вносится ежемесячно. Т.е. срок действия ипотеки не сокращается, а, наоборот, продлевается. Но на такие условия банки соглашаются в крайних случаях. Для этого у получателя кредитования должны быть весомые причины, кроме того, необходимо проведение реструктуризации займа или рефинансирование другого коммерческого банка, предлагаемое на выгодных условиях.

Если принято решение вернуть банку денежные средства раньше времени, то в целях обеспечения собственной выгоды следует прислушаться к некоторым рекомендациям специалистов:

- нужно заблаговременно определить дату погашения;

- вносить лучше сразу большую сумму;

- рассмотреть вариант не только досрочной оплаты ипотеки с целью экономии средств, но и возможность на эти деньги открытия вклада с высокой процентной ставкой;

- учитывать возможность покрытия долга по кредиту с помощью средств, привлеченных из материнского капитала;

- проверить, не существует ли подходящей программы с государственным субсидированием, которая поможет сэкономить на выплате процентов.

Завершить сделку по ипотеке выгодно в тех случаях, когда заем был предоставлен в иностранной валюте, поскольку ее биржевой рост по отношению к рублю может принести лишние финансовые затраты.

Однако если все же было принято решение отдать долг банку раньше, то преимущества от процедуры будут заключаться в скорейшем получении полного права собственности на недвижимость, избавлении жилья от обременения, а также экономии на выплатах по проценту.

sberbank-site.ru

Можно ли уменьшить срок ипотеки в Сбербанке

Ипотека позволяет гражданам приобрести жильё. Однако продолжительность выплат омрачает эту возможность. Поэтому регулярно возникают ситуации, когда граждане, получившие ипотечный заём, стараются как можно скорее погасить его.

Содержимое страницы

Тут встаёт ряд вопросов:

- Можно ли досрочно закрыть кредит.

- Как уменьшить срок ипотеки в Сбербанке.

- Можно ли уменьшать ежемесячный платеж, оплатив часть кредита досрочно.

- Какой вариант действий выбрать, чтобы получить максимальную выгоду при досрочном погашении.

Но бывает и обратная ситуация, когда заемщик интересуется, как продлить срок ипотеки, а не сократить ее, и как уменьшить размер ежемесячного платежа при возникновении финансовых трудностей.

Варианты уменьшения срока

В Сбербанке договор кредита условно подразделяется на несколько частей. В первой находится общая информация об условиях сделки. Вторая несёт индивидуальную информацию для каждого заёмщика. Варианты досрочного погашения указаны в Общих условиях.

Чтобы досрочно погасить ипотеку, заёмщику следует заполнить бланк заявления по образцу. В этой бумаге требуется указать дату внесения суммы. Процесс досрочного погашения ипотечного займа осуществляется в любой рабочий день банка. Штраф за этот процесс не предусматривается.

Есть ряд отличий между частичным досрочным погашением с уменьшением размера ежемесячных платежей и сокращением срока кредита или ипотеки в Сбербанке. В первом случае погашение идёт в счёт уменьшения ежемесячных сумм, а продолжительность выплат не изменяется.

Внимание! Указанные в статье условия досрочного погашения кредита могут отличаться от действующих правил договора Сбербанка.

Сторона закона

Согласно Федеральному закону от 19 октября 2011 года № 284-ФЗ, заёмщик вправе досрочно погасить заём. Но для этого важно уведомить банк сроком, не позднее, чем за 30 дней до момента погашения.

Сторона банка

Нередко банк бывает против досрочного погашения. Это связано с тем, что заёмщик является постоянным источником дохода в течение длительного времени. Если гражданин закроет кредит ранее положенного срока, то кредитор не получит свой доход в виде процентов.

Что выгоднее: сокращать срок ипотеки или уменьшить размер ежемесячного платежа

Прежде чем отвечать на этот вопрос, нужно определиться с вариантами частичного досрочного погашения кредита или ипотеки. По желанию клиента можно:

- Сократить период выплат за счёт внесения единоразовой крупной суммы или частичных сумм, которые будут больше оговоренной в договоре суммы ежемесячных платежей. Тогда срок уменьшится, а размеры ежемесячных платежей остаются прежними, сумму не изменяют. Такой вариант выгоден для заёмщика, потому что размер переплаты по займу в этом случае уменьшается.

- В случае, когда требуется снизить размер ежемесячных выплат, можно внести определенную сумму для частичного досрочного погашения, а срок кредитования оставить прежним. Тогда заемщику выдается новый график погашения кредита.

Решение принимается индивидуально для каждого заёмщика и зависит от его возможностей оплачивать ежемесячные суммы по кредиту.

Несколько рекомендаций заёмщику

Гражданам, которые приняли решение частичного либо полного возврата денежных средств, нужно знать, как можно уменьшить срок кредитования или ипотеки в Сбербанке с максимальной выгодой:

- Чтобы процесс был выгодным, следует выбрать дату досрочного погашения как можно раньше. Если вы погашаете кредит больше половины срока кредитования, гасить досрочно займ нет смысла, так как проценты к этому моменту уже выплачены, и остается только «тело» кредита.

- Преимуществом является внесение достаточно большой суммы.

- Если для погашения ипотеки вы используете денежные средства на счёте, то проанализируйте, что выгоднее – внести средства на кредит, либо на вклад с выгодной ставкой и капитализацией процентов.

- Молодым родителям для погашения ипотечного кредитования можно использовать материнский капитал.

Для заёмщика существует несколько преимуществ от досрочного погашения:

- Получение полного права собственности на жильё и возможность распоряжаться им.

- Возможность для оформления нового займа.

- Освобождение от обременений.

- Экономия на переплате.

- Отсутствие штрафных санкций на эту процедуру.

Можно ли продлить срок ипотеки в Сбербанке

Процедура продления срока ипотеки именуется пролонгацией. Этот способ длительный и проблемный. Окончательное решение для запуска принимает банк.

Также изменить срок ипотечного кредита можно за счёт рефинансирования. Этот вариант приемлем при смене банка, когда другой кредитор предоставляет денежные средства для закрытия ранее взятой ссуды.

Процедура пролонгации состоит из нескольких этапов:

- Обращение к сотруднику банка с просьбой увеличения срока ипотеки.

- Предоставление бланка заявления и пакет документов, которые подтверждают снижение доходов в семье.

- Ожидание ответа. Кредитор может одобрить или отклонить заявку.

На практике, если гражданин предоставляет соответствующие документы, то положительный ответ дают быстро. Поэтому к пакету бумаг следует добавить ксерокопию трудовой книжки, свидетельство из центра занятости или бумагу из поликлиники о наличии заболевания одного из членов семьи, документы, подтверждающие рождение ребёнка и прочее.

Внимание! В бланке заявления следует указать желаемую ежемесячную сумму, которую сможет выплачивать заявитель.

Пролонгация редко встречается на практике. В основном сотрудники банка предоставляют три варианта для исправной оплаты:

- Отсрочка. Клиенту предоставляется срок около 6-12 месяцев, в течение которого заёмщик выплачивает исключительно проценты.

- Продление кредита. Увеличивается период кредитования.

- Каникулы. В течение 3-6 месяцев гражданину предоставляется освобождение от каких-либо выплат до тех пор, пока ситуация не стабилизируется.

Заключение

Таким образом, досрочное погашение долга выгодно из-за снижения переплаты за счёт процентов. А также преимущество заключается в экономии на ежегодной страховке. Уменьшить срок кредитования выгоднее, чем уменьшить размер ежемесячных платежей в том случае, если заемщику не затруднительно оплачивать ежемесячные платежи в установленном размере. При желании можно уменьшить размер регулярных выплат, но в таком случае переплата по кредиту будет немного больше. Как будет выгоднее: сократить срок ипотеки в Сбербанке или выбрать второй вариант, каждый решает для себя сам.

Если у гражданина, который взял ипотеку в Сбербанке, возникают трудности со своевременностью выплат, то рекомендуется сразу оповестить об этом банк и написать заявление, чтобы продлить срок ипотеки в Сбербанке.

sbankin.com

Можно ли в сбербанке уменьшить ежемесячный платеж по кредиту

При оформлении кредита человек уверен в платежеспособности и своевременном погашении займа. Но со временем оказывается, что выплаты в текущем объеме перегружают семейный бюджет. Со временем возникают просрочки, банк начисляет штрафы и пени, что приводит к еще большим проблемам. Чтобы избежать этой ситуации, стоит сразу обратиться в банк и найти выход. Если этого не сделать, дело дойдет до суда или передачи долга коллекторам. Ниже рассмотрим, как уменьшить платеж по кредиту и вовремя справиться с обязательствами.

Состав долга

Выдавая кредиты, финансовое учреждение зарабатывает, повышает ликвидность и платежеспособность. Появление должников приводит к сбою налаженной системы и наносит урон кредитору. Чтобы защитить интересы, банк вводит финансовое наказание для клиентов. Оно состоит из следующих элементов — пени и начисленных процентов:

- Пеня — штраф, который начисляется на сумму долга и не имеет ограничений по размеру.

- Проценты — начисления, которые бывают 3-х видов. Они начисляются за пользование кредитом, на размер долга и на просрочку.

Главная часть долга по кредиту — пеня, которую в первую очередь старается снизить заемщик путем обращения в суд. Что касается процентов, добиться их снижения через суд труднее.

Как уменьшить ежемесячный платеж по кредиту?

Снижения платежей по кредиту можно добиться следующими способами:

- Реструктуризация. Если заемщик видит, что не справляется с долговыми обязательствами, а ежемесячный платеж завышен, он вправе прийти в банк и проинформировать его о сложившейся ситуации. Результатом может быть продление срока займа со снижением ежемесячных платежей или отказ кредитора. В первом случае оформляется новый график с учетом внесенных изменений, после чего клиент продолжает рассчитываться с кредитом. Во втором придется искать иные способы уменьшения выплат (о них пойдет речь ниже). На практике, если человек сам обратился с просьбой о пересмотре договора, банк пойдет навстречу. В ином случае он получит нового должника и дополнительные проблемы по стягиванию долга.

- Рефинансирование. Если вариант с реструктуризацией для снижения платежа не прошел, стоит изучить условия кредитования других банков. При наличии программы со ставкой ниже на 2-3 процента и более (в сравнении со старым займом) стоит прийти к текущей кредитной организации и оповестить ее о намерении рефинансировать кредит. Далее требуется собрать пакет бумаг, оформить займ в новом банке и дождаться погашения старого долга. Такой способ позволяет сократить выплаты по кредиту, уменьшить срок кредитования и переплату.

- Отсрочка (кредитные каникулы). Если организация не идет на реструктуризацию, а подобрать выгодную программу для рефинансирования не удается, стоит попросить кредитора об отсрочке. Чтобы добиться положительного результата, стоит предъявить банку доказательства возникших проблем — копию трудовой, справку из больницы и так далее. Если финансовое учреждение идет навстречу, возможны следующие пути решения — отсрочка по телу займа (проценты все равно придется выплачивать), определение конкретного процента для оплаты (берется от стандартной ежемесячной суммы).

- Замена валюты. Если человек оформил кредит в иностранной валюте (долларах или евро) 3-4 года назад, выгодный ранее займ становится непосильной ношей. Причина — резкое падение курса национальной валюты, из-за чего платежи в рублях значительно возрастают. Замена валюты выгодна для заемщиков, но банки не торопятся идти на такой шаг, ведь это снижает их прибыль. Несмотря на это, сделать попытку необходимо. Чтобы убедить банк, требуется оформить заявление и передать бумаги, подтверждающие неспособность платить по валютному займу. Во избежание таких казусов в будущем, стоит оформлять кредит в той же валюте, в которой начисляется зарплата.

- Обращение в суд. Если рассмотренные варианты снижения платежа не сработали, остается один выход — судебное разбирательство. При правильном подходе к делу удается списать пеню и получить выгодные условия погашения займа (об этом ниже).

Кому кредитные учреждения снижают размер ежемесячного платежа?

Первое, что стоит сделать — обратиться в банк с просьбой пересмотреть условия кредитного договора. Финансовое учреждение, как правило, идет навстречу заемщику при наличии позитивной кредитной истории и отсутствии просрочек по кредиту. Если нет возможности внести платеж по кредиту в полном объеме, стоит прийти в банк до даты очередной выплаты. Но одной позитивной КИ мало. Заемщик должен подтвердить финансовые трудности документально:

- Факт увольнения подтверждается сведениями из трудовой книги.

- Снижение зарплаты видно из справки 2-НДФЛ.

- Потеря работоспособности отражается в справке от доктора и так далее.

Причины, по которым банк не идет навстречу — негативная КИ и отсутствие бумаг, подтверждающих финансовые трудности.

Если говорить в целом, для уменьшения суммы платежа нужны такие документы:

- Паспорт.

- Заявление на реструктуризацию задолженности.

- Бумаги по кредитному договору, подтверждающие отсутствие просрочек по выплате.

- Бумаги, подтверждающие финансовые проблемы (рассмотрены выше).

- Прочая документация по требованию финансового учреждения.

Если кредитор отказал в реструктуризации, стоит обратиться в другой банк и провести рефинансирование кредита. Если найти программу с более низкой ставкой и оформить займ, условия кредитования могут улучшиться. Как отмечалось выше, с помощью рефинансирования часто удается снизить размер платежа по кредиту, добиться уменьшения срока и общей суммы переплаты.

Тонкости пересчета

Если заемщик вносит меньшую сумму, кредитное учреждение, как правило, направляет средства на выплату штрафов (пени), а после — на погашение процентов и тела займа. Такой подход противоречит действующему законодательству. В ГК РФ (статье 319) указано, что переданная заемщиком сумма должна идти сначала на выплату услуг кредитора, после на проценты по займу, а в последнюю очередь — на выплату долга. Если дойдет до судебного разбирательства, суд встанет на сторону кредитора. При этом не имеет значения схема погашения дифференцированный это или аннуитетный платеж.

Если банк пошел на уменьшение размера ежемесячного платежа, оформляется новый график платежей по кредиту с учетом внесенных правок. Чтобы получить такую бумагу, стоит обратиться в ближайшее отделение.

Полезные советы должнику

При наличии долга в банке стоит учесть следующие советы:

- Кредитные учреждения охотнее идут навстречу зарплатным клиентам или заемщикам, которые имеют вклад в банке. Кроме того, больше доверия будет к человеку с позитивной кредитной историей.

- Если получить более выгодный заем в «своем» банке не удалось, стоит обратиться в другие учреждения. При этом на руках должна быть справка 2-НДФЛ, подтверждающая наличие стабильной прибыли. В этом случае удается «отвоевать» 1,5-2 дополнительных процента.

- Оформить целевой займ выгоднее, чем потребительский.

- Не торопитесь с оформлением кредита. Чем дольше кредитор проверяет клиента, тем выгоднее процентные ставки.

- Иногда лучшее решение — оплатить товар или услугу кредитной картой, а после выплатить долг в льготный период. Но стоит учесть, что при снятии наличных придется заплатить комиссию.

- Для снижения ежемесячных платежей по кредиту стоит выплачивать большую сумму (по возможности). В этом случае банк будет пересчитывать проценты.

Уменьшение долга в суде

Если полюбовно решить проблему по снижению платежей не удалось, дело доходит до судебного органа. Вопрос в том, имеются ли шансы на успех при наличии долга по ипотеке или автокредиту, и как уменьшить сумму кредита в суде. Реализовать задуманное несложно. Главное — не допускать ошибок на этапе погашения долга. Некоторые заемщики перестают платить по кредиту, выплачивают только проценты или расплачиваются по обязательствам только при появлении «свободных денег». Каждая из ситуаций — прямое невыполнение обязательств перед банком, что приводит к начислению пени и увеличению задолженности.

Чтобы не допустить передачу дела коллекторам, стоит опередить кредитора и обратиться в суд. Важно понимать, что финансовое учреждение нарушает договор не меньше заемщика. Плюсы подачи иска:

- Временная остановка начисления процентов и штрафов.

- Переоформление договора на выгодных условиях (при наличии подтверждающих документов).

- Списание пени и начисленных процентов (в некоторых случаях).

Главное — показать себя ответственным заемщиком. При этом стоит помнить о последствиях. Суд не всегда идет навстречу заемщикам и снижает платежи. Возможны ситуации, когда по итогам заседания человеку придится рассчитываться с банком. В этом случае к делу подключаются судебные приставы.

Итоги

Выше мы рассмотрели, как уменьшить платеж в Сбербанке, ВТБ24 и других финансовых учреждениях. Принципы досудебного и судебного разбирательств для всех кредитных организаций идентичны. Главное — вовремя расплачиваться с долгам, а при появлении трудностей пытаться разрешить ситуацию мирно и путем снижения платежей.

spb-pravo78.ru

Увеличить срок выплаты кредита в сбербанке

Дело в том, что выдавая заемщику средства, кредиторы рассчитывают регулярно, на протяжении определенного срока получать от него доход. В случае досрочного погашения доход также прекращает поступать раньше желаемого срока. Чтобы компенсировать неполученную выгоду, банки ввели практику внесения в договоры пункта о невозможности досрочного погашения либо обложения заемщика штрафом. Такая ситуация имела место много лет подряд, однако с принятием закона, вносившего поправки в ст.809 и ст.810 ГК, банкам было запрещено штрафовать клиентов, досрочно погашающих кредиты. Согласно принятым поправкам, клиенты банков имеют возможность погашать кредитные обязательства перед банком без взымания штрафов. При этом речь идет как о частичном, так и о полном, еще более невыгодном для кредиторов погашении.

Как увеличить срок для выплаты взятого кредита?

Можно ли увеличить срок кредита в сбербанке, и уменьшить сумму выплаты? Вместе с темой «Сроки кредита» также ищут: Срочная консультация юриста бесплатно 8 800 505-91-11

- Здравствуйте! вполне возможно по согласованию с банком.

У Вас есть ответ на этот вопрос? Вы можете его оставить, нажав на кнопку Ответить Похожие вопросы Можно ли расторгнуть договор с нпф сбербанка и вернуть накопленные средства? Можно ли оплатить административный штраф в сбербанке не имея на руках никаких реквизитов? Можно ли вернуть страховку после выплаты кредита в сбербанке и как это сделать.

Способы снижения платежа по кредиту в сбербанке

Для этого потребуется собрать соответствующие документы. Какие обстоятельства банк считает достаточно вескими для изменения условий кредитования?

- Принудительное увольнение, сокращение, либо резкое снижение размера зарплаты не по своей вине.

В этой ситуации потребуется принести в банк трудовую книжку с соответствующей записью, предъявить справку с биржи труда или документ из бухгалтерии с указанием актуальной ставки.

- Рождение ребенка – это веский довод для получения отсрочки по ипотечным платежам длительностью до 12 месяцев (в отдельных случаях Сбербанк соглашается увеличить период до 3 лет). Для этого требуется предоставить ответственному сотруднику свидетельство о рождении малыша.

- Нетрудоспособность.

Особенности и условия пролонгации кредита в сбербанке

Для успешного решения проблем банк выдвигает дополнительные требования:

- обоснование причин и предоставление документов для пересмотра параметров кредита;

- общая закредитованность не должна быть очень большой;

- возможно привлечение поручителя (желательно).

Примерный перечень причин, которые Сбербанк считает уважительными:

- потеря работы, временная невозможность трудоустройства;

- снижение зарплаты или утрата дополнительного заработка;

- декретный отпуск;

- срочная служба в армии;

- потеря трудоспособности из-за тяжелой болезни, инвалидности;

- смерть заемщика или члена семьи заемщика;

- просрочка платежей сроком более 30 дней из-за непредвиденных обстоятельств.

Банк не обязан проводить реструктуризацию потребительских кредитов по требованию клиента.

Можно ли увеличить срок выплаты кредита в сбербанке

Как получить отсрочку по кредиту в Сбербанке при потере работы? При увольнении либо сокращении с занимаемой должности необходимо незамедлительно сообщить об этом банку, иначе из-за неуплат основного долга вы навсегда испортите свою кредитную историю, получите штрафы и в дальнейшем станете участником судебного разбирательства. Вместе с заявлением на отсрочку или реструктуризацию кредита нужно предъявить ответственному сотруднику банка документ, который подтверждает неплатежеспособность.

ВажноОбычно в данной роли выступает трудовая книжка с записью о том, что вы были уволены или подверглись сокращению (уход с работы по собственной воле не является основанием для получения послаблений со стороны банка). Также вы можете передать в банк справку с биржи труда о постановке на учет.

Привлечение средств банковского кредита – это всегда некоторый риск для потенциального заемщика. Он может не справиться с выплатами и единовременно оказаться на «скамье должников».

Но одним из самых серьезных последствий является испорченная кредитная история. Потеря работы, болезнь, призыв в армию – любое из этих негативных событий может серьезно повлиять на возможности выплачивать денежные средства своевременно. В таком случае без реструктуризации займа не обойтись. Сбербанк предлагает своим клиентам пролонгацию кредита, то есть продление срока выплат, чтобы можно было избежать походов по судам и испорченной истории в Бюро. Преимущества банковских программ для потенциальных должников Если заемщик был признан несостоятельным, в Сбербанке могут оформить пролонгацию, чтобы избежать неприятных последствий образовавшейся задолженности.

Увеличить срок выплаты кредита в сбербанке

Результат реструктуризации – уменьшение размеров ежемесячных платежей. При оформлении пролонгации нормы кредитного договора относительно порядка выплат будут изменены. Проводя реструктуризацию, Сбербанк преследует следующие цели:

- Экономия средств, которые могли бы быть потрачены на обращение в суд.

- Сохранение качества кредитного портфеля, поскольку удалось избежать просроченной задолженности.

Пролонгация кредита в Сбербанке – это самый выгодный вариант для финансового учреждения, поскольку предполагает продление срока погашения и увеличение переплаты по займу. В итоге банк получит большую сумму с клиента.При возникновении финансовых сложностей из-за потери работы или проблем со здоровьем, а также по другим веским причинам, заемщики Сбербанка имеют право на отсрочку по программе реструктуризации. Клиент должен соответствовать определенным условиям, чтобы воспользоваться данной привилегией.

Подробную информацию о правилах погашения проблемных кредитов можно найти на официальном сайте Сбербанка в одноименном разделе. На скриншоте путь выделен красной рамкой. Возможные варианты выхода из ситуации Если вы понимаете, что в ближайшее время не сможете вносить платежи по графику, есть два варианта развития событий:

Тем не менее, клиент получает возможность платить гораздо меньшую сумму ежемесячно, пока не решит финансовые проблемы.

- Реструктуризация условий кредитования. Увеличение срока выплаты остатка долга позволит уменьшить ежемесячный платеж. Внимание Другой вариант реструктуризации – это изменение даты платежа, которое будет полезным при перемене места работы и даты выплаты зарплаты.

Наиболее удачный способ решения проблемы определяется, исходя из индивидуальных особенностей сложившейся ситуации. Кто может рассчитывать на отсрочку платежа Банковская организация не обязана идти навстречу заёмщику, который не в состоянии в точности исполнять свои обязательства по договору.

Тем не менее, Сбербанк дает клиентам шанс выплатить долг в досудебном порядке, если ему удастся доказать, что он действительно не в состоянии далее соблюдать условия кредитования.Заявление рассматривается банковской комиссией на протяжении десяти дней с даты его подачи. Оценивается не только само заявление, но и документы, которые к нему прилагаются. Они должны подтверждать временную неплатежеспособность банковского клиента. Пролонгация кредита оформляется в соответствии с установленным законодательством РФ. Для осуществления процедуры от клиента потребуется:- Паспорт гражданина России.

- Анкета-заявление.

- Трудовая книжка или иной документ для подтверждения занятости.

- Справки из службы занятости о получении пособия по безработице (если это актуально) и подтверждающие размер дохода заемщика.

- Дополнительные документы, которые относятся к делу.

Далее потребуется 45 дней, чтобы комиссия внимательно изучила всю документацию и вынесла определенное решение.Долг будет пересчитан в рубли.Могут использоваться несколько вариантов вместе. Дополнительно можно получить отмену или снижение штрафов за просрочку уплаты долга. Вариант Что это даст заемщику В каком случае подходит Отсрочка платежа «Кредитные каникулы» позволят временно не платить кредит (или платить меньше), чтобы решить другие проблемы При временном снижении доходов: потере работы, длительном больничном, декретном отпуске и т. д.

komps-help.ru