Ипотека от застройщика без первоначального взноса. Что такое ипотека от застройщика без первоначального взноса

условия, первоначальный взнос и программа субсидирования

Покупка квартиры – затратное мероприятие, и нередко дольщик не может обойтись только собственными средствами. На помощь приходят заемные средства, а в случае с новостройками – такой отличный механизм как ипотека от застройщика. Но у этого продукта есть несколько особенностей, подробнее о которых ниже.

Особенности ипотеки от застройщика

Для начала определимся с терминологией. Масса реклам, которые предлагают квартиры в ипотеку от застройщика, подразумевают покупку жилья в новостройках либо по особым программам в банках, либо по займу с помощью застройщика.

В последнем случае девелопер договаривается с банком об особом предложении, в котором кредит банк предлагает на небольшой срок под небольшой процент, и именно на этот процент застройщик предоставляет скидку. Де юре же застройщик не может предлагать именно ипотечный продукт, согласной ФЗ «Об ипотеке». Также существует ситуация, когда застройщик предлагает рассрочку платежа – это тоже отдельный вид займа.

Условия и требования застройщиков

Если в офисе девелопера вам предлагают ипотеку от застройщика, скорее всего, речь идет об одном из двух вариантов:

- Договор займа с компанией-застройщиком. Здесь все просто – вы обязуетесь заплатить всю цену договора в рассрочку, на протяжении определенного срока и по определенным платежам. Достаточно выгодное предложение для тех, кому не хватает определенной суммы и тех, кто может найти эту сумму достаточно быстро.

- Программу субсидирования ипотеки застройщиками. Этот продукт придется получать в банке. Здесь выгода в том, что проценты по кредиту часто гасятся не вами, а застройщиком – такой своеобразный маркетинговый ход. Проверьте, насколько отличается цена на квартиру без ипотеки у застройщика от той цены, на которую оформляется ипотечный кредит. Иногда сумма увеличивается как раз на ту скидку, которую якобы предлагает застройщик в счет процентов по ипотеке.

Чем отличается ипотека от застройщика от обычного займа?

Основные условия приобретения квартиры у застройщика в ипотеку несколько отличаются от традиционной системы получения займа на недвижимость:

| Расчет производится только через аккредитив | Это позволяет банку контролировать все движения денежных средств. Для вас – больше гарантий, но и больше трат на оформление сделки – ведь услугу оплачивает покупатель. |

| Кредит выдается частями | Здесь дольщик не получает ни бонусов, ни недостатков. Просто первая часть кредита застройщику перечисляется сразу после заключения ДДУ. А вторая – через определенный срок. Это фиксируется в самом договоре. Некоторые юристы считают, что это помогает и дольщику – если застройщик обанкротится в этот период, то сумма кредита будет сокращена на удержанную сумму. |

| Первоначальный взнос | Редко когда банки и застройщики соглашаются на ипотеку от застройщика без первоначального взноса. |

| Требуется весомой обеспечение по кредиту | В случае ипотеки от застройщика банки не так лояльно относятся к залогу в виде того самого жилья, которое только строится. Велик шанс того, что вам откажут в выдаче кредита, если у вас нет какого-то залога для обеспечения ипотеки. |

| Обязательная аккредитация застройщика | Естественно, застройщик должен обязательно быть аккредитован в банке и у него должны иметься все разрешительные документации как на деятельность самой строительной фирмы, так и на работу с определенной стройкой. |

| Страхование заемщика | Банки требуют обязательное страхование имущества, которое передается в залог по ипотечному кредиту. Речь идет о квартире, которая обозначена в долевом договоре. Страхование действует на весь период стройки и ипотечного кредита. |

| Только договор долевого участия или иные формы, утвержденные в ФЗ-214 | Новостройки от застройщика в ипотеку должны продаваться только через договора долевого участия или иные, указанные в федеральном законе. Предварительные договора, паи и вексели в ипотечных процессах не принимаются. |

Ипотека от застройщика без первоначального взноса – достаточно редкий случай. Обычно в таких ситуациях действует сразу несколько программ – военная ипотека или ипотека с государственной поддержкой.

Так, в случае с военной ипотекой человек участвует в специальной ипотечной системе – где средства накапливаются на протяжении всего срока службы. Эти деньги можно использовать для приобретения квартиры в новостройке в том числе в виде первоначального взноса. Но по факту – сам заемщик живые деньги банку не передаст.

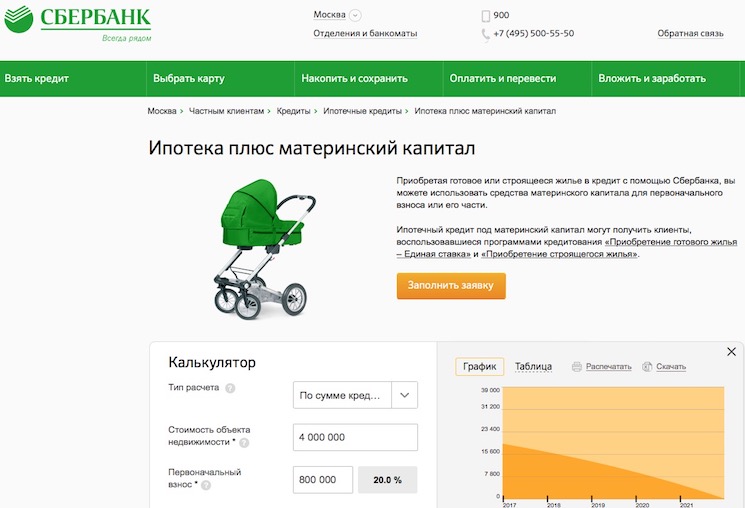

Ипотека с господдержкой помогает социально незащищенным слоям населения. В качестве первоначального взноса также может выступать материнский капитал или особый вид жилищной субсидии, принятый на уровне локальных нормативных актов. Перед тем, как брать ипотечный кредит, стоит ознакомиться с постановлениями правительства той области, в которой вы проживаете. Часто молодая семья с детьми может рассчитывать на снижение процентной ставки и лояльность со стороны банка.

Преимущества и недостатки ипотеки от застройщика

Итак, если вы решили приобрести квартиру в новостройке с помощью залоговых средств, учитывайте, что в такой ситуации есть свои плюсы и минусы.

Преимущества покупки квартиры у застройщика в ипотеку это:

- Проценты по ипотечному кредиту меньше, чем в ситуации покупки жилья на вторичном рынке или простой ипотеке для новостроек.

- Время сделки сокращается за счет того, что аккредитованные в банке застройщики уже предоставили основную часть необходимой документации.

- К застройщикам, работающим с ипотекой, банки относятся намного лояльнее. Также такие девелоперы зачастую помогают будущим дольщикам с оформлением документов и сбором необходимых справок.

- Процент одобрения заявок намного выше – так как застройщик подает в банк документы для тех дольщиков, которые, по его мнению, точно смогут выплатить кредит.

- Если вы встретились с удачным случаем предоставления рассрочки у застройщика – то не требуется подтверждение доходов справками по форме банка, а достаточно обыкновенной справки 2НДФЛ.

- Возможно участие в государственных программах, в том числе военных, а также в акциях для молодых семей с пониженной процентной ставкой.

Минусы покупки новостройки от застройщика с ипотекой:

- Если речь идет о прямой рассрочке – то вряд ли срок такого займа будет превышать два года.

- В случае ипотечного кредита придется рассчитывать на небольшой срок займа – обычно 10-15 лет вместо возможных 30 лет на вторичном рынке жилья.

- Придется гасить в виде первоначального взноса достаточно весомую часть жилья – обычно от 50%.

- Все равно остается опасность остаться без квартиры, но с ипотечным долгом.

Идеальным вариантом будет ипотека от застройщика на квартиры с отделкой. В таком случае заемщик берет ипотеку на договор долевого участия, но при этом дом находится на стадии сдачи. Через небольшой промежуток времени – обычно не более полугода – дом сдается и дольщик получает квартиру в собственность и ипотеку со сниженной процентной ставкой. Но такое случается очень редко.

Как выбрать застройщика для ипотеки

К выбору застройщика для получения ипотеки стоит подойти максимально ответственно.

Убедившись, что девелопер аккредитован в банке и там предлагают взять ипотечный кредит, начинается полноценная проверка застройщика и объекта. Вам нужно уточнить информацию:

- Лицензию застройщика. Или, по-другому, разрешение на строительную деятельность. Без такой лицензии девелопер не имеет право проводить строительные работы, связанные с жилыми и нежилыми зданиями.

- Учредительные документы застройщика и генподрядчика. Здесь работает метод от противного – если документы застройщика в порядке, то все проблемы могут возникнуть от генподрядчика. Поэтому убедитесь, что с юридической чистотой этих двух организаций все хорошо.

- Разрешение на строительство. Обратите внимание, что застройщик может заниматься комплексным возведением домов. И предоставить вам специально или по ошибке разрешение на строительство другого объекта из застраиваемого квартала домов. Это может стать роковой ошибкой.

- Проектная декларация – основной документ, в котором нужно изучать как первую версию, так и все дополнения и изменения. Именно здесь указаны основные технические характеристики здания, а также срок его постройки и предполагаемый срок сдачи объекта. Изучать особенно внимательно.

- Данные по земле. Посмотрите, все ли в порядке с землей, на которой строится новостройка. Если там аренда – каков срок. Если он подходит к концу, могут возникнуть проблемы. Если собственность – узнайте, есть ли совладельцы, решены ли с ними возможные претензии по использованию участка.

Проверяйте не только аккредитацию застройщика в банке, но и аккредитацию объекта.

В практике нередки случаи, когда несколько объектов застройщика одобрены банком, а несколько – нет. В такой ситуации вы можете потратить зря время и деньги на оформление всех документов и взаимоотношения со строителем, а в итоге так и не получить ипотечный займ.

Обратите внимание на Агентство ипотечного жилищного кредитования – это организация представлена практически во всех регионах и часто имеет как информацию, так и выгодные варианты по кредитованию новостроек.

Варианты оформления ипотеки от застройщика

Обратимся за помощью к ч.2 ст.1 федерального закона №214 «О долевом участии в строительстве многоквартирных домов». Там указаны возможные юридические формы договоров на покупку квартиры у строительных организаций.

| Договор долевого участия | Это наиболее приятная форма договора, в котором четко прописываются все возможные обязанности застройщика и права дольщика. В случае ДДУ банк может одобрить намного большую сумму, чем в иных, пусть и легитимных, формах оформления сделки. |

| ЖСК, или жилищно-строительный кооператив | Второй по популярности в стране вид сделок с квартирами в новостройках. Особенности такого договора – в законности увеличения стоимости квартиры в процессе строительства через решение общего собрания кооператива. |

| ЖНК, или жилищно-накопительный кооператив. | Практически то же самое, что и ЖСК, только квартира остается в собственности ЖНК до окончательной выплаты займа. При этом договор чаще всего не регистрируется в регпалате, а займ происходит за счет самого ЖНК. Наиболее не рекомендуемый юристами вид взаимоотношений дольщика и застройщика. |

Основные виды оформления займа с застройщиком:

- Вы можете оформить договор рассрочки с самим застройщиком. Часто работает в схеме с ЖНК и ЖСК. В случае с ДДУ оформляется предварительный ДДУ, затем после полной оплаты договора документы передаются в Регпалату – опасный вариант. В этом случае официально дольщиком вы становитесь только после оформления ДДУ, до этого юридически дольщиком вы не считаетесь.

- Ипотечная сделка через банк – максимально удобная дольщику схема.

- Приобрести пай через кредит в банке – здесь не идет речь об ипотеке, заемные средства оформляются как долевой пай. Малораспространенная ситуация на современном рынке.

Сделка и заключение договора

Алгоритм покупки выглядит следующим образом:

- В офисе застройщика вы выбираете нужный объект, подбираете ипотечную программу.

- Получаете нужные документы для проверки застройщика, изучаете их.

- Определившись с решением о покупке, подаете заявление на имя застройщика

- Застройщик определяется с банками, которые могут дать вам кредит.

- Вы отправляетесь в банк и подаете заявление а ипотеку, собираете нужные документы и также относите их в банк.

- Через некоторое время, если сделка одобряется, приходите в банк вместе с представителем застройщика, где оформляется сделка о кредите и сделка о покупке-продаже.

- Договора регистрируются в Росреестре. Квартира становится залогом перед банком.

- Заключается договор со страховой компанией.

- Ипотека выплачивается, дом достраивается, квартира становится вашей собственностью после последнего платежа.

Вам нужно убедиться в том, что как застройщик, так и вы подадите в банк для получения ипотеки все необходимые документы.

Обычно в перечень включены:

- Подтверждающие право собственности на земельный участок. Это договор аренды или договор собственности с нотариальными справками о наличии/отсутствии совладельцев и их соглашении об использовании.

- Документ, разрешающий строительство многоквартирного дома. Обратите внимание на слово «многоквартирный». Если в разрешении написано «под индивидуальное жилищное строительство» — избегайте такой сделки.

- Учредительные документы застройщика, проектная декларация.

- Паспорт заемщика, необходимые документы, подтверждающие доход – формы 2НДФЛ или справка об участии в зарплатном проекте банка.

- Договор долевого участия, в котором прописаны требования по ипотеке, полная сумма договора и технические особенности квартиры – метраж, этажность и прочее.

- Техническая документация от застройщика, если таковая требуется.

- В случае, если заемщик находится в браке – нотариальное согласие партнера на совершение сделки.

Договор кредитования в обязательном порядке следует регистрировать совместно с договором купли-продажи.

Куда обратиться за кредитом?

Получить краткосрочный займ-рассрочку можно практически в любой строительной компании. Если нужен кредит на длительный срок – то подойдет субсидирование ипотеки застройщиком по программе сбербанка или любого другого крупного банка. Если есть господдержка, то можно рассчитывать на ипотеку от 8%. Если нет – то 10,75% в случае, если заемщик соглашается на все виды страхования от банка.

В целом же ответ на поставленный вопрос можно получить в офисе застройщика – менеджеры знают, где аккредитован тот или иной объект девелопера.

Остались вопросы по теме Спросите у юриста

viplawyer.ru

Ипотека от застройщика без первоначального взноса 2018

Собственный дом или квартира - об этом задумывается каждый человек. Однако не всегда есть возможность сразу купить желаемую недвижимость. Если на вторичном рынке можно приобрести квартиру по низким ценам, то новостройки такой возможности нас лишают. В подобных ситуациях на помощь приходит ипотека от застройщика без первоначального взноса.

Ипотека от застройщика

Ипотечный кредит предоставляет привлекательную возможность приобрести новое жилье на очень выгодных условиях, но от выплаты процентов никуда не деться. На обычных условиях ипотеки вас, скорее всего, попросят внести 10% от всей стоимости жилого помещения в качестве первоначального взноса. Однако, далеко не каждый заемщик способен сразу выплатить такую сумму денежных средств. Поэтому существует ипотека от застройщика без первоначального взноса, которая освобождает вас от начальных выплат. Каким образом и на каких условиях ее возможно оформить, читайте дальше.

Первоначальный взнос

Ипотека от застройщика выгодна на стадии строительства жилья. В данной ситуации застройщик привлекает вас к финансированию проекта и устанавливает низкие цены на квадратные метры. Для покупателя это предложение выгодно из-за низких цен на жилье, для застройщика – из-за получения новых беспроцентных источников финансирования (не придется прибегать к услугам банка).

При оформлении ипотеки без первоначального взноса в Краснодаре (или других городах) от застройщика ваши права будут защищены законом кодекса РФ о «Защите прав потребителя». После того, как дом будет построен, квартиры значительно вырастут в цене (это не касается тех, кто купил их в момент строительства) и будут продаваться в ускоренном режиме. Подобный метод покупки жилой недвижимости в кредит имеет существенный минус – выплата в сжатые сроки. Это может не подойти многим клиентам.

Застройщик привлекает покупателей к финансированию строительства, устанавливая низкие цены на взводимое жилье

Застройщик привлекает покупателей к финансированию строительства, устанавливая низкие цены на взводимое жильеБанки редко берутся за подобный метод кредитования, потому что он имеет для них высокие риски. Для покупателей недвижимости такое предложение тоже невыгодно, так как им придется внести крупный залог. Однако иногда можно встретить предложения от строительных фирм при поддержке банков. Такие варианты кредитования самые выгодные. Их преимуществом является возможность длительного погашения на гибких условиях. Таким образом, ипотека без первоначального взноса от застройщика в 2018 году – лучший вариант покупки недвижимости.

Ипотека от застройщика и жилищный кредит

На первый взгляд может показаться, что различия между ипотекой от застройщика и жилищным кредитом выражаются только в процентных ставках и ожидании заселения. Однако это не так, расхождений больше. Конечно, первое и самое явное отличие – это срок заселения. Например, ипотека от застройщика без первоначального взноса в Москве предполагает ожидание заселения, в то время как после оформления жилищного кредита можно въезжать практически на следующий день.

Ипотека от застройщика позволит получить большую выгоду от вложений из-за низких цен на строящееся жилье

Ипотека от застройщика позволит получить большую выгоду от вложений из-за низких цен на строящееся жильеОбычно застройщики начинают продажу квартир задолго до окончания строительства, что представляет определенные риски для покупателей. При покупке недостроенной квартиры можно наткнуться на мошенников, но об этом поговорим попозже. Если же оформлять кредит с первоначальным взносом на жилую недвижимость в банке, то ваше вложение сохранится и будет подтверждено документально, в соответствии с законом РФ. В двух случаях присутствуют определенные риски, поэтому самый оптимальный вариант – это кредит на ипотеку в банках, имеющих в качестве партнеров застройщиков.

Программы ипотечных кредитов без первоначального взноса

Всего существует четыре способа оформления ипотеки без первоначального взноса:

- военная ипотека

- ипотечный кредит без первоначального взноса

- использование материнского капитала или других льгот оформление дополнительного кредита на первоначальный взнос

- отдельный кредит на первоначальный взнос

Они подходят для людей, которым нужна квартира, но которые пока не в состоянии внести первоначальный взнос.

Ипотека для военнослужащих

Социальная программа по оформлению ипотеки для военнослужащих. Её можно оформлять после трехлетнего участия в НИС.

Пользоваться ипотечной субсидией от государства могут военнослужащие после 3х-летнего участия в НИС

Пользоваться ипотечной субсидией от государства могут военнослужащие после 3х-летнего участия в НИСБез первоначального взноса

Этот способ оформления кредита на ипотеку встретить очень сложно, потому что он несет определенные риски для банков, особенно после повышения ставок рефинансирования на рынке.

Государственные субсидии

Кредитования без первоначального взноса – это ещё одна государственная социальная программа. На неё могут рассчитывать учителя, семьи с детьми или просто молодые семьи, врачи, полицейские и другие бюджетные работники. Также к этой категории можно отнести мам, получивших материнских капитал.

В качестве первоначального взноса можно использовать средства материнского капитала

В качестве первоначального взноса можно использовать средства материнского капиталаКредит на первоначальный взнос

Последний способ оформления кредита предполагает взятие кредита на первоначальный взнос. Этот метод распространен при взятии ипотеки без первоначального взноса от застройщика. Подобные кредиты выдаются под залог недвижимости или в составе пакета ипотечного займа. Кредит на первоначальный взнос, как правило, действителен 5 лет и не доступен в финансовом плане для каждого заемщика.

Подробнее о жилищных программах на 2018 год можно узнать на официальных сайтах банков

Подробнее о жилищных программах на 2018 год можно узнать на официальных сайтах банковВсе выше перечисленные способы предполагают взятие кредита в банке. Однако ипотека от застройщика без первоначального взноса, например в Новосибирске пользуется большей популярностью, что в принципе можно сказать и про другие города России.

Особенности оформления ипотеки от застройщика

Оформляя кредит на жилую недвижимость важно знать и учитывать некоторые моменты. Первое, что нужно понимать, это то, что кредитные условия от застройщика фиксированы. Будьте готовы выплатить займ в сжатые сроки.

Будьте осторожны, если застройщик предлагает слишком хорошие условия. В таких случаях обычно присутствует множество дополнительных выплат. При оформлении договора внимательно изучите условия выдачи займа, и проверьте наличие дополнительных платежей. Также выясните виды выплаты кредита. Обращайтесь только к проверенным застройщикам на ранней стадии строительства!

В СПб и Казани ипотека без первоначального взноса от застройщика очень распространена, поэтому и привлекает множество мошенников. Часто аферисты предлагают купить квартиры в строящемся доме, прикрываясь сотрудничеством с застройщиком. Тщательно проверьте документы и изучите их на соответствие законам РФ. Перед заключением договора посмотрите на сайте банка или застройщика информацию о посредниках. Оформляйте займ только с известными и опытными строительными фирмами.

При наличии государственной субсидии или просто проявив изобретательность, оформить ипотеку без первоначального взноса вполне реально

При наличии государственной субсидии или просто проявив изобретательность, оформить ипотеку без первоначального взноса вполне реальноВыводы

Итак, мы выяснили, что ипотека от застройщика без первоначального взноса – это самое выгодное, но в то же время и рискованное предложение. Самый оптимальный вариант – это оформление кредита в банке, сотрудничающим с строительной фирмой.

kredit24tut.ru

Ипотека от застройщика без первоначального взноса

Большинство среднестатистических граждан России не могут позволить себе купить жилую недвижимость, поэтому для них ипотека от застройщика без первоначального взноса остается практически единственной возможностью приобрести жилье. Если вторичную жилую площадь можно приобрести по сильно заниженной цене в силу каких-либо обстоятельств, вынуждающих продавца сделать большую скидку, то квартиры внутри новостройки стоят практически всегда дорого, более того, их цена с течением времени только растет. Жилищные ссуды могут стать единственным верным выходом из сложившегося положения, потому что они позволят остановить рост стоимости и закрепить цену на одном уровне.

Однако для оформления банковского ипотечного займа всегда необходим первоначальный взнос, который обычно составляет десять процентов от стоимости недвижимости. Такая сумма имеется в свободном распоряжении далеко не у каждого человека. Для большинства граждан России она, наоборот, становится неподъемной ценой. Именно тут и спасает ипотека от застройщика без первоначального вклада с выгодными условиями. Данная разновидность жилищного кредитования имеет свои особенности, поэтому немного отличается от традиционных банковских программ. Перед тем как оформить такой заем, пользователю необходимо разобраться, какой пакет документов потребуется, какие требования выдвигаются к заявителю и так далее.

Отличия ипотеки без первоначального взноса

Жилищный кредит от застройщика можно брать только тогда, когда строительство объекта недвижимости находится на начальных этапах. Данный способ покупки жилья называется долевым строительством, когда компания-строитель привлекает покупателей, которые являются своеобразными инвесторами проекта. Чтобы привлечь максимальное число финансовых вкладчиков, застройщик устанавливает предельно низкие цены за квадратный метр, поэтому после завершения строительства стоимость жилья внутри новостройки значительно дорожает. Банковские учреждения воспринимают кредитование приобретения недвижимости на этапе строительства, как рискованное мероприятие. Объясняется это тем, что кредитор на момент выдачи ссуды должен иметь дорогой, ликвидный залог.

Именно поэтому ипотека от застройщика без первоначального взноса пользуется особым спросом. Банки часто требуют предоставить дополнительный залог, в роли которого может выступить недвижимость, являющаяся собственностью заявителя. Для заемщика предоставление залогового объекта и первоначального платежа может оказаться значительной проблемой, поэтому, не имея определенной суммы наличных, потенциальный покупатель может оформить сделку через компанию строителя.

Варианты оформления через застройщика

Компания, отвечающая за строительство, может предложить своим покупателям два варианта сделки. В зависимости от индивидуальных обстоятельств ситуации потенциальный заемщик может:

- Заключить займовый договор с застройщиком.

- Оформить жилищный кредит в банковском учреждении, которое является партнером компании-строителя.

Банковская ссуда подразумевает под собой необходимость обращения в отделение банка, чтобы получить необходимую сумму. Для этого заявитель должен будет собрать определенный пакет документов, а также грамотно составить заявление. Установленную сумму процентов заемщику придется оплачивать через кассу банка. Однако имеются и принципиальные отличия, которые дают понимание, что это именно ипотека от застройщика без первоначального платежа, к примеру, оформление через компанию-строителя всегда характеризуется более выгодными условиями, то есть заниженной процентной ставкой. Кроме того, застройщик сам поможет покупателю подготовить все необходимые для банка документы. Заявителю лишь останется передать их менеджеру для последующего оформления. Как показывает практика, получение ипотечного кредита через застройщика занимает значительно меньше времени, кроме того, по заявкам приходят преимущественно положительные ответы.

Если обсуждать предложение от компании-строителя оформить договор займа, следует понять, что данный метод считается новшеством. Уникальность процесса заключает в том, что покупателю не нужно обращаться в банковское учреждение. Застройщик также не будет требовать справку о доходах и прочие дополнительные документы. По мнению специалистов, ипотека от застройщика без первоначального взноса считается наиболее выгодным вариантом для заемщика, поскольку договор заключается на короткий срок длительностью до 12 месяцев, реже до 24 – 36 месяцев, кроме того, не потребуется оформлять страховку.

Сегодня большинство компаний, занимающихся прямой продажей квартир внутри новостроек, требуют оплатить 30 – 50 процентов от стоимости жилья. Данную проблему можно решить достаточно быстро и легко. Заявителю потребуется оформить в любом банковском учреждении обычный потребительский кредит. Данную разновидность займов банки выдают безо всяких проблем, особенно если заявитель уже является их клиентом и имеет положительную кредитную историю.

Следовательно, первый и второй вариант можно назвать выгодным, если сравнивать его с классической банковской программой с высоким годовым процентом переплаты. Именно поэтому ипотека от застройщика без первоначального взноса может рассматриваться, как уникальная возможность приобретения жилой недвижимости.

Рассказать друзьям

Оцените статью

ipoteka-otvet.ru

Ипотека от застройщика (ипотечный кредит)

Ипотека очень сильно отличается от потребительского или иного, какого вида кредита. А ипотека для приобретения квартиры от строительной компании, застройщика, имеет свои особенности, отличные от ипотеки на покупку квартиры на вторичном рынке.

Чтобы хорошо понимать все ипотечные тонкости, необходимо узнать, как оформляется такая ссуда, где квартира приобретается на первичном рынке.

Какие есть выгодные условия или нюансы в банковских предложениях, как следует поступать, если внезапно застройщик обанкротился, а деньги клиента вложены и многие другие вопросы.

Что это такое

Сегодня рынок недвижимости, а также финансово-кредитных услуг готов предложить гражданам России неплохие варианты покупки квартир через застройщика. Это может быть сделано через оформление ипотечного договора с участием в долевом строительстве.

Или же можно приобрести уже готовую квартиру у застройщика через банк, заключая сделку купли-продажи через ипотечную программу кредитования.

Плотное сотрудничество между банками и строительными компаниями помогает клиенту банка максимально быстро, удобно и выгодно взять в ипотеку жилое помещение или квартиру.

Ипотекой от застройщика называют вид кредитования, займовая программа, которая отдельным способом прописывает условия залогового обременения самого объекта займа, а также дает клиенту возможность покупать квартиру по частям, но не дает возможности сразу же в ней проживать, после подписания займового соглашения с банком.

Во многом одной из особенностей такого вида ипотечного кредитования, как получение от застройщика квартиры, является самостоятельный выбор банка и строительной компании клиентом.

Есть условия, которые принуждают оформлять ссуду дорого, а есть такие, которые позволяют делать такие приобретения максимально выгодно.

Как взять

Сначала потенциальный заемщик может предварительно познакомиться с условиями и базовыми параметрами программ, а затем, подавать заявку с приложенными документами на получение ипотечной ссуды.

В случаях тесных партнерских отношений между банком и застройщиком, клиенту не понадобится даже приходить в офис банка – все можно оформить в офисе застройщика.

Но есть и варианты, когда программой удобно будет воспользоваться именно через банк. Всего выделяются несколько путей, когда можно от застройщика получить квартиру путем одалживания денежных средств в банке на оплату ее стоимости:

- Сделка с самим застройщиком.

- Сделка с банком, сотрудничающим с застройщиком.

- Стать долевым пайщиком – участником строительства, вкладывая одолженные у банка деньги в строительство многоквартирного дома, где будет квартира.

- Просто купить готовую квартиру в новостройке через застройщика.

В первом случае просто клиент приходит в офис застройщика, и ипотека оформляется через заключение договора с застройщиком, который сотрудничает с банком. Во втором случае делается то же самое, но только все наоборот.

Третий вариант говорит о том, что вы участвуете в строительстве многоквартирного дома своим финансированием, но при этом объем ваших вложений должен соответствовать стоимости будущей квартиры.

Последний вариант – это купля-продажа квартиры в построенном многоквартирном доме. Как правило, застройщик такие квартиры может продавать как с минимальной базовой отделкой, так и совсем без нее.

Выйти на застройщика можно через АИЖК – агентство ипотечного жилищного кредитования. Эта организация имеет множества предложений, среди которых встречаются довольно выгодные варианты. Процентные ставки могут встречаться от 9,9% до 13,25% годовых ставок.

Можно отметить несколько важных деталей, как оформить ипотеку от застройщика:

- Человек приходит в офис застройщика.

- Далее происходит изучение и выбор подходящей программы.

- При желании можно бронировать понравившийся объект недвижимости для ипотечного займа.

- Предполагаемый заемщик-покупатель подает заявление на имя застройщика.

- Заемщик выбирает банк среди множества других, которые предлагается застройщиком одним перечнем.

- Подается заявка в банк и ожидается, пока она будет рассмотрена.

- После одобрения банком заявления, оформляется ипотечная сделка.

- Застройщик заключает предварительный договор купли-продажи либо долевого участия.

- Зарегистрировать договор долевого участия либо купли-продажи в Росреестре, чтобы оформить обременение – квартира, приобретаемая в ипотеку, становится залогом перед банком, пока весь долг не будет выплачен клиентом.

- Заключается договор также еще и со страховыми компаниями.

При ипотечной сделке подаются в банк следующее документы:

- документация на право собственности земли, на которой будет построен многоквартирный дом;

- разрешение от государственных учреждений на строительство;

- акт распределения недвижимости;

- учредительная документация застройщика;

- паспорт гражданский клиента;

- подтверждение доходов справками – по форме банка, либо 2-НДФЛ;

- договор по долевому участию в застройке;

- технические документы от застройщика.

При необходимости банк имеет право потребовать предъявить и другие документы. К примеру, подтверждение официального трудоустройства – копия трудовой книжки. Либо же подтверждение брачных отношений – копия свидетельства о браке, либо его расторжении.

Обычно страхование при ипотечной ссуде в обязательном порядке должно быть имущественным и неимущественным, но исключительно по требованию банка. К первому виду относится покупка полиса на залоговое имущество.

Ко второму виду:

- финансовые риски заимодавца;

- обязательства клиента, оплачивать своевременно ипотеку.

Кроме обязательного вида страхования еще банк может потребовать и дополнительные виды защит.

К ним могут относиться следующие варианты полисов:

- от потери работы;

- страхование жизни и здоровья;

- от несчастных случаев;

- титульное страхование и прочее.

Договор кредитования в обязательном порядке следует регистрировать совместно с договором купли-продажи.

Изначально право собственности регистрируется в ЕГРП обязательно на клиента-покупателя, а затем, временно переводится банку, как залоговое обязательство.

Как только ипотечная ссуда будет целиком погашена клиентом, так сразу же обременение в Росреестре будет аннулировано и право собственности полностью перейдет бывшему ипотечному клиенту.

Где можно получить

Оформить ипотечный кредит от застройщика можно в следующих компаниях:

- ЖК Пироковская Ривьера;

| Банк | Годовые ставки, % | Минимальный первоначальный взнос | Срок | Возраст заемщика |

| Сбербанк | От 11,4% | От 15% | до 30 лет | От 21 до 75 лет |

| ВТБ 24 | От 11,9% | От 20% | до 30 лет | От 21 до 60 лет |

| Россельхозбанк | От 11,7% | От 20% | до 30 лет | От 21 до 65 лет |

| Банк Открытие | От 11,2% | От 30% | до 30 лет | От 18 до 65 лет |

| Промсвязьбанк | От 11,9% | От 20% | до 25 лет | От 21 до 60 лет |

| Банк | Ставка |

| Банк Открытие | от 8.75 % |

| ВТБ 24 | от 9.4 % |

| Абсолют Банк | от 10 % |

| Газпромбанк | от 10.8 % |

| Сбербанк | от 10.9 % |

| Райффайзен банк | от 11 % |

- ЖК «Квартал 38А» аккредитирован банками: ВТБ24, Юникредит, Газпромбанк, Возрождение, Абсолют банк, ДельтаКредит.

Ипотека от застройщика без первоначального взноса

В 2018 году предложения от застройщиков, которые бы не включали в программу займа обязательное внесение первоначального платежа, встречаются крайне редко и не так популярны среди строительных компаний, как программы с внесением аванса.

Если же оформлять ипотеку у застройщика с привлечением банковской организации, тогда есть больше шансов получить ссуд без оплаты первоначального взноса.

Но зато в банках понадобится предоставлять иного рода гарантии финансовой состоятельности.

Это и страхование, и поручительство созаемщиков, и предъявление обширного пакета бумаг, в том числе и на второй добавочный залог – ликвидное имущество.

Ипотеку без первоначального взноса можно получить от таких застройщиков:

- Город-Парк Переделкино Ближнее;

| Банк | Первоначальный взнос | Ставка | Срок |

| Металлинвестбанк | 0% | 14% | от 1 до 25 лет |

| СМП БАНК | 0% | 14% | от 3 до 10 лет |

| Райффайзен банк | 0% | 11.9% | от 1 до 25 лет |

| Банк Открытие | 0% | 17 % | от 5 до 30 лет |

| ТрансКапитал Банк | 0% | 18-20 % | от 3 до 15 лет |

- Лайнер Дом на Ходынке предлагает ипотеку без первоначального взноса в банке Возрождение с базовой процентной ставка 13 % годовых до 30 лет;

- ЖК Малая искра.

| Банк | Процентная ставка | Срок | Первоначальный взнос |

| Сбербанк | 10.9 % | до 30 лет | 20 % |

| Газпромбанк | 11.3 % | до 30 лет | 20 % |

| ТрансКапиталБанк | 11.99 % | до 25 лет | 20 % |

| ДельтаКредит | 10.45 % | до 25 лет | 20 % |

| Абсолют Банк | 11.2 % | до 30 лет | 20 % |

Что делать, если застройщик обанкротился

Гражданам, которые собираются брать ипотеку через застройщика, нужно быть крайне внимательным к самой строительной компании, ее опыту работу на рынке, отзывам клиентов, ее рентабельности, стабильности.

Очень важно обратиться к правовой или нормативной базе застройщика, насколько он следует всем нормам СНиП, пожарной безопасности и прочим требованиям для возведения зданий жилого фонда.

Помимо этого еще очень важно детально и тщательно изучать план дома, будущей квартиры.

Когда строительная компания проходит процедуру признания банкротом, у заемщиков-покупателей может образоваться риск остаться без имущества и без возврата уже уплаченных денежных средств.

Сегодняшняя процедура банкротства предусматривает страхование ответственности застройщика, если отношения с клиентами были оформлены после 1.01.14 г. по закону №214-ФЗ.

Ответственность перед пайщиками или покупателями несут девелоперы или страховые компании.

В тех случаях, когда застройщик стал банкротом нужно следовать определенному алгоритму:

- После признания банкротом застройщика.

- Дольщик должен подать иск в суд на застройщика.

- Суд определит ему выплату компенсации тех денег, которые уже были внесены, но оплата будет производиться дольщикам в третью очередь.

Но специалисты юридической практики рекомендуют все, же отсуживать имущество, а не денежные средства. Потому что пока третья очередь дойдет денег может просто не хватить.

Иногда дольщики даже создают для этих целей специальные общества – ЖСК (жилищно-строительные кооперативы), которые оплачивают работу строителей, подрядчиков. Все это делается с целью достроить недвижимость, но такие случаи сейчас пока редкие.

Преимущества и недостатки

К преимуществам покупки квартиры у застройщика можно отнести следующие факторы:

- Проценты по ипотеке существенно ниже, чем при покупке недвижимости на вторичном рынке.

- Сбор необходимой документации может осуществляться при помощи застройщика, его консультаций, советов.

- Заявки застройщики рассматривают быстрее, чем в банке, ведь они заинтересованы в том, чтобы у них было как можно обширная клиентская база.

- Одобрение заявок в большинстве случаев имеет место именно у застройщиков, чем, если действовать через банк.

- Можно в банк вообще не обращаться и всегда действовать при оформлении через застройщика.

- Именно застройщик не требуется подтверждения доходов справками, в этом вопросе процедура оформления получается намного проще и быстрее.

- Иногда страхования не нужно, если заем будет оформляться не через банк, а только у одного застройщика.

- Оплачивается ипотека равнодольно – аннуитетными платежами, равными частями.

- Есть некоторые программы, когда не нужно платить первоначальный аванс.

- Есть возможность приобрести от застройщика недвижимость для жилья по государственной программе или с субсидией для военных, с материнским капиталом для семей, родивших детей и с прочими льготами.

Самым большим плюсом будет именно тот случай, где ипотеку разрешается взять без внесения авансового платежа – части стоимости.

Когда ипотека оформляется без участия банка, только у застройщика, то этот заем можно будет назвать больше рассрочкой, чем кредитом.

К недостаткам относят следующие моменты:

- Срок займа не будет превышать 12 месяцев в классических случаях. Лишь иногда застройщик может предложить программу, где можно оформить покупку в кредит недвижимости на 2-3 года.

- Обязательно придется погасить 40-50% стоимости недвижимости. Очень много застройщиков хотят, чтобы стоимость квартиры была погашена сразу максимально большой суммой.

- Отсутствие страховки, порой, воспринимается большим минусом. Особенно когда у заемщика могут возникнуть проблемы с платежеспособностью.

- Ипотеку именно от застройщика могут себе позволить только те, кто имеет крупные суммы или возможности крупных займов.

- Если приобретается квартира по договору долевого участия, тогда минусом является тот факт, что сразу в квартире проживать заемщик не будет, ведь ее еще не существует.

- Гарантий того, что новострой будет завершен в срок, не предоставляется. Поэтому заемщикам зачастую приходится долго ждать, пока можно будет уже въезжать в новую квартиру.

В большинстве случаев заемщикам выгоднее брать ипотеку на более долгий срок, чем 3 года. Не все клиенты имеют такую возможность – оплатить стоимость квартиры за 2-3 года.

К тому же при максимально сокращенных сроках кредитования автоматически увеличивается сумма ежемесячных платежей.

Не у всех зарплата позволит погашать каждый месяц такие большие суммы, которые предлагаются застройщиком.

Поэтому в этом плане приобретение квартиры через застройщика может быть не всегда удобным именно из-за сроков займа.

Приобрести недвижимость в ипотеку не всегда так просто, как может показаться. Есть множество вариантов, одним из которых является покупка квартиры в доме, который только будет строится.

Тем не менее, оценивая все «за и против», получается, что покупка квартиру через застройщика является выгодным вариантом покупки в долг такого имущества.

Тогда как в банке обычно и требования строже, дольше по времени происходит оформление, а также и проценты бывают завышенными.

Видео: Условия получения ипотеки

Ваши отзывы

finbox.ru

Ипотека от застройщика без первоначального взноса: как взять?

Каждый гражданин хоть раз в жизни сталкивался с такой проблемой, как покупка квартиры. Для среднестатистического жителя это целое событие жизни, так как средства, которые требуются для её покупки составляют огромную сумму.

- При этом заострим внимание читателей на таком факте, что если квартиры на вторичном рынке можно приобрести с некоторой скидкой по тем или иным причинам, то покупка нового жилья обходится дороже и с течением времени такая недвижимость только дорожает.Естественно, не каждый может купить такую недвижимость без привлечения кредитных средств. Именно в этом случае на выручки приходит так называемая ипотека.

- Важной особенностью их является то, что при приобретении стоимость недвижимости фиксируется, а обратной стороной медали является тот факт, что придется погашать проценты, которые набегут за время пока вы выплачиваете кредит.

Однако многие банки, которые предлагают свои услуги по ипотечному кредитованию требуют произвести предоплату части суммы, а если таких денег на руках нет. Как поступить в таком случае? Об этом и другом поговорим в этой статье.

Виды ипотечных кредитов без первоначального взноса

Давайте разберемся. Какие есть особенности в кредитовании покупки недвижимости в новых только что отстроенных домах и какие есть виды ипотечных кредитов без предварительной оплаты.

Ипотеку лучше всего и правильнее её будет брать на самых начальных этапах строительства. В народе такой способ называют долевое строительство. Строительная компания использует при строительстве финансовые средства, которые получает от покупателей недвижимости.

Естественно, при этом цена квадратного метра должна быть ниже, нежели в тот момент, когда дом уже будет возведен. Однако для банка такой вариант является самым рискованным, та как банк не имеет возможности получить пользующийся спросом на рынке продукт, которые в случае неудачи можно будет спокойно продать.

В связи свыше сказанным ряд банков выдвигают дополнительное требование предоставить дополнительное имущество в залог на тот период пока объект не будет построен. Так как же поступить в том случае, если нет финансов для предоплаты?

Существует несколько путей решения данной проблемы перечислим их и разберем каждое по отдельности:

Существует несколько путей решения данной проблемы перечислим их и разберем каждое по отдельности:

- специальные банковские программы, которые предусматривают выдачи кредита без первоначальной предоплаты.

- можно попытаться получить еще один кредит и средства, которые вы получите, запросив его у банка потратите на предоплату.

- погасить предоплату за счет специальных социальных жилищных субсидий или, например, материнского капитала.

- если вы военнослужащий вооруженных сил России можете смело использовать специально для этого созданную военную ипотеку.

Теперь подробнее расскажем о каждом варианте.

Банковские программы ипотечного кредитования без первоначального взноса

В нашей стране такого рода программы стали появляться сравнительно недавно и связано это в первую очередь с бурным развитием рынка ипотечных кредитов в последние годы. Банки всегда были заинтересованы получить как можно больше клиентов и для этого упрощали процедуру получения ипотеки и снижая требования к заемщикам.

Так, например, сегодня нередки кредиты, которые выдают при наличии всего двух документов. Нередко ипотечные программы банки стремились реализовать совместно со строительными компаниями и тем самым предложить покупателям самые комфортные условия для сделки.

Однако необходимо отметить, что на сегодняшний день в связи с тяжелой экономической ситуацией в стране и поднятием ставки ключевой ставки центральным банком России такие программы практически полностью исчезли с рынка и когда они вернутся и вернутся ли вообще неизвестно.

Взять еще один кредит

Можно как уже говорилось выше попробовать взять еще один кредит и денежными средствами, которые вы получите погасить предоплату.

Возможна ситуация, что такой второй кредит вам может одобрить тот же банк, у которого вы взяли ипотечный кредит. При этом банк может потребовать о вас залог в виде другого объекта недвижимости, которые есть у заемщика.

Но в большинстве случае выдача ипотечного кредита без предоплаты уже сама по себе подразумевает ободрение и выплату еще одного кредита. Важно помнить, что срок такого второго кредита редко, когда превышает пять — семь лет.

Помните, что выдача второго займа скорее всего автоматически подразумевает более тяжелые требования к ипотечному кредиту. Не каждый согласится взять на свои плечи двойную финансовую нагрузку, отдавать два кредита достаточно сложно.

Социальные жилищные субсидии и материнский капитал

Как вариант в сложившейся ситуации можно использовать средства социальных жилищных субсидий или материнского капитала.

Социальные программы, которые реализует в данной сфере государство помогают несколько упросить кредитное бремя для некоторых наиболее незащищенных групп населения.

- Это традиционно работники бюджетной сферы, ученые, полицейские, молодые семьи с количеством детей от двух и более. Такие социальные программы, которые реализует государство, как правило, подразумевают выделение необходимых денежных субсидий, тем лицам, которые могут на них претендовать. Денежные средства на руки обычно не выдаются и заменяются соответствующими сертификатами.

Заметим, что не все банки предоставляют возможность покрыть предоплату за недвижимость социальными субсидиями.

Но крупнейшие банки нашей страны такие как:

- Сбербанк,

- ВТБ 24,

- Газпромбанк,

- Россельхозбанк и многие другие.

Перед получением субсидии, которая вам полагается уточните в обязательном порядке условия не только её получения, но и возможности реализации данной субсидии. Обычно все субсидии за редким исключением позволяют покрыть предоплату по ипотеке.

Военная ипотека

Использование для покрытия предоплаты так называемой военной ипотеки.

Данная социальная государственная программа позволяет получить жилье военнослужащим вооруженных сил России. Она подразумевает такой вариант, когда жилье приобретается без предоплаты. По истечении трех лет после того, как военнослужащий там участником так называемой накопительно-ипотечной системы (НИС), можно смело подавать заявление на получение займа.

За три года перед этим на его персональном счету накопится сумма, которой будет достаточно для предоплаты. И соответственно никаких дополнительных выплат со стороны военнослужащего не потребуется. Такое правило, однако не распространяется на те случаи, когда военнослужащий желает приобрести недвижимость ценового сегмента выше той, что предлагает государство.

Чем отличается ипотека от других схем покупки?

Так чем же отличается ипотека от других схем покупки недвижимости? Давайте разбираться вместе.

Недвижимость как объект вложения денежных средств всегда экономически целесообразно. Кроме прямого использования недвижимости для собственного проживания, квартира может стать для вас источником дополнительного ежемесячного дохода.

В нижеприведённом тексте рассмотрим все схемы, по которым могут реализовываться объекты недвижимости на территории России.

Долевое строительство

Это самый распространённый на российском рынке способ приобретения недвижимости. Главный смысл данного способа заключается в том, что компания, которая строит объект, привлекает денежные средства покупателей и из них производится постройка объекта. Права на собственность переходят к покупателям уже после завершения строительства и соответственно ввода объекта в эксплуатацию.

На сегодняшний день это самый эффективный и недорогой способ приобретения недвижимости. После того как объект будет достроен стоимость квартир многократно возрастает.Однако есть и обратная сторона медали по всей стране на сегодняшний день тысячи обманутых людей.

Их обманули нечистые на руку строительные компании, которые деньги с людей собрали, а своих обязательств по постройке объекта не выполнили. Это огромная проблема в современной России и несмотря на то что государство пытается решить данную проблему, до выхода из неё еще очень далеко.

Их обманули нечистые на руку строительные компании, которые деньги с людей собрали, а своих обязательств по постройке объекта не выполнили. Это огромная проблема в современной России и несмотря на то что государство пытается решить данную проблему, до выхода из неё еще очень далеко.

Есть проект закона, по которому компании застройщики, которые умышленно не выполнили свои обязательства перед инвесторами несут уголовную ответственность вплоть до лишения свободы на срок от двух до пяти лет. По мнению создателей данного законопроекта, это позволит исправить сложившуюся ситуацию в лучшую сторону.

Замена права требования на только что построенные объект

Еще одной из схем является так называемая замена права требования на только что построенные объект.

Эта схема подразумевает под собой изменение одной из сторон инвестиционного договора, который заключается в процессе долевого строительства. Инвестор может по каким-то причинам отказаться от своего законного права на строящиеся жилье другому человеку. Для этого необходимо обязательно переделать договор.

Очевидным минусом выше перечисленных вариантов приобретения жилья является тот факт, что покупатель должен иметь денежные средства, которых хватает или на инвестицию в строительство или на покупку прав в строящимся объекте.

Альтернативой таким способам и выступает ипотека на объект недвижимости.

Главное отличие ипотеки от других схем покупки

Вот в чем главное отличие ипотеки от других схем покупки недвижимости.

Ипотека по своей сути является продуктом, которые предлагает банк, для возможности приобретения недвижимости.

Отсюда вытекают основные особенности ипотеки:

- Ипотека заключается на определённый срок, который оговорен в договоре.

- В обязательном порядке со стороны покупателя должны происходить выплаты в сторону банка.

- Денежные суммы должны быть полностью возвращены банку с процентами.

Теперь перечислим характерные отличия ипотеки:

- может потребоваться залог на другое имущество, которым владеет заемщик или как вариант поручительство какого-либо другого лица за вас.

- сумма, на которую вы можете рассчитывать может быть ограничена.

- обычно происходит повышение ссудного процента на год (в среднем где-то на три-пять процентов).

- повышение комиссий, которые налагает банк.

- также повышается ставка страхования рисков, которые связаны со сделкой (в среднем где-то на один-два процента).

- важно отметить, что при покупке только что построенного жилья вы получаете планировку квартиры и соответствующие коммуникации, и инфраструктуру, которые соответствуют действующим на сегодняшний день международным стандартам.

Обратите внимание, что все выше перечисленные скрытые платежи могут быть выше суммы, которая необходима для предоплаты. Вариант ипотека без предоплаты подойдет тем, кто остро нуждается в жилье, но по каким-то причинам не располагает суммой хотя бы для предоплаты. Тогда да это ваш вариант, тем более что в дальнейшем можно рассчитывать со стороны банка на смягчение условий кредита.

К тому же, возможно, у вас появится возможность заранее оплатить часть суммы, которую вам необходимо заплатить. Так вы сможете неплохо сэкономить на банковских процентах, другое дело согласен ли на это банк. Хотя по закону в случае ипотеки банк не имеет права запретить заемщику досрочно покрыть хоть часть, хоть полностью кредит. Любое действие банка на запрет незаконно.

Подведем итоги всему выше перечисленному

Покупка квартиры или любого другого объекта недвижимости несомненно правильный шаг, который не только поможет вам сохранить деньги, но и даже возможно увеличить их количество ведь цены на жилье только растут.

- При выборе объекта покупки обратите пристальное внимание не только на цену за квадратный метр и размер жилой площади (хотя это тоже немаловажные факторы в выборе), но и на наличие и качество коммуникаций, правильность планировки и прилегающую инфраструктуру объекта. От этих факторов потом будет зависеть комфорт вашего проживания.

- При покупке жилья в ипотеку также внимательно отнеситесь ко всем нюансам и обязательно рассчитайте свои финансовые возможности. Уясните и поймите все условия выдачи и обслуживания кредита ведь от них тоже зависит многое.

Так что правильно и главное правильно рассчитайте и продумайте весь процесс сделки и последующих выплат по кредиту хотя бы на ближайшую перспективу, а в идеале на весь срок действия кредита.

Дмитрий Баландин

Специалист по недвижимости. Автор публикаций по вопросам ипотеки, материнского капитала, покупки и продажи квартир. Консультирует по юридическим вопросам, связанным с ТСЖ и ЖКХ

property911.ru

Ипотека без первоначального взноса от застройщика спб

Проблема многих желающих приобрести жилье сводится, в основном, к отсутствию необходимых для покупки средств, и в такой ситуации разумнее всего прибегнуть к ипотечному кредитованию. Но что делать, если финансов нет даже на первый взнос? В последнее время набирает популярность программа ипотечного кредитования с нулевым первоначальным взносом. Что скрывается под этой формулировкой, какие риски с ней связаны и где можно оформить такую ипотеку разобрался SPbHomes.

ЖК "Новое Сертолово"

Что такое ипотека с нулевым взносом

После завершения программы господдержки ипотеки, многие замерли в ожидании резкого взлета процентных ставок, однако самые пессимистичные прогнозы не оправдались – удорожание осталось на том же уровне и даже стало снижаться. По подсчетам экспертов, из 10 покупателей новостроек 4 приходят на сделку с ипотекой.

Особую нишу стали занимать кредиты на жилье без первоначального взноса, к которым сами финансисты относятся весьма скептически. Настороженность, прежде всего, возникает из-за определенной доли рисков как для банка, так и для заемщика. В чем же они состоят?

- Ненадежность заемщика. Кредитуемый, не внесший ни рубля из собственных денег, не чувствует всей полноты ответственности. Здесь работает чистая психология – человек, годами копивший некую сумму, будет осознавать, насколько нелегко это было сделать. Соответственно уровень финансовой грамотности и дисциплины у заемщика по классической схеме намного выше. Иными словами, для банка он благонадежнее. По печальной статистике, процент просрочек в программах с обнуленным взносом выше. Все это побуждает банки придирчивее подходить к вопросу одобрения такого кредита: большее количество документов (оформить ипотеку по двум документам будет нельзя), большее число поручителей, подорожание страхования и т.д.

- Ставка. Вследствие отсутствия первоначального взноса, годовая процентная ставка будет существенно выше. Такая политика представляется абсолютно прозрачной и понятной: заниматься благотворительностью и терять деньги ни один кредитор не намерен. Заемщикам, прежде, чем решиться на оформление, стоит тщательно просчитать целесообразность такого хода – возможно, накопить самостоятельно будет более выгодно (самая распространенная на сегодняшний день ставка по классическим программам ипотеки – 10,9%, минимальная из возможных в программе без первоначального взноса – 12,75%).

- Подводные камни для клиента. Ужесточение требований со стороны банков не всегда означает добросовестность самих организаций или сотрудничающих с ними застройщиков: иногда за названием скрываются маркетинговые ходы, не ведущие абсолютно ни к какой выгоде для заемщика. За отсутствием первоначального взноса может скрываться необходимость оформления потребительского кредита, средства которого пойдут в счет взноса; взятие в качестве залога уже имеющегося имущества, например, старая квартира; готовность заменить первоначальный взнос материнским капиталом, который и так можно использовать для оплаты ипотеки в большинстве банков.

- Хитрость компаний. Застройщики, предлагающие оформить такую ипотеку на какие-либо отдельные строящиеся объекты, часто сами вносят первоначальный взнос за покупателя. Это может означать одно из двух: либо компания не хочет по каким-либо причинам оглашать снижение цен, либо, что более вероятно, размер взноса может отразиться на базовой стоимости квартиры, которая будет соответственно выше. Для покупателя же в этом случае нет никаких подводных камней: на клиента оформляется обычная ипотека с соответствующими ставками, а первоначальный взнос от его лица платит застройщик.

Платежи высчитываются, как и в случае ипотеки со взносом, исходя из ежемесячного постоянного дохода, срока выплат, годовой ставки, кредитной истории заемщика, наличия или отсутствия страхования. Во многих банках для зарплатных клиентов или сотрудничавших ранее действуют скидки (например, в ВТБ24 для клиентов банка ставка снижается с 11,75% до 10,9%). Досрочное погашение кредитов возможно, однако, как пояснили опрошенные сотрудники банков, каждый случай должен быть обсуждаем отдельно.

Где можно оформить ипотеку с нулевым взносом

Так как предложение ипотеки без первоначального взноса интересно еще и тем, кто торопится с покупкой недвижимости по ряду причин (а времени на сбор крупной суммы уже нет), потенциальным заемщикам стоит сравнить предложения банков. Подобные программы есть у очень ограниченного числа кредитных организаций и лишь на определенные новостройки.

Главным отличием подобных программ является строгое требование справки о доходах 2-НДФЛ, а не по форме банка.

Приобрести квартиры с 0% первоначальным взносом можно в ЖК «Новое Сертолово» и «Ясно.Янино» от застройщика «КВС». СМП Банк, выступающий в качестве банка-партнера, установил минимальные процентные ставки для объектов в 12% и 13,5% соответственно. Максимальный срок выплат – 10 лет.

Абсолютно на все объекты от Normann распространяется программа «Донхлеббанка» c 15% годовых. Непрерывный трудовой стаж на одном месте должен составлять не менее полугода. Такой широкий диапазон проектов обусловлен тем, что банк с недавних пор входит в структуру компании.

Также купить жилье по аналогичным условиям предлагают в 3-ей очереди ЖК «Новоселье: городские кварталы» от застройщика «Новоселье». Партнерами выступают все тот же СМП Банк (13% годовых) и банк «Санкт-Петербург» (БСПБ). У БСПБ действует наиболее выгодная программа: ставка составит 12,75% годовых, максимальный срок выплат – 25 лет. Однако существует жесткое условие – покупатель обязан иметь как минимум одну успешно погашенную ипотеку в любом банке.

В ЖК Skandi Klubb от «Бонава» действует предложение от банка «Санкт-Петербург», однако, в отличие от объекта «Новоселья», ставка в 12,75% годовых устанавливается на время строительства дома, а после регистрации прав она снижается до 12,25%.

В малоэтажном ЖК «Счастье» от «ЛенСтройГрада» можно взять квартиру в ипотеку с нулевым взносом в «Сургутнефтегазбанке» под 11,75% годовых в первые 2 года и 12,95% годовых в последующие годы выплат.

Максимальный срок кредитования – 30 лет.

Одним из примеров скрытых условий является программа от застройщика «Ленстройтрест»: первоначальный взнос компания берет на себя, однако на покупателя оформляется классическая ипотека в Сбербанке, ВТБ24 или в банке ГЛОБЭКС. Ставки и условия при этом не отличаются от привычных ипотечных продуктов организаций со взносом.

Банк «Санкт-Петербург» дает ипотеку без первоначального взноса ЖК «Трилогия» и «Клены» от «Петрополя» с 12,75% годовых. «Промсвязьбанк» же предлагает ипотечный кредит на все новостройки «Полис Групп», но по более высокой ставке – 13% годовых.

Понравилась эта информация? Поставьте оценку!

ipoteka-chel.ru