Кому дают ипотеку – различные варианты. Кому дают ипотеку и как

Кому дают ипотеку на квартиру

Как правильно взять ипотеку

Выясним суть ипотеки, что же такое ипотека и как ее правильно взять, кому дают ипотеку, как выбрать банк для ипотеки, чтобы и жить в своей квартире, и сократить финансовое бремя.

Ипотека – какая она? С одной стороны, желанная из-за обладания собственной квартирой, в другой стороны, страшная и ужасная из-за страха попасть в вечную банковскую кабалу? Финансовый консультант журнала Иван Кляузницкий объясняет суть ипотеки, что же такое ипотека и как ее правильно взять, как выбрать банк для ипотеки, чтобы и жить в своей квартире, и сократить финансовое бремя.

Суть ипотеки

Суть ипотеки очень проста, ипотека – кредит на приобретение недвижимости, то есть квартиры, дома. Особенностью его является то, что покупаемая вами квартира автоматически становится залогом ипотечного кредита, который предоставляет банк, и может быть востребована банком в случае вашей невозможности оплачивать кредит и проценты по нему.

Первый взнос при ипотеке

В подавляющем большинстве случаев банк не даст вам ипотеку в сумме полной стоимости квартиры, так как вряд ли сможет реализовать ее в случае проблем. Поэтому тем, кто хочет взять ипотеку, нужно задуматься о первом взносе – он составляет обычно от 10 до 40 процентов от стоимости вновь приобретаемого жилья. Самый простой вариант – если вы уже имеете какую-то недвижимость, но хотите поменять ее на более большую площадь, в этом случае банки дают ипотеку охотно.

Кому дают ипотеку, какие нужны документы для ипотеки

Кому дают ипотеку – вопрос не праздный. Отвечаем — ипотеку дают лицам трудоспособного возраста, от 18 до 55 лет, так как ипотека выдается на длительный срок. Как показывает практика, наиболее «выгодный» возраст для ипотеки – 30-35 лет, когда человек уже обзавелся семьей и, что называется, встал на ноги. Впрочем, это не единая точка отсчета – банк примет решение об ипотеке, прежде всего, на основании ваших документов о доходах, гарантирующие выплаты по ипотечному кредиту. Наиболее часто берут ипотеку на 10-15-20 лет. Другими необходимыми критериями, которым должны соответствовать потенциальные заемщики, являются: российское гражданство; местная регистрация; определенный стаж работы на последнем месте. Заемщика могут также попросить предоставить платежеспособных поручителей.

Брать ли ипотеку

Брать или не брать ипотеку — вопрос практически по Шекспиру. В обществе часто муссируется слух, что брать ипотеку крайне невыгодно, ведь за квартиру приходится переплачивать вдвойне или втройне. Но эта палка о двух концах – накопления теряются из-за инфляции, стоимость недвижимости растет как таковая, а если семья снимает квартиру в крупном городе, где это дорого, по общим итогам она может выиграть. И самое главное – получив квартиру, вы можете строить жизнь по своему сценарию, без советов родителей и хлопот с переездами на съемные квартиры.

Расходы при ипотеке

Собираясь взять ипотеку, учитывайте, что вам придется нести дополнительные расходы. Во-первых, что срок оформления бумаг достаточно большой, поэтому в выбранную квартиру вы въедете не завтра. Во-вторых, потребуются дополнительные расходы на оформление недвижимости, страховку, риэлтера, нотариуса. В третьих, нужно помнить, что до момента погашения кредита квартиру нельзя будет продать, заложить в другой банк и совершать с ней прочие действия.

Ошибки при оформлении ипотеки

Самой большой ошибкой при оформлении ипотеки, как правило, является переоценка собственных финансовых возможностей. Конечно, квартиру хочется новую, большую, в хорошем районе, но сможете ли вы оплачивать ежемесячную ренту и проценты? Поэтому очень важно перед ипотекой очень тщательно проанализировать все свои доходы, причем подойти к себе весьма критично – например, что будет, если вы потеряете эту работу? Если у вас родится ребенок, на воспитание которого требуется много средств? Если вы вдруг заболеете? В этом случае вы подстрахуетесь и выберите квартиру такую, какую вам позволяет семейный бюджет.Для этих целей существуют калькуляторы ипотеки. которые вы найдете на этой странице.

В каком банке взять ипотеку

Еще один момент – выбор банка для ипотеки. Сейчас ипотеку предлагает огромное количество банков. у всех есть брошюры, интернет-сайты, которые подробно рассказывают об условиях ипотеки – соберите максимум информации, у кого какие условия-проценты — возможности погашения и отсрочки. Выбирайте тот банк, который предоставляет лучшие условия – над этой статьей и под ней есть рекламные объявления банков, которые на настоящий момент предлагают весьма выгодные предложения по ипотеке.

Понравилась статья? Расскажи о ней друзьям, просто щелкнув на кнопочку своей социальной сети или блога.

Кому дают квартиру в ипотеку

Хотите узнать, кому сегодня без проблем дают ипотеку на приобретение квартиры? В этой статье вы сможете прочесть об основных требованиях к заемщикам таких крупных организаций, как Сбербанк России, ВТБ 24, Россельхозбанк и другие.

Итак, как известно, у банков всегда есть ряд требований, которые они предъявляют к потенциальному клиенту. Если эти требования соблюдены – то банк одобряет вашу заявку и выдает вам кредит. Но как узнать о них заранее?

На данный момент существует четко сформированный портрет «идеального клиента», выглядит он так: гражданин России от 21 до 45лет, имеющий прописку в городе нынешнего проживания и обращения в банк. Помимо этого необходимо обладать официальным трудоустройством, высокой «белой» заработной платой и хорошей кредитной историей.

Дополнительными плюсами станут:

- Наличие официально зарегистрированного брака;

- Движимое и недвижимое имущество в собственности, акции или денежный вклад;

- Наличие диплома о высшем образовании.

- Поручители и созаемщики.

Если вы не «вписываетесь» в этот идеальный портрет – не стоит отчаиваться, т.к. составлен он весьма приблизительно. Ипотеку можно получить даже без подтверждения трудоустройства или при отсутствии у вас КИ, просто при этом вам будет назначен более высокий процент.

Как проверяются клиенты? При помощи скоринга или андеррайтинга – это специальные автоматизированные программы, которые рассчитывают и оценивают степень риска, связанных с выдачей кредита. Занимается этим служба безопасности, через нее проходят все анкеты и заявки на получение ипотеки.

Именно здесь решается вопрос о платежеспособности и благонадежности заемщика. Обратите внимание, что оценивают клиента только по официальным бумагам, поэтому чем больше вы принесете документов, подтверждающих вашу надежность, тем будет лучше.

Сюда можно отнести: документы о наличии дополнительного образования, выписка по банковскому счету, которая свидетельствует о наличии у вас побочных доходов, справка о наличии стипендии или пенсии, сертификат материнского капитала и т.д. Помните, что предоставлять нужно только реальные данные, т.к. если вас поймают на лжи, то в кредите вам точно откажут.

Кому точно не дадут кредит, при условии:

- Человеку без российского гражданства и прописки. Необходимо наличие хотя бы временной регистрации, именно на период её действия будет выдан кредит;

Также с большой настороженностью относятся к людям, которые являются индивидуальными предпринимателями, или если их профессия связана с риском для жизни. Во всех этих случаях мы рекомендуем искать поручителей, либо предлагать банку в залог уже имеющуюся в собственности недвижимость.

Если вы хотите узнать, как попасть в Социальную ипотеку, прочтите эту статью. а кому дают ипотеку на квартиру по программе «Молодая семья», рассказываем здесь .

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда .Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь .

RIELTOR — ASK

Кому дают ипотеку – различные варианты

О развитии ипотечного рынка на просторах России говорит увеличение возможностей. Их предлагают кредитные организации и банки. Популярно суждение, что ипотекой может воспользоваться каждый желающий. Кому дают ипотеку — разберемся в статье.

Минимальные требования

Чтобы получить заветный кредит на покупку жилья, необходимо подходить под ряд параметров. У каждого финансового учреждения свои требования. Когда есть сходство по незначительным параметрам, то необходимо давать заявление, и ожидать постановления со стороны банка.

Есть вероятность получить отказ, если заемщик не имеет необходимого уровня дохода. Их интересуют лица, имеющие большой постоянный заработок. Выплаты не должны составлять более 40% дохода. Если это ваша слабая сторона, кредитные организации рекомендуют привлечь со-заёмщика.

Доход – не единый индикатор, помогающий принять решение.

Увеличить шансы помогут такие факторы:

- размер первого взноса;

- хорошая кредитная история;

- отсутствие кредитов в других банках;

- высокостоящие предметы в собственности;

- рекомендации от других банков;

- стаж работы.

Востребован вопрос, со сколька лет и до какого возраста дают ипотеку. Начинают выдавать кредиты с 18 лет. Верхней планкой является рубеж в 55 лет, хотя в каждого банка она может меняться. Также смотрят на российское гражданство и местную регистрацию.

Как получить ипотеку лицам с плохой кредитной историей?

Бытует мнение, что имеющийся кредит – это стоп-фактор для банков. Это действительно так. Кредитным учреждениям не интересны люди, готовые отдавать весь свой заработок на раздачу долгов. Дохода должно хватать на другие аспекты жизни (питание, воспитание детей и т.д.). Дадут ли ипотеку, если есть непогашенные кредиты, определяет непосредственно банк. Шанс получить заветное жилье увеличивается, если ежемесячные выплаты по всем имеющимся кредитам составляют до 50% дохода.

Плохое кредитное прошлое также стопорит отношения с финансовыми учреждениями. Дадут ли и ипотеку с плохой кредитной историей, волнует многих. Чтобы стать на шаг ближе к своей мечте обращайтесь к молодым банкам. С целью привлечения клиентской базы они дают невысокие проценты, а также обещают не проверять кредитную историю. Они имеют доступ только к нескольким бюро кредитных историй, поэтому информация о вас может не всплыть.

Бывает так, что взаимоотношения с банками и кредитными конторами у вас были хорошие, но в бюро присутствует ошибка. На основании чего, с вами отказываются сотрудничать. Для этого вам необходимо отправить запрос в БКИ и обратиться в банк, который вас обслуживал для подтверждения информации.

Также бывает испорченная кредитная история из-за форс-мажорных обстоятельств. К примеру, платеж поступил после конечного срока оплаты, была задержка зарплаты или проблемы со здоровьем. Если вы убедите банк в том, что обстоятельства от вас не зависели, шансы получить кредит возрастают. Еще одним способом купить квартиру, это воспользоваться ипотекой от застройщика. Часто они предлагают жилье на выгодных условиях и не проверяют ваши взаимоотношения с финансовыми учреждениями.

Как купить квартиру без первоначального взноса?

Дают ли ипотеку без первоначального взноса, еще один наболевшая проблема заемщиков. Ситуация, когда доход позволяет приобрести жилье, но нет накоплений нередкая. Как поступить в такой ситуации?

Есть несколько способов «обмануть» систему:

- Программы «без первого взноса». Идеальный способ решения проблемы, но имеется существенное «но». С приходом кризисного периода они ушли с рынка.

- Кредит под залог жилья. Вариант хорош тому, кто уже обладает недвижимостью. Имеется два нюанса, которые необходимо учесть. Во-первых, банк выдаст до 80% цены квартиры. Во-вторых, она располагается в пределах региона банка, которые выдает деньги.

- Получение двух кредитов. Схема проста: один из них идет на первичный взнос. Залогом выступает жилье, которым уже обладает заемщик. Залог второго — покупаемая недвижимость. Банков, работающих по этой системе мало. Осуществить метод возможно с благодаря двум банкам.

- Если отсутствует имущество, первый взнос получают с помощью потребительского кредита. У этого метода есть свои недостатки. Сумма и длительность не такие большие. Сотрудники банка смотрят только на официальный доход.

Результат вопроса какие банки дают ипотеку без первоначального взноса не радует. Таких почти не осталось, поэтому придется пользоваться данными методами.

Ипотека на вторичном рынке

Дают ли ипотеку на вторичное жилье? Однозначно дают, но необходимо ориентироваться в неких тонкостях.

Вы не получите ипотеку, если:

- покупаете жилье у родственников или членов семьи.

- со смерти владельца не прошло еще полгода;

- имеете несовершенных детей или инвалидов, которые будут числиться владельцами;

Также банки выдвигают требования к состоянию жилья, под залог которого они дают ипотеку.

Покупаемая недвижимость должна соответствовать неким требованиям:

- это не комната в коммуналке или общежитии;

- имеет туалет и свой вход;

- имеет газ, проведена вода и электричество, есть отопление;

- дом не должен состоять в списках на снос или ремонт с переселением жильцов.

В зону риска также попадают дома 60-70 годов постройки, с деревянными перекрытиями. Банки не выдают деньги на первые и цокольные этажи. Перепланировка также влияет на результат. Неузаконенные в БТИ изменения понижают стоимость кредита. Все последующие видоизменения, нужно будет оговаривать с заимодавцем.

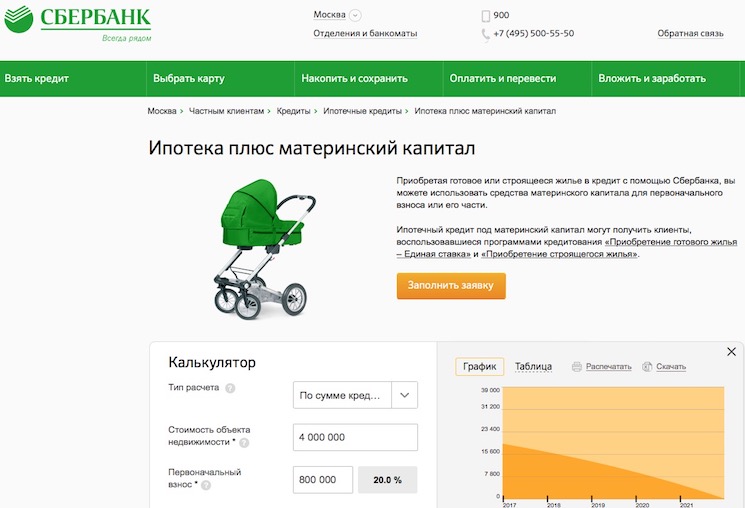

Преимущества материнского капитала

Для семей, обладающим возможностью материнского капитала, есть шанс взять ипотеку. Деньги используют как первоначальный взнос.

Важно помнить два правила:

- Размер первого взноса не превышает сумму материнского капитала.

- Постоянный доход заемщика, позволяющий выплатить кредит.

Набор документов для ипотеки пополняется сертификатом на получение материнского капитала, заявлением с просьбой его использовать в качестве первоначального взноса. Также необходима копия договора займа и письмо заемщика. Пакет документов предоставляется в Пенсионный фонд.

Этот вид ипотеки имеет ряд недостатков. Срок рассмотрения более длительный, чем у других программ. Бюрократия с кредитной организацией добавляется Пенсионным фондом, где придется немало побегать.

Вывести материнский капитал помогают банки, предоставляя все необходимые документы. Финансовые учреждения предоставляют программы, где изначально учитывается работа с помощью этих денег. Какие банки дают ипотеку под материнский капитал? Практически все. Это самое главное преимущество.

Что делать, если заемщик всего один?

Людей, не зарегистрированных в браке, волнует вопрос, дают ли ипотеку одному человеку. Ведь в противном случае, со-заемщиком автоматически становиться муж или жена. Первый вариант вполне приемлем, если доказать банку свою платежеспособность. Выплаты по ипотеке не должны быть выше 40% от официально подтвержденного дохода. Сумму ежемесячных взносов банк считает исходя из доходов, срока кредита и его суммы.

Итак, кем же необходимо быть, какой иметь доход и кредитное прошлое, чтобы взять ипотеку на квартирую.

Банки и кредитные организации ставят минимальные требования для потенциальных заемщиков. Возраст от 18 до 55 лет, стабильный доход, подтвержденный документами.

Также имеется ряд случаев, когда в кредите на жилье могут отказать:

- несоответствие возрасту;

- небольшой официальный доход;

- квартира на вторичном рынке не соответствует параметрам;

- плохая кредитная история;

- отсутствие первоначального взноса.

Также мы дали советы, как обойти систему и воплотить мечту в жизнь. Существует несколько государственных программ, помогающих получить жилье. Единственным недостатком кредитной системы является утомляющая бюрократия.

Вам так же будет полезно:

Источники: http://www.arabio.ru/dom/ipoteka.htm, http://kreditorpro.ru/komu-dayut-ipoteku-na-kvartiru/, http://rieltor-ask.ru/komu-dayut-ipoteku-razlichnye-varianty/

ipotheka.ru

Кому дают ипотеку на квартиру: требования к заемщику

Кому дают ипотеку на квартиру современные банки, зависит от многих факторов. К сожалению, не всегда и не каждый желающий может воспользоваться ипотечным кредитованием. Этот вопрос является одним из самых распространенных в сфере ипотечного кредитования.

Однако банки не сразу спешат с отказом в ипотечном кредитовании и по возможности предлагают реальные условия для займа. Все понимают, что банку выгодно предоставить целевой кредит на приобретение жилья, поскольку в случае невыполнения должником своих обязательств по договору, кредитор остается вправе распоряжаться его недвижимостью и удовлетворяет эти обязательства за счет реализации жилья.

Тем не менее даже в ипотечном кредитовании риск для банка есть, и кредитор предъявляет к заемщику определенные требования.

Требования к заемщику

При выдаче таких больших сумм, как при ипотеке, банки весьма придирчиво относятся к гражданам, и вероятность отказа потенциальным заемщикам достаточно высока. Ко всем заемщикам предъявляют общие требования для получения ипотеки, а именно:

- Получить заем можно от 21 года, но некоторые молодые компании могут выдать ипотеку и 18-ти летнему заемщику. Заем возможен до достижения пенсионного возраста: для женщин 55 лет, для мужчин 60 лет, причем последние выплаты по кредиту не должны наступать после достижения указанного возраста. Также возможна выдача кредита работающим пенсионерам, в случае предоставления ими соответствующих документов на доходы. Преимущественно банк выдает ипотеку лицам, возраст которых составляет от 25 до 40 лет. Этот период считается наиболее трудоспособным.

- Наличие стабильного заработка и достаточный стаж работы, а также стаж более полугода на последнем месте работы. Все это должно быть подтверждено соответствующими документами от работодателя.

- Достаточная платежеспособность. Заключается данный пункт в том, что регулярные выплаты гражданина по ипотеке не должны превышать 40-60% от его ежемесячного дохода. Без наличия данного требования к заемщику ипотека не выдается.

- В большинстве банков обязательным условием ипотечного кредитования является наличие определенного капитала. Как правило, размер такого капитала должен составлять от 15% до 25% от стоимости жилья. Данное условие позволяет либо сократить сроки займа, либо понизить процентную ставку по кредиту.

- Дополнительным плюсом в получении ипотеки может послужить наличие в собственности другой недвижимости или собственного автомобиля, а также наличие в данном банке личного счета, на который перечисляется зарплата.

- Брак также служит дополнительным преимуществом в выдаче ипотеки, поскольку банк в этом случае считает совместный доход супругов.

- Выбранная вами квартира должна соответствовать списку требований банка, в основном это касается вторично жилья.

- Одной из основных причин отказа банком в кредитовании является наличие изрядно запятнанной кредитной истории, замороженных счетов, а также уголовного прошлого, то есть тот, кому можно брать ипотеку на жилье, обязан обладать кристально чистой репутацией.

- Немаловажным фактором при выдаче кредита служит и то, что заемщик должен быть гражданином Российской Федерации. Однако существуют и банковские компании, выдающие ипотеку и иностранным резидентам, например, ВТБ24.

Выдача ипотеки в зависимости от сферы деятельности

Выдача ипотеки может зависеть и от сферы деятельности, в которой вы работаете. Особое доверие у банковских организаций вызывают рабочие в нефтегазовой промышленности, IT-сфере, а также менеджеры среднего и крупного бизнеса.

Банк может отказать в выдаче ипотеки обладателям следующих профессий:

- Мелкие бизнесмены, которые занимаются нестабильным видом деятельности.

- Рискованные профессии (дрессировщики, гонщики, каскадеры). У людей этой категории по уважительной причине могут возникнуть проблемы со здоровьем, и выплату займа придется отсрочить.

- Профессии, которые имеют сезонность или сдельную оплату – за счет своего нестабильного дохода.

Абсолютно все старания потенциального заемщика будут впустую, если его кандидатура занесена в "черный список" или так называемый "стоп-лист" из-за плохой кредитной истории.

Таким образом, прежде чем отправиться в банк со всеми необходимыми документами, в обязательном порядке следует выяснить, какие требования предъявляет кредитная организация своим заемщикам, ведь причину отказа банк может и не объяснять, поскольку имеет на это полное право.

proipoteku24.ru

Кому сегодня дают ипотеку без проблем

О развитии ипотечного рынка на просторах России говорит увеличение возможностей. Их предлагают кредитные организации и банки. Популярно суждение, что ипотекой может воспользоваться каждый желающий. Кому дают ипотеку — разберемся в статье.

Минимальные требования

Чтобы получить заветный кредит на покупку жилья, необходимо подходить под ряд параметров. У каждого финансового учреждения свои требования. Когда есть сходство по незначительным параметрам, то необходимо давать заявление, и ожидать постановления со стороны банка.

Есть вероятность получить отказ, если заемщик не имеет необходимого уровня дохода. Их интересуют лица, имеющие большой постоянный заработок. Выплаты не должны составлять более 40% дохода. Если это ваша слабая сторона, кредитные организации рекомендуют привлечь со-заёмщика.

Доход – не единый индикатор, помогающий принять решение.

Увеличить шансы помогут такие факторы:

- размер первого взноса;

- хорошая кредитная история;

- отсутствие кредитов в других банках;

- высокостоящие предметы в собственности;

- рекомендации от других банков;

- стаж работы.

Востребован вопрос, со сколька лет и до какого возраста дают ипотеку. Начинают выдавать кредиты с 18 лет. Верхней планкой является рубеж в 55 лет, хотя в каждого банка она может меняться. Также смотрят на российское гражданство и местную регистрацию.

Как получить ипотеку лицам с плохой кредитной историей?

Бытует мнение, что имеющийся кредит – это стоп-фактор для банков. Это действительно так. Кредитным учреждениям не интересны люди, готовые отдавать весь свой заработок на раздачу долгов. Дохода должно хватать на другие аспекты жизни (питание, воспитание детей и т.д.). Дадут ли ипотеку, если есть непогашенные кредиты, определяет непосредственно банк. Шанс получить заветное жилье увеличивается, если ежемесячные выплаты по всем имеющимся кредитам составляют до 50% дохода.

Плохое кредитное прошлое также стопорит отношения с финансовыми учреждениями. Дадут ли и ипотеку с плохой кредитной историей, волнует многих. Чтобы стать на шаг ближе к своей мечте обращайтесь к молодым банкам. С целью привлечения клиентской базы они дают невысокие проценты, а также обещают не проверять кредитную историю. Они имеют доступ только к нескольким бюро кредитных историй, поэтому информация о вас может не всплыть.

Бывает так, что взаимоотношения с банками и кредитными конторами у вас были хорошие, но в бюро присутствует ошибка. На основании чего, с вами отказываются сотрудничать. Для этого вам необходимо отправить запрос в БКИ и обратиться в банк, который вас обслуживал для подтверждения информации.

Также бывает испорченная кредитная история из-за форс-мажорных обстоятельств. К примеру, платеж поступил после конечного срока оплаты, была задержка зарплаты или проблемы со здоровьем. Если вы убедите банк в том, что обстоятельства от вас не зависели, шансы получить кредит возрастают. Еще одним способом купить квартиру, это воспользоваться ипотекой от застройщика. Часто они предлагают жилье на выгодных условиях и не проверяют ваши взаимоотношения с финансовыми учреждениями.

Как купить квартиру без первоначального взноса?

Дают ли ипотеку без первоначального взноса, еще один наболевшая проблема заемщиков. Ситуация, когда доход позволяет приобрести жилье, но нет накоплений нередкая. Как поступить в такой ситуации?

Есть несколько способов «обмануть» систему:

- Программы «без первого взноса». Идеальный способ решения проблемы, но имеется существенное «но». С приходом кризисного периода они ушли с рынка.

- Кредит под залог жилья. Вариант хорош тому, кто уже обладает недвижимостью. Имеется два нюанса, которые необходимо учесть. Во-первых, банк выдаст до 80% цены квартиры. Во-вторых, она располагается в пределах региона банка, которые выдает деньги.

- Получение двух кредитов. Схема проста: один из них идет на первичный взнос. Залогом выступает жилье, которым уже обладает заемщик. Залог второго — покупаемая недвижимость. Банков, работающих по этой системе мало. Осуществить метод возможно с благодаря двум банкам.

- Если отсутствует имущество, первый взнос получают с помощью потребительского кредита. У этого метода есть свои недостатки. Сумма и длительность не такие большие. Сотрудники банка смотрят только на официальный доход.

Результат вопроса какие банки дают ипотеку без первоначального взноса не радует. Таких почти не осталось, поэтому придется пользоваться данными методами.

Ипотека на вторичном рынке

Дают ли ипотеку на вторичное жилье? Однозначно дают, но необходимо ориентироваться в неких тонкостях.

Вы не получите ипотеку, если:

- покупаете жилье у родственников или членов семьи.

- со смерти владельца не прошло еще полгода;

- имеете несовершенных детей или инвалидов, которые будут числиться владельцами;

Также банки выдвигают требования к состоянию жилья, под залог которого они дают ипотеку.

Покупаемая недвижимость должна соответствовать неким требованиям:

- это не комната в коммуналке или общежитии;

- имеет туалет и свой вход;

- имеет газ, проведена вода и электричество, есть отопление;

- дом не должен состоять в списках на снос или ремонт с переселением жильцов.

В зону риска также попадают дома 60-70 годов постройки, с деревянными перекрытиями. Банки не выдают деньги на первые и цокольные этажи. Перепланировка также влияет на результат. Неузаконенные в БТИ изменения понижают стоимость кредита. Все последующие видоизменения, нужно будет оговаривать с заимодавцем.

Преимущества материнского капитала

Для семей, обладающим возможностью материнского капитала, есть шанс взять ипотеку. Деньги используют как первоначальный взнос.

Важно помнить два правила:

- Размер первого взноса не превышает сумму материнского капитала.

- Постоянный доход заемщика, позволяющий выплатить кредит.

Набор документов для ипотеки пополняется сертификатом на получение материнского капитала, заявлением с просьбой его использовать в качестве первоначального взноса. Также необходима копия договора займа и письмо заемщика. Пакет документов предоставляется в Пенсионный фонд.

Этот вид ипотеки имеет ряд недостатков. Срок рассмотрения более длительный, чем у других программ. Бюрократия с кредитной организацией добавляется Пенсионным фондом, где придется немало побегать.

Вывести материнский капитал помогают банки, предоставляя все необходимые документы. Финансовые учреждения предоставляют программы, где изначально учитывается работа с помощью этих денег. Какие банки дают ипотеку под материнский капитал? Практически все. Это самое главное преимущество.

Что делать, если заемщик всего один?

Людей, не зарегистрированных в браке, волнует вопрос, дают ли ипотеку одному человеку. Ведь в противном случае, со-заемщиком автоматически становиться муж или жена. Первый вариант вполне приемлем, если доказать банку свою платежеспособность. Выплаты по ипотеке не должны быть выше 40% от официально подтвержденного дохода. Сумму ежемесячных взносов банк считает исходя из доходов, срока кредита и его суммы.

Подытожим

Итак, кем же необходимо быть, какой иметь доход и кредитное прошлое, чтобы взять ипотеку на квартирую.

Банки и кредитные организации ставят минимальные требования для потенциальных заемщиков. Возраст от 18 до 55 лет, стабильный доход, подтвержденный документами.

Также имеется ряд случаев, когда в кредите на жилье могут отказать:

- несоответствие возрасту;

- небольшой официальный доход;

- квартира на вторичном рынке не соответствует параметрам;

- плохая кредитная история;

- отсутствие первоначального взноса.

Также мы дали советы, как обойти систему и воплотить мечту в жизнь. Существует несколько государственных программ, помогающих получить жилье. Единственным недостатком кредитной системы является утомляющая бюрократия.

rieltor-ask.ru

Кому дают ипотеку на квартиру

Ипотека – это кредит на большую сумму и длительный срок (до 30 лет), предполагающий определенные риски для банков. Поэтому к кандидатам, отправляющим заявку, предъявляются строгие требования банка для ипотеки. Помимо основных критериев таких, как возраст или стабильный доход, банк волнуют и другие нюансы, о которых мы и поговорим.

Давайте попробуем создать образ идеального заемщика, кому дают ипотеку на жилье без проблем.

Как получить ипотеку и что для этого нужно?

Изначально количество факторов, влияющих на одобрение ипотеки может пугать, однако, если разложить все по полочкам, становится понятно, что взять ипотеку вполне реально, конечно, если вы соразмерили свои доходы с платежами.Стабильный подтвержденный доход. Подробнее об этой теме читайте в разделе: Доход для ипотеки. Вполне реально взять ипотеку и с маленькой официальной зарплатой, и с «серым» доходом, и если вы являетесь фрилансером. Хотя для этого вам нужно будет потрудиться доказать все суммы банку. Идеальный же заемщик имеет стабильный высокий доход и работает в одной компании более 3 лет. К тем, кто часто меняет места работы, банк относится с недоверием.

Возраст. Официальный возраст, когда можно брать ипотеку, начинается с 18 лет. Однако у многих банков минимальный необходимый возраст заемщика - 21 год. Максимальным «потолком» является возраст в 75 лет (на момент окончания платежей) в программе Сбербанка для пенсионеров. В стандартных же программах банков, возраст тех, кому дают ипотеку, не должен превышать 65 лет, опять же на момент окончания ипотеки. Наиболее охотно банки дают заем лицам от 30 до 40 лет.

Кредитная история. Еще одно важное требование банка для ипотеки. В этом вопросе много нюансов – если один из банков «забраковал» вашу кредитную историю, не факт, что другой ее не одобрит. Все банки имеют различный алгоритм обработки кредитных историй. Подробнее об этом в статье: Кредитная история для ипотеки.

Первоначальный взнос. Всегда нужно иметь на руках сумму в 15-20% от стоимости недвижимости, которую, кстати, можно компенсировать и различными жилищными сертификатами или материнским капиталом. Ипотеку с меньшим первоначальным взносом вам не даст ни один банк. Читайте о том, как взять ипотеку без первоначального взноса.

Документы. Чем больше сведений о себе вы предоставляете, тем охотнее банки дают ипотеку. Хотя сейчас существую программы ипотеки, для которых необходимо всего два документа.

Кому не дают ипотеку на квартиру? Отрицательные факторы

Эти критерии банка являются относительными и при других положительных сторонах могут не играть роли в одобрении кредита. Кроме того, даже если ваш имидж покажется банку «подпорченным», он может одобрить заявку на более жестких условиях ипотечного кредитования: высокая ставка, ограниченный срок, большой первоначальный взнос.- Судимость;

- Отсутствие диплома о высшем образовании;

- Длительные и крупные просрочки по кредитам;

- Отсутствие трудового стажа или частые смены работы;

- Отсутствие в собственности недвижимости или другого ценного имущества;

- Отсутствие супруга или поручителей;

- Наличие иждевенцев.

Если вы находитесь в «зоне риска», можете обратиться в ипотечное агентство или прибегнуть к помощи ипотечного брокера. Во многих случаях они могут решить ваши проблемы с ипотекой, за исключением самых безнадежных случаев.

bankrt.ru

Кому дают ипотеку нынешние банки без задержек и трудностей?

Наверняка многих людей больше всего беспокоит вопрос, кому дают ипотеку. Действительно, практически все семьи отлично понимают, что собственное жилье получить лишь после посещения банка не удастся. Существует масса условий, которые показывают, как сложно оформить ипотеку на квартиру. Соответственно, удастся получить ответ, кому дают столь нужные деньги.

Содержание страницы

Категории населения

Сейчас жилье удается получить большей части заемщиков, хотя все равно сохраняются определенные категории населения. Они наилучшим образом показывают, кому дают средства банки. Причем каждый отдельный пункт списка придется изучать подробно. Только в этом случае получится увидеть истинные претензии комиссии и требования экспертов.

- Обыкновенные заемщики;

- Заемщики по социальным программам.

Получается, что банки дают ипотеку различным граждан. Условия также отличаются, поэтому квартиру удается получить далеко не всем. Правда, остается несколько парадоксов, когда льготное оформление не позволяет обрести жилье. Казалось бы, при этом комиссия должна всячески идти навстречу клиентов, но ипотеку не оформляют. Кому дают ипотеку в большинстве случаев?

Стандартные заемщики

Чаще всего люди пытаются просто посетить отделение банка, чтобы оформить ипотеку на жилье. Такое решение часто приходит населению, так как иные образом приобрести квартиру почти невозможно. В этом случае консультанты предлагают стандартные условия, позволяющие подписать договор. Тут же возникает вопрос, кому же подходят такие переплаты и сроки. Действительно, по многим показателям жилье становится недоступным, хотя число клиентов не уменьшается.

Заемщики по социальным программам

Кроме того, существует несколько категорий граждан, претендующих на льготные условия оформления. За счет этого вопрос, кому дают ипотеку, получает простой ответ — почти всем. Достаточно обратиться в ближайшее отделение, чтобы сразу же началась подготовка договора. Тем не менее, такой подход делает квартиру ненужной.

Дело в том, что социальные программы в ипотеку вносят некоторые дополнительные условия. Именно они смущают потенциальных клиентов банков, так как заставляют соглашаться на неприятные шаги. Так, молодой семье придется на некоторое время отказаться от детей, а военным оставаться на службе на протяжении десятилетий. Зачем получать квартиру, если расплатой за нее являются ограничения в реальной жизни?

Отказ — это реальность

Также потенциальным заемщикам следует запомнить, что процент отказов комиссии высок. После одного из них сразу возникает весомый вопрос, кому же можно получить деньги? Даже при высокой официальной заработной плате и наличии поручителей не всегда получается обрести собственный угол. Причины отказа в ипотечном кредите?На самом деле существуют простые причины отказа в любой ипотеке. Ведь банку нужны стопроцентные гарантии, основанные на оценке сочетания выполненных условий. Из-за этого парадокс остается постоянным, когда при малом доходе удается получить положительный ответ, причиной которого станет супруг, превратившийся в созаемщика.

Отказ из-за неподходящего жилья

Распространенной причиной отказа является оценка выбранной недвижимости. Она должна отвечать колоссальному списку требований, чтобы во всем устроить банк. В ином случае ипотеку никто не позволит оформлять. Обращение человека никогда не получит положительного ответа со стороны комиссии, так как он основывается на постоянном сохранении стоимости залогового имущества. По этой причине люди часто выбирают квартиру в новостройке у строительной фирмы, которая напрямую работает с несколькими финансовыми организациями с быстрым подписанием договоров.

Когда возникает вопрос, кому дают ипотеку, лучше оценить предлагаемые программы и выдвигаемые условия. Только такой путь гарантирует получение достаточного объема информации для оценки собственных возможностей. Все-таки ипотеку получить намного сложнее, чем об этом говорит реклама в средствах массовой информации.

Оценка статьи:

Загрузка...

Загрузка... moezhile.ru

Кому дают ипотеку на жилье

Конечно, в каждом банке устанавливаются индивидуальные программы и условия получения кредита, но если проанализировать их, можно выявить примерный портрет идеального заемщика.

Им является совершеннолетний житель Российской Федерации, имеющий:

- постоянный стабильный доход;

- приличный стаж работы;

- имеющий в своей собственности недвижимость или капитал для внесения первоначального взноса.

Особое доверие у банка вызывают работники нефтегазовой отрасли, IT-сферы, менеджеры среднего и крупного звена, плюсом считается и наличие высшего образования, а также наличие супруги или супруга, так как это говорит об ответственности и надежности заемщика.

Не менее важным фактором является наличие положительной кредитной истории и отсутствие задолженностей по прошлым займам.

Процедура оформления ипотеки регулируется Федеральным Законом № 102 от 1998 года.

Действующие программы

Выделяют несколько основных программ по кредитованию жилья. Чаще всего берут ипотеку для приобретения квартиры в новостройке или на вторичном рынке жилья, для покупки жилья на стадии строительства.

Чуть реже берут ипотеку на строительство загородного дома, апартаментов, дачи или коттеджа.

Также выделяют ипотеку для участников государственных программ, которыми выступают:

- многодетные и малоимущие семьи;

- супруги до 35 лет;

- военнослужащие;

- стоящие в очереди по улучшению жилищных условий;

- другие категории населения.

Они могут рассчитывать на льготные процентные ставки, получение субсидий от государства и другие условия кредитования.

Условия

Средние процентные ставки по ипотеке составляют 11-15% от стоимости недвижимости. Максимальные сроки варьируются от 25 до 40 лет.

Залоговым имуществом обычно выступает (в соответствии со статьей 6 ФЗ № 102):

- жилье по договору;

- другая недвижимость, которая уже имеется в собственности у плательщика.

В большинстве случаев обязательным условием является внесение первоначального взноса – от 15 до 25% стоимости жилья.

Также желательно привлекать к договору поручителей или созаемщиков.

Требования к заемщикам

Кому дают ипотеку на жилье? Банки готовы кредитовать гражданина, если его регулярные выплаты по ипотеке не будут превышать более 40% его месячного дохода.

Возраст для получения ипотеки от 21 года и до наступления пенсионного возраста.

Главное требование банков – это наличие стабильного официального заработка, который подтверждается справкой от работодателя и справками по форме 2-НДФЛ.

При этом получатель кредита должен иметь достаточный как общий стаж, так и приличный стаж на последнем месте работы.

Оценивает банк и прошлую кредитную историю, если у клиента имеются задолженности или отмечены выплаты позже срока по прошлым платежам, то это может стать основанием для отказа.

Заемщик должен быть в состоянии внести первоначальный взнос в размере от 15% от стоимости жилья.

Также дополнительным плюсом является наличие в собственности автомобиля или другой квартиры.

Оценка рисков

Перед тем, как получить одобрение банковской компании, заявителю придется пройти процедуру андеррайтинга. Так называется оценка рисков, которую осуществляет служба безопасности банка.

Потенциальный клиент тщательно проверяется по трем важнейшим показателям:

- уровень его дохода;

- наличие имущества в собственности;

- прошлая кредитная история.

Если гражданин соответствует всем критериям банка, то ему выдается одобрение на получение займа, после чего клиенту выделяется несколько месяцев на поиск необходимой недвижимости, которая также согласуется с финансовой компанией.

Кому дают ипотеку на жилье?

Чтобы понять, кому дают ипотеку, следует более подробно остановиться на различных категориях заемщиков.

Со скольки лет?

Многие банки устанавливают возможность получения ипотеки с 21 года, но в некоторых компаниях можно взять займ и с 18 лет.

До какого возраста?

Получать займ можно до 60 лет мужчинам и до 55 лет женщинам, при этом необходимо рассчитывать займ так, чтобы последние выплаты по кредиту не наступили позднее пенсионного возраста.

Стоит отметить, что идеальным возрастом для банка считается возраст от 25 до 40 лет, так как именно в этот период человек наиболее трудоспособен.

Если плохая кредитная история

Крупные банковские организации серьезно относятся к плательщикам, которые уже имеют кредиты или имели ранее задержки по выплатам, так как никто не хочет связываться с безответственными клиентами.

Поэтому с плохой кредитной историей лучше обращаться в молодые компании, которые:

- еще не имеют доступ к общей базе данных плательщиков;

- не столь требовательны к гражданам.

Также можно попробовать обратиться в микрофинансовые компании, но условия там не такие выгодные, как в стандартных банках.

Если есть непогашенные кредиты

Когда у заемщика имеются непогашенные долги по кредиту, можно доказать в новом банке, что просрочки произошли не по его вине, например:

- в случае увольнения;

- тяжелой болезни;

- сложной семейной ситуации.

Пенсионерам

Работающие пенсионеры могут рассчитывать на получение кредита на общем основании, если предоставят подтверждение доходов.

Граждане на пенсии могут попросить детей оформить кредит на свое имя, но выплачивать его будут самостоятельно.

Беременным

Если женщина опасается, что банк откажет ей в получении кредита из-за своего интересного положения, то она может просто умолчать о данном факте.

Когда скрыть беременность уже не получится, важно подтвердить:

- наличие официальной работы;

- оформление в будущем декретных.

Также дополнительным заемщиком может выступить мужчина, если он имеет более внушительный доход.

Молодые родители могут участвовать в программе молодой семьи и получить ипотеку на льготных условиях.

Без первоначального взноса

Ипотеку без первого взноса можно получить, предоставив банку под залог недвижимость или другое крупное имущество, которое уже находится в собственности.

Также можно взять второй кредит и оплатить им первоначальный взнос.

Под материнский капитал

Получатели материнского сертификата имеют право оплатить им первый взнос по ипотеке, либо погасить капиталом часть кредита.

Для этого необходимо написать соответствующее заявление в Пенсионный фонд.

Тут можно скачать образец заявления в Пенсионный фонд о распоряжении средствами материнского капитала.

Военным

Банки настороженно относятся к военным, однако участники военной программы могут получить ипотеку по выгодным условиям, оплатив первый взнос или часть кредита из средств специального военного фонда.

При какой зарплате?

Официальная зарплата должна быть такой, чтобы после оплаты месячных платежей заемщику хватало денег на комфортное существование – питание, проезд, оплату счетов и другие расходы.

Обычно оплата по займу не должна превышать 40% от получаемой на руки после вычета налогов зарплаты.

На вторичное жилье

Жилье на вторичном рынке следует согласовывать с банком. Недвижимость должна находиться в хорошем состоянии, не иметь значительных повреждений и недостатков.

Также нельзя приобрести в кредит жилье, если у действующего собственника имеются задолженности по оплате квартиры.

На комнату

Получить ипотеку на комнату сложнее, чем просто кредит на квартиру.

Основное требование – это ликвидность и нормальное состояние помещение для проживания, а также обязательным является внесение первого взноса в размере 15-20%.

Банки

Требования различных банков могут несколько отличаться, поэтому потенциальному получателю кредита следует ознакомиться с условиями крупных компаний.

Сбербанк

Основные условия:

- Идеальный возраст для получения ипотеки в главном российском банке от 21 года и не более 75 лет до момента полного погашения кредита.

- За последние пять лет стаж должен быть не менее 5 лет, а на последней должности не менее полугода стажа.

Плюсом считается наличие открытого в данном банке счета, на который перечисляется зарплата.

Также преимуществом является официальный брак, наличие положительной кредитной истории или ее полное отсутствие.

Здесь можно ознакомиться с образцом договора ипотеки в Сбербанке.

ВТБ 24

Требования в ВТБ 24 не сильно отличаются от требований других банков:

- Получить здесь ипотеку могут не только граждане России, но и иностранные резиденты.

- Заемщик может быть как наемным работником, так и вести предпринимательскую деятельность или являться совладельцем бизнеса.

- Также имеется возможность привлекать поручителей и созаемщиков в количестве до 4 человек.

Тут представлен образец договора ипотеки в ВТБ 24.

Другие

Требования крупных банков в 2018 году обычно являются стандартными.

Однако в других компаниях можно найти и более индивидуальный подход к заемщику, например, возможность:

- не вносить первый взнос;

- подтверждать доход не официальной работой, а другими источниками заработка.

Причины отказа

Основными причинами отказа может быть:

- отсутствие достаточного уровня заработка;

- частая смена работы, неофициальное трудоустройство или задолженность по прошлым кредитам.

Ипотека в Дельта Банке дает возможность приобрести собственное жилье на выгодных условиях.

Ипотека в Дельта Банке дает возможность приобрести собственное жилье на выгодных условиях. Как делится ипотечная квартира при разводе? Читайте тут.

Каковы условия ипотеки в Возрождении? Подробная информация в этой статье.

Порядок оформления

Порядок действий следующий:

- Для оформления ипотеки следует подать заявку сразу в несколько подходящих компаний.

- После чего в течение нескольких дней организация будет рассматривать кандидатуру заемщика.

- Если заемщик отвечает всем требованиям, то заявка одобряется и дается время на поиск недвижимости.

Здесь можно скачать образец заявки на получение ипотечного кредита в банке.

Последний этап – оформление документов в банке и составление ипотечного договора.

На видео о требованиях к заемщику

77metrov.ru

Кому дают ипотеку на квартиру: категории граждан и правила

Доля ипотечного кредитования из года в год растет. И это не случайно – ведь для многих это единственная возможность обзавестись собственным жильем. Однако банки одобряют завки на получение займа под залог недвижимости далеко не всем. Расскажем в статье, почему это происходит и кому дают ипотеку на квартиру и иное жилье более охотно.

Рекламный блок:

Кому дают ипотеку – минимальные требования к заемщику

Существуют определенные критерии характеристик потенциальных заемщиков, которым банки выдают ипотеку чаще. Конечно, у каждой кредитующей организации свои требования. Однако можно определилить круг лиц, которым с большей вероятностью одобрят заявку.

Например, огромное значение имеет уровень дохода потенциального заемщика. Скорее всего банк одобрит заявку человека, который имеет стабильный высокий заработок. По умолчанию подразумевается, что на погашение ипотеки у заемщика будет уходить около 40 % от ежемесячной заработной платы. Если уровень оплаты труда недостаточен, то рекомендуется привлечь созаемщика.

Уровень ежемесячного дохода – это не единственный важный критерий. Не менее значительны следующие факторы:

- высокий объем первоначального взноса;

- положительная кредитная история;

- отсутствие непогашенных кредитов;

- наличие в собственности других объектов недвижимости;

- стаж трудовой деятельности у одного работодателя.

Для любого банка идеальный клиент, подающий заявку на оформление ипотеки – это гражданин от 25 до 40 лет с положительной кредитной историей, солидным доходом и без проблем со здоровьем.

Какой уровень дохода можно посчитать достаточным для одобрения ипотеки? Точные цифры назвать затруднительно. Принято считать, что ежемесячный ипотечный платеж не должен быть выше половины заработной платы. При рассмотрении этого критерия будет учитываться также факт наличия иждивенцев (дети, жена, престарелые родители).

Как правило, о наличии проблем со здоровьем в банке никто не говорит. Кредитующая организация не требует справок и сдачи анализов. Тем не менее, специалист, который будет принимать заявку, обязательно оценит потенциального клиента визуально. Поэтому не стоит обращаться в банк, если вы только что перенесли какое-либо заболевание.

Все серьезные банки в обязательном порядке проверяют кредитную историю заемщика. Если были какие-либо просрочки – последует отказ в выдаче ипотеки. При этом объяснить, почему произошли нарушения кредитного договора в прошлом, не удастся. Банк вынесет отказ без объяснения причины и обсуждения этого факта. Для финансовой организации важно, чтобы заемщик был надежным и платежеспособным, а различные форс-мажорные обстоятельства ее не волнуют.

Кому точно не дадут ипотеку на квартиру?

Хоть рекламы ипотечных программ и обнадеживают тем, что выдают займ под залог недвижимости практически всем, на деле это далеко не так. Есть целый ряд обстоятельств и критериев, по которым человек с высокой вероятностью ипотеку не получит.

Главные обстоятельства, из-за которых почти гарантировано откажут в выдаче займа – отсутствие подтвержденного стабильного дохода и занятость по специальности, подверженной высокому уровню профессионального риска.

В «черный список» нежелательных для заемщика профессий попадают:

- бизнесмены;

- фрилансеры;

- работники с «серой» зарплатой;

- менеджеры по продажам или рекламе;

- страховые агенты;

- риэлторы;

- представители творческих профессий;

- спортсмены;

- военнослужащие;

- альпинисты;

- пилоты;

- сотрудники силовых структур;

- работники МЧС;

- каскадеры;

- некоторые цирковые артисты;

- другие профессии, связанные с высокой степенью риска, или чей доход не имеет высокой окладной части или является не подтвержденным и не стабильным.

Индивидуальный предприниматель или фрилансер могут предъявить в банке налоговые декларации за предыдущие отчетные периоды. Это повысит их шансы на получение ипотеки. Однако даже в этом случае могут отказать, так как наличие стабильного дохода в прошлом не дает гарантии, что он останется таким же в будущем.

Тоже самое относится к профессиям, где заработная плата зависит не от твердой окладной части, а от процентов от объема продаж. Это также относится к творческим профессиям, где заработок зависит от полученных гонораров. В качестве выхода из ситуации банк может предложить предоставить дополнительное обеспечение займа (заложить еще какую-нибудь недвижимость) или привлечь созаемщика/поручителя со стабильным доходом.

Для военнослужащих есть другой выход. Некоторые из них могут воспользоваться программой «Военная ипотека». К сожалению, для других рискованных профессий такой возможности не предусмотрено.

Ипотеку не дадут, если по другим кредитам когда-либо были допущены просрочки. Таких клиентов банки заносят в стоп-лист и больше не имеют с ними дела. Иногда в этот список люди попадают по ошибке. Однако доказать что-то чрезвычайно сложно.

Как узнать дадут ли ипотеку – категории заемщиков

Не оформив заявку на получение ипотеки, узнать достоверно дадут ипотеку или нет, невозможно. Тем не менее можно заочно определить свои шансы на одобрение. Рассмотрим различные категории граждан с точки зрения возможного одобрения ипотечного займа.

Рекламный блок:

С какого и до какого возраста дают ипотеку?

В большинстве кредитующих организаций минимальный возраст потенциального заемщика составляет 21 год. Некоторые банки предоставляют ипотеку с 18 лет, но по факту таким молодым людям заявку одобряют редко.

Верхний возрастной порог для женщин равен 55 годам, а для мужчин 60. Это связано с выходом на пенсию и отсутствием в дальнейшем стабильного высокого уровня дохода.

Как уже говорилось выше, идеальный возраст для банка – от 25 до 40 лет. Объясняется это тем, что до 25 лет редкий человек имеет стабильную работу с высокой оплатой труда. Почему 40 лет? В этом возрасте еще можно успеть выплатить ипотеку до пенсии. Именно на это рассчитывают банки.

Дадут ли ипотеку с плохой кредитной историей?

Сверка данных заемщика с информацией из бюро кредитных историй – важнейший критерий проверки надежности. При обращении в серьезный и крупный банк рассчитывать на то, что старые просрочки по кредитам не будут выявлены, не стоит.

Некоторые финансовые организации допускают, так называемую, «техническую» просрочку у клиента. Однако, вероятнее, для обеспечения ипотечного займа потребуется привлечь поручителя или дополнительное обеспечение.

Таким образом, с плохой кредитной историей крупные банки ипотеку не дадут. В такой ситуации целесообразнее обратиться в новый банк или мелкий региональный.

Дают ли ипотеку пенсионерам?

Ипотечные программы предусматривают также возможность получения займа пенсионерам. В этом случае имеются в виду работающие пенсионеры, которые смогут подтвердить доход.

Для неработающих граждан на пенсии (или работающих неофициально) есть только один выход – оформить ипотеку на работающих детей, но выплачивать кредит самостоятельно.

Дадут ли ипотеку, если есть непогашенные кредиты?

С одной стороны, банки неохотно имеют дело с людьми, у которых полностью отсутствует кредитная история. Так они не могут оценить надежность потенциального заемщика. Поэтому, если у вас есть небольшой кредит, который не погашен в данный момент, но платежи по которму исправно вносятся – это не станет препятствием.

Если непогашенные кредиты имеют просрочки, то ситуация усложняется. Можно попробовать доказать в банке, что возникли форс-мажорные обстоятельства. Однако, скорее всего в выдаче ипотеки будет отказано.

Дают ли ипотеку беременным?

Женщина может не афишировать свое положение в банке. Если скрыть беременность невозможно, важно подтвердить наличие официального трудоустройства.

Как правило, женщина в положении берет ипотеку вместе с мужчиной, который выступает созаемщиком. В этом случае можно воспользоваться специальными льготными ипотечными программами в качестве молодой семьи.

Дают ли ипотеку в декретном отпуске?

Если ипотека оформляется по причине скорого пополнения семьи, то можно также воспользоваться льготными программами. Несмотря на наличие таких программ, декретный отпуск может стать препятствием при оформлении ипотечного кредита. Вероятнее, потребуется привлечение созаемщика.

Как правило, в этом случае основным заемщиком становится супруг женщины в декрете, а она выступает в договоре созаемщиком. Права на приобретаемое жилье в таком случае будут равными (оформляется в общую совместную собственность). В дальнейшем часть долга может быть погашена материнским капиталом.

Ликвидность залогового жилья

Не менее важна ликвидность залогового жилья, то есть возможность быстрой реализации квартиры (дома и т.д.), если заемщик окажется неплатежеспособным. От степени ликвидности жилья будет зависеть не только окончательное одобрение заявки, но и размер кредита.

Что оказывает влияние на ликвидность?

- Характеристики объекта. Наиболее ликвидными считаются 1-2 комнатные квартиры в доме с хорошим состоянием и коммуникациями.

- Расположение объекта. Тут на ликвидность влияет транспортная доступность, освоение территории, благоустройство района.

Если с точки зрения банка выбранный объект не является ликвидным, то заемщику будет предложено предоставить дополнительное обеспечение ипотеки.

Информация в статье о том, кому дают ипотеку на квартиру или другой объект недвижимости, поможет заранее оценить свои шансы. При возникновении сложностей с оформлением ипотеки обращайтесь к юристу за консультацией. Это рекомендуется сделать на этапе выбора кредитующей организации. Получить бесплатную консультацию специалиста можно на нашем сайте.

Вконтакте

Google+

estatelegal.ru