Самая дешевая ипотека: в каком банке ипотека выгоднее. Ипотека самое выгодное предложение

Самая выгодная ипотека - лучшие предложения банков!

Предложения банков по ипотечному кредитованию – это долгосрочные ссуды длиною до 30 лет. Именно поэтому важно сделать правильный выбор, в каком банке лучше оформить ипотеку. Наш портал поможет вам подобрать лучший ипотечный банк с подходящими вам условиями.

В каком банке самая выгодная ипотека?

Первое, что волнует будущего ипотечника - где дешевле ипотека. Для крупных сумм и больших сроков, каждая доля процента существенно влияет на общий размер переплаты и показатель ПСК.

ПСК, или Полная стоимость кредита – это комплексный показатель, включающий в себя все комиссии, проценты, доп. сборы и страховки. Иногда, самая дешевая ипотека может оказаться самой дорогой за счет этих составляющих. Наш сервис поможет вам разобраться - в каком банке лучше всего брать ипотеку и на какие условия следует обратить особое внимание.

Ипотека: лучшие условия

Условия ипотечного кредитования привязаны к разработанной банком программе.

Программы ипотечного кредитования различаются по типу недвижимости, которую вы желаете приобрести:

- Жилье в стадии строительства: по процентной ставке и стоимости квартир, это самая доступная ипотека. Но есть большой минус – застройщик сдаст объект только через несколько лет и существует вероятность значительной задержки сроков.

- Новостройки – в банках всегда выгодная ипотека на новостройку, которая возведена с участием дочерних организаций или партнеров банка.

- Квартиры и дома на вторичном рынке требуют отдельной оценки и должны соответствовать требованиям к залогу. Прежде, чем выбирать, где взять ипотеку на вторичное жилье – изучите эти требования: именно они сузят список банков до 2-3 вариантов.

- Загородная недвижимость – одна из самых дорогих программ с обязательным комплексным страхованием, позволяет оформить объект не дальше 100 км. от города. Иногда этой программе стоит предпочесть обычный потребительский кредит.

- Прочие программы позволяют приобрести недострой, дачный участок, землю под строительство, сельхоз сооружения и другие объекты.

Каждой программе характерен свой диапазон процентных ставок, требования к страхованию. Ипотечный заёмщик обязан страховать объект залога на протяжение всего срока кредита и здесь есть прямая зависимость: чем старше объект, тем выше будет страховая премия. Второе обязательное требование банка – титульное страхование и страховка жизни от аккредитованных партнеров банка. Итого, к ипотеке может прибавиться 3 вида обязательных страховок.

Какой сейчас процент по ипотеке?

Актуальные предложения банков вы видите в текущем разделе нашего портала. Мы сделали подборку, где получить ипотечный кредит можно без подводных камней.

В предложенном нами списке вы можете сравнить условия и выбрать подходящий вариант - в каком банке выгоднее взять ипотеку под выбранный тип недвижимости.Если вам интересно, в каком банке проще взять ипотеку – то выгодные предложения придется отбросить сразу. Чем больше рискует банк, упрощая доступность кредитов, тем больше процентов он закладывает в ставку. Проверьте – какие банки одобрят вам ипотеку, отправив онлайн заявку на нашем портале: вам не придется самостоятельно изучать условия – после предварительного одобрения сотрудник банка сам вам позвонит и расскажет, что нужно для оформления сделки.

loanlab.ru

как найти наиболее выгодное предложение?

Ипотечное кредитование всегда предполагает длительный срок кредитования и большую сумму переплаты за пользование кредитными средствами. Тяжесть долгового бремени во многом зависит от того, насколько тщательно был проведен заемщиком анализ банковских продуктов и выгодности условий выбранного предложения. Перед оформлением займа специалисты советуют заранее изучить рекомендации по правильному подбору ипотеки. Это поможет выбрать наиболее подходящее предложение потенциальному клиенту банка.

Что нужно сделать в первую очередь?

Для начала физическому лицу необходимо определиться с видом приобретаемого на кредитные деньги жилого имущества, реально оценив свои финансовые возможности. Для некоторых принципиально приобрести новое жилье с современной планировкой, другие предпочитают стать владельцем готового жилья и не испытывать необходимости тратить средства на ремонтные работы.

Для начала физическому лицу необходимо определиться с видом приобретаемого на кредитные деньги жилого имущества, реально оценив свои финансовые возможности. Для некоторых принципиально приобрести новое жилье с современной планировкой, другие предпочитают стать владельцем готового жилья и не испытывать необходимости тратить средства на ремонтные работы.

На рынке сегодня достаточно большое количество ипотечных предложений для приобретения частных домов или возведения строения собственными силами. Гражданам, ограниченным в финансовых возможностях, стоит рассмотреть варианты приобретения недвижимости класса эконом или доли в квартире.

Определение цели кредитования существенно сузит круг рассматриваемых вариантов недвижимости и даст примерные ориентиры в части необходимой для покупки жилья суммы. После этого можно перейти к рассмотрению имеющихся на финансовом рынке банковских продуктов, предназначенных для кредитования, выбранного заемщиком направления. Рекомендуется при этом обратить внимание на ограничения в минимальной и максимальной сумме займа и особых условий предоставления в отдельных регионах.

Стоит учесть, что большинство кредитных учреждений предлагают наиболее выгодные условия кредитования при оплате определенной суммы первоначального взноса, который рассчитывается от общего объема займа. На текущий момент средний размер его варьируется от 15 до 20%. Такая сумма должна быть на счету клиента для возможности оформления займа. При недостаточности личных сбережений можно рассмотреть варианты уплаты первого взноса средствами материнского или жилищного сертификата. В случае невозможности уплаты необходимого взноса стоит быть готовым к более жестким условиям кредитования и рассматривать именно такие кредитные предложения.

Особенности требований к заемщику

Кредитные учреждения сегодня тщательно подходят к выбору заемщиков и предъявляют к ним ряд обязательных требований, которые стандартны и могут незначительно отличаться в различных банках. В связи с этим перечень конкретных правил рекомендуется уточнить заранее. Информацию подобного рода всегда можно получить в отделении кредитной организации или на электронном портале банка. В список традиционных требований входит:

Кредитные учреждения сегодня тщательно подходят к выбору заемщиков и предъявляют к ним ряд обязательных требований, которые стандартны и могут незначительно отличаться в различных банках. В связи с этим перечень конкретных правил рекомендуется уточнить заранее. Информацию подобного рода всегда можно получить в отделении кредитной организации или на электронном портале банка. В список традиционных требований входит:

- наличие российского гражданства;

- возраст от 21 до 65 лет;

- определенный стаж трудовой деятельности;

- возможность подтверждения дохода;

- наличие в регионе действующего отделения банка.

При несоответствии заемщика вышеперечисленным требования шансы на получение кредита в конкретном банке, предъявляющем подобные условия, отсутствуют. Исключение составляет последний пункт и при невозможности подтвердить доход справкой 2-НДФЛ клиенту стоит отказаться от рассмотрения стандартных программ банка и обратить внимание на предложения предоставления займа по упрощенной системе с предоставлением только 2-х документов. При этом стоит учитывать, что процентные ставки и суммы первоначального взноса по таким вариантам будут выше.

Важным моментом для большинства кредитных учреждений является наличие хорошей кредитной истории у физического лица. Факт наличия просрочек и задолженностей по займу существенно снижает шансы одобрения кредита. Отсутствие истории для многих банков также является причиной отказа, так как при этом возникают сложности в оценке надежности клиента.

Основные ошибки заемщиков

При выборе программы кредитования основная задача заемщика заключается в выборе предложения с наиболее выгодными условиями. Как правило, большинство физических лиц обращает внимание на размер процентной ставки и не принимает во внимание важность остальных условий предоставления займа, что является грубейшей ошибкой.

Специалисты советуют внимательно читать кредитный договор и обращать внимание на наличие скрытых комиссий, дополнительных оплат за заключение договора и обслуживание кредита. Незначительные на первый взгляд доли процентов с учетом длительного периода ипотечного кредитования в 10—30 лет чреваты серьезными расходами.

Рекомендуется обращать внимание на наличие подобных пунктов в кредитном договоре:

- обязательные расходы;

- опционные дополнительные затраты.

Для клиента наличие подобных условий в договоре означает необходимость оплаты определенных размеров сумм. Например, для получения минимальной ставки по займу некоторые банки предъявляют требование в виде оплаты разового взноса, размер которого в среднем варьируется от 1% до 4% суммы предоставляемого займа.

К распространенным ошибкам относят следующие моменты:

- приобретение элитного жилья лицами со средним уровнем дохода, что в дальнейшем чревато невозможностью погасить займ и большим риском потери жилого имущества;

- стремление выбрать предложение с минимальным размером первоначального взноса;

- соглашение при заключении договора на неподъемные для семейного бюджета ежемесячные платежи в надежде на улучшение финансового положения в будущем.

Специалисты говорят о том, что при возможности выбрать вариант ипотеки с оплатой 10% и 50% рекомендуется выбирать второй. В таком случае сразу погашается значительная часть стоимости жилья, ставки процентов по кредиту существенно ниже и в итоге общая сумма переплаты по займу будет в разы меньше.

Сложным вопросом для многих становится определение оптимального срока кредитования. Сегодня российские банки готовы предоставлять ипотечные средства на период от 10 до 30 лет. Как показывает статистика, средний срок погашения долговых обязательств физическими лицами составляет 15 лет, именно на такой период специалисты финансового рынка советуют оформлять займ. При возможности заемщик всегда может в любой момент погасить кредит досрочно, так как кредитные организации в соответствии с действующим законодательством не могут препятствовать заемщику в реализации подобного решения.

Оформление кредита на срок 30 лет позволяет заемщику существенно снизить размер ежемесячных платежей, но итоговая сумма переплаты может увеличиваться в 2 и более раз по сравнению с первоначальной суммой займа.

Как получить максимально выгодные условия?

Наиболее лояльные условия кредитования сегодня получают заемщики по социальным программам с поддержкой государства. Такие предложения предназначены для определенной категории граждан, которым из бюджета выделяются определенные средства в виде субсидий для возможности решения жилищного вопроса. К таким вариантам относят программы для следующих слоев населения:

Наиболее лояльные условия кредитования сегодня получают заемщики по социальным программам с поддержкой государства. Такие предложения предназначены для определенной категории граждан, которым из бюджета выделяются определенные средства в виде субсидий для возможности решения жилищного вопроса. К таким вариантам относят программы для следующих слоев населения:

- молодых семей;

- молодых специалистов;

- военнослужащих;

- семей, в которых после 2018 года родился второй и следующий ребенок.

Каждая из этих программ предполагает наличие определенных требований, которым должен соответствовать заемщик для того, чтобы получить займ на наиболее выгодных условиях. Количество банков, работающих с подобными программами, сегодня достаточно велико, и подобрать наиболее выгодные условия не составляет труда. Специалисты рекомендуют узнать о существующих региональных программах и условиях участия в них, так как став участником подобного проекта можно получить помощь в оплате займа со стороны местной администрации.

Рекомендуется выбирать банки, в которых заемщик получает заработную плату, так как держатели карт в этом случае получают наиболее выгодные условия кредитования. Для такой категории заемщиков доступно оформление кредита по минимальной ставке процента, для остальных граждан ее значение в среднем увеличивается на 0,5—2%. Стоит обратить внимание на особенности предоставления займа для повторных клиентов, которые в большинстве российских банков получают ставку на несколько пунктов ниже по сравнению с новыми заемщиками.

Сложным вопросом для многих становится необходимость заключения комплексного страхования. Согласно действующему законодательству физическое лицо обязано заключить только договор обязательного страхования, но при отказе заключить соглашение в отношении жизни и здоровья средний процент по кредиту увеличивается на 1—2%.

Стоит обращать внимание на акции, проводимые банком и застройщиком, в рамках которых имеется возможность получить наиболее выгодные условия. Такие маркетинговые ходы проводятся на регулярной основе, поэтому имеется возможность получить займ по ставке сниженной в среднем до 0,25% по сравнению со стандартными предложениями. Не стоит пренебрегать коммерческими банками и рассматривать ипотечные предложения только крупнейших лидеров российского рынка финансовых услуг.

Заключение

Подбор наиболее выгодных условий кредитования является непростой задачей, что обусловлено большим количеством ипотечных предложений. Не стоит выбирать вариант только по размеру процентной ставки, так как существует множество иных факторов, влияющих на выгодность предложения и итоговую сумму переплаты по займу.

onedvizhke.ru

В каком банке самые выгодные условия ипотеки

Процентная ставка по ипотеке

Для большинства заемщиков под выгодной ипотекой подразумевается низкая процентная ставка. Она всегда определяется в индивидуальном порядке и зависит от ряда факторов. В частности, размера первоначального взноса, сроков и суммы кредитования. Также банки устанавливают ставку исходя из предоставленных документов, подтверждающих доходы и стаж, наличия оформленного страхования жизни и здоровья. Процентная ставка варьируется и в зависимости от региона и вида жилья (новостройка или квартира на вторичном рынке). Многие банки предлагают льготные условия по ипотеке для определенных категорий заемщиков (военных, ученых, учителей, бюджетников и др.). Выгодно брать ипотеку в том банке, в котором вы получаете зарплату.

Процентная ставка часто зависит и от размера первоначального взноса. Чем большей суммой средств вы располагаете, тем более выгодным будет для вас кредит. Например, в Сбербанке при первоначальном взносе от 50% ставка составит 12,5%, от 30 до 50% - 12,75% и менее 30% - 13%.

Выдавая кредиты на длительный срок, у банков появляются дополнительные экономические риски, которые могут обесценить возвращенные средства. Поэтому они устанавливают повышенные процентные ставки на долгосрочные кредиты. В среднем разница по процентным ставкам по ипотеке на 10 и на 30 лет составляет в среднем 0,5-2 п.п.

Для определения наиболее выгодного предложения по ипотеке вы можете воспользоваться возможностями специализированных банковских порталов, которые позволяют сравнить банковские программы на основании параметров ипотеки. Например, такие опции есть на портале Банки.ру и Сравни.ru.

Тип платежей по ипотеке

На величину переплаты по ипотеке оказывает влияние не только величина процентной ставки, но и тип платежей. Большей выгодой отличаются дифференцированные платежи, при которых основной долг гасится вместе с процентами. Тогда как по аннуитетной схеме первое время почти весь платеж идет на погашение процентов, а размер основного долга остается практически неизменным. При этом дифференцированная схема погашения кредита доступна не каждому заемщику, ведь первоначальные платежи по такой ипотеке будут на порядок выше.

После оформления ипотеки необходимо продолжать анализировать программы кредитования. Ведь всегда есть возможность рефинансировать ипотеку и сделать ее более выгодной.Аннуитентные платежи более выгодны для банков, поэтому дифференцированный тип встречается крайне редко. Возможности выбора по какой схеме им удобнее платить предоставляет ограниченный перечень банков. В их числе Газпромбанк и Россельхозбанк. Так, если взять ипотеку в Россельхозбанке на 5 млн р. сроком на 10 лет с первоначальным взносом 15% процентная ставка составит 13,5%. Если вести погашение аннуитетными платежами, переплата составит 3,52 млн р., а ежемесячный платеж - 64,72 тыс.р. Тогда как по дифференцированной схеме переплата будет 2,89 млн р. (на 630 тыс.р. меньше), а ежемесячный платеж - от 35,8 тыс.р. до 84,15 тыс.р. Такой платеж может позволить себе заемщик с достаточно высокими доходами, что снижает число претендентов на ипотеку с дифференцированной схемой оплаты.

Минимальный пакет документов

Многих заемщиков пугает тот факт, что ипотека требует предоставления обширного пакета документов. Некоторым предоставить их достаточно проблематично, например, из-за отсутствия официально подтвержденного дохода. Но сегодня есть возможность оформить ипотеку по двум документам при наличии первоначального взноса от 35%. Такие ипотечные программы развивают Сбербанк и ВТБ24.

Риски банков в этом случае минимальны, ведь ипотечная квартира выступает в качестве залогового обеспечения по кредиту.

www.kakprosto.ru

в каком банке ипотека выгоднее

Наиболее дешевую ипотеку, без учета льготных программ (для молодых семей, военнослужащих и т.д.), на данный момент предлагает ипотечный банк ДельтаКредит, его годовая ставка находится в размерах от 6% до 9% и плюс плавающая ставка, зависящая от показателя Libor1Y. То есть стоимость кредита в течение всего срока ипотеки может колебаться. Минимальный первый взнос 15% для квартир, покупаемых для проживания, и 50% для квартир, приобретаемых для сдачи в аренду.

На месте номер два находится Ханты-Мансийский банк с фиксированной ставкой в 10,9% годовых. Замыкает тройку Нордеа Банк с фиксированной годовой ставкой 11,5%.

Лидерами ипотечного кредитования на сегодняшний день можно назвать Сбербанк России, Банк Deltacredit, ВТБ, Городской Ипотечный Банк, Русский Ипотечный Банк.

Наиболее низкие проценты по ипотеке у Городского Ипотечного Банка — 10,05% на сумму до 1 000 000 долларов, при этом он предоставляет кредит сроком до 25 лет и не имеет моратория на досрочное погашения тела кредита.

Сбербанк может предоставить самые разные ипотечные программы с государственной поддержкой. Процентная ставка колеблется в пределах 14% в рублях, 8,8%-12,1% в иностранной валюте, с 20% первоначальным взносом на период до 30 лет.

Банк Deltacredit может предложить ипотеку на новостройку, строительство дома, покупку квартиры на вторичном рынке или кредит под залог имеющейся недвижимости. Годовой процент по кредиту составляет от 10,5% — 17,5% в зависимости от выбранной ипотечной программы. Срок кредита — до 25 лет, без первоначального взноса.

Однако утвержденные банковские ипотечные программы могут немного видоизменить в Вашу пользу, при предоставлении дополнительного пакета документов.

Во многих банках ипотеку можно сделать выгоднее, снизив процентные ставки — о том, как это сделать читайте в статье: как уменьшить процент и переплату по ипотеке.

kudavlozitdengi.adne.info

В каком банке лучше взять ипотеку в 2018 году и где самый низкий процент

Ипотечный заем – зачастую единственный способ приобретения собственной недвижимости. Так как этот вид кредита оформляется на длительный срок, актуальным является вопрос, в каком банке лучше взять ипотеку в 2018 году. Если взять заем на квартиру, не взвесив все «за» и «против», можно переплатить внушительную сумму или получить неожиданные ограничения в виде невозможности досрочно погасить.

Ипотечный заем – зачастую единственный способ приобретения собственной недвижимости. Так как этот вид кредита оформляется на длительный срок, актуальным является вопрос, в каком банке лучше взять ипотеку в 2018 году. Если взять заем на квартиру, не взвесив все «за» и «против», можно переплатить внушительную сумму или получить неожиданные ограничения в виде невозможности досрочно погасить.

Ипотека: в каком банке лучше брать

Самый лучший вариант для ипотеки – выбрать банк, являющийся партнером федеральной структуры Агентство по ипотечному жилищному кредитованию (АИЖК). Данные кредитные учреждения являются аккредитованными и могут предложить гораздо лучшие условия, чем остальные. Не исключено, что у заемщика получится даже взять льготную ипотеку, например, с господдержкой.

При рассмотрении различных предложений нужно не только смотреть, какой самый низкий процент по ипотеке в каком банке в 2018 году, но и на другие параметры:

- максимальный срок платежа – обычно он от 20 до 30 лет, при этом чем короче, тем лучше: расчеты показывают, что продолжительность срока на размер ежемесячного платежа влияет не очень сильно, а вот переплата возрастает при длительных платежах;

- размер первоначального взноса – обычно требуют 20%, но есть и предложения с 10%, некоторые банки просят не менее 30%;

- оформление страховки – если банк требует застраховать квартиру, то это нормально (жилье – предмет залога), но вот от страхования собственной жизни и риска потери работы можно отказаться;

- возможность досрочной уплаты – будьте внимательны, некоторые банки ограничивают размеры взносов или устанавливают комиссии;

- наличие дополнительных опций – смс-информирование, онлайн и мобильный банки, выдача карты, возможность пополнения через банки-партнеры или точки продаж и другие возможности здорово облегчают жизнь заемщику и позволяют ему платить ипотеку максимальной комфортно.

Выясняя, в каком банке лучше брать ипотеку, нужно будет поинтересоваться, накладываются ли какие-то ограничения на жилье или на самого заемщика. Так, некоторые банки кредитуют обратившихся только при приобретении новостройки, другие специализируются на выдаче займов военнослужащим.

Читайте так же: как оформить первый займ без процентов на карту онлайн

Специальные предложения по ипотеке

Отвечая на вопрос, в каком банке выгоднее брать ипотеку, следует упомянуть о специальных предложениях, которые предлагаются заемщикам. Самые популярные это:

Ипотека с господдержкой. Она доступна семьям с детьми, инвалидам, малообеспеченным и другим незащищенным слоям населения. Государство компенсирует часть платежей, в результате заемщик получает сниженную процентную ставку. Этот вид ипотеки невероятно популярен, ведь он снижает размер процентов на 2/3 от текущей ставки рефинансирования, а это 7,33%!

Ипотека с господдержкой. Она доступна семьям с детьми, инвалидам, малообеспеченным и другим незащищенным слоям населения. Государство компенсирует часть платежей, в результате заемщик получает сниженную процентную ставку. Этот вид ипотеки невероятно популярен, ведь он снижает размер процентов на 2/3 от текущей ставки рефинансирования, а это 7,33%!- Для военных. Большинство банков предлагают фиксированную процентную ставку в районе 15-18%. Она доступна только при наличии военного сертификата.

- Залоговой недвижимости. Речь идет о квартирах, принадлежащих банку и конфискованных у предыдущих владельцев за долги. Если где выгоднее взять ипотеку в 2018 году, то только по такому предложению, так как стоимость таких объектов обычно ниже среднерыночной на 10-15%.

- Для молодых семей. Некоторые банки, например, Сбербанк и Абсолют банк, предлагают сниженные ставки для заемщиков младше 35 лет и имеющих детей.

- Ипотека + материнский капитал. Практически все банки принимают материнские сертификаты, что в итоге позволяет уменьшить платеж и рассчитывать на более лояльно отношение кредитора.

- Для работников бюджетной сферы. Такие программы реализуются совместно с государством, и по ним предлагаются сниженные ставки.

Прежде чем выявлять, где выгоднее брать ипотеку в 2018 году, рекомендуется узнать о спецпредложениях банка и полных условий таких программ. Вполне возможно, что вы подойдете для участия и получите ипотеку со значительно сниженной процентной ставкой.

Еще один момент – у заемщика обязательно должна быть хорошая кредитная история. С просрочками и долгами на низкие проценты рассчитывать не придется.

Читайте так же: все МФО России работающие онлайн без отказов

В каком банке лучше взять ипотеку в 2018 году

Средняя ставка по ипотечному кредиту (не по спецпрограммам) равна 18%. Если предлагается ниже, то это хорошее предложение. При участии в программах ставки могут снижаться вплоть до 7-10%. В итоге квартира достается практически без переплаты, особенно, если учитывать рост инфляции.

Выбирая, в каком банке самый низкий процент на ипотечный кредит 2018 года, следует обращать внимание на полные условия. Зачастую сниженная ставка доступна только при выполнении определенных требований, например, при покупке новостройки. Иначе можно разочароваться, найдя хорошую программу и не подойдя под ее условия.

В таблице указаны, в каком банке самый низкий процент на ипотеку, вместе с другими параметрами: максимальной суммой, которую выдает банк, минимальный размер первоначального взноса и предельный срок кредитования. При анализе у каждого учреждения выбиралось только одно, самое выгодное предложение.

Конкретные условия по программам рекомендуется узнавать в самом банке, позвонив по телефону или обратившись к официальному сайту учреждения.

| Тинькофф Банк | Ипотека с государственной поддержкой | 0.109 | 8 000 000 | 0.2 | 30 лет |

| Московский Кредитный Банк | Квартира в строящемся доме с господдержкой | 6,9-12% | 8 000 000 | 0.1 | 20 лет |

| Енисей | Новостройка | 8,8-13,9% | 20 000 000 | 0.1 | 30 лет |

| Московский Индустриальный Банк | Под ключ (с господдержкой) | 10-11,75% | 8 000 000 | 0.2 | 30 лет |

| ВТБ Банк Москвы | Новостройка с господдержкой | 10-12% | 8 000 000 | 0.2 | 30 лет |

| Зенит | На покупку недвижимости, находящейся на балансе банка | 0.105 | 3 000 000 | 0.1 | 30 лет |

| Россия | Военная ипотека с государственным субсидированием | 0.105 | 2 290 000 | 0.2 | 7 лет |

| Райффайзенбанк | Ипотека с государственной поддержкой | 11-11,5 | 8 000 000 | 0.2 | 25 лет |

| Сбербанк России | Ипотека с государственной поддержкой | 0.12 | 8 000 000 | 0.2 | 30 лет |

| Абсолют Банк | Молодая семья | 13,25-14,25% | 9 000 000 | 0.15 | 25 лет |

| Возрождение | Квартира 2016 | 0.133 | 30 000 000 | 0.2 | 30 лет |

| Промсвязьбанк | Новостройка | 13,3-13,8% | 30 000 000 | 0.2 | 25 лет |

| Банк Уралсиб | Готовое жилье | 13,5-14,75% | 15 000 000 | 0.2 | 25 лет |

| Связь-Банк | Твоя ипотека | 13,5-14,75% | 30 000 000 | 0.2 | 20 лет |

| Россельхозбанк | Ипотечное жилищное кредитование | 13,5-16% | 20 000 000 | 0.15 | 30 лет |

| Бинбанк | Стандарт: квартира | 13,75-14% | 10 000 000 | 0.2 | 30 лет |

| ВТБ24 | Покупка готового жилья | 0.14 | 90 000 000 | 0.15 | 30 лет |

| Металлинвестбанк | Приобретение готового жилья | 14-15% | 25 000 000 | 0.2 | 25 лет |

| Банк «Санкт-Петербуррг» | Новостройка по паспорту | 14-15% | 12 000 000 | 0.35 | 25 лет |

| Межтопэнергобанк | Ипотечный кредит | 14-16% | 10 000 000 | 0.1 | 25 лет |

mikrozaym-onlayn.ru

Несколько самых выгодных предложений по ипотеке

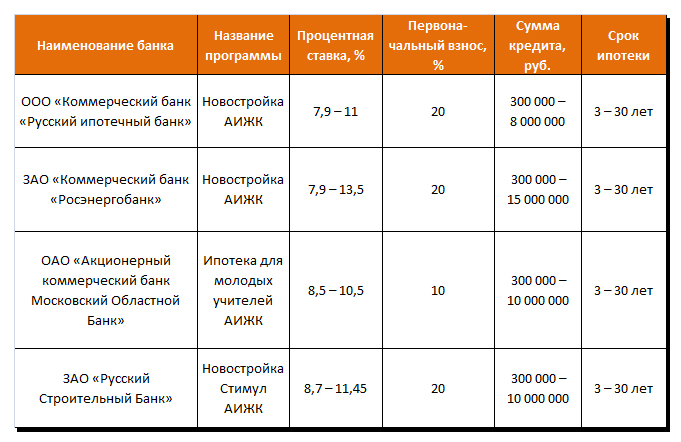

Купить квартиру на собственные средства по силам далеко немногим. И пусть, все называют ипотеку «кабалой на всю жизнь», но это единственный способ покупки собственного жилья. К тому же современные программы с каждым годом становятся доступнее и выгоднее. Например, Правительством Российской Федерации создано специализированное Агентство по ипотечному жилищному кредитованию (АИЖК), в рамках которого открыты и успешно функционируют огромное количество различных ипотечных программ. Именно под управлением данной структуры предложены самые выгодные условия по ипотеке. В представленной ниже таблице рассмотрим подробнее данные тарифы в нескольких банках страны.

Таблица 1. Ипотека на лучших условиях от АИЖК

Очевидно, что программы от АИЖК действительно предлагают самые выгодные условия: процентные ставки низкие, первоначальный взнос небольшой, а сумма кредитов впечатляет.

Специализированные льготные ипотечные программы

Для получения дополнительных скидок и возможности сделать Вашу ипотеку более доступной предлагаем рассмотреть несколько льготных категорий граждан и программ, помогающих нуждающимся слоям населения в приобретении жилья. Возможно и Вы найдете себя в представленных ниже категориях.

- Ипотека для молодых ученых: научные сотрудники, врачи, доктора наук, кандидаты наук и др. Подробнее со всем списком профессий, относящихся к данной категории Вы можете ознакомиться либо в банке, который предоставляет данный ипотечный продукт, либо у специалистов АИЖК.

- Ипотека для учителей. Данная категория граждан также относится к льготной и имеет особые условия по ипотеке.

- Ипотека для военных. Данная программа помогает военным и им семьям на очень выгодных условиях получить возможность покупки жилья. Узнать какие именно параметры включает в себя ипотека для военных Вы можете в банке, оказывающем услуги по данной программе.

- Ну и наконец, ставшая в последнее время очень популярной возможность погашения ипотечного кредита, используя средства материнского капитала. Эта процедура вполне законна и официальна и позволяет значительно сократить долг перед банком за купленную ранее квартиру или при будущей покупке жилья.

Обзор лучших предложений крупных банков по ипотечным программам

Далее рассмотрим несколько тарифов, предлагающих выгодные условия кредитования. Все программы предлагаются ведущими российскими банками под выгодные проценты. Оформим данные предложения в виде таблицы, чтобы информация приобрела доступный и структурированный вид.

Таблица 2. Ипотека на лучших условиях от крупных банков страны

Очевидно, что данные предложения имеют самые оптимальные условия: в крупных банках, с низкой процентной ставкой, невероятной суммой кредита и сроком кредитования. Узнать больше информации об ипотечных программах Вы можете в статье «Где можно взять ипотеку», а получить подробный алгоритм действий о самом процессе оформления ипотеки Вы можете в материале «Оформление ипотеки без первоначального взноса».

menspassion.ru

Самые выгодные предложения оформить ипотеку — Без юриста

Если вы желаете платить минимум процентов, то вам стоит обратить внимание на банк ВТБ24, который предлагает своим клиентам ставку в 9,9% (меньше в принципе нет), но взамен требует первый взнос 60% и максимальный срок кредитования составляет 7 лет.

Кому-то это предложение подойдет, но вряд ли тут все способны внести 2/3 стоимости квартиры. Для сравнения в том же ВТБ24 при стандартной ипотечной программе ставка будет уже 12,5%.

Мы бы посоветовали вам не вестись на предложения вроде «ставка 8,9% годовых», так как они имеют двойное дно. Дело в том, что указанная ставка действует только в первый год ипотеки, ну а дальше она меняется и далеко не в сторону снижения.

Кстати, так как ВТБ24 — это банк государственный, то он предлагает более выгодные условия желающим приобрести государственное жилье (11% годовых). Весьма неплохое предложение, но целесообразность подобной покупки оставляет желать лучшего.

Самая-самая выгодная ипотека предоставляется государственным Агентством ипотечного кредитования, но ею могут воспользоваться далеко не все, а только молодые и многодетные семьи, не обеспеченные жилой площадью. Большинству граждан туда вход заказан, да и очередь такая, что стоять вы за этой ипотекой в будете минимум пару лет.

Еще одно весьма привлекательное предложение по ипотеке можно обнаружить у Сбербанка, хотя этот банк был бы не Сбербанк, если бы не предусмотрел небольшую хитрость в кредитном договоре. Стандартная ставка в банке составляет 12,5% годовых, но лояльным клиентом предоставляются более выгодные условия. То есть если вы получаете зарплату в Сбере или же имеете там депозитный счет и другие кредиты, то вам могут дать скидку вплоть до 2,5% — конкретная скидка зависит от того, как долга вы работаете со Сбером и какими услугами пользуетесь. Тут есть огромный плюс – лояльные клиенты могут обойтись первоначальным взносом в 10%, а еще Сбербанк охотно дает возможность провести рефинансирование ипотечного кредита.

Если вы хотите оформить ипотеку поскорее (а мы категорически не советуем торопиться), то вам будет лучше обратиться в тот же ВТБ24, где можно найти программу под названием «Победа над формальностями». Ложкой дегтя служит повышенный первый взнос – 40%.

bezyurista.ru