Ссуда и кредит - в чем разница и что выгоднее? Договор ссуды. Чем отличается ссуда в банке от кредита

в чём разница и чем они схожи

Мы часто встречаемся с терминами «ссуда» и «кредит». В чем разница между ними обычному человеку может быть непонятно. Зачастую кредит называют «банковской ссудой». Однако между этими двумя понятиями существует большая разница. Чтобы узнать, чем отличается ссуда от кредита необходимо ознакомиться с экономической природой этих двух понятий.

Принципиальная разница между ссудой и кредитом

В целом кредит – это выдаваемая банковским учреждением под процент на определенное время денежная сумма. Главными характеристиками кредита являются платность, срочность и возвратность. Отсюда следует, что этот вид взаимоотношений не предполагает выдачу заемных средств безвозмездно или на неограниченный срок. Что не скажешь о ссуде, которая может быть не только в денежном эквиваленте, но и в виде имущества. Кроме того, она может даваться как на безвозмездной основе, так и платной. Ниже подробнее рассмотрены понятия "ссуда" и "кредит". В чем разница их можно понять, если только изучить основные их особенности.

Кредит

Кредит обладает следующими особенностями и отличительными от ссуды свойствами.

- Взаимоотношения между заемщиком и кредитной организацией, которая предоставляет кредит, регламентируются как Гражданским кодексом, так и финансовым законодательством.

- Изучив понятия «ссуда» и «кредит», в чем разница их можно увидеть и по участникам этих взаимоотношений. Кредитором может выступать только юридическое лицо, обладающее лицензией Центробанка на осуществление кредитных операций. Это могут быть банковские учреждения, микрофинансовые организации и прочие. А ссудодатель может быть как юрлицом, так и физлицом.

- Кредитование может происходить только в денежной форме.

- Кредитор не является владельцем заемных средств, он играет роль посредника, а накопленные деньги – это дебетовые вклады третьих лиц и сумма процентов, полученная от других заемщиков по иным кредитам.

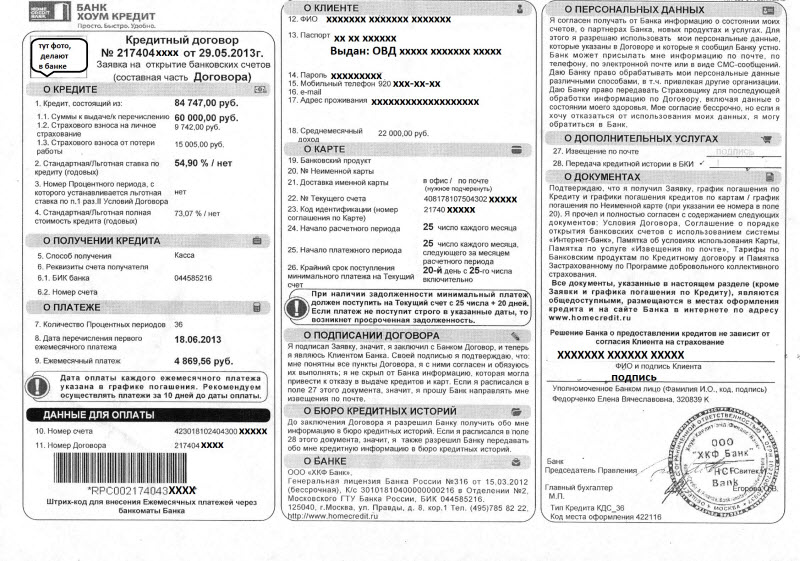

- Кредитный договор между банком и заемщиком обязателен для заключения при любой сумме кредита.

- Если посмотреть экономическую природу понятий «ссуда» и «кредит», в чем разница можно понять и по тому, что кредитование должно быть платное, т. е. кредитором должна устанавливаться процентная ставка за пользование заемными средствами. Кроме того, он имеет право также включать комиссии за сопровождение кредита. А ссуда может быть и безвозмездной и платной.

- Уровень процентной ставки не должен быть ниже ставки рефинансирования на момент выдачи денег, в противном случае кредитор разорится, поскольку у него есть свои обязательства в рамках дебетовых вкладов и собственных кредитов.

- Кредитор может разрабатывать целевые кредиты, которые предполагают направление средств, полученных заемщиком, только на цели, которые оговорены в кредитном договоре.

- Еще можно отметить особенность, чем отличается ссуда от кредита в банке, - это то, что задолженность по ссуде погашается единовременно полностью, а по кредиту – частями, согласно графику, представленному в кредитном договоре.

- Кредитор имеет право на законных основаниях требовать с потенциального заемщика залога в виде имущества или поручительства третьих лиц, а также налагать штрафы за просрочку платежа по кредиту.

- Имущество, находящееся под залогом, считается обремененным, и права заемщика на него ограничиваются до тех пор, пока кредит не будет погашен. Если произойдет порча залогового имущества, то банк вправе потребовать от заемщика полного возмещения ущерба, даже в том случае, если заемщик своевременно платит все платежи по кредиту.

- Разница между ссудой и кредитом заключается и в том, что в случае кредита кредитор вправе, если заемщик отказывается возвращать заемные деньги, потребовать через суд полного погашения долга вместе со всеми штрафами.

- Кредит отличается наличием специальных продуктов кредитования с господдержкой, которые позволяют некоторым категориям заемщиков получать деньги на льготных условиях.

Ссуда

В понятиях "ссуда" и "кредит" разница состоит в том, что ссуда необязательно должна быть на платной основе. Кредит является одним из вариантов ссуды, предлагаемой банком или другой кредитной организацией. А ссуду можно получить также, к примеру, на предприятии, в котором человек трудится, и тому подобное.

Виды ссуды

Так, понятие «ссуда» используется шире, нежели «кредит», и оно имеет следующие виды:

- Потребительская ссуда.

- Банковская ссуда.

- Ссуда имущества.

Ссуда имущества предполагает передачу имущества, банковская – это и есть банковский кредит на платной основе, а потребительская выдается при приобретении человеком какой-либо вещи, к примеру, бытовой техники, автомобиля и т. д.

А зачем нужен кредит?

Зачем нужен кредит, если можно взять ссуду и не платить по ней проценты? Чтобы ответить на этот вопрос необходимо понять, чем отличается ссуда от кредита и какими преимуществами они обладают.

Чтобы взять ссуду или взять взаймы деньги у кого-нибудь, необходимо иметь доверительные отношения со ссудодателем, а для достижения таких взаимоотношений нужно долго и упорно стараться. А для получения кредита необходимо лишь подтвердить кредитной организации свою платежеспособность. Сегодня банки разработали кредитные программы, которые позволяют получить небольшую сумму денег с представлением одного лишь паспорта. Правда, такое кредитование предполагает повышенные процентные ставки, что связано с риском, который несет банк.

Сходство ссуды и кредита

Есть и схожие моменты у понятий «ссуда» и «кредит». В чем разница читателю уже понятно. А чем же они схожи?

Оба этих понятия предполагают, что заемные средства или имущество (в случае ссуды) должны быть возвращены. По кредиту обязательно должны быть выплачены проценты, а также комиссии за пользование денежными средствами. В случае ссуды по договору может быть также предусмотрено определенное вознаграждение за переданное имущество, которое может быть выражено в денежной форме.

fb.ru

Чем отличается ссуда от кредита в банке

Многие люди не задумываются, чем отличается ссуда от кредита в банке, если сфера их деятельности не является частью такой системы. Заемщики считают, что любой из этих продуктов основывается на получении денежных средств под определенные проценты. Подобное мнение ошибочно, поскольку между понятиями существует заметная разница.

Определение кредита и его виды

Практически каждый человек на собственном опыте или на примере близких людей сталкивался с кредитом. Он представляет собой банковский продукт, согласно которому кредитор передает на определенных условиях денежные средства заемщику. Этот процесс предусматривает соблюдение срочности, возвратности, а также платности. Основные требования:

- возврат суммы должен быть осуществлен к установленному сроку;

- выдача средств обязательно предусматривает уплату процентов, размер которых увеличивает сумму задолженности;

- полученная заемщиком сумма должна вернуться кредитору без учета наличия у него возможности для расплаты.

Классификация кредитов:

- Ипотечный – предоставляется с целью приобретения недвижимости.

- Банковский – выдается для целевого расходования.

- Потребительский – используется для приобретения любой продукции.

- Коммерческий – представляет собой вариант отсрочки платежа.

- Международный – применяется с целью кредитования страны у другого государства.

- Государственный — основывается на выделении средств из бюджета страны под проценты физическим или юридическим лицам.

- Ломбардный – считается нецелевым кредитом с обеспечением.

Ссуда: понятие и классификация

Ссуда — передача на определенный договоренностью срок имущества или же денежных средств. Между сторонами заранее обговариваются не только период, но и условия платности. Классификация ссуды:

- Имущественная ссуда.

- Банковская ссуда (может называться коммерческим кредитом).

- Потребительская.

Варианты предоставления:

- от организации к ее служащим;

- от государства к определенной категории населения.

Основные признаки:

- Переданное на время имущество должно вернуться после окончания установленного соглашением срока к истинному владельцу. Важно понимать, что возврату подлежит именно то, что являлось объектом ссуды, а не аналог или компенсация за него.

- Отсутствие арендной платы или процента. Вознаграждения за пользование имуществом не запрещены, но считаются необязательными.

Зачастую предмет ссуды предоставляется на условиях безвозмездного пользования и считается задолженностью без выплаты процентов. Заемщик, воспользовавшийся таким продуктом, может не беспокоиться за кредитную историю и наличие переплат.

Займ и ссуда: в чем разница

Основные моменты, в которых заключается отличие кредита от ссуды, представлены в таблице ниже.

| Параметры | Кредит | Ссуда |

| Предмет соглашения | Только денежные средства | Любые из вещей повседневного обихода, недвижимость, денежные средства, транспорт |

| Плата за пользование | Обязательное условие — наличие процентов. Без его соблюдения банковский кредит не предоставляется. Размер процентов зависит от ставки рефинансирования ЦБ и не может быть ниже | Вознаграждение по договору ссуды обговаривается исключительно между его участниками, не имея при этом сходства по порядку начисления и размеру с процентными ставками банковских платежей |

| Владелец имущества или денежных средств | Банк (кредитная организация) | Физические или юридические лица |

| Порядок возврата | Погашение задолженности допускается частями в соответствии с предоставленным графиком платежей | Имущество или денежные средства должны вернуться в том состоянии, в котором передавались (с учетом естественного износа) |

| Сроки возврата | Погашение кредита ограничивается установленным по договору периодом. При несоблюдении этого условия банк вправе обратиться в суд и подвергнуть заемщика наложению санкций и выплате штрафов | Может иметь срок или быть бессрочной

|

| Право собственности | Денежные средства банка после заключения кредитного договора автоматически переходят в собственность заемщика | Право собственности на имущество сохраняется за ссудодателем, а принимающая сторона может лишь им пользоваться, но не распоряжаться |

| Вступление соглашения в законную силу | При подписании договора | В момент передачи предмета соглашения |

| Критерии одобрения | Банк оценивает платежеспособность и кредитную историю, все требуемые документы должны быть в наличии. | Для одобрения ссуды не всегда требуется полный пакет документов. Весомым аргументом для принятия положительного решения может оказаться наличие установленных доверительных отношений между сторонами (например, если ссудодатель является физическим лицом). |

Таким образом, между этими вариантами займа есть всего лишь одно сходство – передача средств или вещей от одной стороны к другой и необходимость их обязательного возврата. Понимание, что такое ссуда и кредит, в чем разница между ними, приходит только в ситуации, когда человек вынужден воспользоваться этими продуктами.

Что лучше и выгоднее: ссуда или кредит

Однозначного ответа на этот вопрос не существует. При выборе любого варианта займа следует ориентироваться на преследуемую цель. В некоторых случаях предоставление денежных средств может оказаться более выгодным, чем получение в пользование имущества, или же наоборот. Основные моменты, которые следует учитывать при совершении выбора:

- При необходимости получения в пользование любого вида имущества, включая оборудование, технику, товар, рекомендуется сначала рассмотреть вариант оформления ссуды. Если такую возможность физические или юридические лица не предоставляют или условия не выгодные, то следует взять кредит. На полученные от банка средства можно приобрести необходимое имущество.

- Если заемщик нуждается исключительно в денежных средствах, следует учитывать, что не все ссудодатели предоставляют эту возможность. В такой ситуации будет проще обратиться в банк.

- Имущество можно получить и без уплаты вознаграждений за его использование посредством оформления ссуды. Кредит же таким преимуществом не обладает, поскольку обязательно предусматривает процентную ставку.

- При оформлении ссуды получатель имущества может выплатить владельцу премию, выражаемую не только в денежном эквиваленте, но и в форме произведенной продукции. Эти условия обговариваются сторонами в момент подписания соглашения. Банковское кредитование такую возможность не предусматривает.

Выбор оптимального варианта займа для каждого человека должен совершаться с учетом его возможностей и цели, который он хочет реализовать. Надеемся, после нашей статьи вы сможете сделать правильный выбор.

znatokdeneg.ru

Ссуда и кредит в чем разница

Разные виды займов являются востребованными среди большого количества частных лиц или организаций. Однако каждый потенциальный заемщик должен разбираться в том, чем отличается ссуда от кредита. Люди часто путают два этих понятия, поскольку не являются экспертами в особенностях работы банковских организаций.

Что такое ссуда

Ссуда является процессом, в соответствии с которым на определенный срок одна сторона берет в долг имущество или деньги другой стороны.

Между ними оговариваются разные нюансы осуществления передачи долга. Сюда относится срок, на который представляется имущество, а также проценты, начисляемые на нее, хотя существует возможность взять бесплатную ссуду. Она может быть представлена в следующих видах:

- имущества, причем под его видом здесь выступает безвозмездная передача какого-либо объекта;

- потребительская, которая по-другому называется потребительским кредитом, поэтому оба понятия являются идентичными;

- банковская.

Ссуда может выдаваться руководством какой-либо компании ее сотрудникам. А также она может передаваться от государства некоторым категориям населения. Наиболее часто она передается безвозмездно, поэтому представлена долгом без начисления процентов. В банке такое предложение получить невозможно, поскольку целью этой финансовой организации является получение прибыли.

К плюсам получения ссуды относится отсутствие переплаты, а также не имеет значения кредитная история заемщика. Она похожа на аренду, а не на обычный кредит.

К основным ее признакам, по которым определяются отличия кредита от ссуды, относятся следующие:

- определенное имущество во временное пользование отдается другому лицу, однако по истечении установленного времени оно возвращается собственнику, причем не допускается заменять данное имущество каким-либо аналогичным объектом или компенсационной выплатой;

- ссудополучатель не выплачивает какие-либо проценты или арендную плату, хотя проценты могут оговариваться в договоре, они считаются необязательными.

Основные особенности кредита

Чтобы определить, в чем разница между ссудой и кредитом, важно разобраться в определении и нюансах каждого варианта.

Кредит представляет собой передачу денег на принципах срочности, платности и возвратности от кредитора, в качестве которого обычно выступает банковское учреждение, заемщику.

Причем он может быть как физлицом, так и юрлицом. Земные средства возвращаются в строго установленные в договоре сроки, а также возврат их является непременным условием. Если заемщик отказывается добровольно возвращать деньги, то привлекаются судебные приставы или коллекторы для принудительного взыскания средств. Платность заключается в установлении конкретной процентной ставки, в соответствии с которой начисляются проценты на заемную сумму.

Кредитование может осуществляться разными способами, в соответствии с чем выделяют следующие виды кредитов:

- потребительский, используемый для покупки разных товаров;

- банковский, предназначенный для целевого расходования денежных средств, в том числе лизинг или факторинг;

- ипотека для приобретения жилой недвижимости;

- коммерческий, составляемый между двумя отдельными фирмами, предполагающий предоставление отсрочки, рассрочки или аванса;

- ломбардный с обязательным применением обеспечения;

- государственный, заключающийся в том, что из государственного бюджета выделяются средства физлицам или компаниям под небольшие проценты.

В чем отличия этих двух понятий

Чтобы ответить на вопрос, в чем отличие кредита от ссуды, следует изучить их основные особенности в отношении некоторых факторов:

- Стороны, участвующие в сделке. Кредит может выдаваться только специальными банковскими организациями, а ссуду может предлагать физическое лицо или любое юрлицо.

- Ставки процента. Кредит является платным, а ссуда может быть бесплатной, поэтому основными условиями по ней является возвратность и срочность.

- Предмет сделки. При составлении кредитного договора в качестве предмета выступают исключительно денежные средства, а при ссуде — имущество или деньги, причем возвращаться они обязаны в первоначальном виде.

- Срок погашения. Кредит обязательно погашается в соответствии с условиями договора, а иначе будут наложены штрафы и пени банком, а если эти действия будут недейственными, то заемщику придется иметь дело с судебными приставами и коллекторами. Ссуда же может быть не только срочной, но и бессрочной.

Таким образом, отличаться ссуда от кредита может по нескольким параметрам, поэтому важно хорошо разобраться в данных различиях, чтобы точно знать в чем же разница между ссудой и кредитом, а также повысить свою грамотность и уметь апеллировать банковскими терминами.

wsekredity.ru

Что такое ссуда? Чем она отличается от кредита и займа?

Финансовый термин «ссуда» в умах большинства людей прочно ассоциируется с беспроцентными займами, которые были весьма популярны в конце XX века. Можно привести для примера кассы взаимопомощи, ссуды на покупку дачных участков и так далее. В настоящее время беспроцентные ссуды выдаются военнослужащим на приобретение жилья в длительную рассрочку, работодатели безвозмездно ссужают деньги своим сотрудникам на различные цели, предприниматели получают субсидии на развитие малого бизнеса у государства и т.д. В реальности же понятие ссуды – намного шире, но в то же время – у этого слова весьма «узкий» смысл. В чём же заключается такой парадокс? Будем с этим разбираться в нашей статье, где мы простыми словами расскажем, что такое ссуда, и чем она отличается от кредита и займа.

Ссуда. Что это такое?

Понятие ссуды в «узком» смысле закреплено в гражданском законодательстве РФ – ей посвящена глава 36 ГК РФ «Безвозмездное пользование». И первая её статья (ст. 689 ГК РФ) определяет договор ссуды, как договор безвозмездного использования, по которому одна сторона обязуется передать ВЕЩЬ в безвозмездное временное пользование другой стороне, а последняя обязуется вернуть ТУ ЖЕ вещь в том состоянии, в каком она ее получила, с учетом нормального износа или в состоянии, обусловленном договором. Дающего здесь называют ссудодателем, а принимающего вещь – ссудополучателем.

Обратите внимание – вещь передаётся на безвозмездной основе, и ссудополучатель получает право пользоваться этой вещью (а не хранить) и обязательство её вернуть в надлежащем состоянии. Это существенные признаки договора ссуды.

По договору ссуды могут быть переданы в безвозмездное пользование природные объекты (например, земельные участки), оборудование, транспортные средства, здания, сооружения – вещи, которые не теряют свои натуральные (потребительские) свойства во время их использования. Их ещё называют непотребляемыми вещями, т.е. их амортизация (износ) происходит постепенно в течение длительного времени.

Соответственно, отношения между ссудодателем и ссудополучателем регулируется главой 36 ГК РФ, и мы в них подробно вдаваться не будем, обратив лишь внимание, что деньги сами по себе, в узком смысле ссуды, не являются вещами, которые могут передаваться по ссудному договору.

Нам же будет интересно рассмотреть этот термин в более широком смысле, в котором он часто и упоминается. В этом плане под ссудой принято понимать любые вещи, в том числе деньги, которые одна сторона безвозмездно передает во временное пользование другой. Важным условием договора ссуды является его бесплатность. Но когда за пользование вещью или деньгами предусматривается вознаграждение, то такое соглашение уже считается договором аренды, найма, займа, или кредитования.

Часто люди путают понятие ссуды, займа и кредита (последние два термина – это тоже разные понятия!), и даже можно столкнуться с выражениями: «процентная ставка по ссуде в таком-то банке» и пр. То есть ссудой называют любой кредит, что не совсем правильно. Так можно назвать беспроцентный кредит или займ, но уж точно не любой. Налицо подмена понятий, но от этого широкому кругу лиц не жарко и не холодно – главное, понятно, что имеется в виду. Мы же закроем глаза на эти нюансы и будем говорить о ссуде, как о передаче одним лицом чего-либо другому лицу за вознаграждение или без него, но с обязательным условием возврата передаваемой в рамках договора или устного соглашения вещи – в самом что ни на есть широком смысле этого слова.

Существуют следующие виды ссуд:

- ссуда имущества;

- банковский кредит;

- потребительский кредит.

Рассмотрим каждый из них подробнее.

Ссуда имущества

Договор ссуды имущества подразумевает передачу во временное пользование:

- земельных участков;

- недвижимости;

- предприятий;

- транспорта и т.п.

При этом важно понимать, что ссудополучателю переходит лишь право пользования имуществом, но не владения и распоряжения. А некоторые вещи (природные объекты или земля) могут передаваться по договору ссуды с ограничениями, установленными законодательно.

Ссудодатель должен передать вещь в таком состоянии, в котором другая сторона может ей беспрепятственно пользоваться, то есть без дефектов различной сложности. Кроме того, вместе со ссужаемой вещью должны быть переданы необходимые документы (инструкции, технический паспорт и т.п.), а также весь комплект приспособлений, без которых использование вещи станет неполноценным или, вообще, невозможным. При невыполнении этих условий ссудополучатель вправе потребовать расторжения договора.

Принимающая сторона при заключении данного вида сделки обязуется использовать предмет ссуды в полном соответствии с его назначением, обеспечивать его сохранность и не передавать третьим лицам. По истечении установленного договором срока ссудополучатель должен будет вернуть (важно!) ТУ ЖЕ САМУЮ вещь. Не аналог, а именно то, что брали. Причем износ возвращаемых предметов должен не выходить за рамки естественного.

Срок договора ссуды может не иметь строгих временных ограничений.

Банковский кредит

Подобный вид ссуды касается исключительно денежных средств. Под понятием банковского кредита объединяют два неразрывно связанных процесса:

- передача денег в долг на определенных условиях и на строго оговоренный срок;

- комплекс различных мероприятий и процедур, которые в совокупности составляют порядок взаимодействия банковского учреждения с клиентами по поводу предоставления в долг денежных средств (иными словами – удовлетворение заявленной заёмщиком финансовой потребности).

Все банковские кредиты классифицируются на:

- активные – когда банк сам передает деньги в долг и является кредитором;

- пассивные – в случаях, когда банк сам занимает деньги на текущие нужды и является заемщиком (межбанковское кредитование).

Кроме того, ссуды банков подразделяются на множество видов по различным признакам:

- способу и сроку гашения;

- цели его использования;

- форме предоставления ссуды;

- способу начисления и взимания процентов по кредиту;

- размеру процентной ставки;

- способу предоставления ссуды;

- наличию обеспечения;

- категориям заемщиков.

Кредиты банков, помимо выдачи денежных ссуд, включают в себя деятельность по учету векселей и другие формы деятельности. Это тема настолько широкая, что требует посвящения ей отдельной, и даже не одной, статьи, а здесь мы лишь прошлись по ней вскользь, но нам для общего понятия больше и не требуется.

Потребительский кредит

Это исключительно денежная ссуда, которая выдается гражданам и может быть направлена на оплату необходимых покупок. Такие кредиты выступают в виде:

- банковской ссуды на неотложные нужды;

- кредитной карты;

- покупки товаров в рассрочку;

- ипотеки;

- автокредита и др.

Отличительная особенность потребительского кредита – уплата вознаграждения за пользование заемными деньгами. В такое вознаграждение входит годовая процентная ставка и различные сборы и комиссии, увеличивающие окончательную сумму долга.

Потребительские кредиты классифицируются на:

1. Целевые и нецелевые. К первому виду относится кредитование на конкретную покупку (автомобиль, земля, недвижимость), ко второму – привычные нам ссуды на повседневные нужды.

2. Обеспеченные и без обеспечения. Под термином «обеспечение» здесь понимается залог ценных бумаг или имущества (движимого или недвижимого), а также поручительство физических лиц.

3. Краткосрочные (до 1 года), долгосрочные (свыше 5 лет) и среднесрочные (промежуточное звено).

4. Банковские и небанковские ссуды, что напрямую зависит от статуса кредитора (например, микрофинансовые организации не являются банками).

Чем отличается ссуда от кредита?

Отличия ссуды от кредита объединены в таблицу ниже.

| Предмет, передаваемый во временное пользование | Любые вещи из повседневного обихода, транспорт, недвижимость, денежные средства | Только деньги |

| Плата за пользование | Может устанавливаться, но не обязательна | Основное условие договора – уплата процентов. Без них кредит превращается в ссуду |

| Срок действия договора | Необязателен, и может не устанавливаться сторонами вовсе | Один из ключевых моментов договора кредитования |

| Право собственности | Остается за ссудодателем, а принимающая сторона вправе лишь пользоваться полученными вещами, но не распоряжаться ими | Деньги становятся собственностью заемщика с момента заключения кредитного договора |

| Вступление договора в законную силу | В момент передачи вещи | В момент подписания договора |

Таблица показывает нам следующее, что, кроме передачи вещи (в том числе, денег) от одного лица к другому, сходства между ссудой и кредитом не наблюдается. А вот разница между ними существенна.

Выделим лишь основные различия. Во-первых, по договору кредита во временное пользование переходят деньги. Список же доступных к передаче вещей по ссудному договору, как мы ранее говорили, значительно шире.

Во-вторых, кредит однозначно предполагает возмездную передачу денег – за обязательное вознаграждение. Он предоставляется на условиях срочности, возвратности и платности. При выдаче ссуды вознаграждение может отсутствовать (как, собственно, и должно быть по нормам законодательства), а может и присутствовать (если рассматривать в более широком смысле).

В-третьих, кредит выдаётся на определённый договором срок, а срок ссуды может и не устанавливаться, она может быть бессрочной.

Отличия между ссудой и займом

Рассмотрим теперь, в чем заключается отличия между ссудой и займом. Термин «займ» применяют относительно денег и вещей, относящихся к так называемым потребляемым предметам. То есть таким, которые в процессе пользования ими, полностью или частично теряют свои качества. Еще проще – это когда соседка попросила у вас соль или «перехватила» денег до зарплаты.

Заемщик в данном случае получает возможность вернуть не ту же самую вещь, а ее аналог, который будет дублировать предмет займа по своим качествам, цене и степени изношенности. Вернемся к той же соли – вернуть именно то, что было взято в долг, не представляется возможным. Но в то же время можно вернуть аналогичный продукт в том же количестве. В силу такой потребляемости, предметом займа не смогут стать вещи, выпущенные в единственном экземпляре.

В этом и заключается разница между ссудой и займом, ведь ссуда подразумевает возврат именно той вещи, которую ссудодатель передал на условиях возвратности ссудополучателю.

Займ, как и ссуда, не требует обязательной уплаты вознаграждения за возможность использования чужой вещи – он может быть как процентным, так и беспроцентным.

Ну а разница между кредитом и займом заключается в частности в том, что передаётся в процессе соглашения между кредитором и заёмщиком. В первом случае – это только деньги, а во втором – деньги и любые вещи. С более обстоятельным сравнением вы можете ознакомиться по вышеприведённой ссылке. Кстати, когда мы говорим о займах, мы не имеем в виду продукты микрофинансирования – микрозаймы, это несколько разные вещи. Микрозаймы – это те же кредиты, только специфические (срочные, удобные и весьма дорогие). Чем отличаются микрозаймы от кредитов, читайте в этой статье.

Настала пора подвести черту под нашими рассуждениями. Итак, если в двух словах, кредит– это вид ссуды. Каждый кредит – это ссуда (в широком понимании этого слова), но не каждая ссуда – это кредит. P.S. К займам это выражение не относится. Вот такой вот парадокс.

.

www.privatbankrf.ru

Отличия займа от кредита: основные признаки и особенности

В этой статье пойдет речь о том, чем отличается заем от кредита. Эта информация поможет вам правильно выбрать, каким способом лучше взять деньги в долг в той или иной ситуации.

Суть и займа, и кредита одинакова. Это денежные или товарные средства, которые выдаются в долг на определенных условиях. Порядок их работы определяет глава 42 Гражданского кодекса РФ.

Между кредитом и займом существует большая разница. Можно выделить несколько признаков, в которых проявляются различия.

Первое отличие - сторона, выдающая средства в долг. Кредиты могут выдавать только юридические лица, которые имеют на это право – кредитные организации. Чаще всего в их роли выступают банки. Займы могут выдавать как физические, так и юридические лица.

Второе отличие - момент вступления договора в силу. Договор займа – реальный, вступает в силу после передачи заемных средств. Это устанавливается п. 1 ст. 807 Гражданского кодекса РФ. Кредитный договор – консенсуальный, он вступает в силу сразу после заключения. В любом случае, в договоре прописывается условие возвратности заемных средств.

Третье отличие - проценты. На кредитные средства всегда начисляются проценты, размер которых устанавливается кредитором. Заем может быть и беспроцентным - такое условие разрешает п. 1 ст. 809 Гражданского кодекса. При этом условие беспроцентности займа всегда должно быть указано в договоре. Иначе заимодавец имеет право потребовать уплаты процентов.

Четвертое отличие - законодательное регулирование. Займы регулируются федеральными законами. Кредиты - законами и актами Центробанка РФ. Законы защищают права обеих сторон договора кредита или займа, устанавливают для них обязанности и определяют ответственность.

Пятое отличие - договор. Для кредита обязательно составление письменного договора, в котором оговариваются его условия. Для займа такой договор нужен, только если его сумма больше 10 минимальных оплат труда. В других случаях достаточно только устного договора

Наличие договора будет большим преимуществом при возникновении спорных вопросов. С помощью него обе стороны подтвердят факт и условия сделки.

Шестое отличие - форма. Кредит предоставляется только в денежной форме. Займы могут быть денежными или имущественными. В случае имущественного займа выданные в долг предметы можно вернуть аналогичными..

Седьмое отличие - требования для заключения договора. В случае кредита их устанавливает выдающая сторона. Они включают в себя пакет документов, наличие залога или поручителя. Для договора займа обычно достаточно согласия обеих сторон.

Восьмое отличие - срочность. Для кредита обязательно устанавливается срок, на который выдаются средства. Для займа такой срок не обязателен. Срок кредита обычно дольше срока займа.

Девятое отличие - способ оплаты. Кредит выплачивается по частям в течение срока. Заем возвращается единовременно вместе с процентами.

Кредит также имеет несколько разновидностей – потребительский, коммерческий, государственный, международный. Они имеют свои особенности, связанные с порядком выдачи, характеристиками сторон, условиями, размерами и сроками. Особой формой кредита является кредитная карта.Отдельно стоит рассмотреть микрозаймы. Они сочетают в себе признаки кредита и займа:

- Выдаются юридическими лицами – микрофинансовыми или микрокредитными компаниями

- Выдаются в денежной форме

- Выдаются под проценты, которые устанавливает МФК или МКК. Беспроцентные предложения часто доступны только новым клиентам или в акциях компаний

- Заемщику нужно предоставить паспорт для получения займа

- При выдаче оформляется письменный договор. В зависимости от компании, он может быть как консенсуальным, так и реальным

- К заемщику не предъявляются строгие требования - обычно это определенный возраст, регистрация в регионе присутствия компании и постоянный доход

- Могут выдаваться как на небольшой, так и на длительный срок

- Выплачиваются в конце срока вместе с процентами или в течение срока минимальными платежами

- Регулируются федеральными законами и Центробанком РФ

Прежде чем брать деньги в долг, определитесь с целью. Для крупных трат лучше всего взять кредит в хорошем банке. Если быстро нужна небольшая сумма денег, то ограничьтесь займом или микрозаймом. Главное – четко соблюдайте условия договора. Узнать о том, где и на каких условиях можно оформить кредит или займ, вы можете на нашем сайте.

Видео

Эксперты сайта ipotek.ru объясняют разницу между займом и кредитом.

?> Наталья Потемкина

Наталья Потемкина Работала консультантом в компании, которая оказывала услуги кредитного брокера. Несколько лет назад компания закрылась, после чего Наталья перешла на наш сайт. Она знает, как выбрать кредит или займ на самых выгодных условиях для заемщика, и как пользоваться им без долгов.

[email protected]vsezaimyonline.ru

Чем отличается ссуда от кредита

Чем отличается ссуда от кредита?

Чтобы выбрать наилучший вариант займа, недостаточно знать процентные ставки и условия. Иногда стоит начать с самых азов, а именно – с разницы между некоторыми банковскими терминами.

Оба термина ссуды и кредита разберем подробнее в следующей статье.

Что такое кредит

Это понятие знакомо многим благодаря деятельности банков и микрофинансовых организаций.

Это понятие знакомо многим благодаря деятельности банков и микрофинансовых организаций.

Кредит – это выдача заемщику некоторой суммы денег на определенных условиях, прописанных в договоре.

Различаются разные виды кредита (лизинг, займ, факторинг и другие), получить его могут и фирмы, и отдельные люди, также различаются товарные и денежные кредиты.

Но основные условия предоставления кредита остаются одинаковыми:

- Заемщик обязан вернуть кредит в определенный срок: эти деньги нельзя потратить безвозвратно или нарушать сроки выплат. При просрочке платежей банк нередко назначает штраф и взыскивает пени за каждый день, неделю или месяц.

- Заемщик должен не только вернуть взятую сумму в полном объеме, но и выплатить процент за то, что он использовал деньги. Обычно сумма выражается в годовых процентах: этот показатель определяет, сколько заемщик будет должен за целый год пользования деньгами. Бесплатных кредитов не бывает – только беспроцентный займ.

Стоит отметить: в роли кредитора могут выступать банки и другие коммерческие организации, люди, магазины.

- Каждый кредит выдается строго на определенный срок: несколько месяцев или лет. В конце него кредитор должен получить назад всю сумму вместе с выплаченными процентами. Отдавать долг можно частями или все полностью в конце – это зависит исключительно от заключенного соглашения.

Что такое ссуда

Это еще один вариант финансовых отношений между двумя сторонами.

Это еще один вариант финансовых отношений между двумя сторонами.

Его главным отличием от кредита является бесплатность: ссуда предполагает передачу какой-либо вещи одной стороны второй на безвозмездной основе.

После окончания срока эксплуатации необходимо вернуть вещь обратно в том же состоянии, который был указан в договоре.

Обычно это то же самое состояние, в котором вещь была отдана, либо чуть худшее, с учетом износа при работе. Если возвращенный предмет пострадал сильнее, чем было указано, заемщик обязан заплатить за ремонт или новую вещь.

Займы такого плана можно разделить в соответствии с кредитором на:

- Государственные.

- Ссуды, переданные сотруднику работодателем.

- Банковские.

Примите во внимание: если ссуда была получена в банке, выплатить за ее пользование некоторую сумму все же придется, в остальных случаях все индивидуально.

Последние в свою очередь также делятся на 3 вида:

- Имущественные: касаются только бесплатного пользования недвижимости.

- Банковские: является синонимом кредита.

- Потребительские: означает потребительский кредит.

Различия

Различий между ссудой и кредитом немного, но они достаточно существенны:

Различий между ссудой и кредитом немного, но они достаточно существенны:

- Кредит касается только денег, взять ссуду можно на недвижимость, автомобиль, технику и т.д., поскольку ее объектами интереса чаще становятся товары.

- Кредит выдается строго на определенное время и под определенные проценты. При взятии ссуды это может быть не указано вовсе – заемщик может вернуть товар, когда захочет.

Это основные различия между двумя банковскими продуктами. Чаще всего клиентов банка интересуют кредиты, а не ссуды, так как последние слишком специфичны и мало кому подходят.

Но стоит помнить, что ссудами нередко называют обычные займы, чем создают путаницу среди клиентов.

Смотрите интересное видео, в котором пользователь рассматривает саму суть кредита:

finansist.guru

Ссуда и кредит - в чем разница и что выгоднее? Договор ссуды :: SYL.ru

Знакома ли вам ситуация, когда копить деньги времени совсем нет, а что-то определенное срочно нужно купить. К счастью, мы живем в двадцать первом веке, и такая организация, как банк, уже во всю работает и помогает людям в приобретении жизненных благ. Здесь вы можете оформить любой денежный займ. В этой статье мы отметим на вопрос о том, в чем разница ссуды и кредита.

Что же такое кредит?

Кредит - сумма денег, которую банк выдает лицу или организации на определенный срок, под определенный процент. Отсюда делаем вывод, что он не может быть безвозмездным и выданным на неопределенный срок.

Срочность, платность, возвратность – три принципа кредитования. Отношения заемщика и финансовой организации могут представлять собой как лизинг, коммерческие ссуды, займы, так и факторинг или банковский кредит.

Типы кредитов

Кредит бывает трех типов:

- Кредит денежный. Банком при этом выдается заемщику сумма денег, которую он должен выплатить по истечении срока в большем объеме, чем брал до этого, включая проценты. Самый распространенный вид кредита, которым пользовался каждый второй.

- Кредит товарный. Принцип такой же, как у денежного. Только теперь заемщик берет не финансы, а какие-то товары, которые он должен вернуть по истечении срока в большем объеме, чем брал до этого, включая проценты.

- Смешанный - в операциях принимают участие как товары, так и денежные средства.

Виды кредитов

Так же кредиты делятся на различные виды:

- Ипотека - для покупки жилья.

- Коммерческий - для того, чтобы отсрочить какой-либо платеж.

- Государственный - само государство выдает юр. и физ. лицам кредиты под установленные проценты.

- Потребительский - для покупки заемщиком какого-либо товара.

- Банковский - для операций непосредственно с деньгами.

Итак, ссуда и кредит - в чем разница между этими понятиями? Продолжаем разбираться.

Немного о ссуде

Отметим несколько принципиальных отличий:

- Гражданский кодекс и финансовое законодательство регулируют отношения между лицом, который кредит получает, и организацией кредитования. Кредитор - юридическое лицо с лицензией Центрального банка РФ на право осуществлять соответствующие операции.

- Со ссудой же совсем другое дело - ее может выдавать как юридическое лицо, так и физическое.

- Кредит - всегда только какая-либо денежная сумма.

- Вне зависимости от суммы, времени выплаты кредита и процента, обязателен кредитный договор.

- Возможно получение кредита на льготных условиях.

Если заемщик отказывается гасить кредит, кредитор имеет право через суд потребовать его погашения вместе со всеми штрафами. Кредиторы могут не без оснований требовать от заемщика поручительства от третьего лица или залог имуществом.

В девяностые годы огромную популярность получили ссуды, бартерные сделки. Ссуда -это передача ссудодателем какого-либо имущества ссудополучателю. Ее главное отличие от кредита - необязательность платной основы.

Ссудодатель - собственник, который обязуется передать ссудополучателю по соглашению имущество в безвозмездное временное пользование. Ссудополучатель - сторона, которая по соглашению получает имущество в безвозмездное временное пользование. Важно помнить, что он при этом не берет в аренду какую-то собственность у ссудодателя, а одалживает ее.

Данный вид займа не имеет таких принципов как срочность и платность, он обладает только одним, но решающим принципом - возвратностью.

По договору ссуды, один субъект обязуется данное ему в безвозмездное временное пользование другим субъектом вернуть в том же состоянии, что и приобрел.

Типы ссуды

Договора ссуды бывают двух видов:

- Консенсуальный - стороны принимают решение, что ссудодатель должен передать вещь на пользование ссудополучателю с момента заключения договора.

- Реальный - стороны принимают решение, что договор заключен с того момента, когда ссудодатель непосредственно передал вещь ссудополучателю.

Общие требования о форме сделок регулируют форму договора ссуды.

Основные принципы ссуды

Чтобы отличить ссуду от кредита, обратим внимание на ее принципы.

- Ссуда может быть платной и безвозмездной.

- Задолженность по ней выплачивается не частями, как по кредиту, а единовременно и полностью.

Ссуда-понятие более широкое, чем кредит, и имеет свои виды:

- Ссуда имущества - передача самого имущества.

- Потребительская ссуда - для покупки каких-либо материальных благ.

- Ссуда в банке - кредит в финансовой организации, где как раз-таки обязателен договор подобной ссуды.

Мы разобрали, в чем же разница между кредитом и ссудой, но есть и то, что их объединяет.

Подведем итоги

Имущество (если речь идет о ссуде) или средства займа обязательно должны быть возвращены. При кредитовании, заемщик должен выплатить не только всю сумму, но и проценты с комиссией. При ссуде - вознаграждение (возможно) в денежной форме. В итоге, остается только одна характеристика – возвратность.

Разобрав подробно данный вопрос, можно начать сомневаться: ссуда или кредит - что лучше? Всякое мнение субъективно, и стоит обратить внимание на то, с какой целью заемщик берет займ. Если он нуждается в деньгах, то помочь ему смогут не все ссудодатели, так как некоторые не занимаются предоставлением этой услуги. Банки выдают кредиты, которые касаются исключительно денег. Можно просто лично в руки получить некоторые финансы, а можно оформить их на приобретение мебели, техники и прочих товаров.

В чем разница ссуды и кредита? Недвижимость и движимое имущество вполне можно взять через ссуду, не уплачивая финансов за них. Выгодность той или иной финансовой операции зависит от каждого случая, нет определенного хода событий, который подошел бы ко всем заемщикам. Итак, если вы желаете занять сумму денег, то, взяв ссуду, вам придется выплачивать за нее премию ссудодателю. При уплате кредита, естественно, заемщик платит установленный процент постоянно, пока не погасит всю сумму.

Еще в чем разница ссуды и кредита? Здесь следует сделать несколько математических операций, сравнить, что будет меньше, проценты по кредиту или премия ссудодателю, и выбрать тот вариант, который будет более выгодным. Если ссудодатель обладает не только деньгами, но и нужными получателю вещами (техника, авто, другие вещи) рациональнее будет взять ссуду. Премия ссудодателю может выплачиваться бартером, что в некоторых случаях тоже куда выгоднее. Например, заемщик нуждается в специализированных автомобилях для сельского хозяйства и по окончании пользования, он вернет ссудодателю технику, а в качестве премии отдаст ему какое-то количество произведённой продукции.

Но если вы нуждаетесь только в финансах, то берите кредит, так как премия обычно куда выше платежей по кредиту, которые вы, кстати говоря, можете уменьшить, выплатив установленную сумму раньше времени. Взвесьте все "за" и "против" и не бойтесь брать взаймы, тем более что теперь вы хорошо знаете, в чем отличие ссуды от кредита, займа.

www.syl.ru